Ameresco aandelen kopen? Analyse +32,4% Groei | Happy Investors

In dit artikel behandelen we een analyse van Ameresco aandelen. Ameresco aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Over Ameresco, een leverancier van energie-efficiënte infrastructuur

Ameresco (AMRC) is een toonaangevend ingenieurs- en bouwbedrijf dat zich richt op gedistribueerde energiebronnen (DER). Het voert projecten uit om de energie-efficiëntie van gebouwen, industriële bedrijven en andere faciliteiten te verbeteren op basis van moderne technologieën, waaronder hernieuwbare energie. Daarnaast levert het bedrijf onderhoudsdiensten voor voltooide projecten en is het eigenaar van een aantal energieopwekkingsinstallaties, waarbij het optreedt als een energieverkoper.

- Ticker: AMRC

- Toegangsprijs: $47,95

- Richtprijs: $63,5

- Potentieel: 32,4%

- Horizon: 12 maanden

- Risico: gemiddeld

- Positiegrootte: 2%

Analyse Ameresco groeiaandelen

- Groei van de markt voor gedistribueerde energietechnologie met een CAGR van 13,9% in 2022-2031.

- Langetermijngroei van de orderportefeuille, wat duidt op een toename van het aantal orders dat het bedrijf ontvangt.

- De wereldwijde energiecrisis en de lage energie-efficiëntie van gebouwen in Europa moedigen de overheid en bedrijven aan om meer te investeren in de energie-efficiëntie van gebouwen. Ameresco profiteert van deze trend.

- Het bedrijf bezit een netwerk van meer dan 150 duurzame energie- en biogascentrales en dit aantal zal de komende jaren bijna verdubbelen.

Waarom Ameresco aandelen kopen?

Reden 1. Groei van de doelmarkt

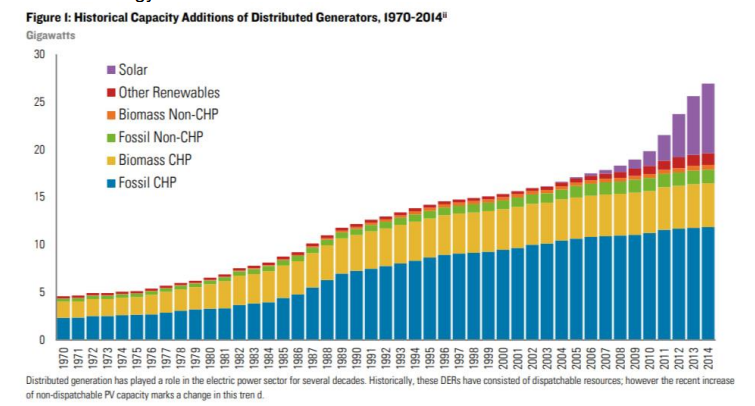

Ameresco is actief in de sector van gedistribueerde energie. Dit is een relatief nieuwe tak van de economie, die een reeks maatregelen en technologieën omvat om de energie-efficiëntie van huishoudens en industriële bedrijven te verbeteren. Het sleutelprincipe is gedistribueerde opwekking, wat de bouw van opwekkingsinstallaties naast een verbruiker inhoudt. In dit geval moet de opwekking gebeuren met hernieuwbare brandstoffen.

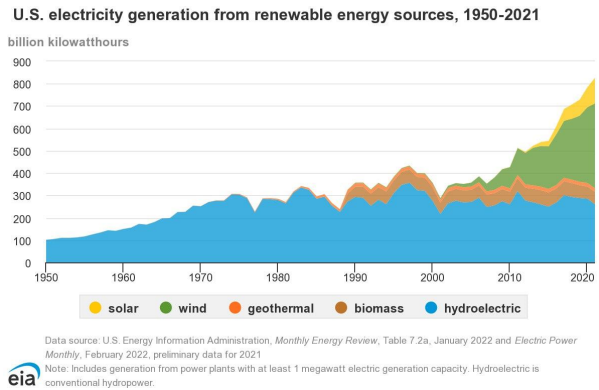

Zoals uit onderstaande grafiek blijkt, begon de belangstelling voor hernieuwbare energiebronnen (RES) in de Verenigde Staten na 2000 snel toe te nemen. In de afgelopen 20 jaar is de totale capaciteit van in gebruik genomen duurzame-energiecentrales meer dan verdubbeld.

Andere segmenten van de gedistribueerde energie-industrie zijn: het beheer van de vraag en energie-efficiëntie, microgrids (lokale energiesystemen), gedistribueerde energieopslagsystemen, enz.

Volgens het Australische rapport Distributed Energy Resources Roadmap is gedistribueerde energie een belangrijk principe van moderne elektrificatie en een manier om een koolstofneutrale economie op te bouwen.

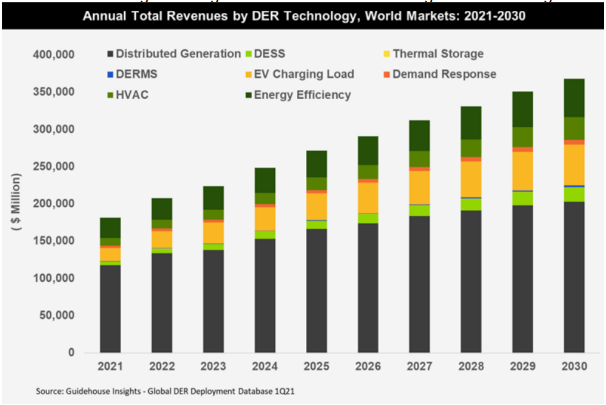

Volgens Guidehouse Insights zal de wereldwijde markt voor gedistribueerde energieoplossingen van 2022 tot 2031 groeien met een CAGR van 13,9% en zal deze in 2030 meer dan 360 miljard dollar bedragen. Aangezien Ameresco een volledig assortiment van gedistribueerde energieoplossingen biedt, zal het bedrijf ten volle kunnen profiteren van de groeiende vraag als gevolg van de groei van de doelmarkt.  Wereldwijde omzet in de markt van technologieën voor gedistribueerde energie; bron: bedrijfspresentatie

Wereldwijde omzet in de markt van technologieën voor gedistribueerde energie; bron: bedrijfspresentatie

De belangstelling voor gedistribueerde energie neemt al lange tijd toe. De trend is echter aanzienlijk versneld door de opkomst van modernere benaderingen van het gebruik van hernieuwbare energiebronnen.

Reden 2. Historische toename achterstand

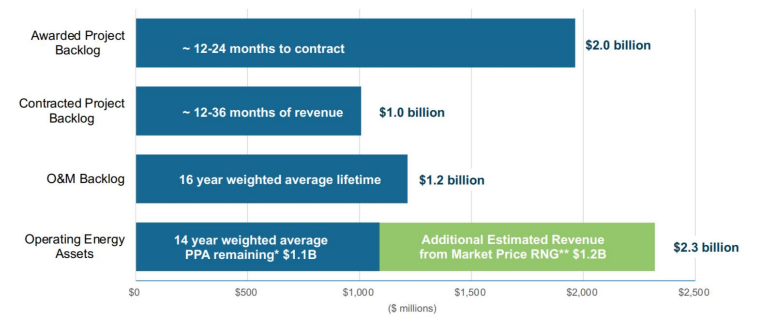

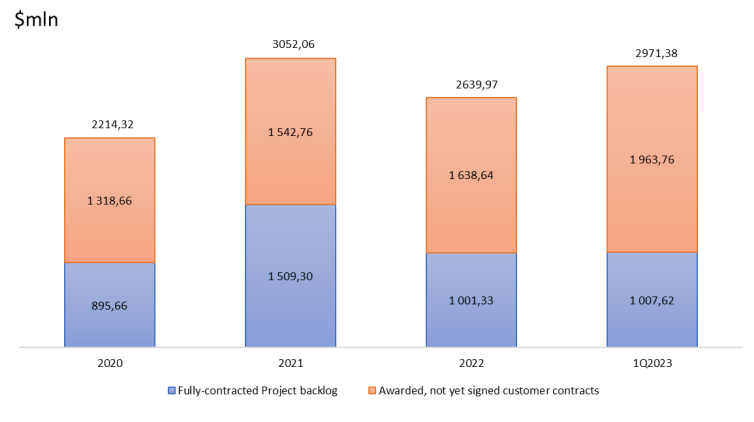

Ameresco haalt 81,19% van zijn inkomsten uit gedistribueerde energieprojecten (projectinkomsten). Daarom is een belangrijke indicator voor het evalueren van de ontwikkelingsvooruitzichten van het bedrijf de orderportefeuille, d.w.z. de kosten van projecten die nog niet zijn uitgevoerd door het bedrijf, maar waarvoor al wel contracten zijn afgesloten. Dankzij de orderportefeuille kan de dynamiek van de toekomstige omzet van het bedrijf bij benadering worden geschat. De onderstaande grafiek toont de soorten orderportefeuilles van het bedrijf die hieronder worden besproken.  Verscheidenheden van de bedrijfsachterstand; bron: bedrijfspresentatie

Verscheidenheden van de bedrijfsachterstand; bron: bedrijfspresentatie

Volgens Ameresco duurt de voltooiing van een project na de ondertekening van een contract met een klant (volledig gecontracteerde orderportefeuille) gewoonlijk 12 tot 36 maanden. De overeenkomstige verkoopopbrengsten worden binnen eenzelfde termijn in de balansrekeningen opgenomen. Naast de orderportefeuille van de reeds afgesloten contracten (orderportefeuille volledig uitbestede projecten), houdt het bedrijf afzonderlijk rekening met de orderportefeuille van projecten waarvan de voorwaarden nog worden besproken met een klant en de definitieve overeenkomst nog niet is ondertekend (gegunde, maar nog niet ondertekende klantencontracten). Volgens de historische gegevens van het bedrijf eindigt meer dan 90% van dergelijke besprekingen met het sluiten van een contract. De onderstaande grafiek toont de toename van de orderportefeuille van het bedrijf in de afgelopen jaren. Achterstand van ondertekende contracten (blauw) en contracten in onderhandeling (oranje); bron: samengesteld door auteur

Achterstand van ondertekende contracten (blauw) en contracten in onderhandeling (oranje); bron: samengesteld door auteur

De aanzienlijke groei van de orderportefeuille in 2021 was te danken aan een groot project dat Ameresco uitvoerde voor SCE. Het grootste deel van de inkomsten kwam in 2022 op de balans terecht, waardoor de financiële resultaten van het bedrijf vorig jaar stegen.

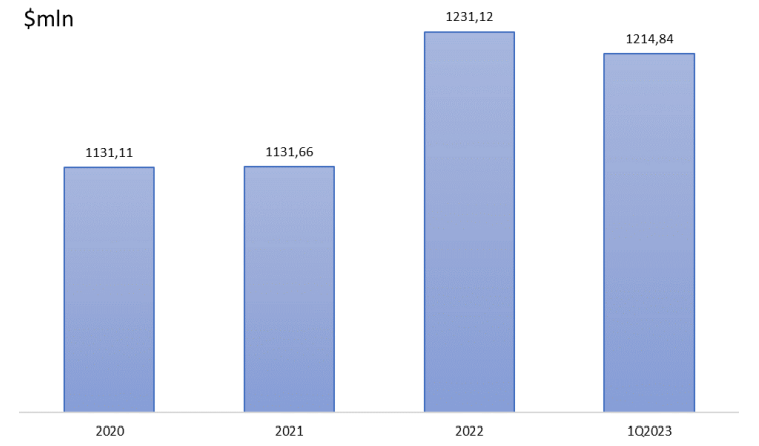

Naast de orderportefeuille voor bouwprojecten heeft Ameresco ook een orderportefeuille voor langetermijnonderhoudscontracten voor voltooide projecten. De gemiddelde looptijd van dergelijke contracten is 16 jaar. Het bedrijfssegment, dat Operations & Maintenance (O&M) wordt genoemd, was in 2022 goed voor 4,66% van de bedrijfsopbrengsten van het bedrijf.

De onderstaande grafiek laat een toename zien van een volledig gecontracteerde O&M orderportefeuille. Het cijfer is de afgelopen jaren gegroeid en bereikte $ 1,21 miljard in 1Q 2023. Achterstand van afgesloten onderhoudscontracten; bron: samengesteld door auteur

Achterstand van afgesloten onderhoudscontracten; bron: samengesteld door auteur

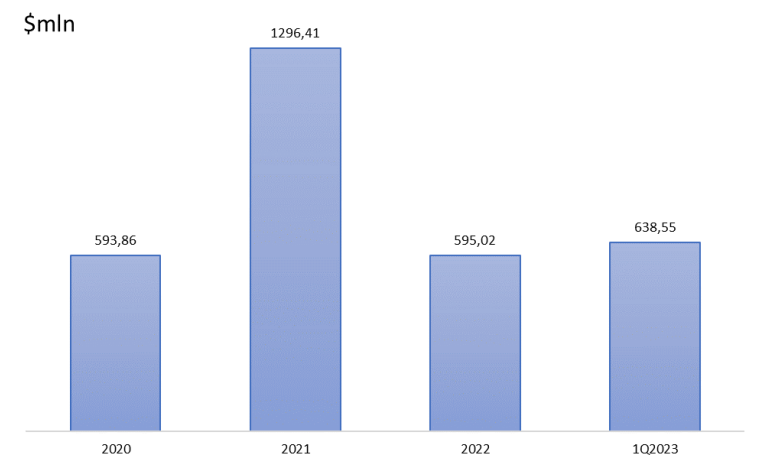

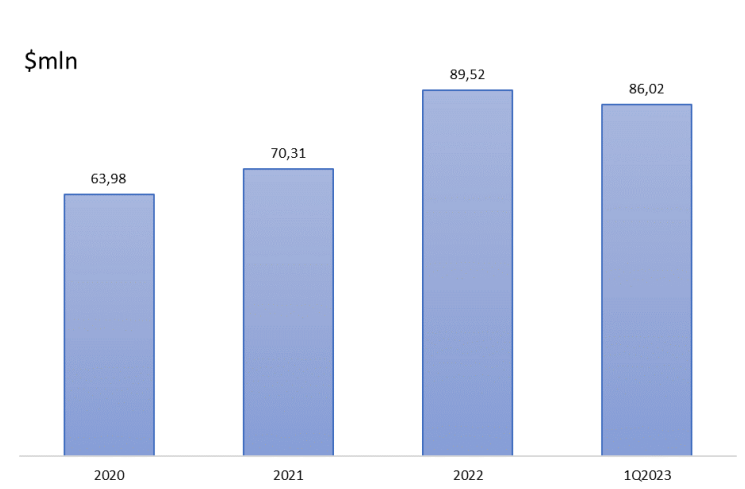

Een andere belangrijke maatstaf is de 12-maands orderportefeuille, die een idee geeft van de inkomsten die het bedrijf binnen een jaar zal ontvangen. De grafieken hieronder laten zien dat Ameresco deze metriek geleidelijk blijft opvoeren. Dit is vooral duidelijk bij onderhoudscontracten.

12-maands achterstand van bouwcontracten; bron: samengesteld door auteur 12-maands achterstand uit onderhoudscontracten; bron: samengesteld door auteur

12-maands achterstand uit onderhoudscontracten; bron: samengesteld door auteur

De groei van de orderportefeuilles wijst dus op een toename van het aantal Ameresco-contracten, wat zou moeten leiden tot een stijging van de inkomsten in de komende maanden.

Reden 3. Strijd tegen energiecrisis

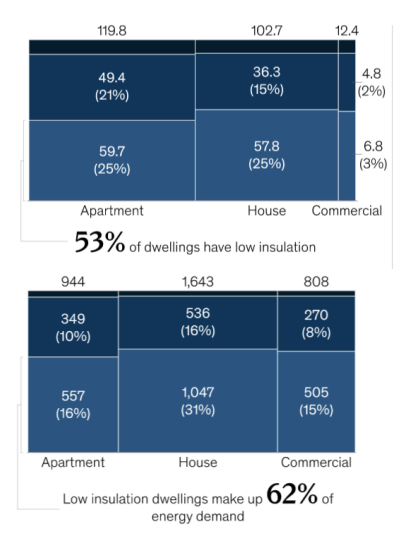

De afgelopen twee jaar hebben de prijzen op de wereldwijde energiemarkt recordhoogten bereikt. Dit was vooral het geval voor Europa, dat vanwege de oorlog in Oekraïne is afgestapt van de invoer van Russische koolwaterstoffen. Het probleem van de hoge energieprijzen in de regio wordt nog verergerd door de extreem lage energie-efficiëntie van gebouwen in de EU. Volgens een onderzoek van McKinsey is meer dan 50% van de gebouwen in de EU ouder dan 40 jaar. Meer dan 53% van de gebouwen wordt beoordeeld als "slecht geïsoleerd", wat betekent dat ze meer energie nodig hebben om te verwarmen.

Indeling van woningen op basis van warmte-isolatie (in miljoen eenheden en in % van het totaal), evenals energieverbruik door verschillende categorieën gebouwen (in TWh en in % van het totaal); bron: McKinsey

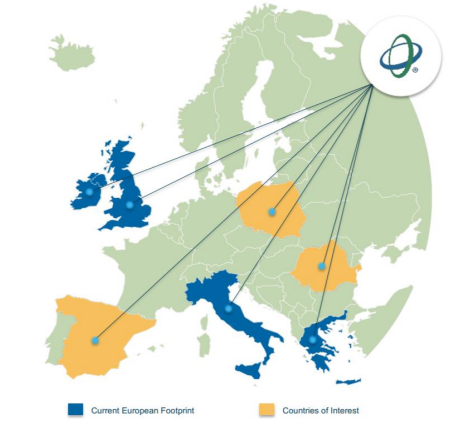

McKinsey voorspelt dat Europa binnenkort aanzienlijk meer zal investeren in energie-efficiëntie en gedistribueerde energie. Aangezien Ameresco in het bijzonder actief is in Europa (momenteel minder dan 10% van de omzet), kunnen de activiteiten van het bedrijf in de regio extra worden gestimuleerd voor de energie-efficiëntieprojecten. Ameresco is momenteel van plan om zijn activiteiten in de EU uit te breiden en nieuwe markten te betreden.

Ameresco activiteiten in Europa; bron: bedrijfspresentatie

Reden 4. Investering in hernieuwbare energiebronnen

Naast het uitvoeren van energie-efficiëntieprojecten voor klanten en het onderhouden van eerder gebouwde faciliteiten, bezit Ameresco zijn eigen energieopwekkende activa en blijft het deze uitbreiden. Dit zijn kleine energiecentrales die werken op de volgende soorten energie:

- biogas - het bedrijf produceert de brandstof en gebruikt deze voor energieopwekking of verkoopt deze aan derden;

- biobrandstoffen;

- zonne- en windenergie.

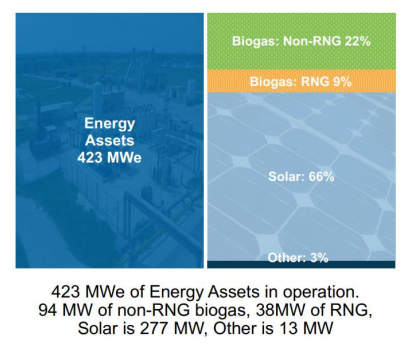

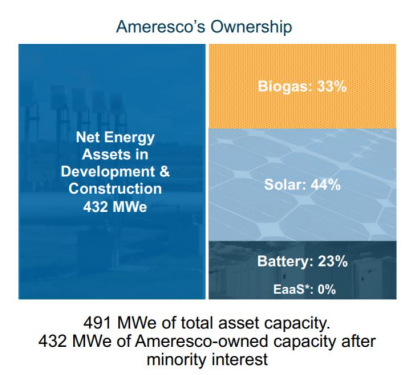

Daarnaast is het bedrijf onlangs begonnen met investeringen in batterijen, waarvan de capaciteit volgens de planning zal worden uitgebreid tot 23% van de totale energiebalans van het bedrijf. Elektriciteitsopslag is een integraal onderdeel van een koolstofneutrale energietoekomst, aangezien zon en wind op verschillende momenten een verschillend energiepotentieel hebben. Batterijen maken het mogelijk om een energiebalans te creëren, door overtollige energie op te slaan bij pieken in de opwekking en door te geven wanneer de bronnen opdrogen. Daarom is de batterijsector een logische en veelbelovende stap in de ontwikkelingsstrategie van het bedrijf. Aan het einde van Q1 2023 bezat Ameresco energieactiva met een totale capaciteit van 423 MW. Daarnaast zijn er projecten in aanbouw met bijna dezelfde energiecapaciteit van 432 MW, zoals te zien is in de afbeelding hieronder. Met andere woorden, het bedrijf zal zijn activiteiten op het gebied van energieactiva op korte termijn verdubbelen.

Structuur van de energieactiva van Ameresco; bron: bedrijfspresentatie

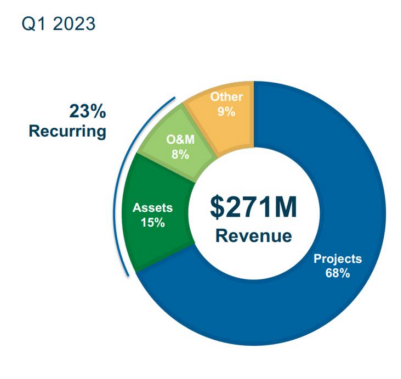

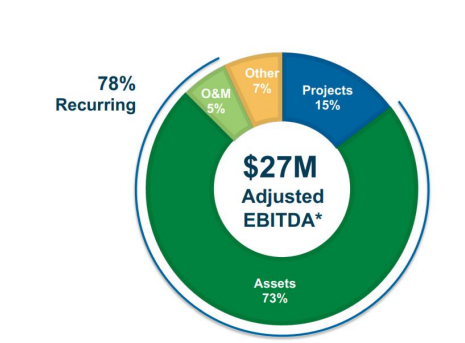

Het is belangrijk op te merken dat Ameresco's energie-activa slechts 15% van de totale inkomsten en 73% van de totale adj. EBITDA vertegenwoordigen. Opbrengsten en adj.

Ameresco EBITDA in Q1 2023; bron: bedrijfspresentatie

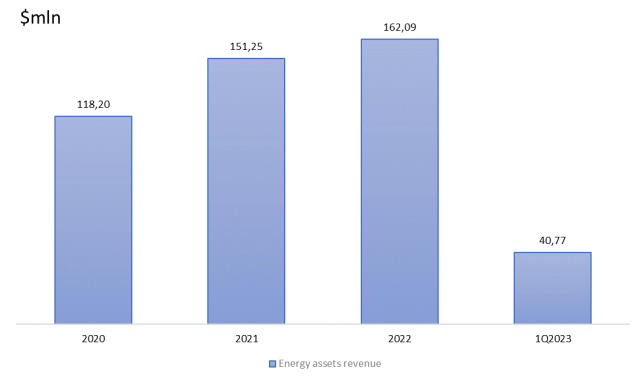

De onderstaande grafiek toont de omzetdynamiek van het segment sinds 2020.

Groei in inkomsten uit energieactiva; bron: samengesteld door auteur

Financiële Analyse Ameresco groeiaandelen

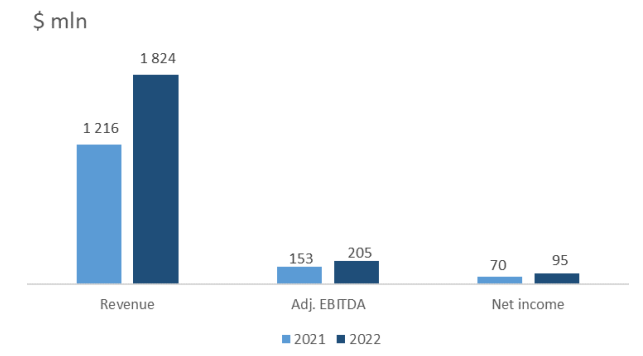

De financiële resultaten van Ameresco over 2022 kunnen als volgt worden samengevat:

- De omzet bedroeg $1,82 miljard, een stijging van 50,07% ten opzichte van 2021.

- De aangepaste EBITDA steeg van $153 miljoen naar $205 miljoen. De aangepaste EBITDA-marge daalde licht van 12,56% naar 11,21%.

- De nettowinst bedroeg $95 miljoen tegen $70 miljoen vorig jaar. De nettomarge daalde van 5,80% naar 5,20%. De omzet en winst stegen door een toename van de orderportefeuille nadat de omzet van het SCE-project in de balans was opgenomen. Dit had ook invloed op de resultaten van 1Q 2023 vanwege een hoog basiseffect.

Dynamiek van de financiële indicatoren van het bedrijf; bron: samengesteld door auteur

Dynamiek van de financiële indicatoren van het bedrijf; bron: samengesteld door auteur

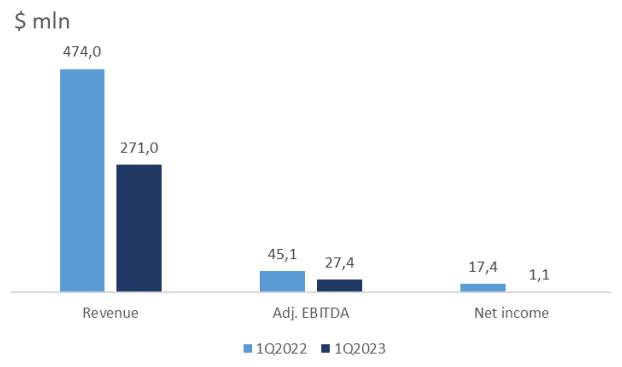

De financiële resultaten van Ameresco in Q1 2023 worden hieronder weergegeven:

- De omzet daalde met 42,82% op jaarbasis van $474 miljoen naar $271 miljoen.

- De aangepaste EBITDA daalde van $45,1 miljoen naar $27,4 miljoen. De aangepaste EBITDA-marge steeg van 9,51% naar 10,11%.

- De nettowinst bedroeg $ 1,1 miljoen vergeleken met $ 17,4 miljoen een jaar eerder.

Dynamiek van de financiële resultaten van het bedrijf in 1Q 2023; bron: samengesteld door auteur

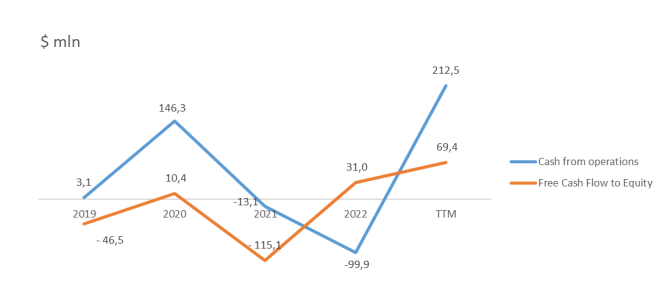

Dynamiek van de financiële resultaten van het bedrijf in 1Q 2023; bron: samengesteld door auteur - Over de afgelopen 12 maanden steeg de aangepaste operationele kasstroom naar $212,5 miljoen, van -$99,9 miljoen in 2022.

- De vrije kasstroom steeg van $31,0 miljoen naar $69,4 miljoen. De operationele en vrije kasstromen stegen door de afname in vorderingen en achterstallige kosten in verband met het SCE-project.

Bedrijfscashflow; bron: samengesteld door auteur

Ameresco heeft een verhoogde schuldenlast:

- Totale schuld is $ 937,6 miljoen

- Kasequivalenten zijn goed voor $115,5 miljoen

- Nettoschuld is $822,1 miljoen, 4x 2022 Aangepaste EBITDA (Nettoschuld/Adj. EBITDA - 4,02x)

- De rentedekkingsratio is 4x Dit niveau van schuldenlast wijst op een verhoogd risico voor de financiële stabiliteit van het bedrijf. Tegelijkertijd moet Ameresco 59% van zijn lening terugbetalen in de komende 2,5 jaar. Gezien het huidige niveau van het bedrijfsresultaat en de groeicijfers denken we dat dit heel haalbaar is voor het bedrijf. Ameresco kan de schuld echter herfinancieren tegen een hogere rente, waardoor het risico van financiële instabiliteit blijft bestaan. Het bedrijf voorspelt een positieve verandering in de financiële prestaties in 2023:

- Organische omzetgroei van 19%-27% tot $1,55 miljard ten opzichte van 2021 (vergelijking met 2022 is irrelevant vanwege de opname van inkomsten uit het SCE-project).

- Stijging van Adj. EBITDA met 7,8% tot $210-$220 miljoen.

- Groei van de operationele marge met 4,1 procentpunten. De prognoses van het management geven dus extra vertrouwen in de potentiële groei van de marktwaarde van het bedrijf.

Waardering Ameresco groeiaandelen

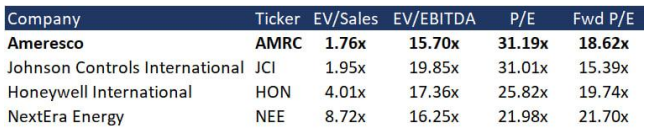

Ameresco handelt met een korting op het sectorgemiddelde met EV/Sales van 1,76x, EV/EBITDA van 15,70x en Fwd P/E van 18,62x en met een premie met P/E van 31,19x. Niettemin verwachten analisten, waaronder de onze, een stijging van het nettoresultaat van het bedrijf in 2023, dus de Forward P/E is hoger dan de huidige P/E, wat ook aangeeft dat het bedrijf ondergewaardeerd is.  Vergelijkbare score; bron: samengesteld door auteur, Finviz, Yahoo

Vergelijkbare score; bron: samengesteld door auteur, Finviz, Yahoo

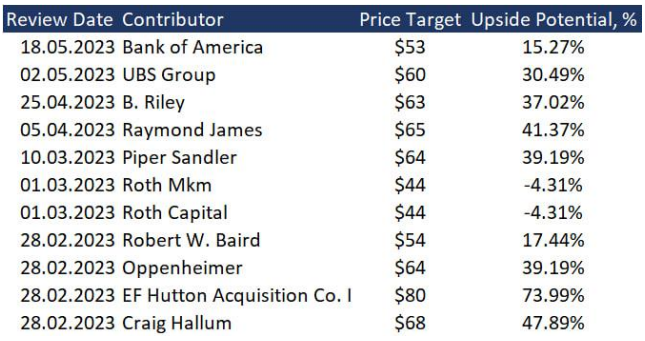

Het gemiddelde koersdoel van de 11 grootste investeringsbanken van Wall Street is $64,1 per aandeel. Volgens onze consensus is het bedrijf ondergewaardeerd op basis van sectorgemiddelde en historische multiples; de reële marktwaarde van het aandeel is $ 63,5, wat een opwaarts potentieel van 32,4% impliceert.  Koersdoelen van investeringsbanken; bron: samengesteld door auteur

Koersdoelen van investeringsbanken; bron: samengesteld door auteur

Belangrijkste risico's Ameresco aandelen kopen

- Een mogelijke afname van de belangstelling in Europa voor investeringen in de energie-efficiëntie van gebouwen zou de uitbreidingsplannen van het bedrijf in de regio kunnen verstoren.

- De timing van het grote SCE-project werd beïnvloed door verstoringen in de toeleveringsketen en door weersomstandigheden. Als gevolg hiervan kondigde Ameresco tweemaal overmacht aan voor dit contract. Als het bedrijf er niet in slaagt om het project voor het einde van de zomer van 2023 af te ronden, kan het gedwongen worden om een boete en een dwangsom te betalen.

- Ameresco heeft een verhoogde schuldenlast, wat kan leiden tot financiële uitdagingen, waaronder een gebrek aan liquiditeit voor de uitvoering van lopende projecten.

- Een mogelijke recessie zou kunnen leiden tot een vertraging van de economie, waardoor Ameresco minder nieuwe contracten zou kunnen krijgen.

En, wat denk jij? Ameresco aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.