Bruker Corporation aandelen kopen? Analyse +31,4% Groei | Happy Investors

In dit artikel behandelen we een analyse van Bruker Corporation aandelen. Bruker Corporation aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Over Bruker Corporation, een toonaangevende leverancier van hoogtechnologische wetenschappelijke apparatuur

Bruker Corporation (BRKR) is een toonaangevende leverancier van hoogwaardige life science instrumenten en oplossingen. Het bedrijf ontwikkelt en produceert hoogwaardige wetenschappelijke instrumenten en analytische en diagnostische oplossingen, waaronder verschillende softwareplatforms, die worden gebruikt om structurele kenmerken van chemische, biologische en industriële materiaalmonsters te detecteren, meten en visualiseren. De activiteiten van het bedrijf zijn onderverdeeld in vier te rapporteren segmenten, namelijk BSI BioSpin, BSI CALID, BSI Nano en BEST. Het gediversifieerde productportfolio wordt veel gevraagd door academische en overheidsonderzoeksfaciliteiten, farmaceutische en biotechnologische bedrijven, chemische en voedingsmiddelenbedrijven, klinische en polymeerbedrijven, halfgeleider- en industriële fabrikanten, enz. Bruker werd opgericht in 1960 en heeft zijn hoofdkwartier in Massachusetts, de VS.

- Ticker: BRKR

- Toegangsprijs: $57,25

- Richtprijs: $75,2

- Potentieel: 31,4%

- Horizon: 12 maanden

- Risico: Middelmatig

- Positiegrootte: 2%

Analyse Bruker Corporation aandelen

- Bruker is een toonaangevende leverancier van hoogwaardige life science tools en oplossingen, met een brede productportfolio in meerdere sectoren, van academisch onderzoek en BioPharma tot halfgeleiders en hernieuwbare energie, en geografische markten.

- Snelle technologische vooruitgang en een toenemende behoefte aan biologische geneesmiddelen zullen de wereldwijde life science markt in de komende jaren waarschijnlijk stimuleren. In combinatie met de intentie van het management van Bruker om kansen te grijpen in de snelgroeiende segmenten proteomica, ruimtelijke biologie en GreenTech, kan het bedrijf aanzienlijk profiteren van deze trends.

- De strategie van Bruker, Project Accelerate & Operational Excellence, is de afgelopen jaren efficiënt gebleken. Momenteel implementeert het bedrijf de nieuwe transformatiefase van de strategie, Project Accelerate 2.0, gericht op het leveren van organische groei, zelfs in een moeilijke macro-economische omgeving.

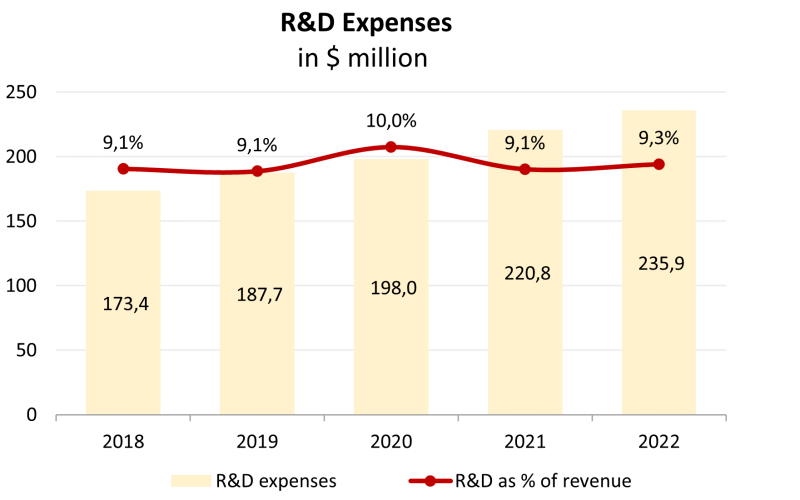

- Bruker is zeer actief op de markt voor fusies en overnames, waarbij zowel gevestigde bedrijven als start-ups worden overgenomen die naar verwachting de huidige expertise en productportefeuille van het bedrijf zullen aanvullen. Bovendien stellen de jaarlijkse uitgaven voor onderzoek en ontwikkeling (R&D) van 9%-10% Bruker in staat om nieuwe producten te lanceren en autonoom te groeien.

Waarom Bruker Corporation aandelen kopen?

Reden 1. Gediversifieerde productportefeuille en breed klantenbestand

Bruker Corporation (BRKR) is een toonaangevende leverancier van hoogwaardige life science instrumenten en oplossingen. Het ontwikkelt en produceert hoogwaardige wetenschappelijke instrumenten en analytische en diagnostische oplossingen die worden gebruikt voor het detecteren, meten en visualiseren van structurele kenmerken van chemische, biologische en industriële materiaalmonsters. De technologieplatforms van het bedrijf omvatten magnetische resonantie technologieën, massaspectrometrie technologieën, gas- en vloeistofchromatografie, triple quadrupole massaspectrometrie technologieën, röntgentechnologieën, vonk-optische emissiespectroscopie, atomaire krachtmicroscopie, stylus en optische meettechnologie, optische fluorescentiemicroscopie en infrarood en Raman moleculaire spectroscopie technologieën.

Bruker is georganiseerd in vier segmenten op basis van producttype en toepassingsgebied:

- Bruker Scientific Instruments BioSpin (BSI BioSpin). De productportfolio van het segment omvat:

- Hulpmiddelen voor biowetenschappen gebaseerd op magnetische resonantietechnologie,

- Systemen voor enkelvoudige en meervoudige modaliteiten met MRI-, PET-, SPECT-, CT- en MPI-technologieën,

- Systeemonafhankelijke softwareoplossingen die analytische instrumentatie en ondersteuning voor gegevensbeheer omvatten.

Met de producten van BSI BioSpin kunnen klanten de structuur, dynamica en functie van specifieke moleculen, zoals eiwitten, bepalen en fundamentele biologische processen begrijpen, waaronder de vorming en progressie van ziekten. Ze worden toegepast in de structurele proteomica, de ontdekking van medicijnen, farmaceutisch en biotechnologisch onderzoek en in de voedings- en materiaalkunde. De meeste klanten van BSI BioSpin zijn academische onderzoeksinstellingen en overheidsinstellingen. Andere klanten zijn farmaceutische en biotechnologische bedrijven, chemische bedrijven, voedingsmiddelenbedrijven, klinische bedrijven en polymeerbedrijven.

- BSI CALID. De productportfolio van het segment omvat:

- Massaspectrometrie-instrumenten voor de biowetenschappen,

- Innovatieve oplossingen voor microbiële identificatie, antibioticaresistentie en gevoeligheidstesten, op polymerasekettingreactie (PCR) gebaseerde moleculaire diagnostische oplossingen voor kweekvrije infectieziektendiagnostiek,

- Instrumenten en oplossingen voor onderzoek, analyse en procesanalyse op basis van moleculaire infrarood- en Raman-spectroscopie en beeldvormingstechnologieën.

Met de producten van BSI CALID kunnen klanten een molecuul meten en nauwkeurige informatie geven over de identiteit, hoeveelheid en primaire structuur ervan. Daarnaast helpt moleculaire diagnostiek bij het vaststellen van de basisidentificatie van een bepaalde infectie, het onderscheiden van infecties die vergelijkbare symptomen kunnen veroorzaken en het detecteren van specifieke microbiële resistentie. Deze producten zijn zeer gewild in onderzoek, farmaceutische en biotechnologische ontwikkeling; klinische diagnostiek, farmaceutische microbiologie; voeding en landbouw, kwaliteitscontrole en procesanalyse.

- BSI Nano. De productportfolio van het segment omvat:

- Geavanceerde röntgeninstrumenten die elektromagnetische straling gebruiken om de eigenschappen van materie en de driedimensionale structuur van moleculen te bepalen,

- Instrumentatie voor atoomkrachtmicroscopie (AFM),

- Geautomatiseerde röntgenmetrologie, automatische AFM-defectdetectie en reparatie- en reinigingsapparatuur voor fotomaskers voor halfgeleiderprocesbesturing,

- Geavanceerde optische fluorescentiemicroscopie-instrumenten met multifoton, multipoint scanning confocal, miniatuur head-mount, 3D super-resolutie, lichtplaatmodaliteiten.

Tot de klanten van het BSI Nano segment behoren academische instellingen, overheidsklanten, nanotechnologiebedrijven, halfgeleiderbedrijven, grondstoffabrikanten, industriële bedrijven, biotechnologie- en farmaceutische bedrijven en andere bedrijven die zich bezighouden met materiaalanalyse.

- Bruker Energy & Supercon Technologies (BEST). De producten van het segment omvatten:

- Supergeleidende materialen, voornamelijk metallische lage temperatuur supergeleiders, en geavanceerde apparaten en gereedschappen gebaseerd op metallische lage temperatuur supergeleiders,

- Niet-supergeleidende hoogtechnologische instrumenten, zoals synchrotron- en beamline-instrumentatie.

De producten van het BEST-segment worden gebruikt in beeldvorming door middel van magnetische resonantie, kernspinresonantie, onderzoek naar fusie-energie, materiaalonderzoek en "big science"-onderzoek, met inbegrip van caviteiten en modules voor radiofrequentieversnellers, vermogenskoppelaars en lineaire versnellers.

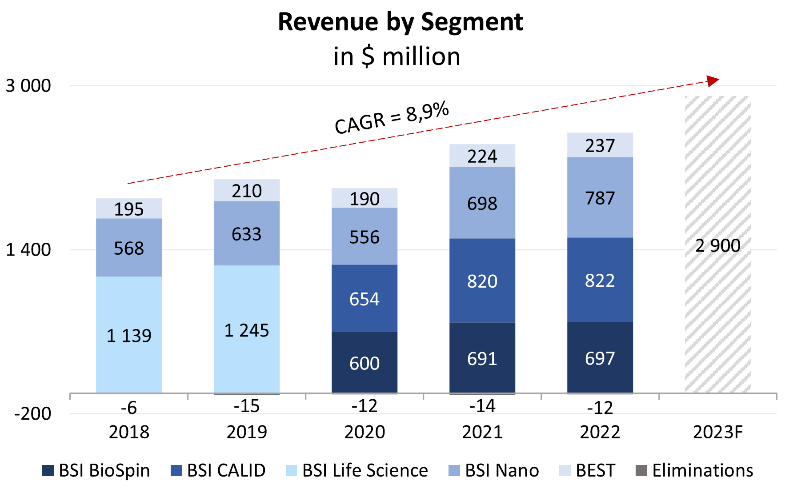

BSI CALID is het grootste segment qua omzet en draagt 32,5% bij aan de totale omzet in 2022. Het wordt gevolgd door BSI Nano dat goed is voor 31,1% van de omzet in 2022. BSI Nano is ook het snelst groeiende segment, met een samengesteld jaarlijks groeipercentage (CAGR) van 19,0% in 2020-2022. BSI BioSpin vertegenwoordigde 27,5% van de totale omzet in 2022, terwijl het aandeel van het BEST-segment in de totale omzet van 2022 slechts 9,4% bedroeg. De totale omzet zal naar verwachting groeien met een CAGR van ongeveer 8,9% in 2018-2023, volgens de laatste prognose van Bruker voor 2023.

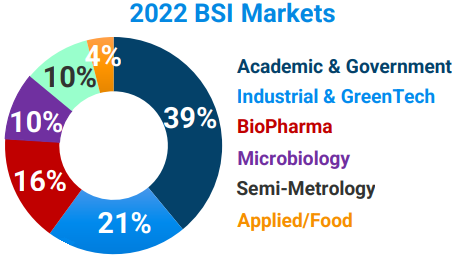

De producten en oplossingen van Bruker voldoen aan de behoeften van een groot aantal klanten in biowetenschappelijk onderzoek, farmaceutica, biotechnologie, toegepaste markten, celbiologie, klinisch onderzoek, microbiologie, in-vitro diagnostiek, nanotechnologie en materiaalwetenschappelijk onderzoek. De activiteiten van het bedrijf lijken dus gediversifieerd te zijn over meerdere consumentenmarkten. De academische en overheidssector vormde het grootste deel van de BSI-inkomsten van het bedrijf (de BSI BioSpin-, BSI CALID- en BSI Nano-segmenten samen) in 2022, met een aandeel van 39%. De industriële & GreenTech sector, de op één na grootste sector qua vraag, was goed voor 21% van de omzet in 2022. Ze worden gevolgd door de sectoren BioPharma en Microbiologie (in totaal 26%), Semi-Metrologie (10%) en Toegepaste Voeding (4%).

Bovendien is Bruker niet afhankelijk van een klein aantal grote klanten aangezien het een breed en gediversifieerd klantenbestand heeft. Geen enkele klant was verantwoordelijk voor meer dan 10% van de inkomsten van het bedrijf in een van de laatste drie boekjaren of meer dan 10% van de vorderingen.

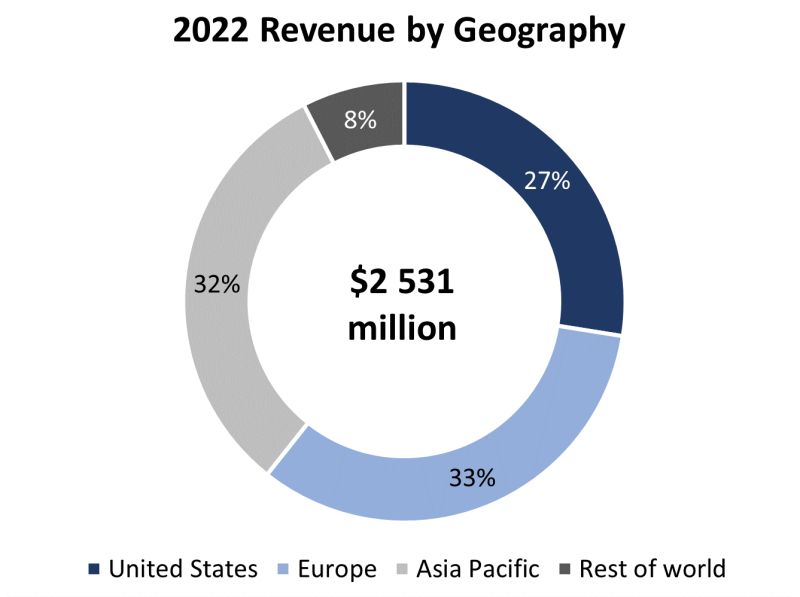

Bruker bezit belangrijke technische en productiecentra in Europa, voornamelijk in Duitsland, Frankrijk en Zwitserland. Verschillende productiefaciliteiten zijn ook gevestigd in het Midden-Oosten (Israël), Azië (Maleisië) en Noord-Amerika (de VS). Bovendien heeft het bedrijf commerciële kantoren over de hele wereld. De verdeling van de inkomsten van Bruker per geografie is gelijkmatig verdeeld, met Europa en Azië-Pacific goed voor respectievelijk 33% en 32% van de omzet in 2022, gevolgd door de VS (27%) en de rest van de wereld (8%).

Reden 2. Aantrekkelijke vooruitzichten van doelmarkten in de komende jaren

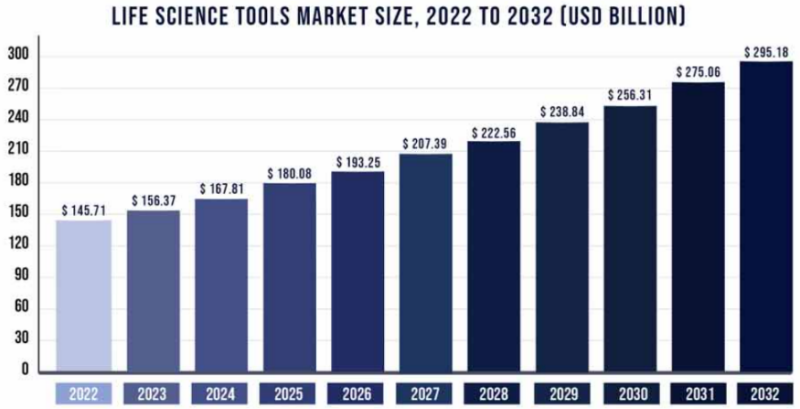

De wereldwijde markt voor life science tools is de afgelopen jaren aanzienlijk gegroeid als gevolg van snelle technologische ontwikkelingen, met name op het gebied van sequencingtechnologieën, massaspectrometrie, kernspinresonantie (NMR) en chromatografie. Daarnaast hebben marktspelers zwaar geïnvesteerd in O&O en niet-organische groei, wat in 2018 heeft geleid tot een toename van het aantal overnames in de biowetenschappen- en biofarmaceutische sectoren. De toenemende behoefte aan biologische geneesmiddelen zal naar verwachting een drijvende kracht zijn achter de groei van de wereldwijde markt voor life science tools. Als gevolg hiervan zal de markt naar verwachting groeien van 145,7 miljard dollar in 2022 tot 295,2 miljard dollar in 2032, wat neerkomt op een CAGR van 7,3% tijdens de prognoseperiode. Deze ontwikkelingen vormen de basis voor de groei van de industrie in de komende jaren en weerspiegelen het dynamische landschap van wetenschappelijk en medisch onderzoek.

In termen van technologie domineerde celbiologie de wereldwijde markt voor life science tools in 2022 met een inkomstenaandeel van 34,5%, gevolgd door genomicstechnologie. Verwacht wordt echter dat het proteomics-segment de komende jaren de grootste groei zal vertonen, aangezien dit het meest dynamisch evoluerende facet binnen de ziektediagnose vertegenwoordigt. Proteomics dient als een krachtig hulpmiddel voor de opheldering van ziektespecifieke eiwitten en biedt inzicht in hun structurele eigenschappen en functionele eigenschappen. Bovendien vergemakkelijkt het de identificatie van prognostische markers, een cruciaal hulpmiddel bij de diagnose van aandoeningen zoals kanker, malaria, tuberculose en diverse infectieziekten. Dit maakt proteomics essentieel voor het begrijpen van biologische processen, ziektemechanismen en de ontwikkeling van medicijnen.

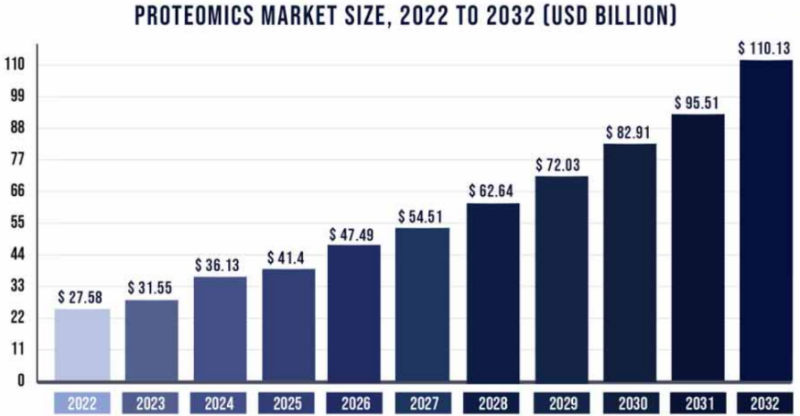

De proteomicamarkt werd in 2022 gewaardeerd op $ 27,6 miljard en zal naar verwachting in 2032 ongeveer $ 110,1 miljard bedragen, wat een CAGR van 14,9% betekent. De drijvende krachten achter de markt zijn onder andere de vooruitgang in analytische technologieën, toegenomen R&D-activiteiten en de groeiende toepassing van proteomics in verschillende industrieën. Deze expansie zal naar verwachting de toekomst van biomedisch onderzoek, diagnostiek en gepersonaliseerde geneeskunde vormgeven.

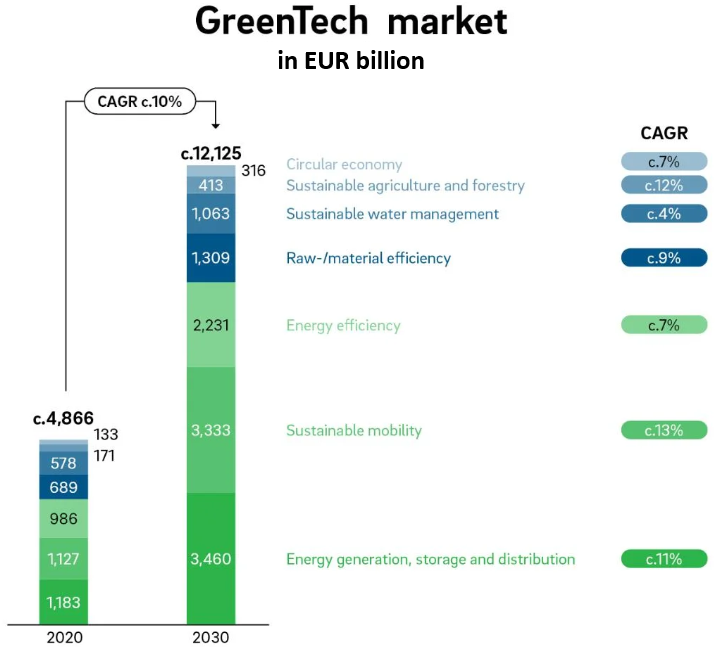

Naast de markten voor life science tools en proteomics, kan Bruker profiteren van trends in de "groene" economie. Van energieopwekking en duurzame mobiliteit tot de circulaire economie, GreenTech groeit snel. Op dit moment is de markt ongeveer € 5 biljoen waard, maar er wordt verwacht dat deze tegen 2030 € 12 biljoen zal bedragen. De sector omvat meer dan 100 soorten technologie, waaronder groene waterstof, energie-efficiënte verlichting en zonnecellen. Energie en duurzame mobiliteit zijn de twee grootste segmenten die naar verwachting tot 2030 een groei met dubbele cijfers zullen laten zien. Het is een zeer aantrekkelijk gebied voor elk bedrijf dat machines of andere industriële producten en diensten levert.

Ondanks groeiende trends zijn de markten voor life science tools en GreenTech zeer competitief door de snelle vooruitgang en voortdurende technologische ontwikkeling in deze gebieden. Daarnaast hebben een strak monetair beleid en hoge rentetarieven een negatieve invloed op de vraag naar life science tools en andere geavanceerde apparatuur, wat op korte termijn een bedreiging kan vormen voor de vooruitzichten van Bruker.

Reden 3. Effectieve tweeledige strategie gericht op groei en operationele uitmuntendheid

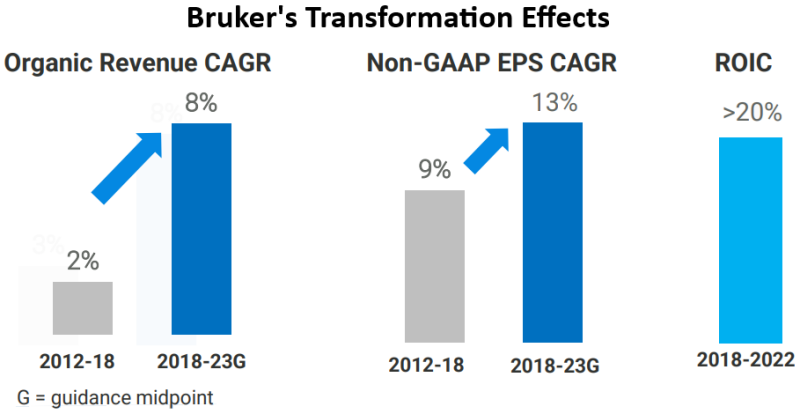

Bruker heeft een reeks transformatiefasen ondergaan gericht op het versnellen van waardecreatie voor al zijn stakeholders. Deze fasen omvatten strategische veranderingen, organisatorische herstructurering en operationele verbeteringen door de jaren heen.

Van 2014 tot 2016 begon het bedrijf aan een herstructurerings- en transformatiefase. Tijdens deze periode richtte Bruker Corporation zich op verschillende belangrijke initiatieven, waaronder kostenreductie, consolidatie en desinvesteringen. Deze maatregelen waren gericht op het stroomlijnen van de activiteiten en het verbeteren van de efficiëntie. Daarnaast hielp de integratie van Enterprise Resource Planning (ERP) en Salesforce CRM-systemen bij het verbeteren van gegevensbeheer en klantrelaties.

In de daaropvolgende fase, die liep van 2017 tot 2020, startte het bedrijf een tweeledige strategie met de naam Project Accelerate & Operational Excellence. Deze fase was gericht op de herwaardering en verfijning van het portfolio. Het bedrijf probeerde ervoor te zorgen dat zijn producten- en dienstenportfolio nauw aansloot bij de marktvraag en groeikansen. Er werden inspanningen geleverd om de productiviteit in de verschillende business units te verbeteren, waarbij ervoor werd gezorgd dat de middelen efficiënt werden toegewezen.

In de laatste fase, vanaf 2021, heeft Bruker zijn tweeledige strategie voortgezet, maar Project Accelerate 2.0 geïntroduceerd. Doelen voor de nieuwe fase zijn onder andere:

- Organische omzetgroei met 200-300 basispunten in 2023-2026,

- Dubbelcijferige non-GAAP EPS-groei in 2023-2026,

- Handhaving van solide margeverhoging en hoge RoIC,

- Grote seculiere kansen benutten in proteomica en ruimtelijke biologie.

Deze fase impliceert een significante verschuiving in de strategische focus, met de nadruk op opkomende trends en technologieën op het gebied van proteomics en ruimtelijke biologie. Op deze gebieden heeft Bruker onlangs nieuwe innovatieve oplossingen gelanceerd. Ten eerste, in proteomics, lanceerde het het timsTOF HT systeem, het nieuwste lid van het revolutionaire 4D multiomics timsTOF platform, dat een groter dynamisch bereik, verbeterde peptide dekking en nauwkeurigere kwantificatie mogelijk maakt. Ten tweede, op het gebied van ruimtelijke en eencellige biologie, lanceerde het bedrijf het Canopy Biosciences CellScape systeem, de volgende generatie in ChipCytometrie-instrumentatie, en kondigde belangrijke innovaties aan voor ruimtelijke multiomics van weefsel- en tumormicro-omgevingen, waaronder MALDI HiPLEX-IHC-beeldvorming. Ten derde werden deze inspanningen ondersteund door hoogwaardige softwareoplossingen die proteomics onderzoeksworkflows verbeteren, zoals de TIMS DIA-NN software en MetaboScape 2023 software.

Voor Industrial & GreenTech klanten heeft Bruker ook verschillende producten ontwikkeld. Het BEST segment, dat cleantech technologieën aanbiedt voor fusie-energie en next-gen offshore windturbines, heeft nieuwe, hoge-stroom metallic RRP supergeleiders gelanceerd voor een magnetische opsluiting fusie pilot in Azië. Verder heeft het bedrijf supergeleiders met hoge prestaties geleverd voor een offshore windturbineprototype in de VS die zeldzame aardmetalen zouden kunnen vervangen in toekomstige ontwerpen voor krachtige windturbines. In de halfgeleidersector heeft Bruker geavanceerde meetinstrumenten van de volgende generatie ontwikkeld, zoals Sirius-XRD, ContourSP-S en InSight-WLI, die Ge-concentratiebewaking mogelijk maken voor etsprocescontrole die cruciaal is voor apparaatprestaties, verbeterde 3D-chipsverpakking en interconnectieprocescontrole op micronschaal.

Deze belangrijke verwezenlijkingen lijken het resultaat te zijn van Brukers voortdurende focus op innovaties. In 2018-2022 zijn de jaarlijkse R&D-uitgaven van het bedrijf gestegen van $173,4 miljoen naar $235,9 miljoen, met een CAGR van 8,0%, en zijn ze stabiel goed voor 9,0%-10,0% van de inkomsten van het bedrijf.

Bovendien heeft Bruker sinds 2022 zijn proteomics en ruimtelijke biologie strategie aanzienlijk uitgebreid door het toevoegen van belangrijke capaciteiten, als aanvulling op bestaande oplossingen, door middel van strategische overnames:

- PreOmics GmbH. In januari 2022 verwierf Bruker een belang van 74,15% in PreOmics GmbH voor €46,1 miljoen ($52,1 miljoen). PreOmics is gevestigd in Duitsland en levert monstervoorbereidings- en automatiseringsoplossingen voor proteomische analyse met behulp van massaspectrometriesystemen. Het overgenomen bedrijf werd geïntegreerd in het BSI CALID segment.

- Optimal Industriële Automatisering en Technologieën. In april 2022 verwierf Bruker 100% van Optimal Industrial Technologies Limited en Optimal Industrial Automation Limited (samen Optimal) voor £30,7 miljoen ($40,3 miljoen). Optimal levert industriële automatiseringsoplossingen en Process Analytical Technology (PAT) software en diensten. Het bedrijf is gevestigd in Engeland en werd geïntegreerd in het BSI BioSpin Segment.

- Inscopix Inc. In november 2022 voltooide Bruker de overname van 100% van Inscopix voor $101,5 miljoen. Inscopix is een privébedrijf dat voortkomt uit onderzoek van de Stanford University dat leidde tot de uitvinding van de miniscoop, die de vooruitgang in neurowetenschappen en preklinisch onderzoek voor de ontwikkeling van transformationele therapeutica mogelijk maakt. Inscopix is gevestigd in Californië en werd geïntegreerd in het BSI Nano Segment van Bruker.

- Biognosys AG. In januari 2023 verwierf Bruker 100% van Biognosys AG voor CHF 75 miljoen ($ 80,1 miljoen). Biognosys massaspectrometrie-gebaseerde proteomics CRO diensten en proteomics software ondersteunen biofarmaceutische klanten bij het blootleggen van verbanden tussen genoom, transcriptoom en fenotype om de statische en dynamische aard van ziektebiologie te onderzoeken.

- Acquifer Imaging GmbH en Deltabyte GmbH. In januari 2023 verwierf Bruker ook Acquifer Imaging GmbH en Deltabyte GmbH, pioniers op het gebied van big data management oplossingen voor bioimaging en high-content microscopie, voor €7,2 miljoen ($7,7 miljoen). De overname voegt krachtige on-premise verwerking, beveiligde opslag en netwerktechnologie toe die de geavanceerde fluorescentiemicroscopie beeldvormingsproducten van Bruker aanvult.

- ZONTAL Inc. In mei 2023 heeft Bruker de overname afgerond van ZONTAL Inc., een innovatieve platformleverancier voor de digitale transformatie van het analytische laboratorium en voor geïntegreerde technische dataoplossingen voor biofarma. Het versterkt Bruker BioSpin's Integrated Data Solutions (IDS) softwaredivisie, die geïntegreerd digitaal laboratorium- en procesgegevensbeheer mogelijk maakt, met een combinatie van leveranciersagnostische gegevensopslag en -analyse.

- PhenomeX. In oktober 2023 verwierf Bruker PhenomeX, een toonaangevende leverancier van single-cel biologie onderzoeksinstrumenten, voor $108 miljoen. PhenomeX levert single-cell biologie onderzoeksinstrumenten om diepe inzichten te verkrijgen in cellulaire functies en nieuwe perspectieven op fenomen en genotype-naar-fenotype koppelingen. PhenomeX is omgedoopt tot Bruker Cellular Analysis business, binnen de Bruker NANO Group.

Bovendien voltooide Bruker in 2022 verschillende andere kleinere overnames: Prolab Instruments GmbH ($ 5,7 miljoen), PepSep Holding ApS ($ 4,1 miljoen), IonSense Inc. ($ 9,5 miljoen) die werden geïntegreerd in BSI CALID, en Neurescence Inc. ($ 7,5 miljoen) die werd geïntegreerd in BSI Nano. Naast bovengenoemde overnames heeft het bedrijf verschillende minderheidsinvesteringen gedaan, waaronder in PrognomiQ Inc. ($12,0 miljoen), Tofwerk AG ($18,6 miljoen) en Kiyatec Inc. ($9,3 miljoen). Alle overnames zijn gerelateerd aan BSI CALID.

Bruker verbetert ook zijn Industrial & GreenTech productportfolio door middel van overnames. In oktober 2023 kondigde het een meerderheidsinvestering aan in MIRO Analytical AG, een Zwitserse start-up, die Quantum Cascade Laser-gebaseerde multi-gasanalysatoren aanbiedt en atmosferisch onderzoek en industriële klanten bedient, om snelle en uiterst nauwkeurige analyses van luchtvervuiling en broeikasgassen mogelijk te maken.

Verhoogde kapitaalinvesteringen zijn cruciaal om de groei in het komende decennium te ondersteunen, omdat ze de productiviteit en brutomarges verhogen door operationele verbeteringen. Aan de andere kant zal dit waarschijnlijk wegen op de vrije kasstroom en het rendement voor aandeelhouders. Daarom is het in evenwicht brengen van deze afwegingen door het management van vitaal belang voor succes op de lange termijn.

Reden 4. Succesvolle strategische initiatieven vertalen zich in positieve financiële resultaten

Ondanks een complexe macro-economische omgeving slaagt Bruker erin om solide financiële resultaten te laten zien. Dit succes kan worden toegeschreven aan de efficiënte strategie en groeigerichte initiatieven van het bedrijf. In het derde kwartaal van 2023 rapporteerde het bedrijf een omzet van $742,8 miljoen (+16,3% op jaarbasis), terwijl analisten ondervraagd door Capital IQ $715,9 miljoen hadden verwacht. Deze groei was voornamelijk te danken aan organische groei, met een opmerkelijke stijging op jaarbasis van +10,9%. De GAAP-winst per aandeel (EPS) bedroeg $0,60 (+1,7% op jaarbasis) en de niet-GAAP EPS steeg met 12,1% op jaarbasis tot $0,74, tegenover de analistenverwachting van $0,63. Wat de segmentprestaties betreft, lieten zowel het BSI- als het BEST-segment indrukwekkende organische groeicijfers zien van respectievelijk 10,9% en 10,2% op jaarbasis.

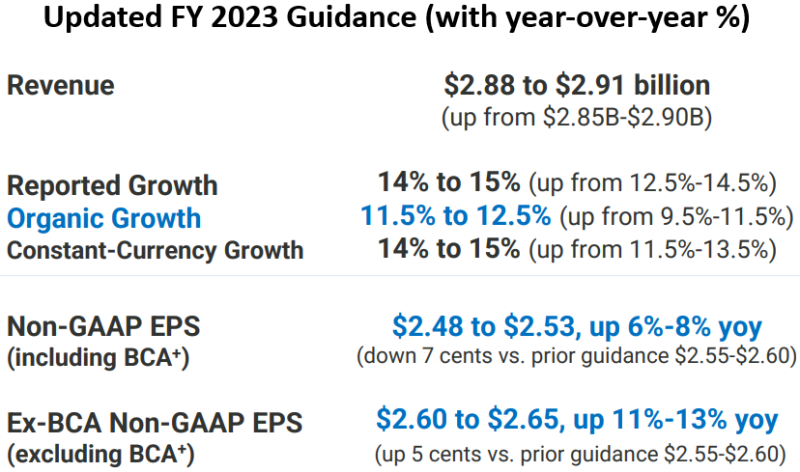

Het enige punt dat beleggers teleurstelde, waren de herziene vooruitzichten voor boekjaar 2023. Terwijl de omzetverwachting werd opgewaardeerd van $2,85-$2,9 miljard naar $2,88-$2,91 miljard, verlaagde het management van Bruker de vooruitzichten voor de non-GAAP EPS voor 2023 naar $2,48-$2,53 in vergelijking met de eerder verwachte $2,55-$2,60. Gezien de analistenverwachtingen van $2,57 leidde dit tot een kleine sell-off door beleggers.

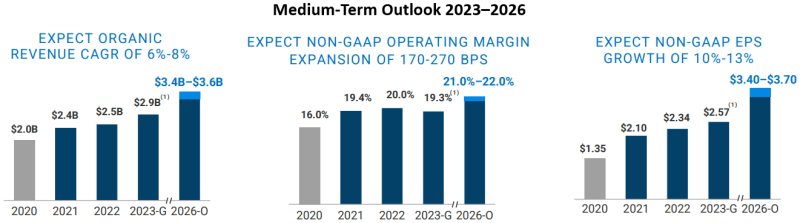

Ondanks tegenwind op korte termijn lijken de vooruitzichten van Bruker op middellange termijn voor 2023-2026 veelbelovend. Het management mikt op een organische omzet CAGR van 6%-8% en een omzet van ongeveer $3,5 miljard tegen 2026, wat 200-300 basispunten boven de markt is. De niet-GAAP EPS zal naar verwachting rond de $3,50 liggen. De doelstellingen weerspiegelen de inzet van het bedrijf om zijn marktaandeel uit te breiden en extra kansen te benutten.

Om zijn middellangetermijndoelstellingen te bereiken, heeft Bruker verschillende strategische hefbomen geïdentificeerd, waaronder strategische fusies en overnames, de M&S- en O&O-investeringen gericht op het uitbreiden van de productportefeuille en het marktbereik, evenals het terugkopen van aandelen en het handhaven van een hoge RoIC.

De indrukwekkende prestaties van Bruker in Q3 2023 weerspiegelen dus het vermogen van het bedrijf om uitdagingen in het wereldwijde economische landschap aan te gaan en een op groei gerichte strategie efficiënt uit te voeren. Ondanks lichte margedalingen bewijzen de opmerkelijke omzetgroei van het bedrijf, vooral door organische expansie, en de sterke groei van de winst per aandeel dat het bedrijf in staat is om marktkansen te benutten en winst te genereren. Als de strategie van het management in de toekomst wordt voortgezet, kan dit ertoe leiden dat het bedrijf zijn ambitieuze middellangetermijndoelen voor 2023-2026 haalt, wat aanzienlijke waarde zou opleveren voor aandeelhouders.

Financiële analyse Bruker Corporation aandelen

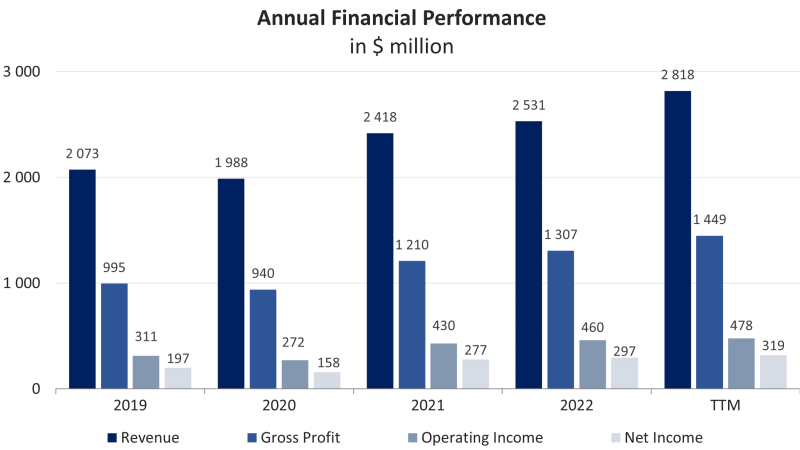

De financiële resultaten van Bruker over de 12 maanden (TTM) kunnen als volgt worden samengevat:

- De inkomsten stegen tot $2.818 miljoen, een stijging van 11,4% ten opzichte van boekjaar 2022.

- De brutowinst steeg met 10,9%, van $ 1.307 miljoen in boekjaar 2022 naar $ 1.449 miljoen TTM, waarbij de brutomarge rond 51,4%-51,6% bleef.

- Het bedrijfsresultaat steeg met 3,8% tot $477,6 miljoen. De brutowinstmarge daalde van 18,2% naar 16,9%.

- Het nettoresultaat steeg met 7,6%, van $ 296,6 miljoen in boekjaar 2022 naar $ 319,1 miljoen TTM. De nettomarge daalde licht van 11,7% naar 11,3%.

De omzetstijging was te danken aan de sterke vraag naar gedifferentieerde hoogwaardige wetenschappelijke instrumenten en life science-oplossingen, die de autonome omzet stimuleerden, naast prijsvoordelen. Dit werd echter gedeeltelijk tenietgedaan door tegenwind van wisselkoersschommelingen en recente overnames.

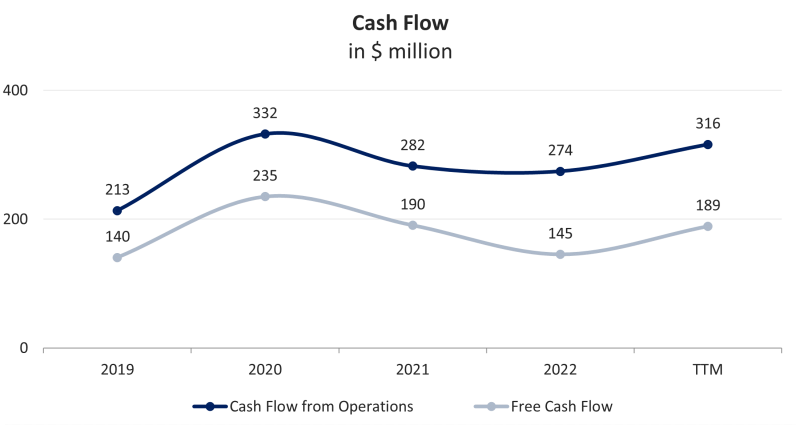

Bruker laat een stabiele kasstroom zien die de afgelopen jaren is verbeterd: zijn TTM operationele kasstroom (FFO) bedroeg $316,1 miljoen, een stijging van 15,2% ten opzichte van FY 2022, terwijl de TTM vrije kasstroom (FCF) steeg met 30,1% ondanks hogere investeringen.

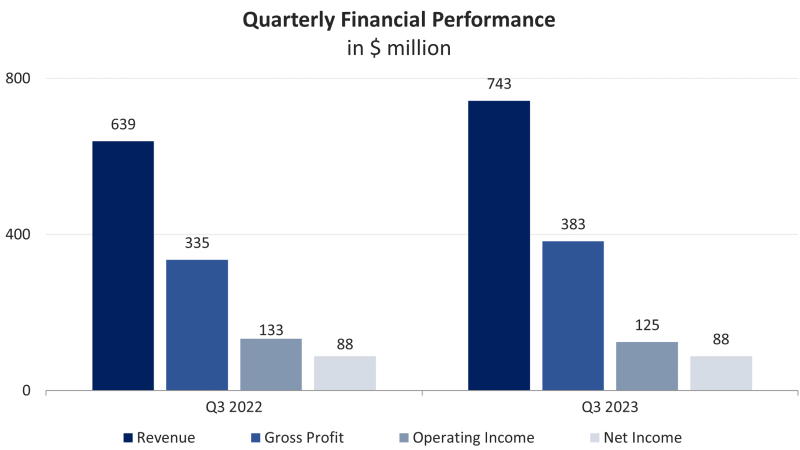

De financiële prestaties van Bruker in Q3 2023 worden hieronder weergegeven:

- De omzet steeg van $ 638,9 miljoen naar $ 742,8 miljoen (+16,3% op jaarbasis).

- De brutowinst steeg met 14,2% tot $328,8 miljoen.

- Het bedrijfsresultaat daalde met 6,3%, van $132,9 miljoen in Q3 2022 naar $124,5 miljoen in Q3 2023.

- Het nettoresultaat bleef op hetzelfde niveau van $88,1 miljoen in Q3 2023.

Bruker behoudt een robuuste balans:

- De leverage ratio, gedefinieerd als de verhouding tussen de totale schuld en de activa, staat op 32%, in lijn met het sectorgemiddelde van 26%-36%.

- In de afgelopen negen maanden is de totale schuld van Bruker niet veranderd en bedroeg op 30 september 2023 $1.220 miljoen. Met de gerapporteerde cash en kortetermijninvesteringen van $363,6 miljoen resulteert dit in een nettoschuld van $856,0 miljoen.

- Het bedrijf verdiende $588,5 miljoen aan TTM EBITDA en de ratio nettoschuld ten opzichte van EBITDA is bijgevolg 1,45x. Dit bewijst dat het bedrijf financieel gezond is en in de nabije toekomst waarschijnlijk geen kredietrisico zal lopen, terwijl het tegelijkertijd financiële middelen kan toewijzen om zijn op groei gerichte initiatieven te financieren.

- De schuld van Bruker is evenwichtig wat betreft valutanominatie en looptijd. Op 31 december 2022 was ongeveer 53,9% van de financiële schuld uitgedrukt in Zwitserse frank (CHF), 32,8% in USD en de rest 13,4% in EUR. Wat de vervaldatum betreft, hoeft slechts 32,9% van de schuld van het bedrijf te worden betaald in 2023-2025, terwijl de resterende 67,1% vervalt in 2026 en daarna.

Waardering Bruker Corporation aandelen

Bruker handelt dicht bij de gemiddelde multiples van zijn gelijken: EV/Sales - 3,31x, EV/EBITDA - 14,31x, P/FFO - 21,53x en P/E - 20,54x. Het management van het bedrijf navigeert echter met succes door macro-economische tegenwind, blijft een efficiënte duale strategie implementeren en breidt de productportefeuille van Bruker zowel organisch als via fusies en overnames uit, wat de aandeelhouders in de toekomst aanzienlijk ten goede kan komen. Het aandeel biedt dus een beter rendement per eenheid genomen risico.

Bedrijf | Ticker | EV/Verkoop | EV/EBITDA | P/FFO | P/E |

Bruker Corporation | BRKR | 3.31 | 14.31 | 21.53 | 20.54 |

Waters Corporation | WAT | 5.62 | 17.04 | 20.66 | 19.07 |

Agilent Technologies Inc. | A | 4.58 | 15.49 | 18.66 | 18.26 |

Thermo Scientific Inc. | TMO | 4.65 | 18.79 | 21.04 | 20.43 |

Revvity Inc. | RVTY | 4.60 | 14.80 | 16.46 | 18.20 |

Danaher Corporation | DHR | 5.15 | 16.76 | 20.75 | 24.60 |

Carl Zeiss Meditec AG | AFX | 3.64 | 18.41 | 23.61 | 25.68 |

Het minimum koersdoel van TD Cowen is $62,0 per aandeel, terwijl UBS Equities Bruker waardeert op $86,0 per aandeel. Volgens de consensus op Wall Street staat de reële marktwaarde van het aandeel op $75,2, wat een opwaarts potentieel van 31,4% impliceert.

Deelnemer | Herzieningsdatum | Prijsdoel | Opwaarts potentieel |

UBS Aandelen | 03-nov-2023 | $86.0 | 53.0% |

Onderzoek naar nefronen | 02-nov-2023 | $65.0 | 15.7% |

TD Cowen | 02-nov-2023 | $62.0 | 10.3% |

Stifel, Nicolaus & Company Inc. | 02-nov-2023 | $63.0 | 12.1% |

Leerink Partners | 02-nov-2023 | $80.0 | 42.3% |

Belangrijkste risico's Bruker Corporation aandelen

- Een aanzienlijk deel van de omzet van Bruker bestaat uit kapitaalaankopen door klanten, wier uitgavenbeleid gebaseerd is op een grote verscheidenheid aan factoren. Bovendien omvat het klantenbestand veel non-profit en overheidsinstellingen. Elke vermindering van de kapitaalmiddelen of overheidsfinanciering als gevolg van macro-economische onzekerheden en een strak monetair beleid zou de verkoop van het bedrijf kunnen verminderen en zijn vermogen om inkomsten te genereren kunnen belemmeren.

- Veel werknemers van Bruker worden vertegenwoordigd door ondernemingsraden en vakbonden in bepaalde rechtsgebieden, voornamelijk in Duitsland en Frankrijk. Als er geschillen ontstaan met deze werknemers, of als ze gaan staken, kan het bedrijf te maken krijgen met een aanzienlijke verstoring van de activiteiten.

- De productie van life science tools vereist materialen en componenten die geleverd worden door een beperkt aantal externe leveranciers. Bijgevolg kan de afhankelijkheid van Bruker van een beperkt aantal leveranciers leiden tot vertragingen in de activiteiten door het onvermogen om een adequate levering van vereiste componenten te verkrijgen en verminderde controle over prijzen en kwaliteit.

- Bruker kan betrokken worden in rechtszaken om zijn octrooien te beschermen of af te dwingen, wat duur en tijdrovend kan zijn en, indien in het nadeel beslist, de octrooipositie van het bedrijf kan aantasten. Om zijn octrooirechten te beschermen of af te dwingen, kan Bruker octrooiprocessen aanspannen tegen derden en kan het op dezelfde manier door anderen worden aangeklaagd.

En, wat denk jij? Bruker Corporation aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.