Livent Corporation aandelen kopen? Analyse +56,7% Groei | Happy Investors

In dit artikel behandelen we een analyse van Livent Corporation aandelen . Livent Corporation aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Over Livent Corp, een belangrijke lithiumproducent

Livent Corporation (LTHM) is een volledig geïntegreerd lithiumbedrijf dat hoogwaardige lithiumverbindingen produceert. Het productassortiment van Livent omvat lithiumhydroxide, butyllithium, lithiumcarbonaat, lithiumchloride en andere speciale producten die essentieel zijn voor de snelgroeiende markten voor elektrische voertuigen, bredere batterijen en andere markten. Het bedrijf bezit aanzienlijke lithiumvoorraden in Argentinië en Canada en heeft productiefaciliteiten in de VS, China en het Verenigd Koninkrijk. Livent en zijn voorgangers zijn sinds 1942 actief in de lithiumindustrie. Het hoofdkantoor van het bedrijf is gevestigd in Philadelphia, VS.

- Ticker: LTHM

- Toegangsprijs: $21,70

- Richtprijs: $34,0

- Potentieel: 56,7%

- Horizon: 12 maanden

- Risico: Middelmatig

- Positiegrootte: 2%

Analyse Livent Corp aandelen

- De voortdurende energietransitie en de versnelde elektrificatie van voertuigen zal de wereldwijde verkoop van elektrische voertuigen waarschijnlijk stimuleren, wat de vraag naar kritieke grondstoffen, zoals lithium, zal aanwakkeren.

- Livent is een toonaangevende, volledig geïntegreerde lithiumproducent, met aanzienlijke lithiumvoorraden in Argentinië en Canada en lithiumproductiefaciliteiten in de VS, China en het Verenigd Koninkrijk, dicht bij de klanten van de onderneming.

- Het management van het bedrijf heeft een immense groeistrategie geïmplementeerd, gericht op zowel uitbreiding van de productiecapaciteit als diversificatie van de productportefeuille met producten met een hoge toegevoegde waarde.

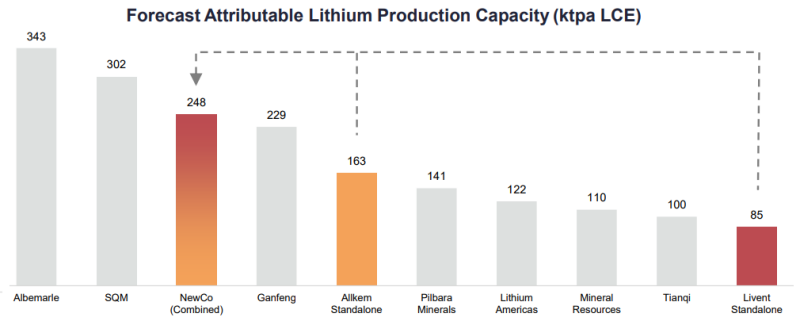

- De verwachte fusie van Livent met Allkem zal 's werelds op twee na grootste geïntegreerde producent van lithiumchemicaliën creëren, gemeten naar productiecapaciteit.

- Het bedrijf profiteert al tientallen jaren van het gunstige belasting- en regelgevingsklimaat in Argentinië en de toegang van het bedrijf tot goedkope lithiumoperaties in het land heeft Livent tot een van de meest winstgevende lithiumproducenten gemaakt.

Waarom Livent Corporation aandelen kopen of niet?

Reden 1. Versnelling van de trends op het gebied van de elektrificatie van voertuigen en het gebruik van hernieuwbare energie

Livent werd in 2018 opgericht als gevolg van de herstructurering van FMC Corporation, die al zijn lithiumbedrijfsonderdelen die voorheen via verschillende dochterondernemingen werden geëxploiteerd, overdroeg aan Livent. In oktober 2018 deed Livent een beursgang van zijn gewone aandelen en sindsdien opereert het als een onafhankelijk bedrijf.

Het lithium van Livent is verticaal geïntegreerd en beslaat de hele waardeketen:

- Het bedrijf heeft licenties voor lithiumafzettingen in Argentinië en Canada, waar het lithiumcarbonaat en lithiumchloride produceert.

- Lithiumcarbonaat kan rechtstreeks worden gebruikt in verschillende industrieën, van de productie van batterijen tot de productie van cementverdichters, vetten en smeermiddelen, of worden omgezet in lithiumhydroxide en speciale lithiumzouten die worden gebruikt bij de productie van lithiumionbatterijen met hoge energiedichtheid voor elektrische voertuigen (EV), stationaire opslagtoepassingen, farmaceutische toepassingen en katalysatoren voor chemische tussenproducten. Livents lithiumhydroxidefabrieken bevinden zich in de VS en China.

- Lithiumchloride wordt voornamelijk gebruikt bij de productie van butyllithium, speciale organische verbindingen en zeer zuivere lithiummetalen. Deze verbindingen worden op grote schaal gebruikt bij de productie van farmaceutische en agrochemische polymeren, synthetische rubbertoepassingen, lichtgewicht legeringen voor de luchtvaartindustrie, niet-oplaadbare batterijen, enz. De productiefaciliteiten van het bedrijf voor butyllithium en lithium bevinden zich in de VS, het Verenigd Koninkrijk en China.

Het grootste deel van de inkomsten van Livent komt uit de productie van lithiumhydroxide, met een aandeel van 51% in 2022, gevolgd door butyllithium dat goed is voor 34% van de inkomsten. De verkoop van lithiumcarbonaat en lithiumchloride is goed voor 9% van de totale inkomsten, terwijl het aandeel van zeer zuiver lithiummetaal en andere specialiteiten 6% bedraagt. Het bedrijf is actief in de volgende geografische gebieden: Azië (70% van de inkomsten), Noord-Amerika (18%), Europa, Midden-Oosten en Afrika (12%) en Latijns-Amerika. Livent levert aan een aantal grote autofabrikanten, waaronder Tesla, General Motors en BMW.

Livents productportfolio sluit perfect aan op de wereldwijde behoeften aan grondstoffen die van cruciaal belang zijn voor de huidige energietransitie naar een koolstofarme economie. Ten eerste is de versnelde elektrificatie van voertuigen een belangrijke trend. Volgens BloombergNEF heeft de wereldwijde verkoop van EV's, ondanks verstoringen van de toeleveringsketen, macro-economische onzekerheid en hoge grondstof- en energieprijzen, in 2022 opnieuw een recordjaar gekend, met meer dan 10 miljoen, een stijging van 60% ten opzichte van 2021 en 10 keer meer dan de verkoop vijf jaar geleden (1 miljoen in 2017). Het aandeel van EV in de totale autoverkoop steeg van 9% in 2021 naar 14% in 2022. Dit resulteerde in een wereldwijde EV-voorraad van 26 miljoen in 2022, een stijging van 60% ten opzichte van 2021. Wat geografische trends betreft, domineert China nog steeds de wereldwijde EV-markt, maar ook elders stijgt de verkoop snel.

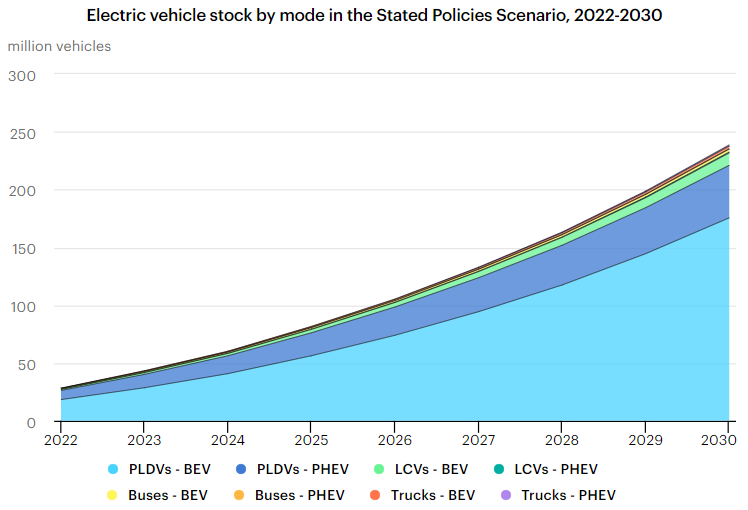

In zijn basisscenario, The Stated Policies Scenario genaamd, verwacht IEA dat de totale verkoop van EV, inclusief batterij-elektrische voertuigen (BEV's) en plug-in hybride elektrische voertuigen (PHEV's), zal oplopen tot 20 miljoen in 2025 en 40 miljoen in 2030, wat respectievelijk meer dan 20% en 30% van alle nieuwe voertuigverkopen vertegenwoordigt. Dit zal resulteren in een stijging van het totale EV-wagenpark van 26 miljoen in 2022 naar ongeveer 240 miljoen in 2030, met een samengesteld jaarlijks groeipercentage (CAGR) van 32%. In dit scenario zullen EV in 2030 ongeveer 10% van het wagenpark uitmaken. De voorspellingen van Goldman Sachs Research zijn ook erg positief: Een EV-verkoop van 73 miljoen en een aandeel van 61% van EV's in de wereldwijde autoverkoop in 2040.

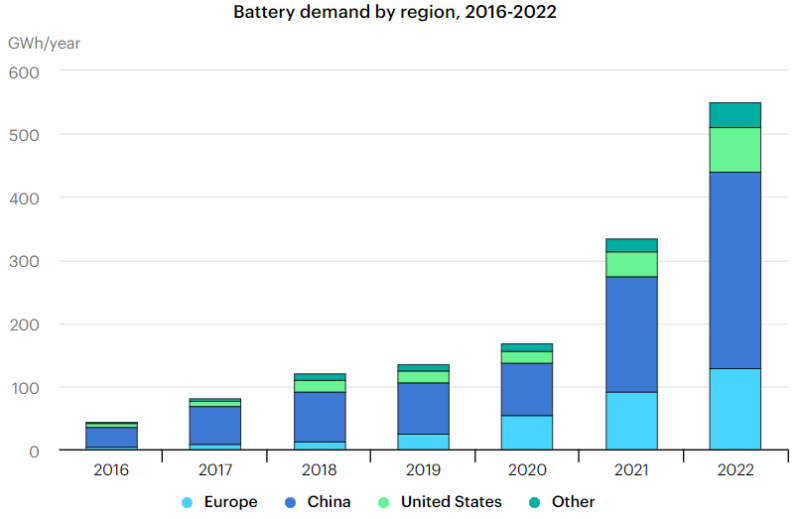

Ten tweede stimuleert de elektrificatie van voertuigen de vraag naar lithium-ionbatterijen, die met 65% steeg van 334 GWh in 2021 tot 551 GWh in 2022. Geografisch gezien steeg de vraag naar EV-batterijen in China in 2022 met meer dan 70% ten opzichte van 2021, terwijl deze in de VS met ongeveer 80% toenam, ondanks het feit dat de verkoop van EV's in 2022 met slechts 55% steeg. Volgens IEA zal de vraag naar batterijen tegen 2030 aanzienlijk toenemen tot meer dan 3 TWh in het basisscenario. Gezien de huidige productiecapaciteit van lithium-ionbatterijen voor auto's van ruwweg 1,5 TWh, zouden er, om aan die vraag te voldoen, tegen 2030 meer dan 50 gigafabrieken met elk een jaarlijkse productiecapaciteit van 35 GWh nodig zijn, bovenop de huidige capaciteit.

Ten derde ziet de toekomst van de wereldwijde butyllithiummarkt er veelbelovend uit met kansen in farmaceutische, intermediaire en batterijtoepassingen. Market Research Community verwacht dat de wereldwijde butyllithiummarkt in 2030 ongeveer $ 1,1 miljard zal bedragen, met een CAGR van 6,5%. De belangrijkste drijfveren voor deze markt zijn de stijgende vraag naar polymeerinitiatoren en producten van farmaceutische kwaliteit, en het toenemende verbruik van industriële chemicaliën in verschillende eindgebruiksectoren zoals energie en agrochemicaliën.

De werkelijke toekomstige groeipercentages kunnen tot op zekere hoogte afwijken van de voorspellingen. Begin 2023 kende de EV-markt bijvoorbeeld een verkoopvertraging door het zwakke economische herstel in China en het einde van de stimuleringsprogramma's van de overheid voor kopers van EV's in bepaalde regio's. Wat de toekomstige groeipercentages ook zijn, er wordt verwacht dat een reeks wetgevende en fiscale initiatieven op lange termijn over de hele wereld, van de Amerikaanse Clean Vehicle Tax Credit en de Inflation Reduction Act tot de Europese Net Zero Industry Act en talrijke Chinese nationale en regionale actieplannen, sterk zullen bijdragen tot de expansie van de EV- en batterijmarkten en de vraag naar kritieke materialen, zoals lithium, zullen aanwakkeren.

Reden 2. Grootste lithiumvoorraden en veelbelovende groeimogelijkheden

Het grootste deel van Livents lithiumvoorraden bevindt zich in Argentinië, na Chili en Australië het land met de op twee na grootste lithiumreserves ter wereld. Volgens de U.S. Geological Survey (USGS) worden de lithiumreserves van Argentinië geschat op 2,7 miljoen ton (MT). Livents belangrijkste Argentijnse project is Salar del Hombre Muertoin, waar al meer dan 25 jaar lithium wordt gewonnen.

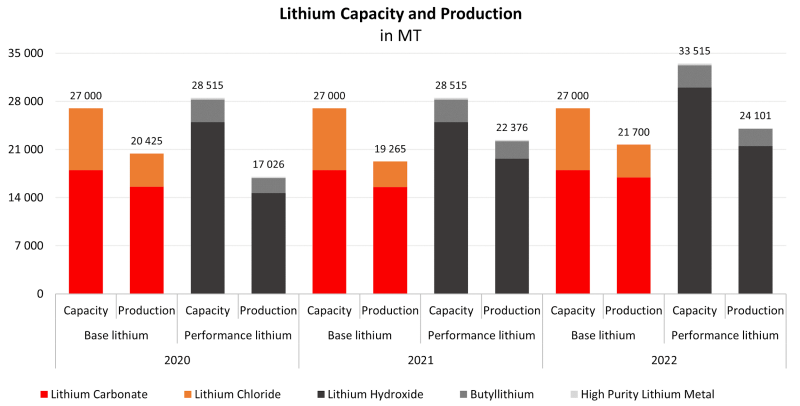

In 2022 produceerden de Argentijnse activiteiten van Livent 21.700 MT basislithium, waaronder 16.950 MT lithiumcarbonaat en 4.750 MT lithiumchloride, een stijging van 12,6% ten opzichte van 19.265 MT in 2021. De productie van lithiumverbindingen steeg in dezelfde periode met 7,7% tot 24.101 MT. Ondanks de grote vraag naar lithium ligt de bezettingsgraad van Livent op 80,4% en 71,9% voor respectievelijk basisch lithium en lithiumverbindingen. Deze relatief lage bezettingsgraden worden deels verklaard door seizoensfactoren, aangezien de lithiumproductie in Argentinië sterk afhankelijk is van het weer, waaronder de variërende verdampingssnelheden en hoeveelheden regen die van invloed zijn op de concentratie in grote verdampingsvijvers en de downstreamprocessen beïnvloeden. Het management van Livent heeft een indrukwekkende groeistrategie ontwikkeld die zowel de uitbreiding van de lithiumproductiecapaciteiten als de diversificatie van de productportefeuille omvat, door toevoeging van nieuwe lithiumverbindingen en zeer zuivere lithiummetalen, zoals de recent ontwikkelde LIOVIX. Bovendien legt de strategie veel nadruk op onderzoek en ontwikkeling (R&D) en technologische vooruitgang in de productie- en verwerkingsactiviteiten. Zo omvat de huidige routekaart de volgende fasen:

Het management van Livent heeft een indrukwekkende groeistrategie ontwikkeld die zowel de uitbreiding van de lithiumproductiecapaciteiten als de diversificatie van de productportefeuille omvat, door toevoeging van nieuwe lithiumverbindingen en zeer zuivere lithiummetalen, zoals de recent ontwikkelde LIOVIX. Bovendien legt de strategie veel nadruk op onderzoek en ontwikkeling (R&D) en technologische vooruitgang in de productie- en verwerkingsactiviteiten. Zo omvat de huidige routekaart de volgende fasen:

- In Argentinië plant het bedrijf de uitbreiding van de lithiumcarbonaatproductiecapaciteit in drie fasen van 18.000 MT naar 80.000 MT tegen 2029-2030. De eerste fase van de capaciteitsuitbreiding met 20.000 MT is gepland voor het eerste kwartaal van 2024.

- In de VS, China en Europa is Livent van plan om de lithiumhydroxideproductiecapaciteit uit te breiden met 20.000 MT en de lithiumrecyclingcapaciteit met 10.000 MT tegen 2025. Het is de bedoeling dat de eerste fase van de uitbreiding aan het einde van het derde kwartaal van 2023 wordt voltooid, waardoor 5.000 MT aan lithiumhydroxideproductiecapaciteit wordt toegevoegd.

- In Canada, waar Livent een belang van 50% heeft in het Nemaska Lithiumproject, produceert het bedrijf spodumeenconcentraat dat vervolgens wordt verwerkt tot lithiumhydroxide. De jaarlijkse capaciteit van het project is respectievelijk 235.000 MT spodumeenconcentraat en 34.000 MT lithiumhydroxide.

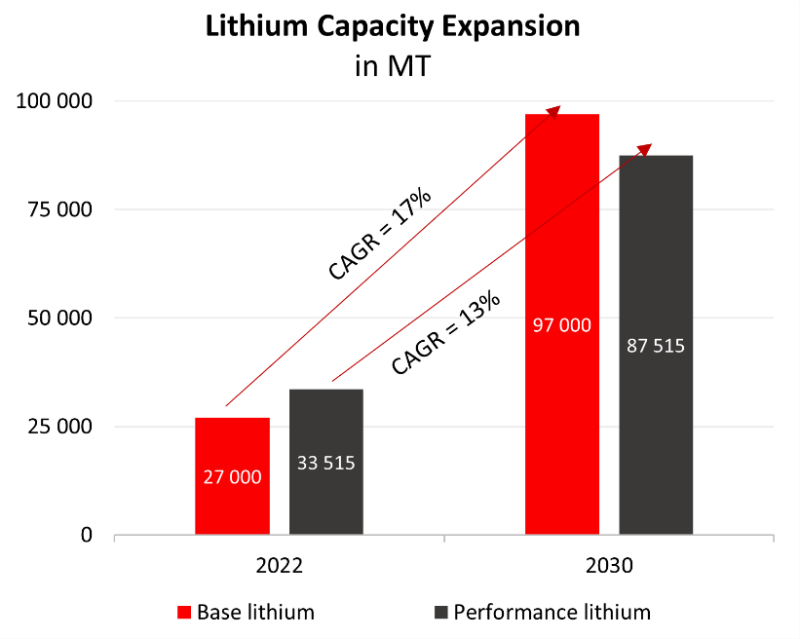

Als gevolg hiervan zal de lithiumproductiecapaciteit van Livent tegen 2030 naar verwachting 3,6-voudig toenemen tot 97.000 MT per jaar, terwijl de productie van complexe lithiumverbindingen 2,6-voudig zal toenemen tot 87.515 MT per jaar. Daarnaast zullen het spodumeenconcentraatproject in Canada en de Europese lithiumrecyclingactiviteiten de productportefeuille van het bedrijf verbreden. Livent investeert dus zowel in capaciteitsuitbreidingen als in product- en geografische diversificatie. Bovendien kondigde Livent in mei 2023 een fusie aan met de Australische lithiumproducent Allkem, die - als hij slaagt - zal leiden tot 's werelds op twee na grootste lithiumproducent qua productiecapaciteit. Het gaat om een fusie van alle aandelen, waarbij Livent-aandeelhouders 2,406 aandelen van het gecombineerde bedrijf krijgen voor elk bestaand Livent-aandeel en een belang van 44% in het nieuwe bedrijf. De transactie zal naar verwachting eind 2023 worden afgerond. Het management van Livent is van mening dat de transactie zeer complementaire activa en bedrijfsmodellen van de twee bedrijven zal combineren en een scala aan positieve synergie-effecten zal opleveren, waaronder een onmiddellijke toename van de operationele en commerciële schaal, een lager groeirisico, meer veerkrachtige toeleveringsketens en een sterke pijplijn van geavanceerde projecten.

Bovendien kondigde Livent in mei 2023 een fusie aan met de Australische lithiumproducent Allkem, die - als hij slaagt - zal leiden tot 's werelds op twee na grootste lithiumproducent qua productiecapaciteit. Het gaat om een fusie van alle aandelen, waarbij Livent-aandeelhouders 2,406 aandelen van het gecombineerde bedrijf krijgen voor elk bestaand Livent-aandeel en een belang van 44% in het nieuwe bedrijf. De transactie zal naar verwachting eind 2023 worden afgerond. Het management van Livent is van mening dat de transactie zeer complementaire activa en bedrijfsmodellen van de twee bedrijven zal combineren en een scala aan positieve synergie-effecten zal opleveren, waaronder een onmiddellijke toename van de operationele en commerciële schaal, een lager groeirisico, meer veerkrachtige toeleveringsketens en een sterke pijplijn van geavanceerde projecten.

Nu de lithiumprijzen in de eerste maanden van 2023 zijn gedaald, lijkt de fusie van Livent met Allkem een win-win deal die het prijszettingsvermogen van het gecombineerde bedrijf zal vergroten en schaalvoordelen zal opleveren.

Reden 3. Langdurige concurrentievoordelen

De Argentijnse bezittingen van Livent lijken niet alleen voordelen te bieden in termen van lithiumreserves, maar ook in termen van lage bedrijfskosten. Het regelgevende beleid van het land, waaronder de Argentijnse wet op mijnbouwinvesteringen, is gericht op het stimuleren van de lithiumproductie en biedt investeerders in lithiummijnbouw daarom verschillende specifieke financiële stimulansen:

- Een belastingstabiliteitsperiode van 30 jaar met vaste nationale, provinciale en gemeentelijke belastingtarieven

- Aftrek van uitgaven voor onderzoek, exploratie en haalbaarheidsstudies van de inkomstenbelastinggrondslag

- Terugbetaling van de belasting over de toegevoegde waarde (btw) betaald tijdens de exploratiefase

- Versnelde afschrijving van vaste activa

- 3% limiet op te betalen royalty's

Terwijl de totale belastingdruk voor mijnbouwbedrijven in buurland Chili ongeveer 40% bedraagt en kan worden verhoogd tot 46,5%, lijkt de regelgeving in Argentinië veel gunstiger, wat de lithiumexport kan stimuleren. Livent is een van de weinige bedrijven met een goed ontwikkelde lithiumactiviteit in Argentinië en kan daarom profiteren van de lage kosten van zijn activiteiten en met succes concurreren met zijn branchegenoten.

Er zijn echter enkele ontwikkelingen die een bedreiging vormen voor de fiscale stabiliteit van Livent. Ten eerste loopt de 30-jarige fiscale stabiliteitsovereenkomst met de Argentijnse overheid in 2026 af en zal het bedrijf moeten onderhandelen over een nieuwe overeenkomst. De onderneming zal over een nieuwe overeenkomst moeten onderhandelen. Dit zou op specifieke obstakels kunnen stuiten als extreemrechtse politieke krachten, met hun populistische en onvoorspelbare agenda, aan de macht komen bij de komende verkiezingen. Ten tweede hebben de Argentijnse regelgevende instanties in de periode 2019-2022 al verschillende pogingen ondernomen om bepaalde exportbelastingen op de export van lithium op te leggen die nog niet bestonden toen Livent tientallen jaren geleden met zijn activiteiten in het land begon. De laatste poging vond bijvoorbeeld plaats in januari 2023, toen het Argentijnse ministerie van Economische Zaken een resolutie uitvaardigde om een exportrestitutieregeling met betrekking tot lithiumproducten op te heffen, die werd gevolgd door presidentieel decreet nr. 57/2023 in februari 2023. Ondanks de pogingen van het bedrijf om zijn fiscale stabiliteitsrechten uit te oefenen door middel van rechtszaken en een administratieve terugbetaling te vragen voor de te hoge exportbelastingen, is er geen garantie dat het Argentijnse gunstige reguleringsbeleid eeuwig zal duren, waardoor de toekomstige kasstromen van Livent in gevaar komen.

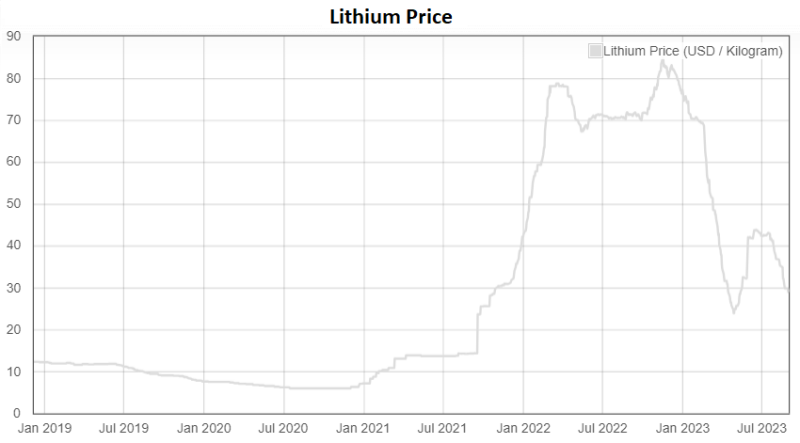

Een ander concurrentievoordeel van Livent zijn de vaste-prijscontracten met zijn klanten, die het bedrijf in staat stellen zich in te dekken tegen mogelijke volatiliteit van de lithiumprijs. De afgelopen paar jaar zijn de lithiumprijzen omhooggeschoten van ongeveer $20 per kg medio 2021 naar bijna $80 per kg een jaar later, om vervolgens van een recordhoogte in te storten naar ongeveer $25 per kg in de eerste drie maanden van 2023. Halverwege 2023 herstelden de prijzen zich enigszins tot $ 40 per kg, maar ze zullen waarschijnlijk onder druk blijven staan door de risico's van de economische vertraging.

Ondanks deze recente schommelingen kon Livent in het 2e kwartaal van 2023 profiteren van hogere verkoopprijzen dankzij contracten met vaste prijzen. Volgens CFO Gilberto Antoniazzi is ongeveer 70% van de lithiumhydroxideproductie van het bedrijf dit jaar gecontracteerd en liggen de prijzen voor 2023 grotendeels vast, terwijl slechts 30% van de verkoop is blootgesteld aan spotprijzen. Deze 70/30 volumetoewijzing hielp het bedrijf om in Q1 2023 beter te presteren, ondanks de daling van de lithiumprijzen, en versloeg de omzet- en winst per aandeel-schattingen van analisten met respectievelijk 10% en 54%. Het stelt Livent ook in staat om flexibiliteit te behouden bij het kiezen van de productlijn waarop het zich wil richten.

Grondstoffenprijzen zijn moeilijk te voorspellen: Sommige analisten van investeringsbanken voorspellen dat de vraag naar lithium voor batterijen groter zal zijn dan het aanbod en dat de lithiumprijzen zullen stijgen tot $62 per kg, terwijl anderen verwachten dat de prijzen een periode van gecontroleerde daling zullen ingaan en tegen het einde van het decennium weer rond de $20 per kg zullen liggen. Livent is er inmiddels in geslaagd om de kortetermijnuitdagingen op de lithiummarkt met succes het hoofd te bieden dankzij de vaste contractprijzen van het bedrijf. Een dergelijke strategie lijkt rationeel, omdat het de toekomstige kasstromen veiligstelt die nodig zijn voor de uitvoering van de ambitieuze groeistrategie van het bedrijf.

Hoe dan ook, de verwachte fusie van Livent met Allkem en de uitbreiding van projecten zal leiden tot 's werelds op twee na grootste lithiumproducent, die in staat zal zijn om zowel onverwachte macro-economische schommelingen te weerstaan, als te profiteren van een sterke vraag naar lithium en gunstige prijsvoorwaarden, en tegelijkertijd uitstekende algemene financiële prestaties zal laten zien in de komende jaren.

Financiële analyse Livent Corp aandelen

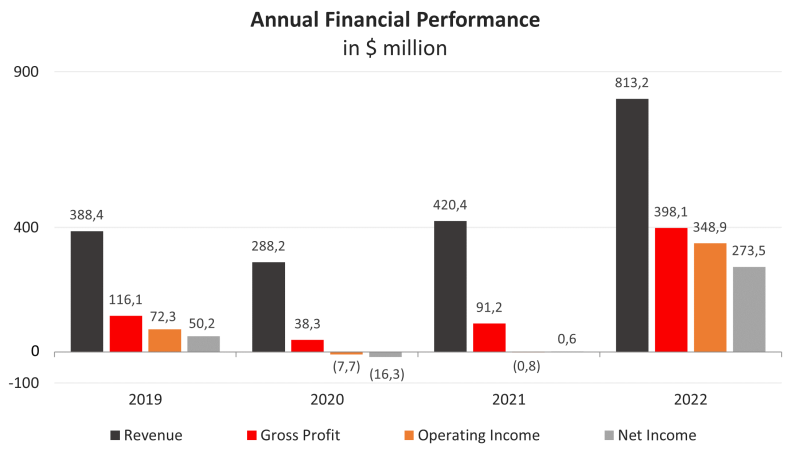

De financiële resultaten van Livent over 2022 kunnen als volgt worden samengevat:

- De inkomsten stegen van 420,4 miljoen dollar in 2021 naar 813,2 miljoen dollar in 2022.

- De brutowinst steeg van $ 91,2 miljoen naar $ 398,1 miljoen op jaarbasis.

- In 2022 keerde het bedrijf terug naar operationele winstgevendheid met een bedrijfsresultaat van $348,9 miljoen, terwijl het in 2021 een bedrijfsverlies leed van $0,8 miljoen.

- Het nettoresultaat bedroeg $ 273,5 miljoen in 2022 tegenover $ 0,6 miljoen een jaar eerder.

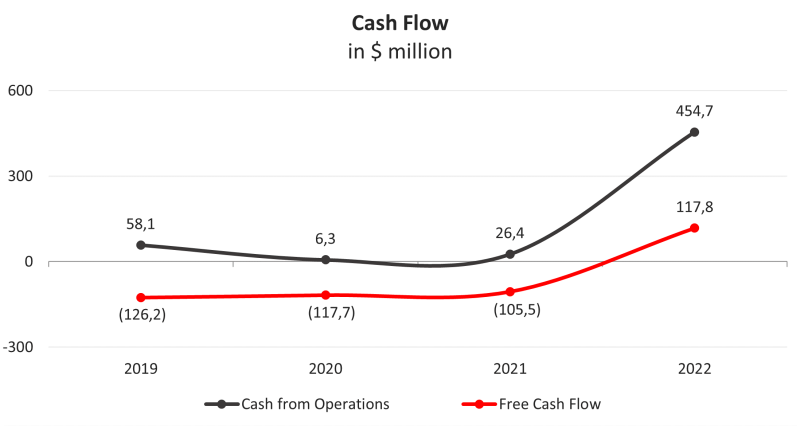

- De operationele kasstroom schoot omhoog van $26,4 miljoen naar $454,7 miljoen op jaarbasis.

- De FCF steeg ook van $ -105,5 miljoen in 2021 naar $ 117,8 miljoen in 2022, minder dan de operationele kasstroom als gevolg van 2,6 keer hogere investeringen.

De belangrijkste factor die bijdroeg aan deze uitstekende prestatie is een hogere prijs voor alle producten, gedeeltelijk tenietgedaan door hogere logistieke, grondstof- en andere bedrijfskosten in combinatie met een lichte daling van de verkoopvolumes.

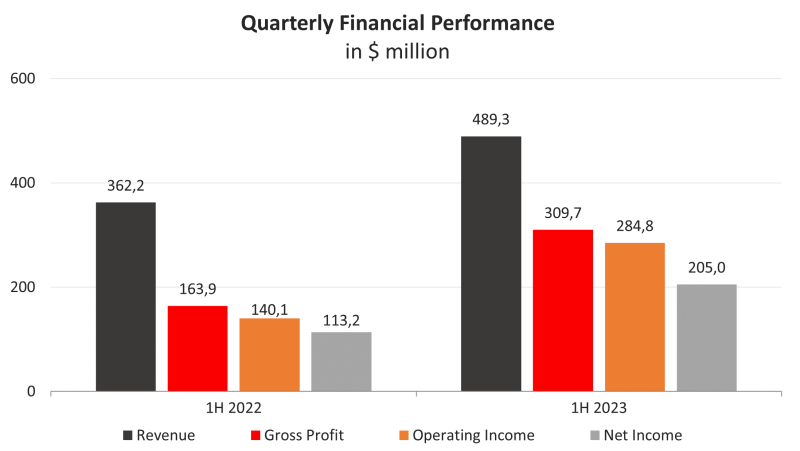

De financiële resultaten van Livent in H1 2023 worden hieronder gepresenteerd:

- De omzet steeg van $362,2 miljoen naar $489,3 miljoen op jaarbasis.

- De brutowinst steeg van $ 163,9 miljoen naar $ 309,7 miljoen op jaarbasis.

- Het bedrijfsresultaat bedroeg $284,8 miljoen tegenover $140,1 miljoen een jaar eerder.

- Het nettoresultaat steeg naar $ 205,0 miljoen in H1 2023, een aanzienlijke verbetering ten opzichte van $ 113,2 miljoen een jaar geleden.

Ondanks betere algemene prestaties in H1 2023 ten opzichte van H1 2022, rapporteerde Livent in Q2 2023 een omzet van $ 235,8 miljoen, een stijging van 8% op jaarbasis, maar miste de ramingen van Wall Street met $ 16 miljoen. Na het bereiken van een record van $253,5 miljoen in Q1 2023, daalde de omzet in het volgende kwartaal omdat het bedrijf een lichte daling van de gemiddelde verkoopprijzen rapporteerde. Toch verwacht Livent voor het hele jaar een omzet van $1,0 miljard tot $1,1 miljard en een aangepaste EBITDA van $530 miljoen tot $600 miljoen.

Livent heeft een robuuste balans:

- De leverage ratio, gedefinieerd als de verhouding tussen de totale schuld en de activa, staat op 11%, wat dichter bij de onderkant van het gemiddelde bereik van 6%-33% voor lithiumproducenten ligt.

- De totale schuld is $ 242,7 miljoen per 30 juni 2023. Gezien de $167,8 miljoen aan geldmiddelen en kasequivalenten op de balans, bedraagt de nettoschuld van het bedrijf $74,9 miljoen.

- De voorraden, bestaande uit goederen in bewerking en afgewerkte producten, stegen in Q1 2023 met 48% ten opzichte van Q4 2022. In de loop van 2023 begon de vraag naar lithium echter weer op te veren, terwijl de voorraden van het bedrijf aan het eind van het tweede kwartaal van 2023 op hetzelfde niveau stonden. Livents omloopsnelheid van de voorraden in 2022 was 2,89x, wat betekent dat het bedrijf zijn voorraden gedurende het jaar gemiddeld elke 127 dagen omdraaide.

- De kasstroom uit bedrijfsactiviteiten van Livent schommelt van jaar tot jaar, maar in de afgelopen drie jaar is deze nooit boven de negatieve zone uitgekomen, waarbij de gemiddelde waarde rond de $162 miljoen lag. In H1 2023 had Livent $ 181,6 miljoen aan kasstroom uit bedrijfsactiviteiten.

Waardering Livent Corp aandelen

Volgens de gemiddelde multiples heeft Livent een premie ten opzichte van andere winstgevende lithiumproducenten: EV/Sales - 4,26x, EV/EBITDA - 7,74x, P/FFO - 7,72x, P/E - 12,14x. In tegenstelling tot veel sectorgenoten maakt Livent echter niet alleen winst, maar heeft het ook veelbelovende groeimogelijkheden, waaronder die uit de verwachte fusieovereenkomst met Allkem, bezit het een geïntegreerde en gediversifieerde productportefeuille en biedt het daarom het beste rendement per eenheid genomen risico.

Bedrijf | Ticker | EV/Verkoop | EV/EBITDA | P/FFO | P/E |

Livent Corporation | LTHM | 4.26 | 7.74 | 7.72 | 12.14 |

Allkem Ltd | AKE | 4.70 | 6.23 | 7.66 | 13.67 |

Albemarle Corporation | ALB | 2.64 | 7.17 | 8.45 | 5.70 |

Sociedad Quimica y Minera S.A. | SQM | 1.75 | 3.43 | 6.76 | 4.92 |

Sigma Lithium Bedrijf | SGML | - | - | - | - |

Lithium Amerika Corporation | LAC | - | - | - | - |

Piedmont Lithium Inc | PLL | - | - | - | - |

Het minimale koersdoel van Raymond James is $30 per aandeel, terwijl Piper Sandler Companies Livent waardeert op $38 per aandeel. Volgens de consensus op Wall Street ligt de reële marktwaarde van het aandeel op ongeveer $34, wat een opwaarts potentieel van 56,7% impliceert.

Deelnemer | Herzieningsdatum | Prijsdoel | Opwaarts potentieel |

HSBC | 28-aug-2023 | $32.0 | 47.5% |

B. Riley Effecten | 23-aug-2023 | $32.0 | 47.5% |

Scotiabank GBM | 14-aug-2023 | $30.0 | 38.2% |

Raymond James | 04-aug-2023 | $30.0 | 38.2% |

KeyBanc Capital Markets | 03-aug-2023 | $34.0 | 56.7% |

TD Cowen | 03-aug-2023 | $35.0 | 61.3% |

Evercore ISI | 03-aug-2023 | $38.0 | 75.1% |

Piper Sandler Bedrijven | 03-mei-2023 | $38.0 | 75.1% |

Belangrijkste risico's Livent Corp aandelen kopen

- De markten voor EV en batterijen zijn relatief nieuw, ontwikkelen zich snel en kunnen daarom worden beïnvloed door tal van factoren, waaronder met name verslechtering van de wereldeconomie, hevige concurrentie, fiscale en economische stimuleringsmaatregelen, enz. Als de markt zich langzamer ontwikkelt dan verwacht, kunnen de activiteiten, vooruitzichten en financiële resultaten van Livent worden beïnvloed.

- Lithiumprijzen zijn volatiel, vooral door veranderingen in het evenwicht tussen vraag en aanbod. Sommige lithiumleveringscontracten van Livent zijn gekoppeld aan de huidige prijzen, wat een wezenlijk negatief effect kan hebben op de financiële prestaties van het bedrijf als de lithiumprijzen dalen.

- Livent haalt een substantieel deel van zijn inkomsten uit een beperkt aantal klanten, en het verlies van, of een significante afname in orders van, een grote klant kan een wezenlijk nadelig effect hebben op de activiteiten van het bedrijf.

- Livent heeft de afgelopen decennia kunnen profiteren van zijn 30-jarige fiscale stabiliteitsovereenkomst met de Argentijnse autoriteiten. Deze overeenkomst loopt in 2026 af en als Livent door verschillende factoren niet in staat is om deze te verlengen, kan het bedrijf een van zijn belangrijkste concurrentievoordelen kwijtraken.

En, wat denk jij? Livent Corporation aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.