3M Company aandelen kopen? Analyse +29% Groei | Happy Investors

In dit artikel behandelen we een analyse van 3M Company aandelen. 3M Company aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Over 3M Company, een gediversifieerd productiebedrijf

3M Company (MMM) is een gediversifieerd bedrijfsconglomeraat dat een breed assortiment producten aanbiedt, waaronder kleefstoffen, schuurmiddelen, laminaten, medische verbanden en informatiesystemen voor de gezondheidszorg. 3M Company is actief in vier bedrijfssegmenten: Veiligheid en industrie, Transport en elektronica, Gezondheidszorg en Consumenten.

- Ticker: MMM

- Toegangsprijs: $99-$101

- Richtprijs: $129

- Potentieel: 29%

- Potentieel dividendrendement: 6,0%

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Analyse 3M Company groeiaandelen

Ondanks de zwakke groei van het BBP denken economen bij Goldman Sachs nog steeds dat de Amerikaanse economie een recessie kan vermijden, terwijl hun collega's een daling verwachten in de tweede helft van het jaar. De schattingen van Goldman Sachs zijn gebaseerd op gedurfde winstverwachtingen van bedrijven, een gestage daling van de inflatie en sterke arbeidsmarktgegevens. Terwijl de economie afstevent op een zogenaamde zachte landing, raadt de investeringsbank aan om te focussen op waardeaandelen met sterke balansen.

Goldman Sachs presenteerde een lijst van Russell 3000-aandelen die stabiele financiële prestaties laten zien en redelijke waarderingen hebben. We hebben de lijst van Goldman Sachs geanalyseerd en drie aandelen gekozen die naar onze mening het beste potentiële rendement per geaccepteerde risico-eenheid hebben:

- 3M Bedrijf (MMM)

- PayPal Holdings (PYPL)

- Sealed Air Corporation (SEE)

Hieronder vindt u de beschrijving van een beleggingsidee met betrekking tot 3M Company. Vergelijkbare ideeën voor PayPal Holdings en Sealed Air Corporation vindt u in de sectie Beleggingsideeën.

Waarom 3M Company aandelen kopen of niet?

3M Company heeft een sterke concurrentiepositie dankzij zijn brede portfolio van meer dan 100.000 patenten, een herkenbaar merk en een bedrijfscultuur die gericht is op innovatie. Door voortdurend te investeren in onderzoek en ontwikkeling kan het bedrijf nieuwe producten introduceren en jaarlijks meer dan 3.500 patenten registreren, waardoor de productkwaliteit en de productie-efficiëntie verbeteren. 3M bezit 51 technologieplatforms op gebieden zoals keramiek, schuurmiddelen, kleefstoffen en nanotechnologie.

3M bedient een groot aantal eindmarkten, waaronder de meest dynamische en veelbelovende markten van persoonlijke beschermingsmiddelen en medische software.

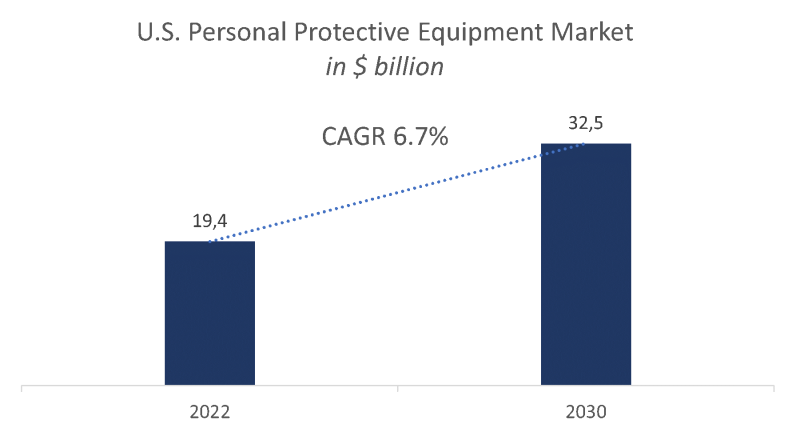

De groei van de markt voor persoonlijke beschermingsmiddelen wordt gestimuleerd door de toenemende aandacht van bedrijven voor de gezondheid en veiligheid van werknemers, die ook wordt bewaakt door overheidsinstanties. Volgens Grand View Research zal de markt in de VS tot 2030 groeien met een samengesteld jaarlijks percentage (CAGR) van 6,7% en aan het eind van de periode $32,5 miljard bedragen. De wereldwijde markt voor persoonlijke beschermingsmiddelen zal waarschijnlijk ook groeien, geholpen door de snelle industrialisatie in ontwikkelingslanden.  Verwachte dynamiek van de Amerikaanse markt voor persoonlijke beschermingsmiddelen; bron: samengesteld door auteur

Verwachte dynamiek van de Amerikaanse markt voor persoonlijke beschermingsmiddelen; bron: samengesteld door auteur

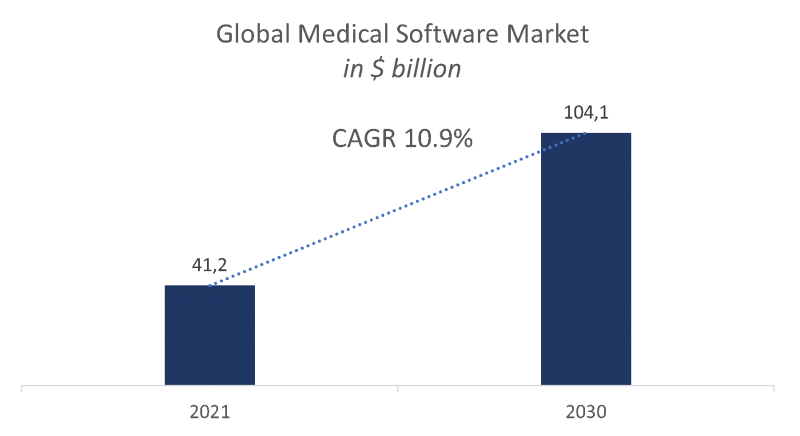

De markt voor medische software heeft ook te maken met een sterke toename van het aantal wondinfecties, diabetes en chronische ziekten en de vergrijzing van de bevolking. Volgens Acumen Research and Consulting werd de wereldwijde markt voor gezondheidszorgsoftware in 2021 geschat op 41,2 miljard dollar en zal deze naar verwachting 104,1 miljard dollar bereiken in 2030, wat een CAGR van 10,9% betekent. Verwachte dynamiek van de markt voor medische software; bron: samengesteld door auteur

Verwachte dynamiek van de markt voor medische software; bron: samengesteld door auteur

Vorig jaar kondigde 3M een plan aan om zijn activiteiten op het gebied van medische oplossingen in een aparte onderneming onder te brengen. Aangezien bedrijven in medische apparatuur en gezondheidszorg een aanzienlijke premie betalen ten opzichte van industriële bedrijven, verwachten we dat de transactie 3M zal helpen zijn waardepotentieel te ontsluiten. De spin-off zal naar verwachting eind 2023 zijn afgerond.

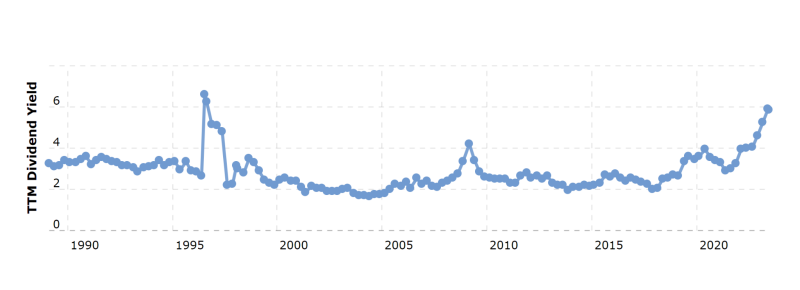

3M is een zogenaamde dividend aristocraat, omdat het bedrijf al meer dan 100 jaar dividend uitkeert en het jaarlijkse dividend al 64 jaar op rij heeft verhoogd. Tegen de huidige marktwaarde is het dividendrendement van het aandeel ongeveer 6%, het hoogste niveau sinds 1996. Wij geloven dat 3M het huidige niveau van dividenduitkeringen kan handhaven vanwege de volgende redenen:

- In 2022 besteedde het bedrijf 87,7% van de vrije kasstroom aan dividenden, wat een redelijk niveau is voor een volwassen bedrijf. Gezien het terughoudende investeringsprogramma van het bedrijf denken wij dat 3M een aanzienlijke vrije kasstroom zal blijven genereren.

- In Q1 2023 kondigde 3M een plan aan om de operationele efficiëntie te verbeteren, waaronder een personeelsreductie van 6.000 mensen. Het bedrijf is van plan om de operationele winst tegen het einde van het jaar met $700-$900 miljoen te verhogen. Dat wil zeggen dat de uitbetalingsratio autonoom zal dalen door de groei van de kasstroom.

- 3M heeft een gezonde balans (meer hieronder) en er worden de komende jaren geen significante schuldaflossingen verwacht.

Financiële Analyse 3M Company groeiaandelen

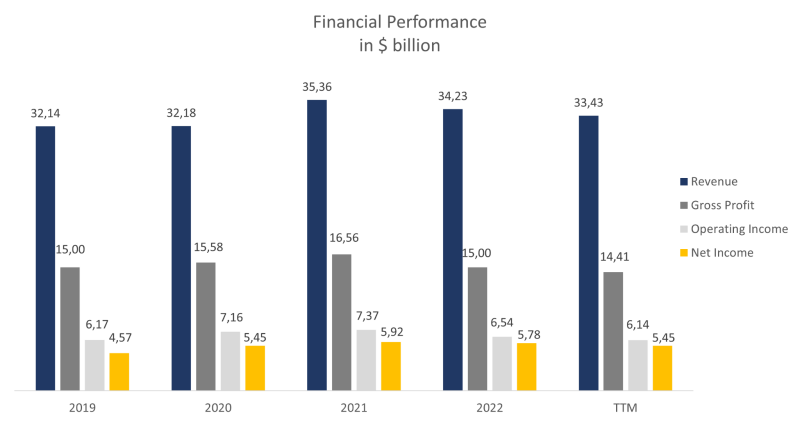

De financiële prestaties van 3M Company over de twaalf (trailing twelve months, TTM) maanden kunnen als volgt worden samengevat:

- De TTM-omzet bedroeg $33,43 miljard, een daling van 2,3% ten opzichte van het einde van vorig jaar. De daling werd waargenomen in alle segmenten behalve gezondheidszorg.

- De brutowinst daalde licht van $ 15,00 miljard naar $ 14,41 miljard. De brutomarge bedroeg 43,11% tegenover 43,81% voor het jaar.

- De operationele winst bedroeg $6,14 miljard tegenover $6,54 miljard aan het eind van vorig jaar. De brutowinstmarge daalde van 19,10% naar 18,36%.

- Het nettoresultaat daalde van $5,78 miljard naar $5,45 miljard. De nettomarge daalde van 16,88% naar 16,31%.

Dynamiek van de financiële resultaten van het bedrijf; bron: samengesteld door auteur

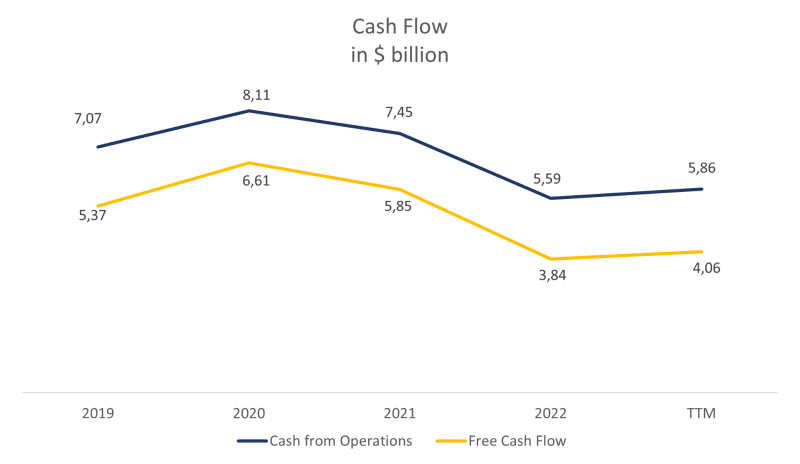

Dynamiek van de financiële resultaten van het bedrijf; bron: samengesteld door auteur - De kasstroom uit bedrijfsactiviteiten steeg van $5,59 miljard naar $5,86 miljard dankzij een daling van het nettowerkkapitaal.

- De vrije kasstroom steeg van $3,84 miljard naar $4,06 miljard.

Kasstroom van het bedrijf; Bron: samengesteld door auteur

Kasstroom van het bedrijf; Bron: samengesteld door auteur

Tijdens de laatste conference call kondigde het management van het bedrijf efficiencymaatregelen aan, waaronder het schrappen van banen, het vereenvoudigen van de structuur van de toeleveringsketen en het optimaliseren van de bedrijfskosten. Als de gepresenteerde maatregelen succesvol worden uitgevoerd, zal 3M waarschijnlijk terugkeren naar een gematigd groeitraject.

3M heeft een gezonde balans met een totale schuld van $15,96 miljard, geldmiddelen en kasequivalenten van $3,97 miljard en een nettoschuld van $11,99 miljard, wat neerkomt op 1,4x EBITDA (Net Debt/EBITDA - 1,40x).

Waardering 3M Company aandelen

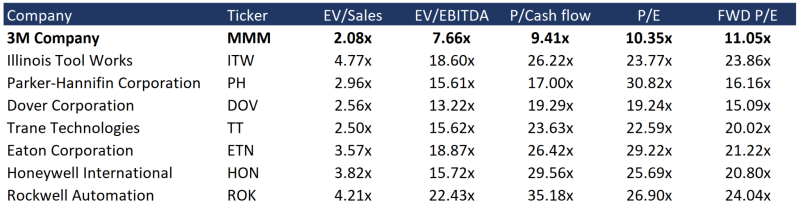

De huidige waarde van het 3M-aandeel weerspiegelt te veel de tegenwind op de markt. Het weerspiegelt echter niet volledig het bedrijfspotentieel in het geval van een succesvolle implementatie van efficiëntiemaatregelen. 3M wordt momenteel verhandeld tegen een aanzienlijke korting ten opzichte van sectorgenoten: EV/Sales - 2.08x, EV/EBITDA - 7.66x, P/Cashflow - 9.41x, P/E - 10.35x, FWD P/E - 11.05x. Vergelijkbare waardering; bron: samengesteld door auteur

Vergelijkbare waardering; bron: samengesteld door auteur

Het minimale koersdoel van investeringsbanken dat door Crispidea is vastgesteld, is $103 per aandeel. Tegelijkertijd schat Langenberg MMM op $210 per aandeel. Volgens de consensus op Wall Street is de reële marktwaarde van het aandeel $114, wat een opwaarts potentieel van 14,5% impliceert.

Koersdoelen van investeringsbanken; bron: samengesteld door auteur

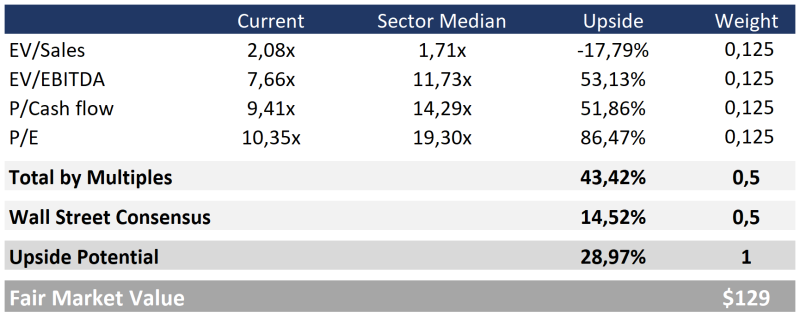

Onze schatting is gebaseerd op de gemiddelde multiples in de sector. Het sectorgemiddelde EV/Sales multiple is 1,71x (-17,79% ten opzichte van de huidige prijs), EV/EBITDA is 11,73x (+53,13%), P/Cashflow is 14,29x (+51,86%) en P/E is 19,30x (+86,47%). Voor elke multiple hebben we een soortelijk gewicht van 0,125 toegekend.

Zoals hierboven vermeld, impliceert de consensus op Wall Street een opwaarts potentieel van 14,5%. We hebben aan deze factor een specifiek gewicht toegekend van 0,50.

Daarom hebben we de reële marktwaarde van het aandeel vastgesteld op $129 per aandeel, wat een opwaarts potentieel van 29% impliceert. Voorraadwaardering MMM; bron: samengesteld door auteur

Voorraadwaardering MMM; bron: samengesteld door auteur

Belangrijkste risico's 3M Company aandelen kopen

3M Company is actief in een zeer cyclische sector. Hoewel we denken dat de macro-economische uitdagingen al zijn ingeprijsd, bestaat de mogelijkheid dat de verslechtering van het consumentenvertrouwen een grotere impact zal hebben dan we denken. In dat geval kan het aandeel voor langere tijd ondergewaardeerd blijven.

- De marges van 3M zijn sinds 2020 gestaag gedaald. Als het efficiëntieplan niet wordt uitgevoerd of niet de verwachte resultaten oplevert, kan het aandeel onder druk blijven staan.

En, wat denk jij? 3M Company aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.