Fifth Third Bancorp Aandelen kopen of niet? +5% Dividend en Groei | Happy Investors

In dit artikel behandelen we een analyse van Fifth Third Bancorp . Fifth Third Bancorp kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Over Fifth Third Bancorp, een financieel instituut

Fifth Third Bancorp levert bankdiensten in het Midwesten en Zuidoosten van de VS. Het bedrijf opereert via drie bedrijfssegmenten: Commercial Banking, Consumer and Small Business Banking, en Wealth and Asset Management. Fifth Third Bancorp is opgericht in 1858 en heeft haar hoofdkantoor in Cincinnati, Ohio.

- Ticker: FITB

- Toegangsprijs: $25.80

- Richtprijs: $38,5

- Potentieel: 46,5%

- Potentieel dividendrendement: 5,0%

- Horizon: 9 maanden

- Risico: Hoog

- Positiegrootte: 2%

Fifth Third Bancorp aandelen analyse?

De snelle instorting van Silicon Valley Bank en Signature Bank bewees eens te meer de vernietigende kracht van de paniekloop bij banken. De stabiliteit van het financiële systeem is voor veel beleggers een grote zorg geworden. Een grote mate van onzekerheid beïnvloedde onmiddellijk de marktwaarde van bankaandelen. Door het toegenomen risico van vertrouwensruns en liquiditeitstekorten verloor het SPDR S&P Regional Banking exchange-traded fund, dat de aandelen van 140 Amerikaanse regionale banken bezit, meer dan 26% van zijn marktwaarde. Het Invesco KBW Bank exchange-traded fund, dat vooral gericht is op de large-cap financiële aandelen, zoals JPMorgan Chase, Citigroup, Wells Fargo en Bank of America, verloor meer dan 23% van zijn marktkapitalisatie.

Naast banken met zware gecumuleerde verliezen die hun eigen vermogen overstijgen, behoorden echter ook eersteklas financiële aandelen met gezonde veiligheidsmarges tot de underperformers. Wij hebben twee banken geselecteerd met een sterke concurrentiepositie, waardoor zij de tegenwind met succes kunnen trotseren en hun beleggers hoge rendementen kunnen bieden:

- Fifth Third Bancorp (FITB)

- Truist Financial Corporation (TFC)

Fifth Third Bancorp aandelen kopen of niet?

Volgens de Federal Reserve heeft Fifth Third Bancorp ongeveer 206 miljard dollar aan activa en is daarmee de 17e grootste bank in de VS. Aangezien Silicon Valley Bank (SVB) groter was dan Fifth Third, speelt de omvang van de activa van de bank op zich een veel minder belangrijke rol dan de kwaliteit ervan en de algemene balansstructuur. Wat de balansstructuur betreft, was de ineenstorting van SVB en Signature te wijten aan de volgende factoren:

- Tijdens de periode van ultrazacht monetair beleid werden middelen uit groeiende deposito's belegd in langlopende vastrentende effecten. Als gevolg van de stijgende rente hebben de obligaties een aanzienlijk deel van hun waarde verloren.

- Het exacte bedrag van het geaccumuleerde tekort kon niet worden bepaald omdat een aanzienlijk deel van de effecten op de balans was geclassificeerd als aangehouden tot de vervaldag. De werkelijke waarde van de aangehouden effecten was lager dan de boekwaarde, en dit had desastreuze gevolgen toen het nodig werd ze te verkopen.

- Naar schatting was meer dan 90% van de deposito's van de SVB en Signature niet verzekerd. Dit komt doordat de maximale verzekeringsdekking van de Federal Deposit Insurance Corporation (FDIC) 250.000 dollar bedraagt.

Zoals vrijwel alle Amerikaanse banken heeft Fifth Third verliezen geleden op haar effectenportefeuille als gevolg van de stijgende rente. De verliezen zijn echter niet verborgen en staan goed gedocumenteerd op de balans. Alle effecten van Fifth Third ter waarde van 51,5 miljard dollar staan genoteerd als beschikbaar voor verkoop. De bank verbergt haar verliezen niet in de tot einde looptijd aangehouden lijn, en ze kunnen nauwkeurig worden geschat.

Aan het eind van de laatste verslagperiode bedroeg het geaccumuleerde tekort $5,1 miljard, terwijl het eigen vermogen van de onderneming op $17,3 miljard werd geschat. Ter vergelijking: het geaccumuleerde tekort van de SVB was groter dan het eigen vermogen van de bank.

Eigen vermogen en geaccumuleerd tekort van FITB; bron: indiening 10-K.

Eigen vermogen en geaccumuleerd tekort van FITB; bron: indiening 10-K.

De kans dat depositohouders meer dan $50 miljard zullen opnemen is uiterst klein, zelfs in het geval van een massale bankrun (na de aankondiging van de problemen bij de SVB namen depositohouders $42 miljard op bij de bank). Zelfs in het ergste en meest onwaarschijnlijke scenario kan Fifth Third niet meer dan 30% van haar eigen vermogen verliezen.

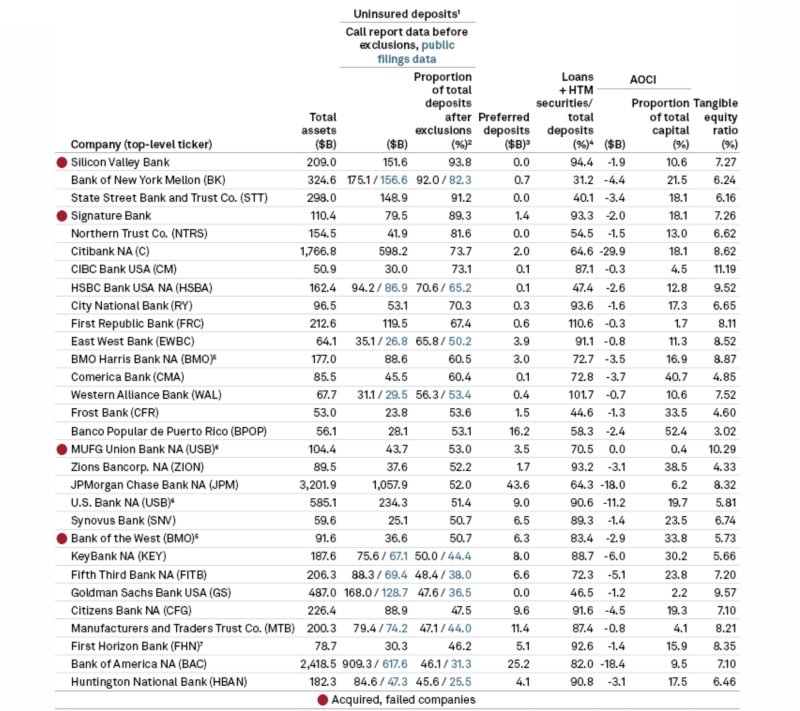

Volgens de resultaten van de bank voor 2022 maakten haar onverzekerde deposito's slechts 42% van haar totale deposito's uit. Volgens S&P Global bedroeg het aandeel onverzekerde deposito's van SVB 93,8%, terwijl dat van Signature 89,3% was. Volgens onderstaande tabel zijn de deposito's van Fifth Third veel veiliger dan die van de meeste Amerikaanse grootbanken.

Aandeel onverzekerde deposito's bij grote banken; bron: S&P Global

Fifth Third aandelen financiële analyse

Fifth Third onderscheidt zich door haar kredietportefeuille van hoge kwaliteit. De meeste leningen op de balans van de bank hebben betrekking op de sectoren vastgoed en industrie. De onderneming heeft geen blootstelling aan de risicovolle technologiesector, die een centraal onderdeel van de kredietportefeuille van de SVB vormde. Aan het einde van de laatste verslagperiode bedroeg de ratio van de voorzieningen voor kredietverliezen 1,81%, tegen 1,69% een jaar eerder. De totale netto afgeschreven verliezen stegen van 0,16% tot 0,19%, maar zijn nog steeds relatief laag. Ter vergelijking: in 2020 bedroeg dit cijfer 0,42% van de totale kredietportefeuille.

Fifth Third biedt haar aandeelhouders een aanzienlijk dividendrendement. Het bedrijf keert $0,33 per aandeel per kwartaal uit, wat neerkomt op $1,32 per jaar. Het verwachte dividendrendement bedraagt dus ongeveer 5%. Fifth Third besteedt ongeveer 38% van haar nettowinst aan dividenduitkeringen, dat wil zeggen dat de dekkingsgraad de onderneming in staat stelt de uitkeringen te handhaven en te verhogen. De bank kan het uitkeringsbeleid echter herzien door de turbulentie in de financiële sector.

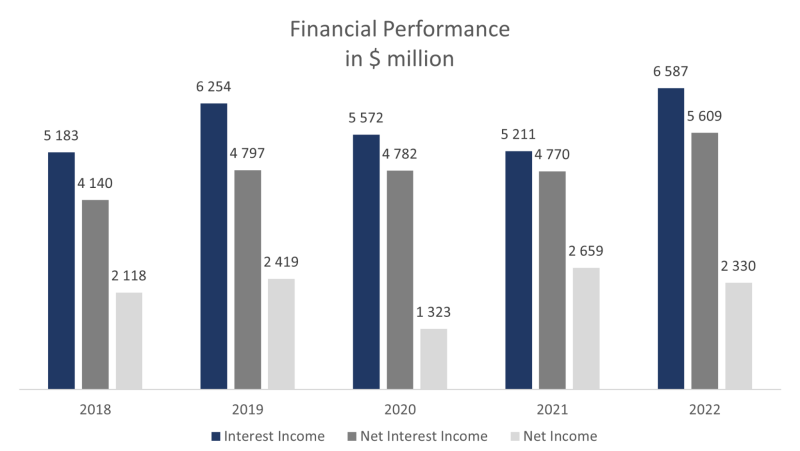

De financiële resultaten van Fifth Third in 2022 kunnen als volgt worden samengevat:

- De rente-inkomsten bedroegen $6,59 miljard, 26,4% meer dan een jaar eerder.

- De netto rentebaten bedroegen $5,61 miljard, tegen $4,77 miljard een jaar eerder.

- Het nettoresultaat daalde van $2,66 miljard naar $2,33 miljard als gevolg van hogere voorzieningen voor kredietverliezen.

Financiële prestaties van FITB; bron: samengesteld door auteur

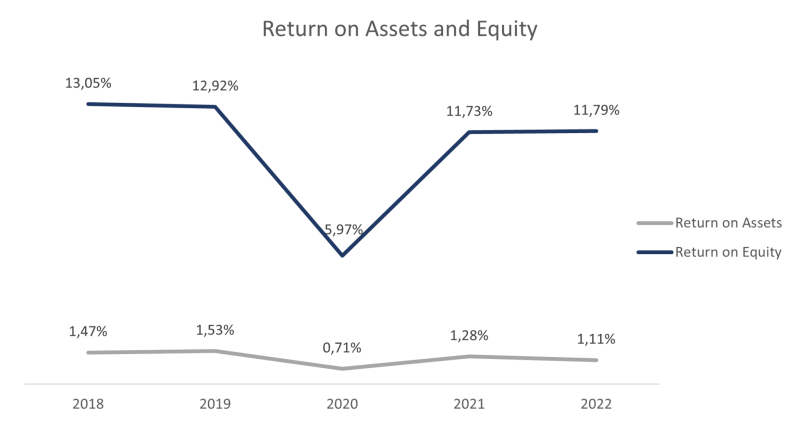

- In 2022 bedroeg het rendement op activa (ROA) 1,11% tegen 1,28% een jaar eerder.

- Het rendement op eigen vermogen bedroeg 11,79% tegen 11,73% een jaar eerder.

Rentabiliteit van FITB; bron: samengesteld door auteur

Fifth Third is een goed gekapitaliseerde bank. De risicogebaseerde CET1-kapitaalratio bedraagt 11,31% ten opzichte van het vereiste niveau van 6,50%. Het Tier 1-kapitaal bedraagt 11,31% tegenover een minimumvereiste van 8,00%. De totale risicogebaseerde kapitaalratio bedraagt 12,81% tegenover het vereiste percentage van 10,00%. De leverage ratio bedraagt 9,23% tegenover de voorgeschreven norm van 5,00%.

De wettelijke kapitaalratio's van FITB; bron: 10-K filing)

Fifth Third handelt in de buurt van sectorgemiddelden: P/E (TTM) - 7,95x, FWD P/E - 7,22x, P/B - 1,20x. FITB is echter beter gepositioneerd bij verslechterende omstandigheden in de banksector.

FITB's vergelijkbare waardering; bron: samengesteld door auteur

Het minimum koersdoel van investeringsbanken dat door Piper Sandler is vastgesteld is $34 per aandeel. Wells Fargo schat FITB echter op $41 per aandeel. Volgens de consensus op Wall Street is de reële marktwaarde van het aandeel $38,5, wat een opwaarts potentieel van 49,2% impliceert.

Koersdoelen van investeringsbanken; bron: samengesteld door auteur

Belangrijkste risico's Fifth Third Bancorp aandelen kopen

- Hoewel Fifth Third zeer veerkrachtig is, zou de bank bij een aanzienlijke uitstroom van deposito's geconfronteerd kunnen worden met een druk op haar nettorentemarge.

- Er moet rekening mee worden gehouden dat investeringen in de banksector in het huidige klimaat grote risico's inhouden. De verslechtering van de situatie in de sector en het verschijnen van tekenen van een nieuwe paniekaanval kunnen leiden tot aanzienlijke verliezen voor de aandeelhouders van financiële instellingen.

En, wat denk jij? Fifth Third Bancorp aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.