Hannon Armstrong Aandelen kopen? Analyse +5,7% dividend en +57% Groei | Happy Investors

In dit artikel behandelen we een analyse van Hannon Armstrong. Hannon Armstrong aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een potentieel van +50% groei. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Bent u nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Over Hannon Armstrong, financiële dienstverlening

Hannon Armstrong Sustainable Infrastructure Capital (HASI) levert financiële diensten en kapitaal aan de markten voor hernieuwbare energie en duurzame infrastructuur in de Verenigde Staten. Hannon Armstrong is opgericht in 1981 en heeft zijn hoofdkantoor in Annapolis, Maryland.

- Ticker: HASI

- Toegangsprijs: $28

- Richtprijs: $43

- Potentieel: 57%

- Potentieel dividendrendement: 5,7%.

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Hannon Armstrong aandelen kopen of niet?

- Tegen de achtergrond van de wereldwijde energietransformatie heeft Hannon Armstrong aanzienlijke ruimte om op lange termijn te groeien.

- Een groeiend saldo van beheerde activa en een solide pijplijn van lopende transacties bieden de onderneming een solide basis voor duurzame ontwikkeling.

- Hannon Armstrong biedt beleggers een solide dividenduitkering die naar verwachting zal groeien.

- Door de groei van het beheerde vermogen heeft Hannon Armstrong zijn financiële prestaties in de loop der jaren gestaag opgevoerd.

- Het bedrijf wordt verhandeld tegen een korting op een vergelijkbare waardering. Volgens de consensus op Wall Street bedraagt het opwaarts potentieel 57%.

Analyse Hannon Armstrong aandelen met groeipotentie

Volgens Deloitte vertraagde de groei van hernieuwbare energie in de VS in 2022 als gevolg van stijgende kosten en projectvertragingen door verstoring van de toeleveringsketen, onzekerheid over het handelsbeleid, inflatie en stijgende rente. Verwacht wordt echter dat de groei zal aantrekken door een sterke vraag en een recordaantal stimuleringsmaatregelen voor hernieuwbare energie in het kader van de Inflation Reduction Act (IRA).

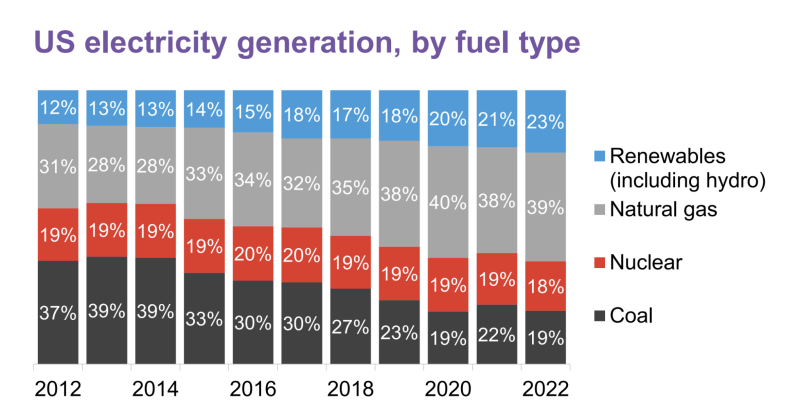

In de eerste acht maanden van 2022 hebben de Verenigde Staten 5,7 gigawatt (GW) aan opwekkingscapaciteit voor zonne-energie en 7,5 GW aan windcapaciteit toegevoegd. Wind en zon waren goed voor bijna 70% van de toegevoegde capaciteit, en het aandeel van hernieuwbare energiebronnen in de elektriciteitsopwekking in de VS steeg van 21% naar 23%.

Verwacht wordt dat de hernieuwbare-energiesector in 2023 opnieuw een versneld groeitraject zal volgen. Dit zal worden bevorderd door verschillende factoren, waaronder concurrerende kosten, overheidssteun, een groeiende vraag en actieve particuliere investeringen. Al deze trends zullen de industrie de sterkste rugwind geven en tevens als basis dienen voor verdere groei in 2024.

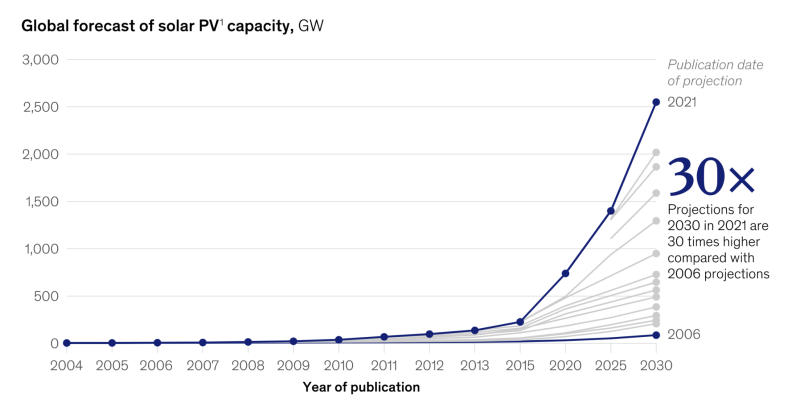

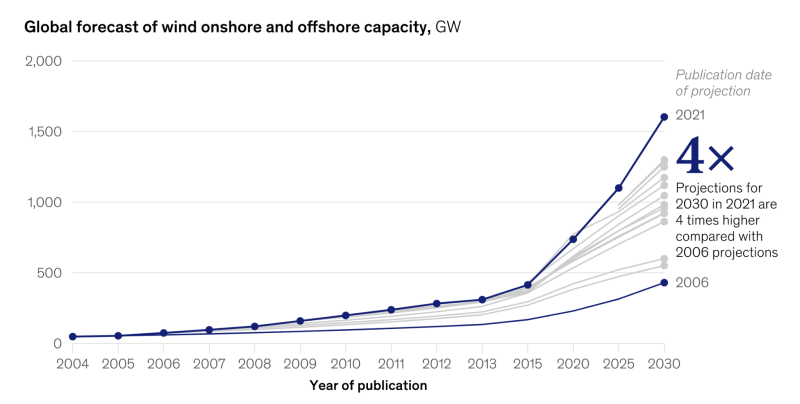

Ook de vooruitzichten voor de wereldmarkt zijn gunstig. Volgens McKinsey zullen hernieuwbare bronnen tegen 2035 60% van de elektriciteit in de wereld produceren. De wereldwijde decarbonisatie zal grootschalige bouw van wind- en zonne-energiecentrales vereisen. Tegen 2030 zal de fotovoltaïsche zonne-energiecapaciteit naar verwachting meer dan 2500 GW bedragen (vandaag meer dan 1110 GW), en de windcapaciteit 1500 GW (vandaag 906 GW).

In tegenstelling tot andere BDC en Private Equity firma's die sterk gediversifieerd zijn in de sector, richt Hannon Armstrong zich uitsluitend op hernieuwbare energie. Gezien de sterke fundamenten van de sector te midden van de wereldwijde energietransformatie heeft het bedrijf een aanzienlijk potentieel voor duurzame groei op lange termijn.

Redenen Hannon Armstrong aandelen kopen

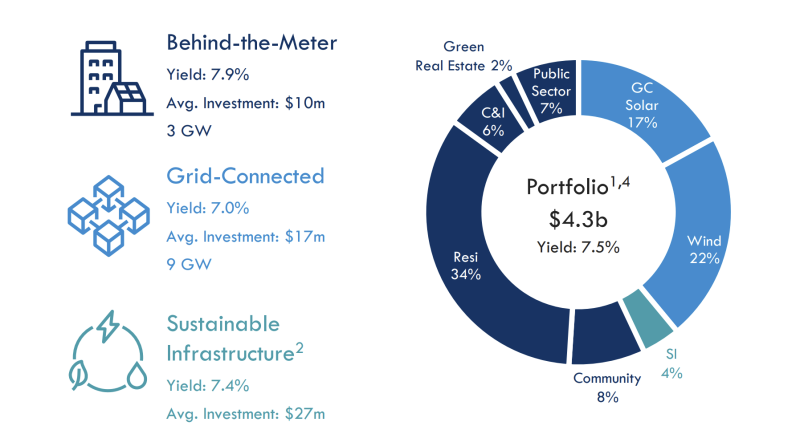

Hannon Armstrong investeert in infrastructuurprojecten en diverse oplossingen die de energie-efficiëntie verbeteren. De investeringsstrategie van het bedrijf is gericht op de volgende gebieden:

- Achter de meter (BTM): verspreide gebouwen of installaties die het energieverbruik optimaliseren en de kosten ervan verlagen door de opwekking en opslag van zonne-energie. Dit gebied vertegenwoordigt 56% van de portefeuille van het bedrijf.

- Grid-Connected (GC): projecten op het gebied van de opwekking en opslag van zonne- en windenergie, waarbij de tegenpartij deel uitmaakt van de groothandelsmarkt. Dit gebied maakt 40% van de portefeuille van het bedrijf uit.

- Duurzame infrastructuur (SI): verbeterde transmissie- en distributiesystemen, water- en stormwaterinfrastructuur en andere projecten die de efficiëntie van het energie- of watergebruik verbeteren.

Tot op heden bestaat de portefeuille van het bedrijf uit meer dan 340 investeringen met een gemiddelde investering van 12 miljoen dollar en een gemiddeld jaarlijks rendement van 7,5%. De portefeuille is sterk gediversifieerd en vertoont hoge groeicijfers. Eind 2022 was het volume ervan gestegen tot $4,31 miljard, wat 19% meer is dan een jaar eerder.

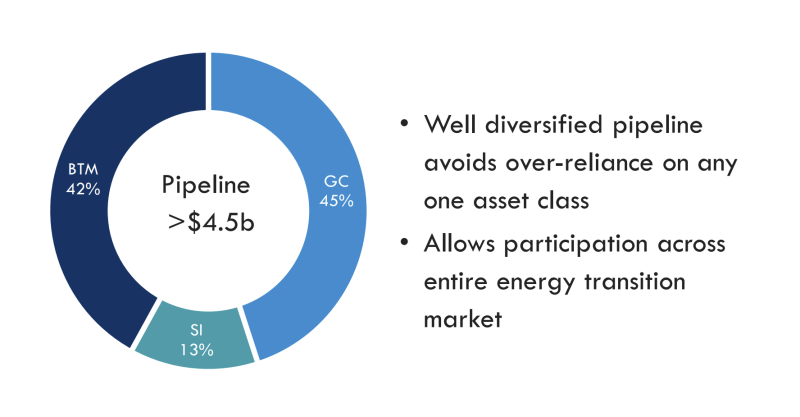

Aan het eind van het jaar was er een pijplijn van lopende transacties, die in de komende 12 maanden voor meer dan 4,5 miljard dollar kunnen worden gesloten. De potentiële transacties zijn ook goed gediversifieerd, zowel wat betreft de richting van de investeringen (BTM, GC, SI) als naar type (in het eigen vermogen van ondernemingen, schuld en onroerend goed).

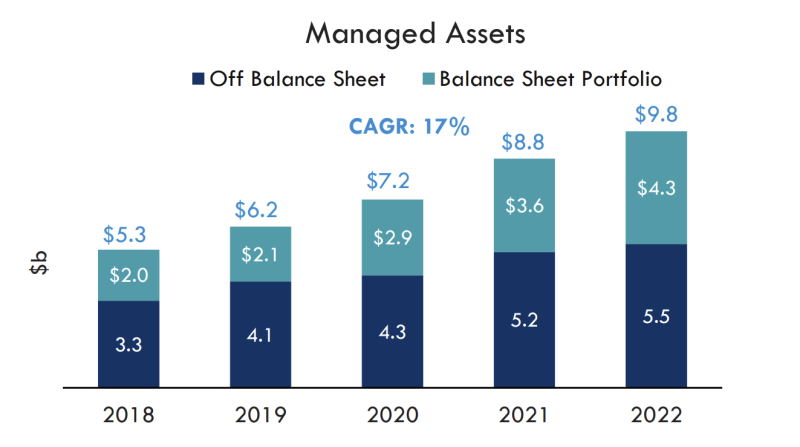

Naast de beleggingsportefeuille beheert Hannon Armstrong ongeveer $5,5 miljard via trusts en spin-offs die niet op de balans van het bedrijf worden geconsolideerd. Samen met de beleggingsportefeuille worden deze activa weergegeven als beheerde activa. In de afgelopen vijf jaar zijn de beheerde activa met een samengesteld jaarlijks percentage van 17% gestegen tot $9,8 miljard in 2022.

Naast de beleggingsportefeuille beheert Hannon Armstrong ongeveer $5,5 miljard via trusts en spin-offs die niet op de balans van het bedrijf worden geconsolideerd. Samen met de beleggingsportefeuille worden deze activa weergegeven als beheerde activa. In de afgelopen vijf jaar zijn de beheerde activa met een samengesteld jaarlijks percentage van 17% gestegen tot $9,8 miljard in 2022.

De door Hannon Armstrong beheerde activa zijn sterk gediversifieerd naar type en exploitant van projecten, soorten investeringen, transactieomvang, geografie en looptijden. Diversificatie voorkomt een te grote afhankelijkheid van één activaklasse en minimaliseert de standaardafwijking van de kasstroom in de tijd. Een groeiende balans van activa, evenals een solide pijplijn van uitstaande transacties, biedt de onderneming het potentieel voor groei op lange termijn.

De door Hannon Armstrong beheerde activa zijn sterk gediversifieerd naar type en exploitant van projecten, soorten investeringen, transactieomvang, geografie en looptijden. Diversificatie voorkomt een te grote afhankelijkheid van één activaklasse en minimaliseert de standaardafwijking van de kasstroom in de tijd. Een groeiende balans van activa, evenals een solide pijplijn van uitstaande transacties, biedt de onderneming het potentieel voor groei op lange termijn.

Financiële analyse Hannon Armstrong aandelen

Juridisch gezien is Hannon Armstrong geclassificeerd als een vastgoedbeleggingstrust (REIT), hetgeen het vermogen van de onderneming om winst in te houden beperkt en haar flexibiliteit bij de allocatie van kapitaal vermindert. Hierdoor kunnen de aandeelhouders echter rekenen op stabiele dividenduitkeringen en een hoge winstgevendheid. Als REIT moet de onderneming elk jaar ten minste 90% van het belastbare inkomen uitkeren, met uitzondering van de nettovermogenswinst.

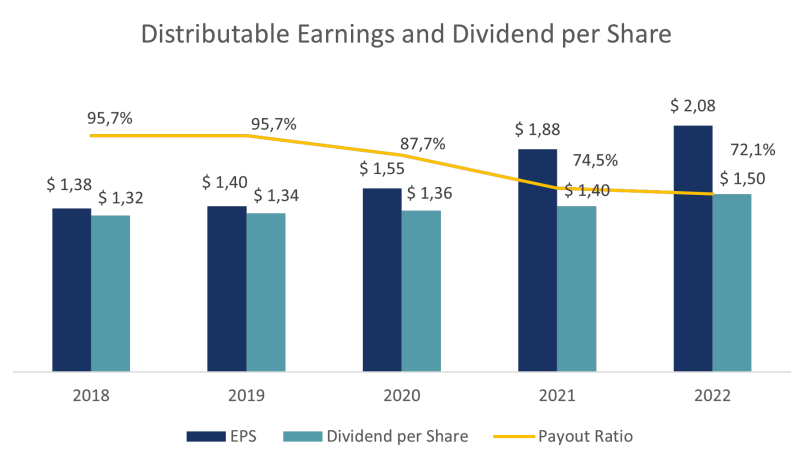

Gedurende heel 2022 betaalde Hannon Armstrong de aandeelhouders elk kwartaal $0,375 per aandeel. Medio februari verhoogde het bedrijf zijn dividend tot $0,395, of $1,58 per jaar, wat een forward yield van 5,7% impliceert. Wij verwachten dat Hannon Armstrong de uitbetalingen zal blijven verhogen als:

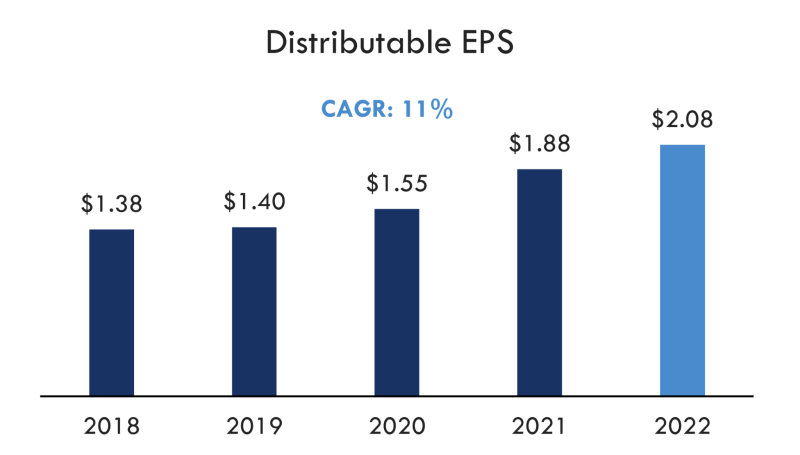

- In de afgelopen vijf jaar steeg het dividend met een samengesteld jaarlijks percentage (CAGR) van 2,86%. Tegelijkertijd groeide de uitkeerbare winst per aandeel met een samengesteld jaarlijks percentage van 11%. De uitbetalingsratio is dus gedaald tot 72%, wat een voldoende veiligheidsmarge biedt.

- Wij verwachten dat de winst per aandeel zal blijven stijgen nu het bedrijf de beheerde activa opvoert, het rendement op de portefeuille vlak blijft en de kosten van de schuld tot het dieptepunt zijn gedaald (meer daarover hieronder).

Financiële prestaties Hannon Armstrong aandelen

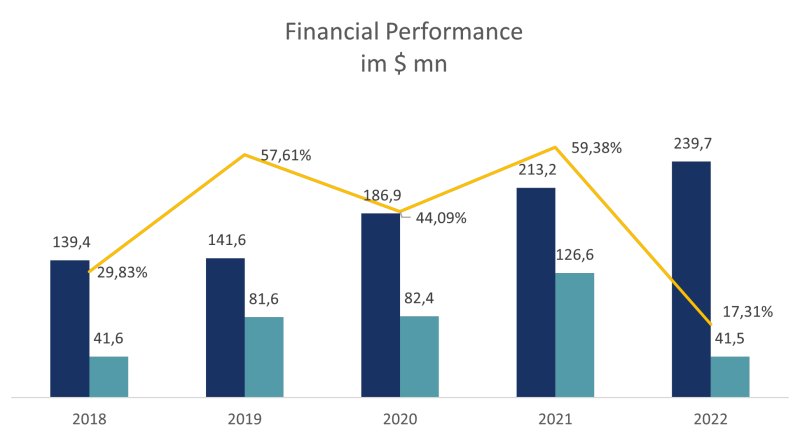

Door de groei van de beheerde activa heeft Hannon Armstrong zijn financiële prestaties gestaag verbeterd. De resultaten van het bedrijf kunnen als volgt worden samengevat:

- De afgelopen vijf jaar groeiden de inkomsten met een samengesteld jaarlijks percentage van 14,5%. Eind 2022 bedroeg de indicator 239,7 miljoen dollar, 12,5% meer dan een jaar eerder.

- In 2022 bedroeg het nettoresultaat $41,9 miljoen tegenover $127,3 miljoen een jaar eerder. De nettomarge daalde van 59,74% naar 17,48%.

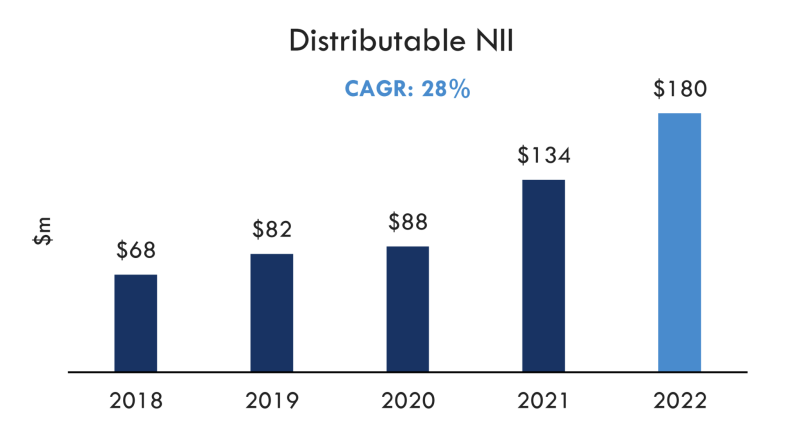

Het nettoresultaat is niet volledig representatief voor de onderneming omdat het geen rekening houdt met de winstaanpassingen volgens de vermogensmutatiemethode, die een aanzienlijke bijdrage leveren aan de resultaten van Hannon Armstrong. Meer indicatief in termen van waardecreatie voor de aandeelhouders zijn het uitkeerbare nettobeleggingsinkomen en de uitkeerbare winst per aandeel.

- De uitkeerbare netto-investeringsinkomsten (Distributable NII) zijn gestegen met een samengesteld jaarlijks percentage van 28% en bedroegen aan het eind van het jaar 180 miljoen dollar.

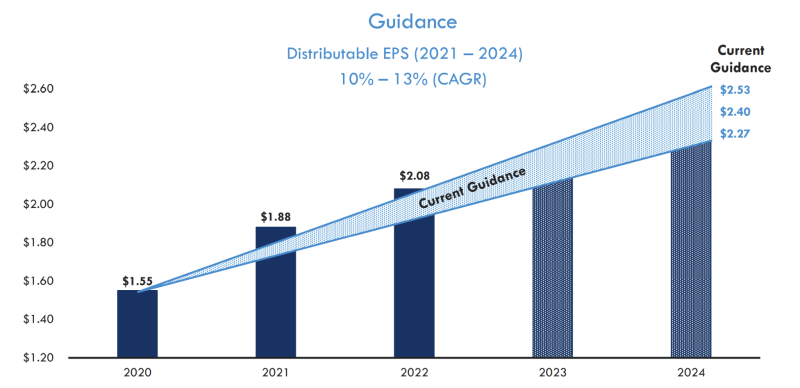

- De toerekenbare winst per aandeel steeg met gemiddeld 11% per jaar en bereikte $2,08 in 2022.

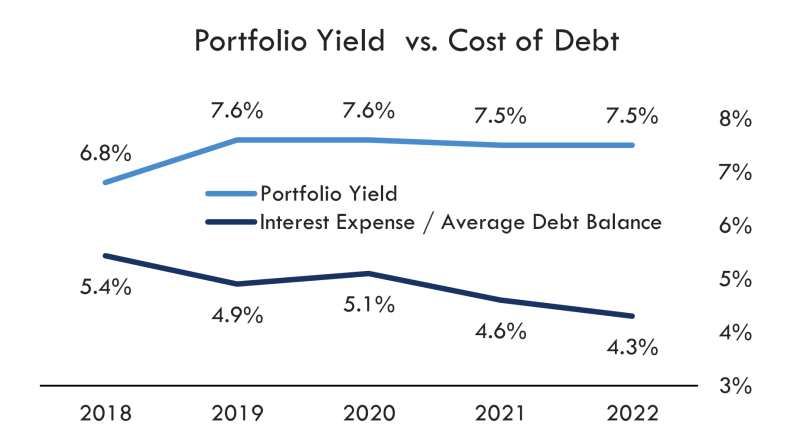

Wij verwachten dat deze trend zich zal voortzetten naarmate de dealpijplijn het bedrijf in staat stelt zijn AUM te verhogen. De rentabiliteit van de beleggingsportefeuille van Hannon Armstrong blijft op een constant niveau van 7,5%. Tegelijkertijd bereikten de kosten van schulden in 2022 een minimumwaarde van 4,3%. Met andere woorden, de spread tussen het rendement van de investering en de kosten van het aangetrokken kapitaal heeft zijn maximale waarde bereikt. De deals die waarschijnlijk in de komende 12 maanden zullen worden gesloten, zullen de onderneming de hoogste netto-investeringsinkomsten opleveren en bijgevolg een hoog rendement op geïnvesteerd kapitaal (ROIC).

Wij verwachten dat deze trend zich zal voortzetten naarmate de dealpijplijn het bedrijf in staat stelt zijn AUM te verhogen. De rentabiliteit van de beleggingsportefeuille van Hannon Armstrong blijft op een constant niveau van 7,5%. Tegelijkertijd bereikten de kosten van schulden in 2022 een minimumwaarde van 4,3%. Met andere woorden, de spread tussen het rendement van de investering en de kosten van het aangetrokken kapitaal heeft zijn maximale waarde bereikt. De deals die waarschijnlijk in de komende 12 maanden zullen worden gesloten, zullen de onderneming de hoogste netto-investeringsinkomsten opleveren en bijgevolg een hoog rendement op geïnvesteerd kapitaal (ROIC).

Ook de prognose van de bedrijfsleiding bevestigt onze stelling. Verwacht wordt dat de nettowinst per aandeel een groei van 10-13% (CAGR) zal vertonen en tegen 2024 $2,27-2,53 zal bedragen.

Ook de prognose van de bedrijfsleiding bevestigt onze stelling. Verwacht wordt dat de nettowinst per aandeel een groei van 10-13% (CAGR) zal vertonen en tegen 2024 $2,27-2,53 zal bedragen.

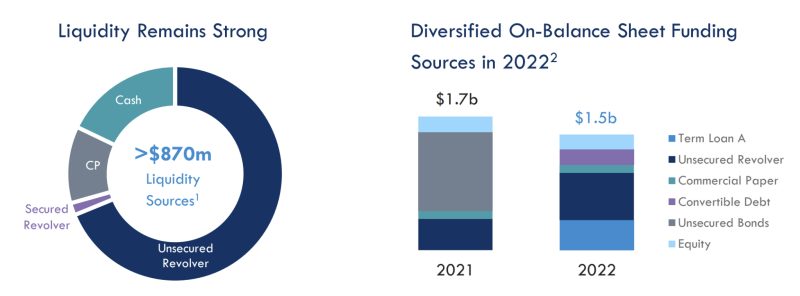

Hannon Armstrong heeft een gezonde balans. De verhouding schulden/eigen vermogen is 1,8x. Voor klassieke BDC-bedrijven is de normatieve verhouding 2,0x. Participatiemaatschappijen en vastgoedbevaks hebben doorgaans een nog hogere schuldgraad. De structuur van de passiefzijde van de balans is het afgelopen jaar ten goede veranderd: het aandeel eigen vermogen is toegenomen, waardoor ongedekte obligaties zijn verdrongen. De onderneming beschikt over een kredietlijn van $ 870 miljoen, waardoor zij over een hoge liquiditeit beschikt. De liquide middelen bedragen 286,2 miljoen dollar, wat overeenkomt met 8,3% van de totale activa.

Hannon Armstrong heeft een gezonde balans. De verhouding schulden/eigen vermogen is 1,8x. Voor klassieke BDC-bedrijven is de normatieve verhouding 2,0x. Participatiemaatschappijen en vastgoedbevaks hebben doorgaans een nog hogere schuldgraad. De structuur van de passiefzijde van de balans is het afgelopen jaar ten goede veranderd: het aandeel eigen vermogen is toegenomen, waardoor ongedekte obligaties zijn verdrongen. De onderneming beschikt over een kredietlijn van $ 870 miljoen, waardoor zij over een hoge liquiditeit beschikt. De liquide middelen bedragen 286,2 miljoen dollar, wat overeenkomt met 8,3% van de totale activa.

Financiële Waardering Hannon Armstrong aandelen

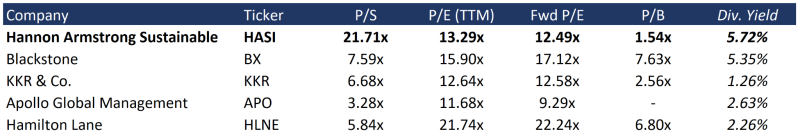

De onderneming heeft geen directe gelijken. Hoewel Hannon Armstrong als een vastgoedbevak wordt geclassificeerd, lijkt haar bedrijfsmodel meer op dat van Private Equity-ondernemingen. Daarom omvat onze steekproef ook bedrijven uit deze sector. Hannon Armstrong wordt verhandeld tegen een disagio ten opzichte van gelijken met de volgende multiples: P/E - 13,29x, Fwd P/E - 12,49x, P/B - 1,54x. Het minimum koersdoel van Cowen is $41 per aandeel. B. Riley schat HASI op zijn beurt op $50. De consensus van Wall Street zet het aandeel op een reële marktwaarde van $43, wat een opwaarts potentieel van 53,57% impliceert.

Het minimum koersdoel van Cowen is $41 per aandeel. B. Riley schat HASI op zijn beurt op $50. De consensus van Wall Street zet het aandeel op een reële marktwaarde van $43, wat een opwaarts potentieel van 53,57% impliceert.

Belangrijkste risico's Hannon Armstrong aandelen

- De sector hernieuwbare energie staat nog in de kinderschoenen. Het verschijnen van een verstoorder op de markt kan leiden tot een aanzienlijke herverdeling van de marktposities.

- Zoals eerder opgemerkt heeft de onderneming beperkte mogelijkheden om netto-inkomsten vast te houden en te herinvesteren. Bijgevolg is Hannon Armstrong gedwongen zijn eigen vermogen te verwateren en zijn financiële hefboomwerking te verhogen om nieuwe transacties te sluiten. Regelmatige extra aandelenuitgiften vormen een risico voor de aandeelhouderswaarde.

- Hannon Armstrong is een van de begunstigden van actieve overheidssteun voor hernieuwbare energie. Intrekking van verdere steun van de industrie of vermindering van de maatregelen zou de financiële prestaties en de aandelenkoers van het bedrijf kunnen schaden.

En, wat denk jij? Hannon Armstrong kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.