Evolution AB aandelen kopen of niet?+ 36,4% Groei en +2% Dividend | Happy Investors

In dit artikel behandelen we een analyse van Evolution AB aandelen. Evolution AB aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Over Evolution AB, een casino solutions provider

Evolution AB (EVVTY) is gespecialiseerd in de ontwikkeling, productie en licentiëring van interactieve spellen voor casino-exploitanten en andere bedrijven in de entertainmentindustrie. Evolution's portfolio omvat zowel klassieke gokspellen zoals online roulette, blackjack, baccarat, craps en poker, als unieke producten die door het bedrijf zijn ontwikkeld. Evolution werd opgericht in 2006 en het hoofdkantoor is gevestigd in Stockholm, Zweden.

- Toegangsprijs: $106-$109

- Richtprijs: $147

- Potentieel: 36,4%

- Potentieel dividendrendement: 2,0%

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Analyse Evolution AB aandelen kopen

- Evolution heeft de afgelopen jaren een lange weg afgelegd om 's werelds toonaangevende contentprovider voor online en offline casino-exploitanten te worden.

- De online gamingindustrie is aanzienlijk sneller gegroeid dan de algemene gamingmarkt omdat de pandemie voor extra rugwind zorgde. Er wordt verwacht dat deze trend zich de komende jaren zal voortzetten.

- Als pionier in de sector en door een reeks succesvolle overnames heeft het bedrijf een leidende marktpositie verworven en een sterke productportefeuille opgebouwd, waaronder 44 van de 50 populairste online gokspellen.

- Het klantenbestand van Evolution bestaat momenteel uit meer dan 700 gokbedrijven, waaronder grote namen als PokerStars, DraftKings, William Hill en 888.

- In de afgelopen acht jaar is Evolution gegroeid met een samengesteld jaarlijks groeipercentage (CAGR) van 53% en heeft daarmee de online gokmarkt aanzienlijk overtroffen.

- De hoge winstgevendheid van het bedrijf en de conversie van kasstromen bieden het bedrijf flexibiliteit bij de toewijzing van kapitaal.

- De consensus van Wall Street schat de opwaartse waarde van het aandeel op 36,4%.

- Dit beleggingsidee geldt voor de certificaten van Evolution. De aandelen van het bedrijf kunnen ook in euro's worden gekocht onder de ticker EVO.EU.

Waarom Evolution AB aandelen kopen?

Reden 1. De evolutie van het bedrijf

Evolution AB werd opgericht in 2006 nadat het eerste product van het bedrijf, Live Casino, werd gelanceerd. Live Casino wordt in realtime uitgezonden vanaf een casinotafel (in het geval van Evolution vanuit een kleine studio in Riga), waarbij deelnemers inzetten plaatsen op hun computer terwijl ze communiceren met een live dealer via een chat en een willekeurige getallengenerator het resultaat produceert. Naarmate de uitzendtechnologie zich ontwikkelde, heeft Evolution de betrokkenheid van spelers vergroot en het productaanbod uitgebreid. In de daaropvolgende jaren voegde het bedrijf spellen als baccarat en blackjack toe en tekende het ook zijn eerste overeenkomsten met grote operators.

In 2011 en 2012 lanceerde Evolution online casino's op de Italiaanse en Deense markt. In 2013 werd het bedrijf de eerste aanbieder van broadcast casino's in Spanje en zette het zijn expansie in Europa voort door studio's te openen in Malta, België, het Verenigd Koninkrijk en Roemenië. In 2017 werd Evolution een technologische pionier door de lancering van Live Casino met augmented reality technologie (Dream Catcher), die de klantervaring naar een hoger niveau tilde. Door middel van gerichte overnames betrad Evolution in 2018 de Georgische markt en kreeg het vaste voet aan de grond in de strategisch belangrijke markten van Canada en de VS.

Vandaag de dag is Evolution 's werelds toonaangevende content provider voor online en offline casino operators. Het portfolio van het bedrijf omvat marktleidende broadcast casino's en spelshows, maar ook first-person tafelspellen en speelautomaten. Evolution biedt meer dan 1.000 spellen (Live en RNG) onder de merknamen Evolution en Ezugi en heeft studio's in Europa (10), de VS (5), Canada (2) en Latijns-Amerika (2).

Evolution levert zijn diensten aan casino-exploitanten en andere entertainmentbedrijven op B2B-basis. De spellen worden gepresenteerd via de interface van exploitanten die verantwoordelijk zijn voor KYC, authenticatie en beheer van spelersaccounts. Exploitanten betalen Evolution een commissie van ongeveer 10% van de ontvangen winsten. Commissies worden maandelijks betaald, waardoor het bedrijf een stabiele cashflow heeft. Het klantenbestand van Evolution bestaat momenteel uit meer dan 700 operators, waaronder grote namen als PokerStars, DraftKings, William Hill en 888.

Reden 2. Mogelijkheden voor de industrie

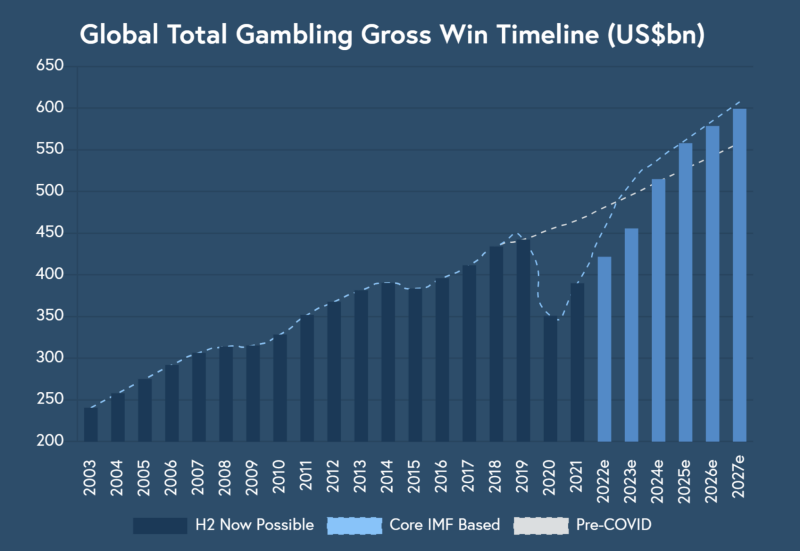

Volgens onderzoek van H2 Gambling Capital wordt de wereldwijde gokmarkt geschat op €438 miljard. Offline gokken is goed voor ongeveer 77% van de markt, voornamelijk via gemonopoliseerde overheidsloterijen, casino's, speelautomaten, enz. In de afgelopen vijf jaar, van 2018 tot 2022, groeide de sector met een CAGR van 1,7%. Het lage groeipercentage is te wijten aan een aanzienlijke terugval tijdens massale lockdowns veroorzaakt door de pandemie. Vandaag laat de sector een sterk herstel zien. Volgens The Business Research Company zal de wereldwijde gokmarkt tot 2027 naar verwachting groeien met een CAGR van 11,3%.

De online gokindustrie is aanzienlijk sneller gegroeid dan de algemene gokmarkt omdat de pandemie voor extra rugwind zorgde. In de afgelopen vijf jaar heeft de online gokmarkt een indrukwekkende CAGR van 19% laten zien. De online casinomarkt (broadcast tafels, RNG tafels en slotmachines) groeide in dezelfde periode met gemiddeld 20% per jaar. Broadcast casino is het meest dynamische segment geworden met een jaarlijkse groei van 21,5%.

Analisten van Growth Market Reports voorspellen dat de wereldwijde online gokmarkt zal groeien met een CAGR van 12,5% tot 2030. De verwachte dynamiek wordt gedreven door de stijgende internetpenetratieniveaus over de hele wereld, vooral in opkomende economieën, evenals de technologische vooruitgang die gericht is op het vergroten van de betrokkenheid van spelers. H2 Gambling Capital kwam met vergelijkbare schattingen.

De inkomsten van speluitbaters en spelontwikkelaars zijn grotendeels afhankelijk van de wetgeving, aangezien de gokindustrie sterk gereguleerd is door overheden (ongeveer 41% van de inkomsten van Evolution komt van gereguleerde markten). Momenteel zijn er positieve trends in de regelgeving. Online gokken verspreidt zich snel in de VS nu meer staten online casino's legaliseren. Online gokken is gelegaliseerd in de meeste landen in Europa en Latijns-Amerika.

Reden 3. Sterke marktpositionering

Als pionier in de branche en door een reeks succesvolle overnames heeft Evolution een leidende positie in de markt verworven en een sterk productportfolio opgebouwd, waaronder 44 van de 50 populairste online gokspellen. Evolution biedt operators een grote selectie aan spellen via één platform, One Stop Shop (OSS). Met andere woorden, operators hebben niet te maken met meerdere leveranciers en kunnen verschillende spellen aanbieden binnen één platform.

Evolution heeft geen directe concurrenten; de naaste branchegenoot is Playtech plc. Playtech richt zich echter vooral op de B2C-markt (met B2B-activiteiten die goed zijn voor 39% van de omzet). Bovendien treedt het bedrijf op als casino-exploitant, heeft het lagere marges en, wat belangrijk is, ontwikkelt het geen spellen onafhankelijk. Als onderdeel van de B2B-activiteiten biedt Playtech een groot aantal ondersteunende oplossingen zoals hostingdiensten, consulting, klantenservice en fraudepreventie.

Evolution biedt unieke spellen die andere bedrijven niet kunnen bieden. Een brede selectie binnen één platform biedt ook mogelijkheden voor cross-selling, waardoor het goedkoper is om spelers aan te trekken voor nieuwe producten. Met andere woorden, Evolution heeft een sterke concurrentiepositie waarmee het waarschijnlijk een van de belangrijkste begunstigden wordt van de verwachte groei in de branche.

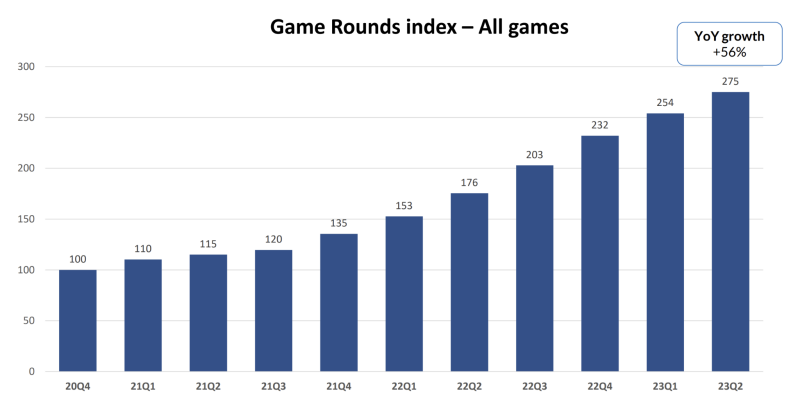

In de afgelopen acht jaar is Evolution gegroeid met een CAGR van 53% en heeft daarmee de online gokmarkt aanzienlijk overtroffen. In de laatste rapportageperiode steeg de game rounds index, een indicator die de activiteit op het Evolution netwerk meet, naar 275. Dit is een 2,4-voudige stijging in de afgelopen twee jaar en een stijging van 56% op jaarbasis. Opmerkelijk is dat meer dan de helft van de gamereleases (meer dan 100 games) wordt verwacht in H2 2023.

Het management van Evolution voorspelt een dubbelcijferige groei van het aantal games met een willekeurige nummergenerator aan het einde van 2023 en in 2024. Daarnaast wordt verwacht dat streaming games in een vergelijkbaar tempo zullen groeien. Een nieuw spel, Funky Time, is een van de meest succesvolle lanceringen in de geschiedenis van Evolution. CEO Martin Carlesund zei dat het bedrijf werkte aan de roadmap voor 2024, die naar verwachting de sterkste in de geschiedenis van het bedrijf zal zijn. Het management van Evolution benadrukte ook dat het bedrijf zou blijven investeren in toekomstige groei, nieuwe studio's zou openen en nieuwe producten zou introduceren.

Reden 4. Efficiënte fusies en overnames

De schaal van operaties en netwerkeffecten spelen een cruciale rol in de gokindustrie, omdat het bedrijfsmodel van gokexploitanten hen niet toestaat om zelfstandig innovatieve spellen te ontwikkelen vanwege de hoge kosten per gebruiker. Evolution breidt haar aanbod actief uit, zowel door eigen ontwikkelingen als door strategische fusies en overnames. Evolution heeft een paar jaar geleden een aantal overnames gedaan en het is nu duidelijk dat de transacties het bedrijf in staat hebben gesteld om zijn waardepropositie te vergroten en zijn positie in de markt te versterken:

- De eerste van deze deals was de overname in 2019 van de aanbieder van live dealergames Ezugi voor $12 miljoen (~€11,2 miljoen tegen de huidige wisselkoersen) in contanten plus een extra vergoeding van $6 miljoen (~€5,6 miljoen), waarvan tot nu toe $3,7 miljoen is betaald (~€3,45 miljoen). Ezugi was actief in de VS, Europa, Latijns-Amerika en Zuid-Afrika en ontving in 2019 een omzet van €11,9 miljoen. Vandaag de dag speelt Ezugi een belangrijke rol in de activiteiten van Evolution, goed voor 5 van de 16 nieuwe live casinospellen die het bedrijf in 2022 lanceert.

- In 2020 voltooide Evolution de grootste fusie- en overnamedeal in haar bedrijfsgeschiedenis door NetEnt over te nemen en zo haar spelportfolio met willekeurige getallengeneratoren uit te breiden. Evolution ruilde 0,13 van haar aandeel voor één NetEnt aandeel, waardoor het aantal uitstaande aandelen toenam van 189 miljoen naar 220 miljoen. De totale transactie bedroeg €2,28 miljard, wat ongeveer overeenkomt met 11x de jaarlijkse inkomsten uit de overgenomen activa. Naar onze mening werd de deal gesloten tegen een premium waardering. Door de overname kon Evolution echter cross-selling realiseren tussen klanten van beide bedrijven, ongeveer €40 miljoen per jaar aan synergieën genereren en haar aanbod uitbreiden.

- In 2021 zette Evolution zijn expansie in de markt voor willekeurige nummergeneratorspellen voort door Big Time Gaming en DigiWheel over te nemen. Als onderdeel van de deal met Big Time Gaming betaalde Evolution €80 miljoen in contanten en €147 miljoen in aandelen als initiële vergoeding en verplichtte zich ook om de bedragen van 2022 en 2023 EBITDA te betalen, waarvan 70% in contanten en 30% in aandelen gedurende 2023 en 2024 (met een limiet van €230 miljoen). In 2021 bedroegen de inkomsten van Big Time Gaming €40,2 miljoen en de nettowinst €16,8 miljoen. De deal werd dus gesloten tegen een multiple van 5,6x de inkomsten, wat redelijk lijkt gezien de controlepremie. Na de overname van Big Time Gaming en DigiWheel lanceerde Evolution zijn one-stop gaming platform One Stop Shop.

- Evolution's laatste M&A deal was de overname van Nolimit City, een online slots bedrijf met spellen met provocerende en uitdagende thema's. De waarde van de deal was €200 miljoen in contanten plus het bedrag van 2022, 2023 en 2024 EBITDA met een limiet van €140 miljoen. In 2022 bedroeg de omzet van Nolimit City €27 miljoen en de nettowinst €12,5 miljoen. De deal werd dus afgesloten tegen een multiple van 7,4x de inkomsten exclusief toekomstige betalingen.

Evolution maakt momenteel geen omzet bekend per overgenomen bedrijf. Hoewel de waarderingsmultiples van de deals hoog lijken, verbranden ze volgens ons de aandeelhouderswaarde niet, aangezien de omzet van Evolution met 260% is gegroeid en de nettowinst met bijna 300% sinds 2020, toen de NetEnt deal werd gesloten. Wij denken dat Evolution gerichte overnames zal blijven doen omdat het bedrijf een aanzienlijke kasstroom genereert en een sterke balans heeft.

Financiële analyse Evolution AB aandelen

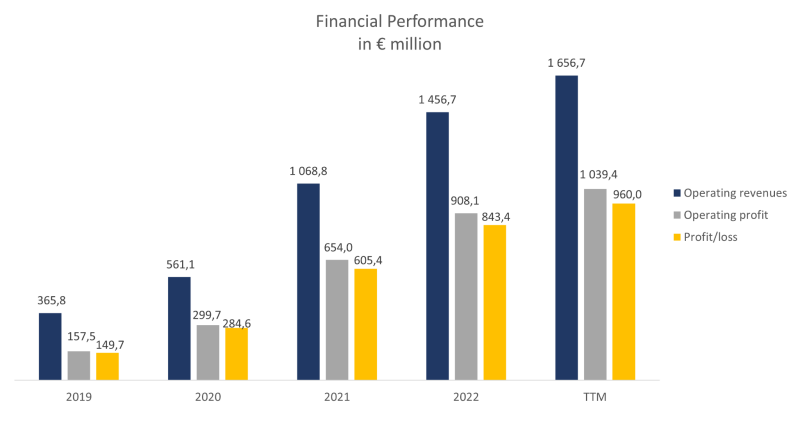

De financiële prestaties van Evolution over de laatste 12 maanden (TTM) kunnen als volgt worden samengevat:

- De omzet van het bedrijf bedroeg €1,66 miljard, een stijging van 13,7% ten opzichte van eind 2022.

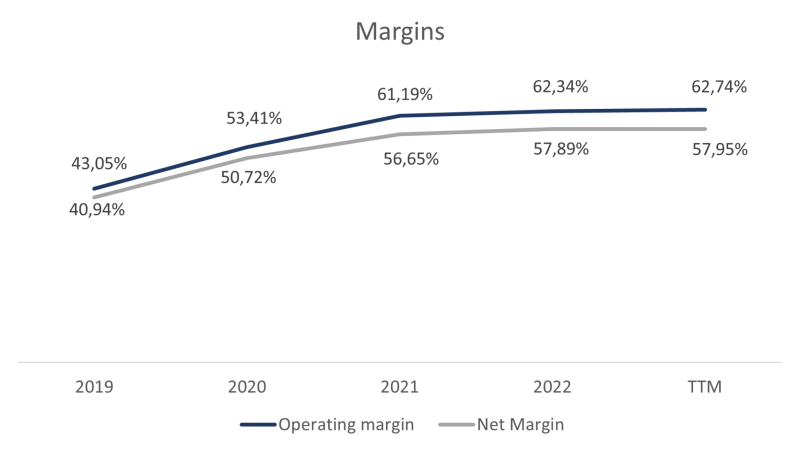

- De bedrijfswinst steeg van €908,1 miljoen naar €1,04 miljard. De brutowinstmarge steeg van 62,34% naar 62,74%.

- De nettowinst bedroeg €960 miljoen tegenover €843,4 miljoen aan het eind van het jaar. De nettomarge steeg van 57,89% naar 57,95%.

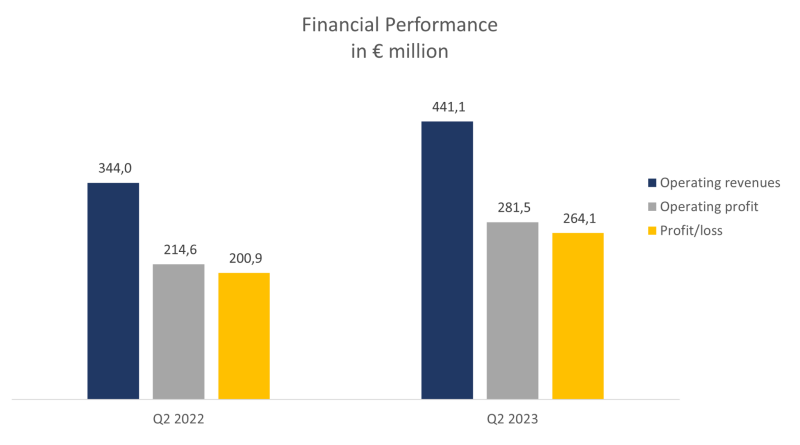

De financiële resultaten van Evolution in Q2 2023 worden hieronder gepresenteerd:

- De omzet steeg met 28,2% j-o-j: van €344,0 miljoen naar €441,1 miljoen.

- De bedrijfswinst bedroeg €281,5 miljoen vergeleken met €214,6 miljoen een jaar eerder. De brutowinstmarge steeg van 62,39% naar 63,82%.

- De nettowinst bedroeg €264,1 miljoen tegenover €200,9 miljoen een jaar eerder. De nettomarge steeg van 58,40% naar 59,87%.

Gedreven door indrukwekkende marges levert Evolution een rendement op activa (ROA) en rendement op eigen vermogen (ROE) van wereldklasse. Ondanks de toename van de balansvaluta als gevolg van goodwill, bedroeg het rendement op activa 22,40% in het laatste kwartaal en het rendement op eigen vermogen 29,38%.

Gedreven door indrukwekkende marges levert Evolution een rendement op activa (ROA) en rendement op eigen vermogen (ROE) van wereldklasse. Ondanks de toename van de balansvaluta als gevolg van goodwill, bedroeg het rendement op activa 22,40% in het laatste kwartaal en het rendement op eigen vermogen 29,38%.

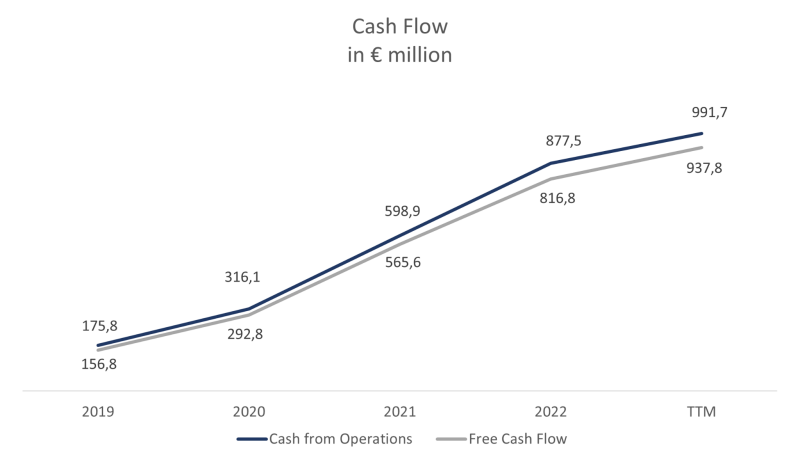

Evolution genereert een aanzienlijke kasstroom. TTM kasstroom uit bedrijfsactiviteiten bedroeg € 991,7 miljoen vergeleken met $ 877,5 miljoen aan het eind van het jaar. De vrije kasstroom steeg in dezelfde periode van € 816,8 miljoen naar € 937,8 miljoen. De groei was te danken aan de positieve dynamiek van de nettowinst en een verlaging van de investeringen. Opmerkelijk is dat de berekening van de vrije kasstroom geen rekening houdt met fusies en overnames. De hoge winstgevendheid en kasstroomconversie geven de onderneming flexibiliteit in kapitaalallocatie. Evolution betaalt dividend aan aandeelhouders (huidig rendement is 2,0% met een uitbetalingsratio van 37% van de vrije kasstroom) en koopt aandelen in (ongeveer 9,3% van de vrije kasstroom in 2022). Tegelijkertijd behoudt Evolution een sterke balans. Het bedrijf heeft geen schulden, de kasequivalenten en kortetermijninvesteringen zijn goed voor €541,7 miljoen en de nettoschuld is diep negatief met -€541,7 miljoen.

De hoge winstgevendheid en kasstroomconversie geven de onderneming flexibiliteit in kapitaalallocatie. Evolution betaalt dividend aan aandeelhouders (huidig rendement is 2,0% met een uitbetalingsratio van 37% van de vrije kasstroom) en koopt aandelen in (ongeveer 9,3% van de vrije kasstroom in 2022). Tegelijkertijd behoudt Evolution een sterke balans. Het bedrijf heeft geen schulden, de kasequivalenten en kortetermijninvesteringen zijn goed voor €541,7 miljoen en de nettoschuld is diep negatief met -€541,7 miljoen.

Waardering Evolution AB aandelen

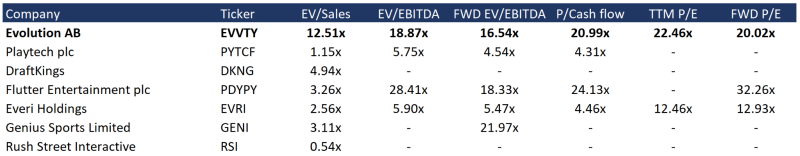

Omdat Evolution geen directe peers heeft, omvat onze vergelijkbare steekproef bedrijven die actief zijn in de markten voor online gokken en sportweddenschappen, evenals bedrijven die gerelateerde diensten en apparatuur leveren voor gokexploitanten. Evolution wordt verhandeld tegen een premie ten opzichte van het gemiddelde op de belangrijkste multiples: EV/Sales - 12,51x, EV/EBITDA - 18,87x, FWD EV/EBITDA - 16,54x, P/Cashflow - 20,99x, P/E - 22,46x, FWD P/E - 20,02x.

Evolution is echter slechts een van de drie bedrijven, samen met Flutter Entertainment en Everi Holdings, die break-even draaien. Een aanzienlijk deel van de inkomsten van Everi komt echter van fysieke speelautomaten, waardoor het bedrijf minder representatief is voor een vergelijking. Evolution wordt verhandeld met een aanzienlijke korting ten opzichte van Flutter Entertainment.

Het minimale koersdoel van de investeringsbanken van BNP Paribas is $92 per aandeel, terwijl het maximale koersdoel $159 per aandeel is. Volgens de consensus op Wall Street is de reële marktwaarde van het aandeel $147, wat een opwaarts potentieel van 36,4% impliceert.

Belangrijkste risico's Evolution AB aandelen

- De ontwikkelingsstrategie van Evolution impliceert actieve fusies en overnames. Hoewel strategische overnames tegen aantrekkelijke voorwaarden gunstig zijn voor aandeelhouders, worden bedrijven vaak gekocht tegen een controlepremie, wat risico's met zich meebrengt voor de omzet van activa en de algehele winstgevendheid.

- Beleggers zien het potentieel voor Evolution en het aandeel wordt verhandeld tegen groeiende multiples. De huidige schatting impliceert dus geen significante veiligheidsmarge. Als Evolution een vertraging in de groei van de financials rapporteert, kan de aandelenkoers aanzienlijk corrigeren.

En, wat denk jij? Evolution AB aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.