Travel+Leisure aandelen kopen? +49,6% Groei en +4,4% dividend | Happy Investors

In dit artikel behandelen we een analyse van Travel+Leisure . Travel+Leisure aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Over Travel+Leisure, een Timeshare-resort exploitant

Travel+Leisure Co (TNL) is een grote Amerikaanse timeshare-exploitant. Eind 2022 omvatte het klantenbestand van TNL meer dan 816.000 timeshare-eigenaren met toegang tot 245 resorts in de VS en daarbuiten. Daarnaast beheert TNL een platform waarmee klanten timeshares kunnen ruilen om hun vakanties te diversifiëren. Het bedrijf is opgericht in 1990 en heeft zijn hoofdkantoor in Delaware, VS.

- Ticker: TNL

- Toegangsprijs: $40,90

- Richtprijs: $61,2

- Potentieel: 49,6%

- Dividendrendement: 4,4%

- Horizon: 12 maanden

- Risico: gemiddeld

- Positiegrootte: 2%

Analyse Travel+Leisure groeiaandelen

De aandelenkoers van het bedrijf zal naar verwachting worden ondersteund door de volgende factoren:

- Herstel na het coronavirus: TNL herstelde zich bijna volledig naar zijn resultaten van 2019 en toonde de bovenstaande concurrenten een jaar-op-jaar omzetgroei van 19,8% in 1Q 2023.

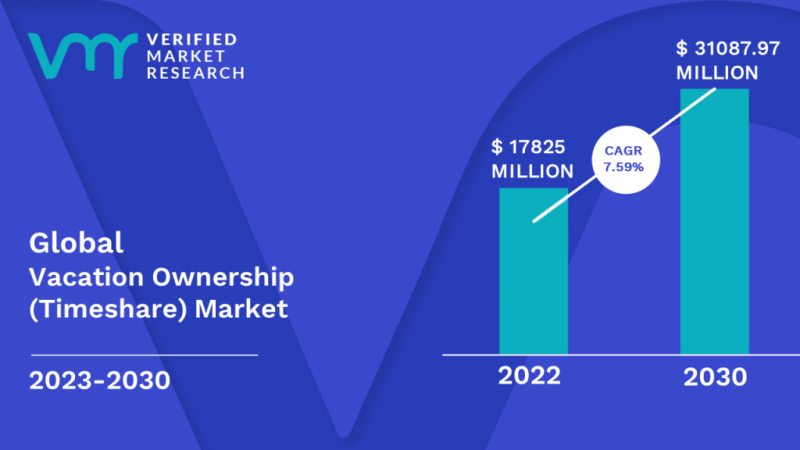

- De wereldwijde groei van de horeca en de timesharingmarkt, die tot 2030 met gemiddeld 7,59% per jaar zal groeien.

- Het bedrijf heeft een enorm aandeleninkoopprogramma en betaalt hoge dividenden.

- Hoge groei in inkomsten en bedrijfswinst in 2023, volgens de prognoses van de bedrijfsleiding.

Waarom Travel+Leisure groeiaandelen kopen of niet?

Reden 1. Groei timesharingmarkt

Travel+Leisure houdt zich voornamelijk bezig met timesharing, een bijzondere vorm van gemeenschappelijk bezit van toeristisch onroerend goed, waarbij meerdere personen het recht krijgen om een onroerend goed gedurende een bepaalde periode (meestal maximaal een week) te bewonen. Een klassiek timesharecontract voorziet in de gezamenlijke eigendom van een specifiek fysiek object. Bij de aankoop van een timeshare krijgt een TNL-klant toegang tot een verblijf van een week in een van de resorts van het bedrijf, of een bepaald aantal punten die kunnen worden ingewisseld voor accommodatie in een willekeurig resort van het netwerk.

Meestal wordt timeshare gekocht voor 10 of 20 jaar en kan het worden beschouwd als een investering, omdat de waarde ervan voortdurend stijgt en het kan worden verkocht op de secundaire markt, onder andere via TNL-services.

In 2022 werd de waarde van de wereldwijde timesharingmarkt geschat op $17,8 miljard. Volgens de prognoses zal de markt tot 2030 groeien met een samengesteld jaarlijks groeipercentage (CAGR) van 7,6% en aan het einde van de prognoseperiode $ 31,1 miljard bedragen. Het grootste deel van de groei wordt verwacht in Noord-Amerika.

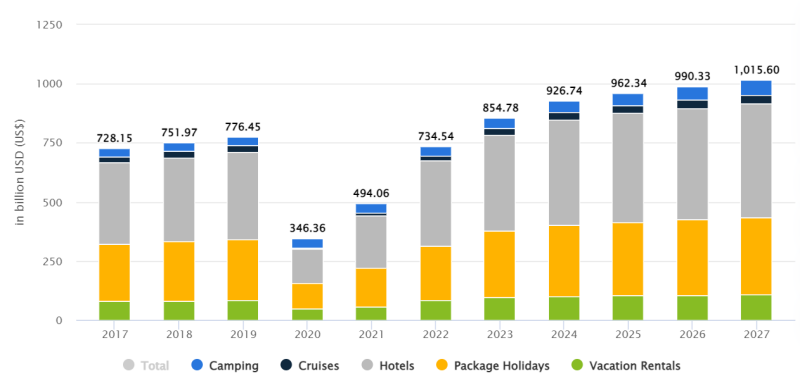

Volgens Statesman zullen de inkomsten in de wereldwijde reis- en toerismemarkt groeien met een CAGR van 7,0% in 2023-2027 en meer dan $ 1 biljoen bedragen in 2027. Uitgaven voor hotel- en privéaccommodaties zijn goed voor ongeveer 546 miljard dollar, of 59% van de totale uitgaven voor reizen en toerisme. Tegelijkertijd is de groei van de uitgaven aan timesharing groter dan de groei van de uitgaven aan hotels en privé-accommodatie. Als timesharing zelfs maar 10% van de klassieke verhuurmarkt van toeristische eigendommen inneemt, zullen de wereldwijde uitgaven voor timesharing meer dan verdrievoudigen, van $17,9 miljard naar $54,6 miljard.

Een bijkomende factor die de wereldwijde reismarkt zal blijven stimuleren is het post-COVID herstel. Afsluitingen en andere beperkingen droegen bij tot de accumulatie van overtollige vraag, die consumenten in het afgelopen toeristenseizoen begonnen aan te vullen.

Zo had een van de grootste bedrijven in de reisindustrie, Expedia Group, alleen al in Q1 2023 boekingen ter waarde van 79,9% van de totale boekingen voor 2020. Ook de resultaten van de grootste Amerikaanse luchtvaartmaatschappij, United Airlines, bevestigen het snelle herstel van de reisindustrie. In 2022 maakten 144 miljoen passagiers gebruik van de diensten van de luchtvaartmaatschappij, tegenover 58 miljoen in 2020 en 104 miljoen in 2021. Bovendien steeg het cijfer met 25,5% j-o-j in Q1 2023. We hebben eerder de marktanalyses van Expedia Group en United Airlines uitgevoerd, die je kunt vinden in het gedeelte Beleggingsideeën op onze website.

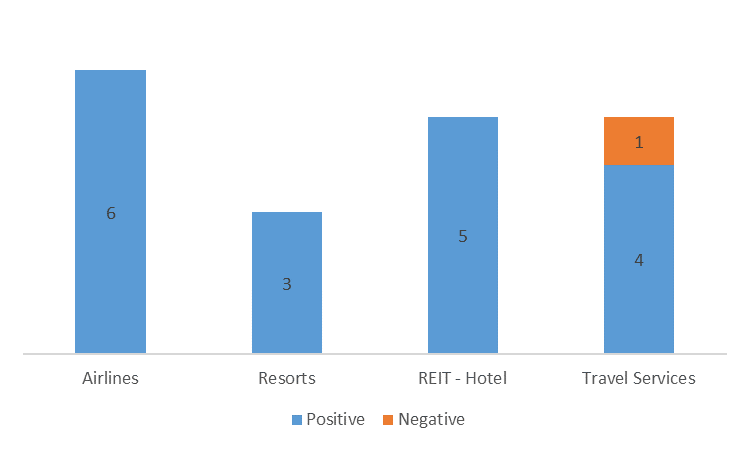

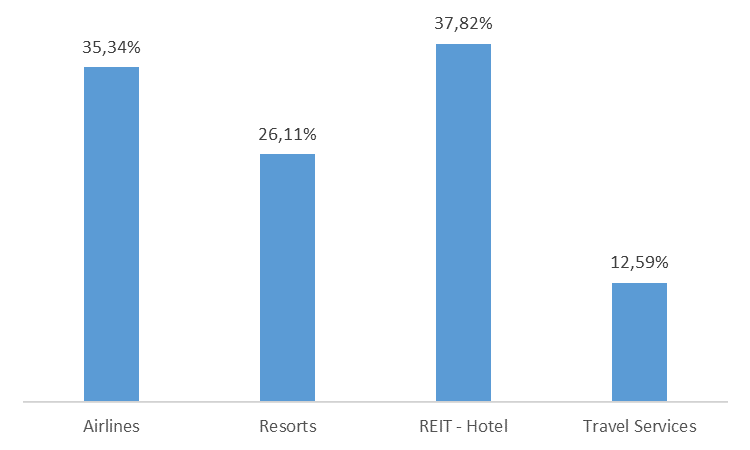

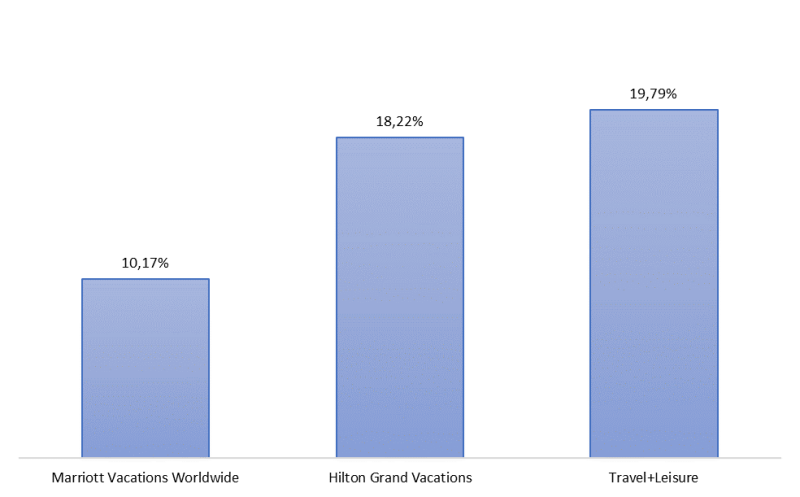

Tegelijkertijd heeft de toeristische sector de post-COVID-herstelcyclus nog niet voltooid, zoals blijkt uit de aanhoudend hoge omzetgroei die de bedrijven in de sector in Q1 2023 rapporteerden. De onderstaande grafiek toont de omzetdynamiek voor het 1e kwartaal van 2023 voor een aantal van de grootste bedrijfsgroepen in de sector.\

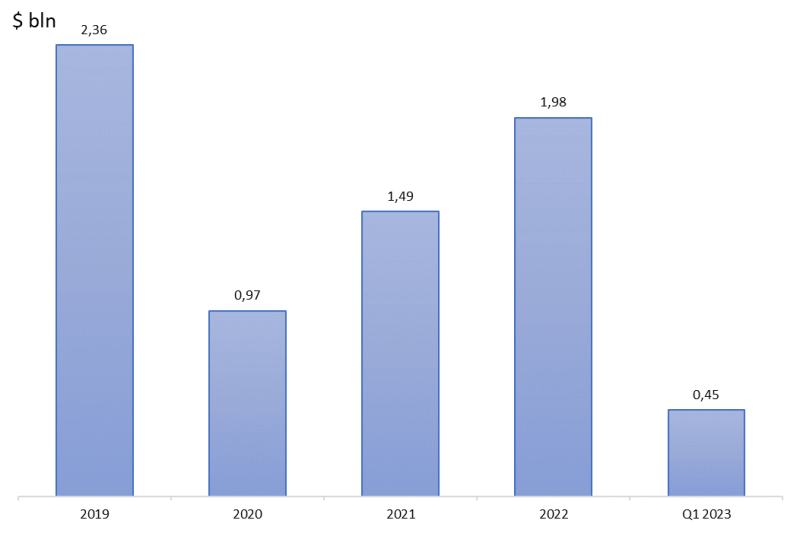

TNL heeft zich ook actief hersteld. Eind 2022 bedroeg de verkoop van timeshare door het bedrijf $1,98 miljard, vergeleken met $2,36 miljard in 2019. In Q1 2023 zette de groei door en bedroeg 19,8%, jaar-op-jaar. In absolute termen bedroeg de timeshare-omzet van TNL $0,45 miljard in Q1 2023. De concurrenten van TNL hebben andere resultaten. Marriott Vacations Worldwide (VAC) bijvoorbeeld verkocht in 2022 voor $ 1,6 miljard aan timeshare tegenover $ 1,4 miljard in 2019, en overtrof daarmee zijn eigen resultaten van vóór het coronavirus. In Q1 2023 groeide de timeshareverkoop van het bedrijf echter met slechts 10%.

De concurrenten van TNL hebben andere resultaten. Marriott Vacations Worldwide (VAC) bijvoorbeeld verkocht in 2022 voor $ 1,6 miljard aan timeshare tegenover $ 1,4 miljard in 2019, en overtrof daarmee zijn eigen resultaten van vóór het coronavirus. In Q1 2023 groeide de timeshareverkoop van het bedrijf echter met slechts 10%.

Hilton Grand Vacations (HGV) heeft in 2022 de verkoop van timeshare in 2019 met meer dan 1,5 keer verhoogd en overtrof daarmee ook de resultaten van voor het coronavirus. De groei vertraagde echter in Q1 2023.

De onderstaande grafiek toont de toename in timeshareverkoop voor TNL en concurrenten in Q1 2023. TNL heeft zijn resultaten van 2019 nog niet hersteld, maar zijn Q1-groei was hoger dan die van de concurrenten. Het is ook vermeldenswaard dat de resultaten van Hilton Grand Vacations nog steeds werden gedreven door een grote overname, terwijl TNL een organische groei laat zien. Wij denken dus dat het TNL-aandeel een groter opwaarts potentieel heeft te midden van een sterker herstelpercentage in vergelijking met sectorgenoten.

Reden 2. Inkoop van eigen aandelen en dividenden

Het bedrijf TNL is momenteel bezig met een aandeleninkoopprogramma. In Q1 2023 kocht het bedrijf 2,5 miljoen aandelen terug ter waarde van $102 miljoen. Het restant van het geld dat moet worden besteed aan aandeleninkoop is $ 375 miljoen, of 13,24% van de huidige marktkapitalisatie van het bedrijf.

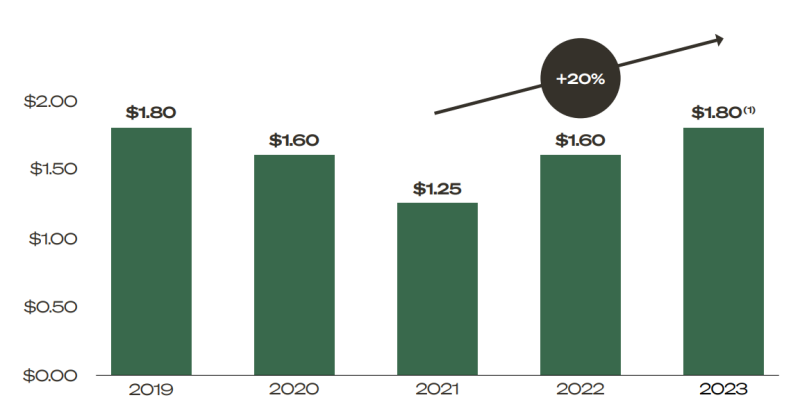

Naarmate TNL herstelt van de schok van het coronavirus, verhoogt het bovendien geleidelijk de dividendbetalingen per kwartaal. Zo stegen de betalingen aan aandeelhouders in Q1 2023 naar $0,45 per aandeel. Op dit moment is het dividendrendement 4,87%, aanzienlijk hoger dan het marktgemiddelde. Ter vergelijking: Hilton Grand Vacations betaalt geen dividend, terwijl Marriott Vacations Worldwide een dividendrendement van 2,21% biedt.

Financiële analyse Travel+Leisure groeiaandelen

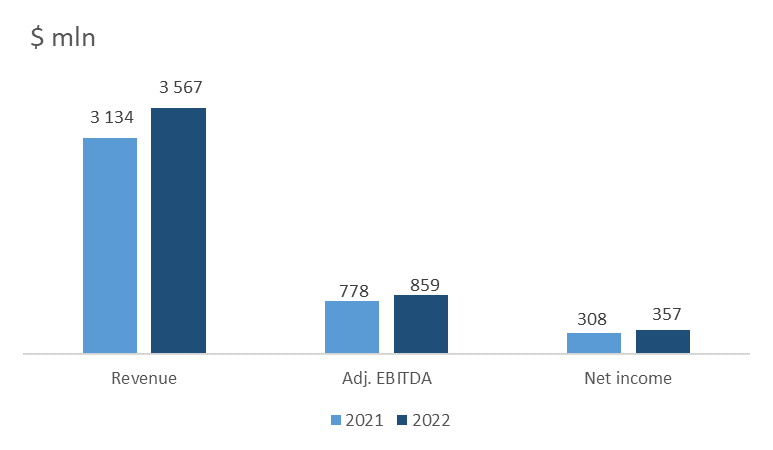

De financiële resultaten van Travel+Leisure voor 2022 kunnen als volgt worden samengevat:

- De omzet bedroeg $3,57 miljard, een stijging van 13,82% ten opzichte van 2021.

- De aangepaste EBITDA steeg van $ 7

- 78 miljoen naar $ 859 miljoen. De aangepaste EBITDA-marge daalde licht van 24,82% naar 24,08%.

- De nettowinst bedroeg $357 miljoen tegen $308 miljoen een jaar eerder. De nettomarge steeg van 9,83% naar 10,01%.

De omzet en winst stegen dankzij de toegenomen toeristenstromen, wat de stelling over het herstel van de vraag bevestigt.

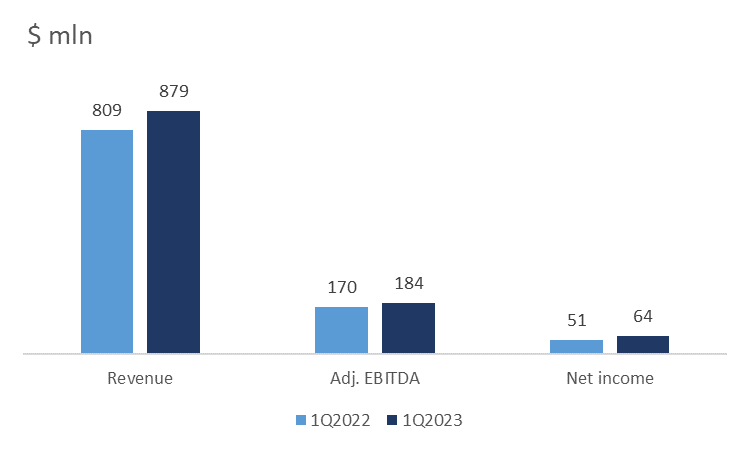

De financiële resultaten voor Q1 2023 worden hieronder gepresenteerd:

- De omzet steeg met 8,65% op jaarbasis: van $809 miljoen naar $879 miljoen.

- De aangepaste EBITDA steeg van $ 170 miljoen naar $ 184 miljoen. De aangepaste EBITDA-marge daalde licht van 21,01% naar 20,93%.

- De nettowinst bedroeg $64 miljoen vergeleken met $51 miljoen een jaar eerder.

In het eerste kwartaal liet TNL opnieuw een positieve dynamiek zien in omzet en winst, wat duidt op de aanhoudende groei van de vraag naar de diensten van het bedrijf.

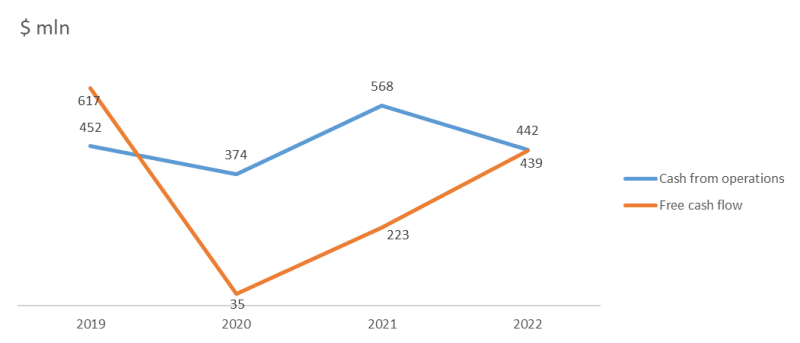

- Aan het einde van 2022 daalde de operationele kasstroom van $ 568 miljoen eind 2021 naar $ 442 miljoen.

- De vrije kasstroom steeg van $223 miljoen naar $439 miljoen aan het eind van 2022.

De operationele kasstroom daalde voornamelijk door een toename van de timeshare-vorderingen. Tegelijkertijd was de sterke stijging van de vrije kasstroom te danken aan het lage kostenniveau van vervallen vorderingen uit timeshare in 2022.

TNL heeft een verhoogde schuldenlast:

- De totale schuld is $3,67 miljard.

- Kasequivalenten zijn goed voor 550 miljoen dollar.

- De nettoschuld is $3,12 miljard, 3,6x 2022 Aangepaste EBITDA (Nettoschuld/Adj. EBITDA - 3,63x).

- De rentedekkingsratio is 3,4x.

Dit niveau van schuldenlast wijst op verhoogde risico's voor de financiële stabiliteit van het bedrijf. Tegen 2025 moet het bedrijf echter slechts 19% van zijn volledige leningenportefeuille terugbetalen, dus dit risico is volgens ons onbeduidend.

Het bedrijf voorspelt een groei van de financiële prestaties in 2023:

- Omzet uit timesharing stijgt met 10%-11% naar $2,2 miljard

- Adj. EBITDA stijgt met 7,1% tot $920-$940 miljoen

- Brutowinstmarge groeit met 2,3%

De voorspellingen van het management geven dus extra vertrouwen in de potentiële groei van de aandelenkoer.

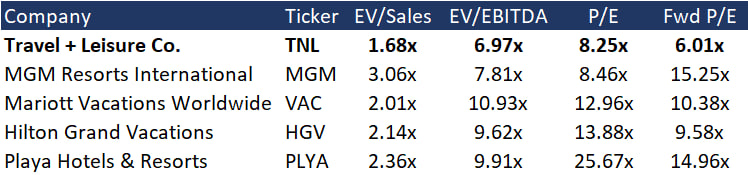

Waardering Travel+Leisure groeiaandelen

Travel+Leisure wordt verhandeld met een korting ten opzichte van het sectorgemiddelde: EV/Sales - 1,68x, EV/EBITDA - 6,97x, P/E - 8,25x, Fwd P/E - 6,01x. De verwachtingen van analisten, inclusief de onze, suggereren een stijging van het nettoresultaat van het bedrijf tegen het einde van 2023, dus de Forward P/E is hoger dan de huidige P/E, wat ook aangeeft dat het aandeel ondergewaardeerd is.

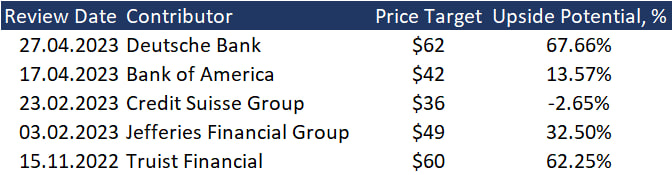

Het gemiddelde koersdoel van de top-5 investeringsbanken van Wall Street is $50,4 per aandeel. Volgens onze consensus is het aandeel ondergewaardeerd op basis van sectorgemiddelde en historische multiples; de reële marktwaarde is $ 61,2 per aandeel, wat een opwaarts potentieel van 49,6% impliceert.

Belangrijkste risico's Travel+Leisure aandelen kopen

- Een mogelijke recessie in de VS zou de consumentenactiviteit aanzienlijk kunnen verminderen, wat een grote invloed zou hebben op de toeristische sector.

- Ondanks het feit dat de WHO het officiële einde van de coronavirus pandemie heeft afgekondigd, kunnen de autoriteiten nog steeds lokale anti-COVID beperkingen opleggen, die het vliegverkeer en de vraag naar toerisme kunnen belemmeren.

- Als TNL er niet in slaagt de door het management voorspelde resultaten te behalen, kan dit leiden tot een aanzienlijke daling van de marktwaarde van het bedrijf.

En, wat denk jij? Travel+Leisure aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.