Marriott Vacations Worldwide aandelen kopen? +44,4% Groei en +2,9% Dividend | Happy Investors

In dit artikel behandelen we een analyse van Marriott Vacations Worldwide aandelen. Marriott Vacations Worldwide aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Over Marriott Vacations Worldwide, een toonaangevend wereldwijd timesharebedrijf

Marriott Vacations Worldwide (VAC) is een horecabedrijf dat fractionele eigendoms- en gebruiksrechten (timeshare) aanbiedt voor eigendommen en aanverwante diensten. Het bedrijf opereert onder verschillende merken zoals Marriott Vacation Club, Grand Residences by Marriott, Sheraton Vacation Club, Westin Vacation Club, Hyatt Residence Club, Ritz-Carlton Residences en St. Regis. Marriott Vacations werd opgericht in 1984 en het hoofdkantoor is gevestigd in Orlando, Florida.

- Toegangsprijs: $99-$101

- Richtprijs: $145

- Potentieel: 44,4%

- Potentieel dividendrendement: 2,9%

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Analyse Marriott Vacations Worldwide aandelen kopen of niet

- De Amerikaanse timesharingmarkt overtrof in 2022 het niveau van voor de pandemie en Marriott Vacations genoot van aanzienlijke rugwind waardoor het bedrijf financiële recordresultaten kon boeken.

- De aandelenkoers van het bedrijf is met 40% gedaald sinds de hoogste koers in februari, door gemengde financiële resultaten en bosbranden in Hawaï.

- Wij denken dat de tegenwind waarmee Marriott Vacations te maken heeft meer dan volledig wordt weerspiegeld in de huidige prijs en dat de langetermijnvooruitzichten van het bedrijf gunstig blijven.

- Hoewel de daling van de omzet per klant groter was dan verwacht, zijn wij van mening dat het potentieel voor verdere daling beperkt is, omdat de timeshare-sector relatief goed bestand is tegen economische neergang.

- Verwacht wordt dat de wereldwijde timesharingmarkt de komende jaren gestaag zal blijven groeien. De leidende marktpositie van Marriott Vacations zal de onderneming helpen om in belangrijke mate van deze groei te profiteren.

- Het kapitaalallocatiebeleid van het bedrijf zal waarschijnlijk een katalysator zijn voor de groei van de aandelenkoers. Marriott Vacations houdt vast aan dividenduitkeringen en een inkoopprogramma ter waarde van 15% van de huidige marktkapitalisatie van het bedrijf.

- Ondanks zijn leidende marktpositie, brede diversificatie van resorts en vooraanstaande merkenportfolio, handelt Marriott Vacations tegen een aanzienlijke korting ten opzichte van het sectorgemiddelde.

Waarom Marriott Vacations Worldwide aandelen kopen?

Reden 1. Tijdelijke tegenwind en potentieel op lange termijn

Timesharing is een vorm van vastgoedeigendom waarbij men de mogelijkheid verwerft om jaarlijks vakantie te vieren in een bepaalde plaats (hotel, appartement, enz.). Op deze plaatsen wordt een jaar opgedeeld in delen, meestal weken, en een timeshare-koper verwerft het recht om een bepaalde week jaarlijks voor een lange periode te gebruiken en kan dit ook doorgeven aan zijn kinderen. Timeshare-eigenaren hoeven niet hun hele leven op één plek vakantie te vieren. Met behulp van speciale organisaties kunnen ze weken ruilen met andere timeshare-eigenaren of hun weken verhuren. Marriott Vacations is een van de grootste spelers op de markt van timeshare-resorts. Het bedrijf bezit zeven herkenbare merken en meer dan 120 resorts wereldwijd.

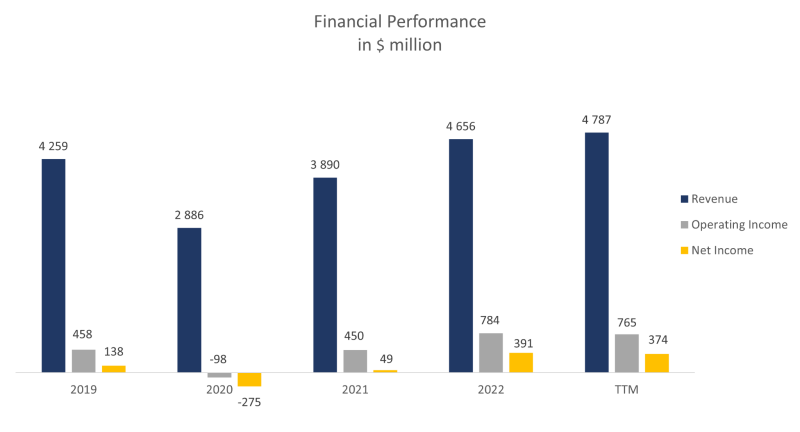

De afgelopen jaren zijn verwoestend geweest voor de timeshare-industrie. Hotels, appartementen en andere vakantieobjecten hebben vraag verloren door de wijdverspreide lockdowns tijdens de pandemie. Volgens de American Resort Development Association (ARDA) is de timeshare-markt in 2020 meer dan gehalveerd: van $10,2 miljard naar $4,9 miljard. Als een van de marktleiders leed Marriott Vacations ook aanzienlijke verliezen: de omzet van het bedrijf daalde van 4,26 miljard dollar in 2019 naar 2,89 miljard dollar en de aandelenkoers daalde naar meerjarige dieptepunten.

Maar ook timeshare-resorts zijn meegegaan in het herstel van de horeca. In 2022 overtrof de Amerikaanse timesharingmarkt het niveau van voor de pandemie en kreeg Marriott Vacations aanzienlijke rugwind waardoor het bedrijf recordresultaten kon boeken. Als gevolg daarvan bereikte de aandelenkoers van het bedrijf recordhoogtes.

Na een lange correctie veroorzaakt door een bear sentiment in de markt, bereikte de aandelenkoers van het bedrijf lokale hoogtepunten in februari 2023. Terwijl de S&P 500 index sindsdien ongeveer 2% is gestegen, is de kapitalisatie van Marriott Vacations met bijna 40% gedaald. In Q4 2022 rapporteerde Marriott Vacations een omzet van $1,19 miljard, wat weliswaar een jaar-op-jaar groei van 8,2% vertegenwoordigde, maar $10 miljoen onder de consensusverwachting van Wall Street lag. Volgens het management verloor het bedrijf $13 miljoen door orkanen.

De recente bosbranden in Hawaï hebben het toerisme in het gebied en de aandelenkoersen van timeshare-exploitanten aanzienlijk beïnvloed. Als gevolg van de natuurramp daalde het bezoek aan Hawaïaanse timeshare-resorts met ongeveer 40%, volgens Bank of America. De bosbranden zijn een katalysator geworden voor een bearish marktsentiment ten opzichte van de horecabedrijven op de eilanden, waaronder Marriott Vacations.

In Q2 2023 heeft Marriott Vacations opnieuw een gemengd financieel rapport afgeleverd. De omzet van het bedrijf bedroeg $1,18 miljard (+1,7% j-o-j), $60 miljoen onder de consensusverwachting van analisten, terwijl het nettoresultaat per aandeel $2,19 bedroeg, $0,68 onder de verwachtingen. Hoewel de bezettingsgraad hoog bleef op 90%, daalden de inkomsten per klant (volume per gast, VPG) met 14%. Het is vermeldenswaard dat het management een verslechtering van de prestatiedynamiek had voorspeld omdat het bedrijf bezig was met de overgang naar een nieuw verkoopmodel, Abound by Marriott Vacations.

Wij denken dat de tegenwind voor Marriott Vacations al is ingeprijsd en dat de langetermijnvooruitzichten van het bedrijf gunstig blijven. De impact van de branden in Hawaï is beperkt omdat de portefeuille van het bedrijf sterk gediversifieerd is en het gebied goed is voor ongeveer 10% van de omzet.

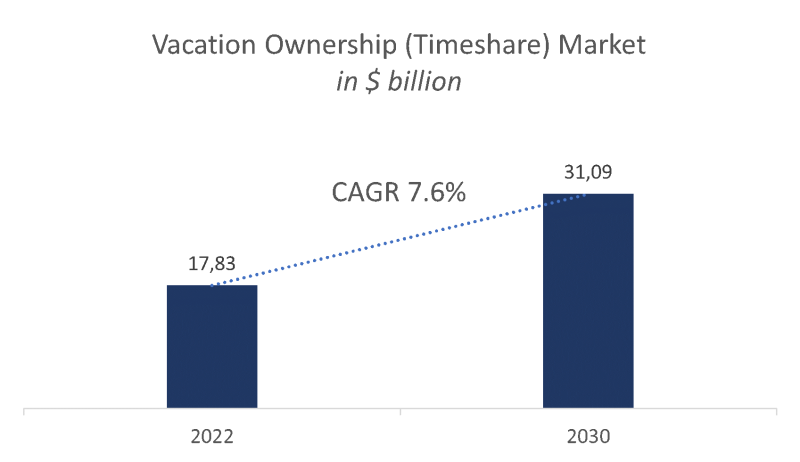

Hoewel de daling van de VPG aanzienlijker was dan het management aanvankelijk had verwacht, zijn wij van mening dat het potentieel voor verdere daling ook beperkt is, omdat de timeshare-sector relatief veerkrachtig is bij economische neergang. In 2001 bijvoorbeeld, te midden van terroristische aanvallen in de VS, daalde de hotelmarkt met 5%, terwijl de timeshare-markt volgens MIT met 8% groeide van $3,7 naar $4,0 miljard. Het segment is stabiel vanwege de geringe afhankelijkheid van internationaal toerisme, aangezien de meeste timeshare-kopers Amerikaanse burgers uit de middenklasse zijn. Vóór de pandemie groeide de timesharingmarkt al 10 jaar gestaag. Marriott Vacations is een wereldwijd bedrijf en is aanwezig in meer dan 90 regio's. Volgens Verified Market Research wordt de wereldwijde markt voor timeshare-resorts geschat op $17,8 miljard en zal deze naar verwachting $31,1 miljard bedragen in 2030, met een verwachte groei van 7,6% CAGR tijdens de voorspelde periode. Met Marriott Vacations aan de leiding met een marktaandeel van ongeveer 26% verwachten we dat het bedrijf veel zal profiteren van de verwachte groei van de sector.

Marriott Vacations is een wereldwijd bedrijf en is aanwezig in meer dan 90 regio's. Volgens Verified Market Research wordt de wereldwijde markt voor timeshare-resorts geschat op $17,8 miljard en zal deze naar verwachting $31,1 miljard bedragen in 2030, met een verwachte groei van 7,6% CAGR tijdens de voorspelde periode. Met Marriott Vacations aan de leiding met een marktaandeel van ongeveer 26% verwachten we dat het bedrijf veel zal profiteren van de verwachte groei van de sector.

Reden 2. Sterke marktpositie

Marriott Vacations is een pionier op de markt van timeshare-resorts. Het bedrijf was de eerste die een soortgelijk bedrijfsmodel aanbood met het merk Holiday in 1984. Vandaag de dag is Marriott Vacations een van 's werelds grootste horecabedrijven in termen van klantenbestand, portefeuille van eigendommen en inkomsten. Sinds het bedrijf in 2011 naar de beurs ging door de afsplitsing van Marriott International, is de omvang van het bedrijf bijna verdubbeld, van 64 resorts en 420.000 timeshare-eigenaren tot meer dan 120 resorts en 700.000 klanten aan het einde van 2022. Daarnaast omvat het lidmaatschapsprogramma van Marriott Vacations meer dan 3.200 aangesloten resorts en meer dan 1,6 miljoen leden. Het bedrijf levert ook beheersdiensten aan meer dan 25 resorts en accommodaties.

De geschiedenis van Marriott Vacations is er een van aanhoudende groei, gedreven door snelle marktontwikkeling, waardepropositie en sterke marktpositie. De sterke positionering van het bedrijf wordt ondersteund door de volgende factoren:

- De schaalgrootte van Marriott Vacations en het wereldwijde bereik, in combinatie met de portefeuille van gerenommeerde merken en het kwaliteitsmanagement, hebben het bedrijf in staat gesteld om toonaangevende operationele efficiëntie te bereiken. Het wereldwijde bereik zorgt ook voor de beste waardepropositie, aangezien de timeshare-klanten van het bedrijf resorts kunnen bezoeken in de VS, Australië, Costa Rica, Frankrijk, Indonesië, Mexico, Spanje, Thailand en Singapore, evenals op de Bahama's en de Maagdeneilanden. De schaal van de activiteiten helpt Marriott Vacations ook bij het verkrijgen van de meest gunstige financieringsvoorwaarden van kredietverstrekkers.

- Het bedrijf heeft een van de meest indrukwekkende merkenportfolio's, met grote namen als Marriott, Sheraton, St. Regis, Hyatt en Ritz-Carlton. Volgens marketingbedrijf YouGov is Marriott 's werelds meest herkenbare hotelmerk. Ritz-Carlton, Hyatt en St. Regis behoren regelmatig tot de top van luxe hotelketens. De grote naamsbekendheid geeft Marriott Vacations een aanzienlijk prijszettingsvermogen.

- Marriott Vacations richt zich op het topsegment. Het bedrijf schat het gemiddelde vermogen van zijn klanten op 1,5 miljoen dollar en hun gemiddelde jaarinkomen op 125.000 dollar. Gasten in eersteklas hotels zijn minder gevoelig voor prijsstijgingen. In 2007 bijvoorbeeld verhoogden middenklassehotels hun tarieven met 4% en daalde hun bezettingsgraad; terwijl luxehotels hun prijzen met 6% verhoogden maar de bezettingsgraad op 71% handhaafden. Bovendien lieten verschillende merken, zoals InterContinental en Grand Hyatt, de grootste toename in gastentrouw zien.

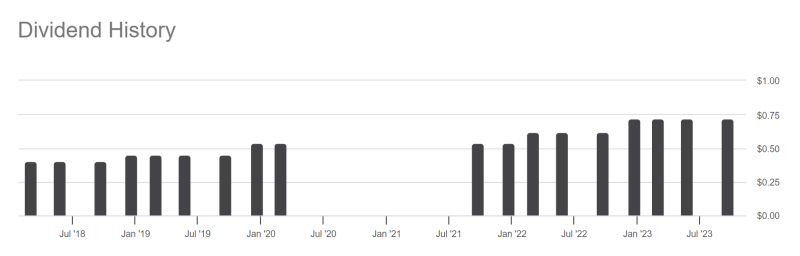

Reden 3. Kapitaalallocatie

De groeiende prestaties en sterke financiële positie van Marriott Vacations stellen het bedrijf in staat om aandeelhouders actief te belonen door middel van dividenduitkeringen en inkoop. In de vijf jaar voor de pandemie, van 2015 tot 2019, met een marktkapitalisatie van enkele miljarden dollars, kocht het bedrijf gewone aandelen in ter waarde van $1,03 miljard en betaalde het ook $228 miljoen aan dividend. In 2020-2021, te midden van wijdverspreide lockdowns, verlaagde Marriott Vacations de dividenduitkeringen en inkoop sterk.

Wij verwachten dat Marriott Vacations aandeelhouders royaal zal blijven belonen, omdat het bedrijf kan bogen op groeiende financiële cijfers, een sterke balans, een lange dividendgeschiedenis en een lage uitbetalingsratio van 22% van de vrije kasstroom in 2022.

In het tweede kwartaal heeft de Raad van Bestuur van Marriott Vacations het aandeleninkoopprogramma van het bedrijf uitgebreid met $600 miljoen en verlengd tot eind 2024. Op dit moment beschikt het bedrijf nog over het resterende programmabedrag van 561 miljoen dollar, wat overeenkomt met 15% van de huidige marktkapitalisatie.

Financiële analyse Marriott Vacations Worldwide aandelen

De financiële prestaties van Marriott Vacations over de laatste twaalf maanden (TTM) kunnen als volgt worden samengevat:

- De omzet van het bedrijf bedroeg $4,79 miljard, een stijging van 2,8% ten opzichte van eind 2022.

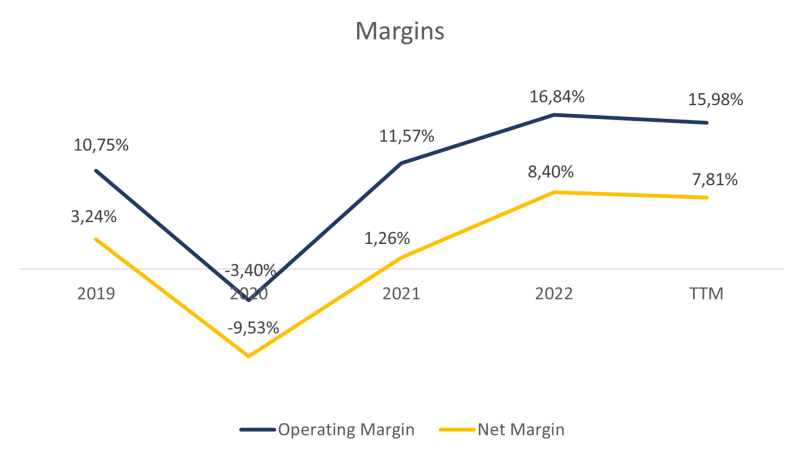

- Het bedrijfsresultaat daalde van $ 784 miljoen naar $ 765 miljoen als gevolg van hogere verkoop- en marketingkosten en hogere vergoedingskosten. De brutowinstmarge daalde van 16,84% naar 15,98%.

- De nettowinst bedroeg $ 374 miljoen tegenover $ 391 miljoen aan het einde van het jaar. De nettomarge daalde van 8,40% naar 7,81%.

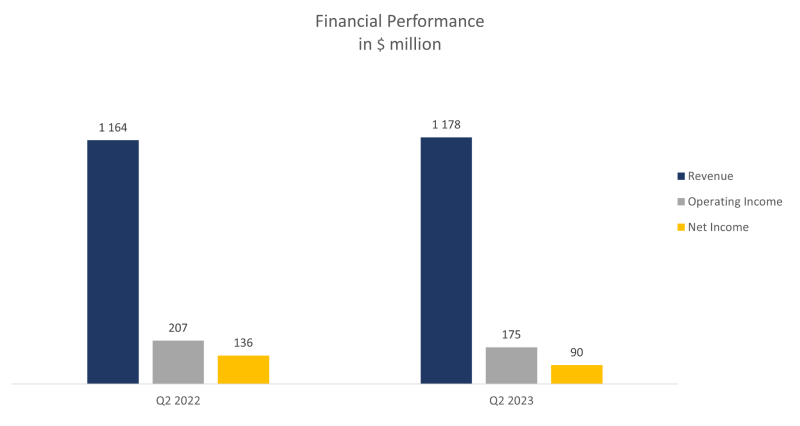

De financiële resultaten van Marriott Vacations in Q2 2023 worden hieronder weergegeven:

- De omzet steeg met 1,2% j-o-j: van $1,16 miljard naar $1,18 miljard.

- De bedrijfswinst daalde van $ 207 miljoen naar $ 175 miljoen. De brutowinstmarge daalde van 17,78% naar 14,86%.

- De nettowinst bedroeg $90 miljoen tegenover $136 miljoen een jaar eerder. De nettomarge daalde van 11,68% naar 2,87%.

Hoewel de financiële prestaties van het bedrijf onder druk staan, denken wij dat het potentieel voor verdere achteruitgang beperkt is. Tegelijkertijd zullen de marktvooruitzichten op lange termijn en de sterke marktpositie Marriott Vacations waarschijnlijk helpen om terug te keren naar het groeitraject op lange termijn.

Hoewel de financiële prestaties van het bedrijf onder druk staan, denken wij dat het potentieel voor verdere achteruitgang beperkt is. Tegelijkertijd zullen de marktvooruitzichten op lange termijn en de sterke marktpositie Marriott Vacations waarschijnlijk helpen om terug te keren naar het groeitraject op lange termijn.

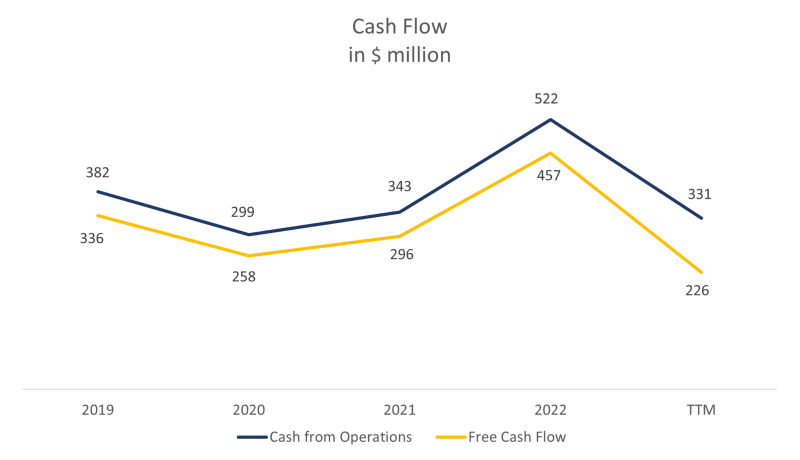

Een groot deel van de bedrijfskosten van Marriott Vacations is toe te schrijven aan afschrijvingen en bijzondere waardeverminderingen, terwijl de winst- en verliesrekening niet volledig de bedrijfsresultaten van de timeshareverkoop weergeeft omdat deze geen rekening houdt met transacties in vakantie-eigendomsvorderingen. Daarom is de kasstroom een meer representatieve maatstaf.

TTM kasstroom uit bedrijfsactiviteiten was $331 miljoen versus $522 miljoen voor het jaar. De vrije kasstroom daalde in dezelfde periode van $ 457 miljoen naar $ 226 miljoen. De daling was het gevolg van een daling van de nettowinst en een stijging van het nettowerkkapitaal.

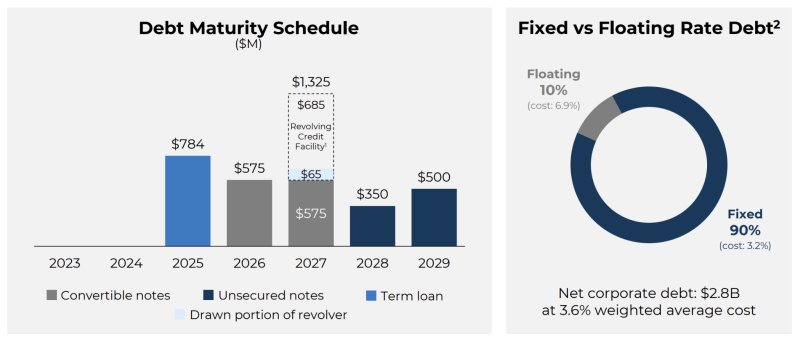

Marriott Vacations heeft een gezonde balans, met $3,00 miljard aan totale schuld, $480 miljoen aan kasequivalenten en kortetermijninvesteringen, en $2,52 miljard aan nettoschuld, wat neerkomt op 2,7x TTM Adjusted EBITDA.

Marriott Vacations heeft een gezonde balans, met $3,00 miljard aan totale schuld, $480 miljoen aan kasequivalenten en kortetermijninvesteringen, en $2,52 miljard aan nettoschuld, wat neerkomt op 2,7x TTM Adjusted EBITDA.

Het is vermeldenswaard dat de balansstructuur Marriott Vacations onderscheidt van veel andere bedrijven in de horeca. Ongeveer 90% van de schuld van het bedrijf is vast met een gewogen gemiddelde rente van 3,6%, wat aanzienlijk lager is dan de huidige risicovrije rente en geldmarktrendementen. De dichtstbijzijnde vervaldatum voor het bedrag van $ 784 miljoen is 2025.

Waardering Marriott Vacations Worldwide aandelen

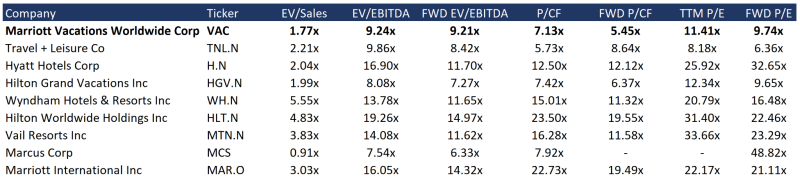

Ondanks de leidende marktpositie, de grote diversificatie van resorts en de eersteklas merkenportfolio, wordt Marriott Vacations verhandeld tegen een aanzienlijke korting ten opzichte van gelijken op zowel de huidige als de toekomstige multiples: EV/Sales - 1,77x, EV/EBITDA - 9,24x, FWD EV/EBITDA - 9,21x, P/CF - 7,13x, FWD P/CF - 5,45x, P/E - 11,41x, FWD P/E - 9,74x.

Het minimale koersdoel van investeringsbanken dat is vastgesteld door Barclays is $118 per aandeel, terwijl Truist Securities VAC schat op $190 per aandeel. Volgens de consensus op Wall Street is de reële marktwaarde van het aandeel $145 per aandeel, wat een opwaarts potentieel van 44,4% impliceert.

Belangrijkste risico's Marriott Vacations Worldwide aandelen kopen

- De horeca is cyclisch. Het is mogelijk dat een vertragende economische groei en een verslechterend consumentenvertrouwen een grote invloed hebben op de activiteiten van Marriott Vacations. In dat geval kunnen de aandelen van het bedrijf lange tijd onder druk blijven staan.

- De mogelijkheid bestaat dat de negatieve trend in de bedrijfsprestaties, inclusief VPG, zich voortzet en dat de resultaten van Marriott Vacations slechter uitvallen dan verwacht. In dat geval kunnen de financiële prestaties van het bedrijf en de marktwaarde van de aandelen voor een lange periode onder druk blijven staan.

En, wat denk jij? Marriott Vacations Worldwide aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.