3 Bedrijfsobligatie ETF’s in 2023: Diversifieer je portefeuille met obligatie ETF's.

In dit artikel vind je onderzoek naar drie bedrdijfsobligatie ETF’s voor 2023. Het onderzoek bespreekt de huidige situatie op de obligatiemarkt en beargumenteert waarom obligaties momenteel aantrekkelijk zijn om in te investeren, ondanks bezorgdheid over mogelijke renteverhogingen door de Amerikaanse Federal Reserve. De belangrijkste punten zijn:

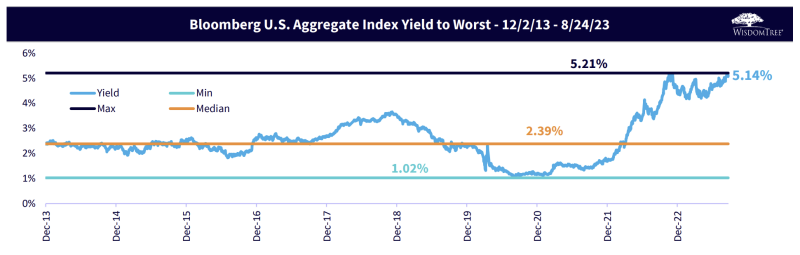

De rente op Amerikaanse obligaties is momenteel aantrekkelijk, met een totaal rendement van 5,14%, iets lager dan het hoogste niveau in 2022. De rentecurve van Amerikaanse staatsobligaties is omgekeerd, wat kan duiden op het naderen van de piek in de rentetarieven van de Fed.

Hieronder vind je drie exchange-traded funds (ETF's) die zich richten op verschillende soorten bedrijfsobligaties. Ook leggen we uit hoe de waarde van obligaties wordt berekend en waarom langlopende obligaties gevoeliger zijn voor renteveranderingen.

Bedrijfsobligatie ETF: SPDR Portfolio High Yield Bond ETF met 7,1% dividendrendement

- Ticker: SPHY

- Huidige prijs: $22,95

- Richtprijs: $26

- Potentieel: 13,3%

- Risico: Laag

- Dividendrendement: 7,1%

- Positiegrootte: 2%

- Horizon: 12 maanden

Over ETF

De SPDR Portfolio High Yield Bond ETF (SPHY) is een door State Street beheerd exchange-traded fund dat belegt in bedrijfsobligaties in Amerikaanse dollars met een rating lager dan investment grade (Ba3). Het ETF belegt in obligaties met een resterende looptijd van ten minste 18 maanden. Het volgt de ICE BofA US High Yield Index met behulp van een representatieve steekproefmethode.

Wat is de bedoeling?

Ondanks de aanhoudende bezorgdheid over verdere monetaire verkrapping door de Amerikaanse Federal Reserve, denken wij dat het risico al is ingeprijsd in de obligatiemarkt. Er zijn een aantal factoren die erop wijzen dat schuldinstrumenten momenteel aantrekkelijk zijn om in te beleggen. Zo brengt de totale Amerikaanse obligatie-index, die een breed pakket staats- en bedrijfsobligaties omvat, momenteel 5,14% op, iets lager dan het maximumniveau dat in het najaar van 2022 werd bereikt. Bovendien is de rentecurve van Amerikaanse staatsobligaties momenteel omgekeerd, wat een teken kan zijn dat de rente van de Fed zijn piek nadert.

Wij zijn van mening dat er vandaag gunstige omstandigheden zijn om te beleggen in de obligatiemarkt, die in de komende maanden een aanzienlijk deel van het kapitaal kan aantrekken dat momenteel is geaccumuleerd in aandelen. We hebben drie exchange-traded funds geselecteerd die zich richten op bedrijfsobligaties met verschillende looptijden en risicoprofielen:

- SPDR Hoogrentende obligatie ETF (SPHY)

- Schwab 5-10 Jaar Bedrijfsobligatie ETF (SCHI)

- Vanguard Long-Term Corporate Bond ETF (VCLT)

Hieronder vindt u de beschrijving van een beleggingsidee over SPDR Portfolio High Yield Bond ETF. Vergelijkbare ideeën voor Schwab 5-10 Year Corporate Bond ETF en Vanguard Long-Term Corporate Bond ETF vind je in de sectie Beleggingsideeën.

Beschrijving van het idee

De markten waren enigszins positief over de recente toespraak van Jerome Powell, voorzitter van de Amerikaanse Fed, tijdens de jaarlijkse conferentie over economisch beleid in Jackson Hole. De marktreactie stond in schril contrast met de Fed-toespraak van een jaar eerder, toen beleggers aandelen van de hand deden als reactie op Powells agressieve toon. De retoriek van de Fed blijft echter nog steeds behoorlijk hawkish. Powells recente opmerkingen waren vooral bedoeld om te benadrukken dat de centrale bank nog een onzekere en lange weg te gaan heeft om de inflatie verder terug te dringen. De voorzitter merkte op dat de toezichthouder bereid is om de rente te blijven verhogen als dat nodig is, en van plan is om een restrictief monetair beleid te blijven voeren totdat ze er zeker van is dat de inflatie gestaag afneemt in de richting van het streefniveau.

Powell gaf geen commentaar op een mogelijke wijziging van het beleid van de Fed op de middellange en lange termijn, en merkte op dat het Federal Open Market Committee (FOMC) "voorzichtig te werk zal gaan" en het geheel van binnenkomende gegevens, evenals veranderende vooruitzichten en risico's zal beoordelen. Volgens Powell is en blijft "twee procent" de inflatiedoelstelling van de Fed, wat ingaat tegen de aannames van veel economen die hebben gesuggereerd dat de doelstelling zou kunnen worden herzien.

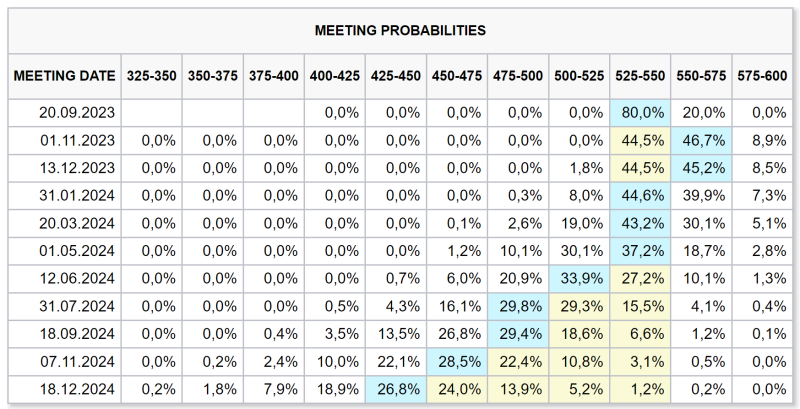

Hoewel de reactie van de aandelenmarkt op de toespraak van Powell overwegend positief was, werden de verwachtingen over de toekomstige rentetarieven meteen weerspiegeld in de obligatiekoersen. Volgens de CME FedWatch Tool ziet de obligatiemarkt momenteel een kans van 80% dat de rente op hetzelfde niveau blijft tijdens de volgende FOMC-vergadering in september. De markt verwacht echter al in november een stijging van de rente naar 5,50%-5,75%. Vanaf 31 januari 2024 zal de rente naar verwachting stabiliseren met de daaropvolgende versoepeling van het monetaire beleid door de Fed. Ter vergelijking: in juni schatte de obligatiemarkt de kans op de renteverhoging in september op 5,50%-5,75% met een maximale waarschijnlijkheid van 4,2% en verwachtte dat de Fed haar monetaire beleid vanaf december 2023 zou gaan versoepelen.

Ter vergelijking: in juni schatte de obligatiemarkt de kans op de renteverhoging in september op 5,50%-5,75% met een maximale waarschijnlijkheid van 4,2% en verwachtte dat de Fed haar monetaire beleid vanaf december 2023 zou gaan versoepelen.

Met andere woorden, het beleggerssentiment is de laatste tijd verslechterd na een sterk rapportageseizoen en tegenstrijdige macro-economische gegevens. In juli bedroeg de consumentenprijsindex 3,2%, wat nog steeds boven de doelstelling van 2% ligt. De kern-CPI, die de invloed van volatiele segmenten zoals voedsel en energie uitsluit, bedroeg 4,7%, ruim boven het gemiddelde van voor de pandemie.

Hoewel de bezorgdheid over een verdere verkrapping van het monetaire beleid niet ongegrond is, komt dit risico volgens ons al tot uiting in de huidige obligatiekoersen. Bovendien wijzen verschillende factoren op de huidige aantrekkelijkheid van schuldinstrumenten om in te beleggen:

- De geaggregeerde Amerikaanse obligatie-index, die een brede korf van staats- en bedrijfsobligaties volgt, rendeert momenteel 5,14%, slechts iets lager dan het maximumniveau dat in het najaar van 2022 werd bereikt.

Het indexrendement stijgt echter in veel betere macro-economische omstandigheden dan vorig jaar. Zo bedroeg de inflatie in het najaar van 2022 meer dan 8%, zat de Fed nog midden in haar monetaire verkrappingscyclus met een effectieve rente variërend van 2,56% in september tot 3,78% in november en heerste er algehele onzekerheid in de markt. Vandaag ligt de consumentenprijsindex iets boven het streefniveau en heeft de centrale bank tijdens haar laatste beleidsvergadering afgezien van een renteverhoging.

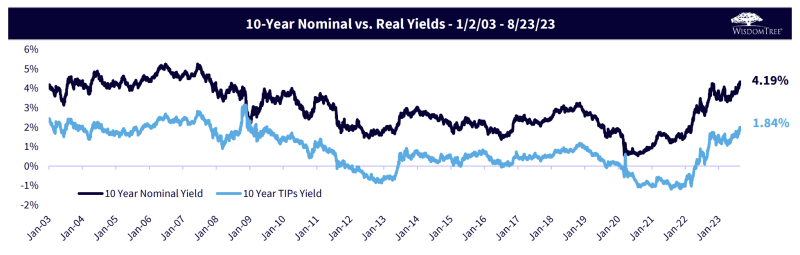

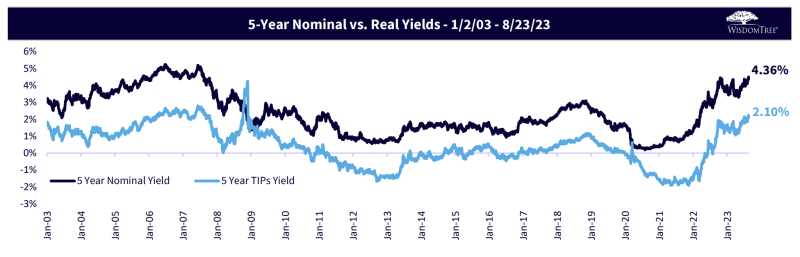

Het indexrendement stijgt echter in veel betere macro-economische omstandigheden dan vorig jaar. Zo bedroeg de inflatie in het najaar van 2022 meer dan 8%, zat de Fed nog midden in haar monetaire verkrappingscyclus met een effectieve rente variërend van 2,56% in september tot 3,78% in november en heerste er algehele onzekerheid in de markt. Vandaag ligt de consumentenprijsindex iets boven het streefniveau en heeft de centrale bank tijdens haar laatste beleidsvergadering afgezien van een renteverhoging. - Het reële rendement op schatkistcertificaten (nominaal rendement na inflatie) was negatief tot mei vorig jaar. Als gevolg van de gelijktijdige stijging van de rente en de lagere inflatie bereikte het reële rendement op 5- en 10-jaarsobligaties respectievelijk 2,10% en 1,84%, het hoogste niveau sinds 2009. Dit is een redelijk aantrekkelijk reëel rendement voor veel beleggers en binnenkort kan de obligatiemarkt een aanzienlijk deel van het kapitaal aantrekken dat momenteel in aandelen zit.

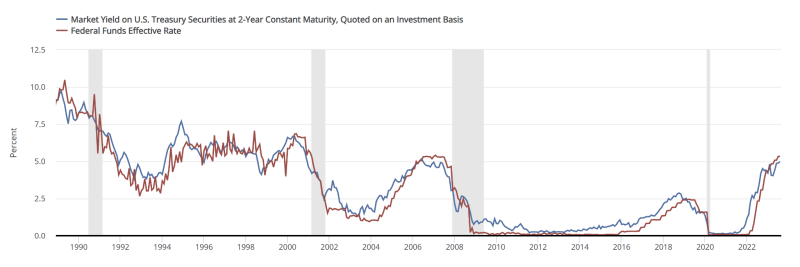

- Er is momenteel sprake van een omgekeerde rentecurve in de markt - het rendement op schatkistpapier met een looptijd van 2 jaar is 5,03% tegenover 4,25% op obligaties met een looptijd van 10 jaar. De Fed houdt rekening met de gegevens van de obligatiemarkt bij het aanpassen van haar monetaire beleid. Regelgevers begrijpen dat de inversie van de rente op 2-jaars schatkistpapier ten opzichte van de federal funds rate een ongebruikelijke situatie is die vaak voorafgaat aan een economische neergang of recessie.

Volgens historische gegevens "trekt" de 2-jaars rente op schatkistpapier doorgaans de effectieve federal funds rate tijdens een monetaire verkrappingscyclus en pauzeert de Fed renteverhogingen meestal wanneer de federal funds rate verankerd is boven de 2-jaars obligatierente. De huidige renteverhouding kan een signaal zijn dat de rente zijn piekniveau al heeft bereikt of nadert.

- Het rendement van vandaag zal vooral aantrekkelijk lijken als de economische groei begint te vertragen en de toezichthouder de eerste signalen afgeeft dat hij zijn monetaire verkrapping zal versoepelen. Volgens ons zal dit eerder vroeger dan later gebeuren, aangezien het aantal nieuw gecreëerde banen is afgenomen en de inflatie ver onder het maximumniveau van 9,1% ligt dat in juni vorig jaar werd opgetekend.

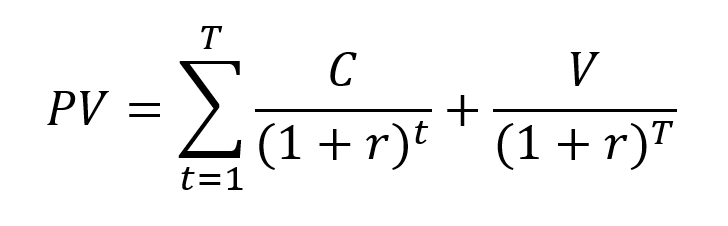

Daarom denken we dat het nu een goed moment is om in obligaties te beleggen. Naast couponbetalingen hebben obligaties ook hun marktwaarde, die afhangt van de risicovrije rente, couponbetalingen en looptijd. De huidige waarde van obligaties wordt bepaald door de volgende formule: Voor het overige leidt een daling van de rentevoet (r) tot een stijging van de contante waarde van een obligatie. En hoe meer couponbetalingen (T), hoe sterker de verandering in de rente de huidige waarde van het beste instrument beïnvloedt. Met andere woorden, hoe langer de looptijd van een obligatie, hoe gevoeliger deze is voor de rentevoet.

Voor het overige leidt een daling van de rentevoet (r) tot een stijging van de contante waarde van een obligatie. En hoe meer couponbetalingen (T), hoe sterker de verandering in de rente de huidige waarde van het beste instrument beïnvloedt. Met andere woorden, hoe langer de looptijd van een obligatie, hoe gevoeliger deze is voor de rentevoet.

Om te profiteren van dit beleggingsidee, stellen wij voor om te beleggen in de SPDR Portfolio High Yield Bond ETF, die de volgende kenmerken heeft:

- Beheerd vermogen: $1,84 miljard

- Kostenratio: 0,05%

- Aantal bedrijven: 1,904

- Activa in top 10: 2.82%

- Gewogen gemiddeld rendement tot einde looptijd: 8,89%

- Gewogen gemiddelde looptijd: 5,02 jaar

- Gewijzigde duur: 3,46 jaar

- Year-to-date rendement: 6.98%

- Jaarlijks dividendrendement: 7,1%

- Index: ICE BofA US High Yield

Bedrijfsobligatie ETF's: Schwab 5-10 Year Corporate Bond ETF met 3,8% dividendrendement

- Ticker: SCHI

- Huidige prijs: $43,45

- Richtprijs: $49

- Potentieel: 12,8%

- Risico: Laag

- Dividendrendement: 3,79%

- Positiegrootte: 2%

- Horizon: 12 maanden

Over deze bedrijfsobligatie ETF

De Schwab 5-10 Year Corporate Bond ETF (SCHI) is een exchange-traded fund dat wordt beheerd door Charles Schwab Investment Management en belegt in bedrijfsobligaties in Amerikaanse dollar met een beleggingskredietrating (BBB/A) en looptijden van 5 tot 10 jaar. Het ETF volgt de Bloomberg US 5-10 Year Corporate Bond Index met behulp van een representatieve steekproefmethode.

Om van dit beleggingsidee te profiteren, stellen wij voor om te beleggen in de Schwab 5-10 Year Corporate Bond ETF, die de volgende kenmerken heeft:

- Beheerd vermogen: $4,96 miljard

- Kostenratio: 0,03%

- Aantal bedrijven: 2.084

- Vermogen in top 10: 2.78%

- Gewogen gemiddeld rendement tot einde looptijd: 5,39%

- Gewogen gemiddelde looptijd: 7,50 jaar

- Gewijzigde duur: 6,20 jaar

- Year-to-date rendement: 4.06%

- Jaarlijks dividendrendement: 3,79%

- Index: Bloomberg Amerikaanse 5-10-jarige bedrijfsobligaties

Bedrijfsobligatie ETF's: Vanguard Long-Term Corporate Bond ETF met 4,8% dividendrendement

- Ticker: VCLT

- Huidige prijs: $75,85

- Richtprijs: $98

- Potentieel: 29,2%

- Risico: Laag

- Dividendrendement: 4,78%

- Positiegrootte: 2%

- Horizon: 12 maanden

Over deze bedrijfsobligatie ETF

De Vanguard Long-Term Corporate Bond ETF is een exchange-traded fund dat wordt beheerd door de Vanguard Group en voornamelijk belegt in obligaties met een investment grade (BBB/A) rating in Amerikaanse dollars met een looptijd van meer dan 10 jaar, uitgegeven door industriële, nuts- en financiële bedrijven. De ETF volgt de Bloomberg U.S. 10+ Year Corporate Bond Index met behulp van een representatieve steekproefmethode.

Om van dit beleggingsidee te profiteren, raden we aan om te beleggen in de Vanguard Long-Term Corporate Bond ETF, die de volgende kenmerken heeft:

- Beheerd vermogen: $6,90 miljard

- Kostenratio: 0,04%

- Aantal bedrijven: 2.787

- Activa in top 10: 2.50%

- Gewogen gemiddeld rendement tot einde looptijd: 5,50%

- Gewogen gemiddelde looptijd: 22,9 jaar

- Gewijzigde duur: 13,1 jaar

- Year-to-date rendement: 5.30%

- Jaarlijks dividendrendement: 4,78%

- Index: Bloomberg Amerikaanse 10+ Jaar Bedrijfsobligaties