Aandelen vs. Obligaties: de Beste Belegging? [Beginners Gids]

Beste lange termijn belegger, weet je nog niet zo goed wat het verschil is tussen aandelen vs. obligaties? En wil je weten wat de beste belegging is? In dit artikel bespreken we het belangrijkste verschil tussen beide assets vanuit lange termijn perspectief. Daarbij is de vraag welke belegging het meeste rendement oplevert: aandelen of obligaties? Aan de hand van concrete berekeningen krijgen we inzicht in het antwoord.

Op naar duurzaam succes!

Inhoudsopgave:

De belangrijkste verschillen bij aandelen vs. obligaties

Er zijn een aantal verschillen tussen aandelen en obligaties. Het belangrijkste verschil is het risiconiveau. Obligaties worden gezien als een relatief veilige belegging. Zo zijn staatsobligaties feitelijk een manier voor beleggen zonder risico. Helaas leveren deze nauwelijks rendement. Een alternatief zijn bedrijfsobligaties. Meer risico, maar ook meer rendement. Omdat staatsobligaties niet interessant zijn, spreken we in dit artikel louter over bedrijfsobligaties.

Het grote verschil tussen aandelen vs. (bedrijfs)obligaties is dat laatstgenoemde een (bijna) zeker inkomen bieden (fixed income). Bij obligaties ontvangt men periodiek, meestal jaarlijks, een couponrente. Dit varieert doorgaans tussen de 2 – 6%, afhankelijk van de kredietwaardigheid (risicoclassificatie).

Bij aandelen is er minder zekerheid tot inkomen. Aandelen kopen we voornamelijk met kapitaalwinst als oogmerk. Dat betekent koerswinst, doordat aandelen in prijs stijgen. Nu zijn er wel dividendaandelen. Dit zijn aandelen van bedrijven die periodiek dividend uitkeren.

Maar, in tegenstelling tot obligaties, zijn bedrijven niet verplicht om dividend uit te keren. Bij obligaties is de couponrente wel verplicht, omdat obligaties een schuldbewijs zijn van uitgeleend geld.

Kortom, obligaties zijn minder risicovol dan aandelen.

Waarom dan toch beleggen in aandelen vs. obligaties? Omdat aandelen historisch gezien een hoger rendement leveren. Op de lange termijn kan dit leiden tot aanzienlijk meer vermogen. Het verschil illustreren we aan de hand van onderstaande berekening.

Wil je meer weten over alle verschillen en hoe obligaties werken? Hier lees je alles over obligatie kopen.

Wat is de beste belegging: aandelen of obligaties?

Aandelen vs. obligaties, wat is de beste belegging? Dit kan het beste geïllustreerd worden aan de hand van een berekening. Stel dat wij iedere maand €250 investeren in obligaties of aandelen. Wat is het verschil aan potentieel vermogensopbouw?

Het gerealiseerde rendement op aandelen of obligaties is afhankelijk van meerdere factoren. Zo ligt het eraan in wat voor soort aandelen of obligaties wordt belegd (lager vs. hoger risico). Ook individuele skills (kennis en ervaring) zijn van belang. Toch mogen we wel spreken van een historisch gemiddeld rendement. En bij aandelen ligt dat gemiddelde hoger dan bij obligaties.

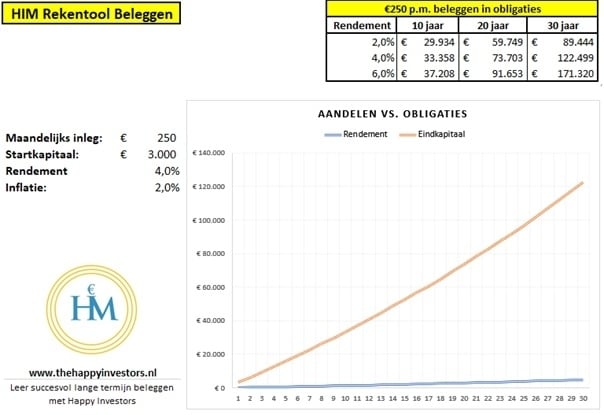

Bij bedrijfsobligaties ligt het gemiddelde jaarlijkse rendement op circa 2 – 6%. 2% betekent relatief veilige staats- of bedrijfsobligaties. 6% betekent relatief risicovollere bedrijfsobligaties. Dit zou een maandelijkse investering van €250 in obligaties kunnen opleveren:

Bron: Happy Investors Rekentool. Deze tool kan je gratis downloaden via ‘Menu’ > ‘Gratis Training Beleggen’

Bron: Happy Investors Rekentool. Deze tool kan je gratis downloaden via ‘Menu’ > ‘Gratis Training Beleggen’

Een issue bij obligaties is de inflatie. De jaarlijkse inflatie bedraagt 2%. Veilige obligaties met 2% rendement zorgen niet voor vermogensgroei, maar voor vermogensbehoud. Dit is enkel interessant voor wie veel geld heeft en hier geen tot nauwelijks risico op wilt lopen. De risicovollere bedrijfsobligaties kunnen gemiddeld 6% uitkeren. In dat geval kan je een aardig vermogen opbouwen op de lange termijn.

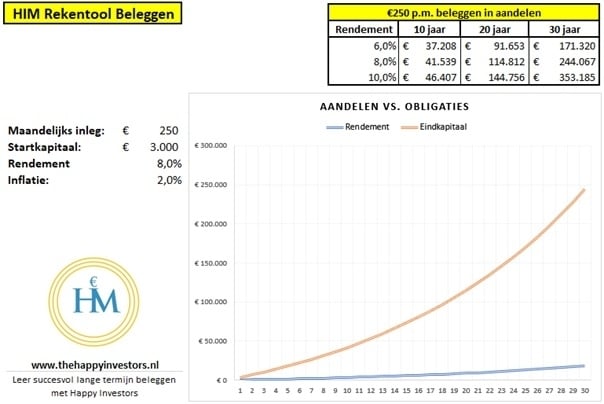

Bij aandelen is het rendement op de lange termijn veel hoger:

Bron: Happy Investors Rekentool. Deze tool kan je gratis downloaden via ‘Menu’ > ‘Gratis Training Beleggen’

Bron: Happy Investors Rekentool. Deze tool kan je gratis downloaden via ‘Menu’ > ‘Gratis Training Beleggen’

Een jaarlijks gemiddelde van 8% kan worden behaald door te beleggen in de beste ETF’s. Zelfs 10% is daarbij mogelijk. Voor meer dan gemiddeld 10% per jaar dien je een gevorderde belegger te zijn. Dit is onder meer haalbaar met individuele aandelen, of een combinatie van aandelen met ETF’s.

Wat is de beste belegging: aandelen vs. obligaties?

Antwoord: aandelen zijn een betere lange termijn belegging.

De kracht van risicospreiding bij aandelen én obligaties

In sommige gevallen is het toch beter om te kiezen voor een verhouding tussen aandelen vs. obligaties. Zo zijn er richtlijnen wat betreft allocatiesleutels. Van oudsher is de richtlijn vanaf 60 jaar meer dan 60% in obligaties te investeren. Voor 30-jarige is de richtlijn 30%.

Het grote voordeel van een combinatie tussen aandelen en obligaties is meer zekerheid op positief rendement. Het grote nadeel is dat je een lager rendement haalt. Stel dat je met 100% aandelen een gemiddelde van 10% kan behalen. En met obligaties gemiddeld 6%.

Bij een mix van 70% aandelen/30% obligaties, zal dit gemiddelde dalen naar 8,8%.

Bedenk echter goed dat we hier spreken over gemiddelden. Er zijn tijdsperioden van 10 jaar waarin de aandelenmarkt ondermaats presteert. En vice versa. Zo was de tijdsperiode van 2010 – 2020 een geweldig moment voor aandelenbeleggers.

Mijn persoonlijke mening is om voor 100% aandelen te kiezen mits er voor een lange termijn van 20 jaar of langer wordt belegd. In dit geval is het niet logisch om te kiezen voor obligaties. Maar mijn risicoprofiel kan mogelijk anders zijn dan die van jou. Het is dus vooral een persoonlijke kwestie. Tevens beleg ik zelf ook een deel in andere assets, waaronder vastgoed en P2P Lending. Maar obligaties bieden voor mij een te laag rendement (voor nu).

Wil je meer zekerheid tot inkomen? Dan is het voor de hand liggend om ook een deel in obligaties te investeren. Met name indien je een meer korte termijn horizon hebt (minder dan 10 jaar). Tevens kan je bij aandelen kijken naar dividendaandelen en/of dividend ETF’s.

Waar gaat jouw voorkeur naar uit? Laat het mij weten in de reacties hieronder

Waar beleggen in aandelen of obligaties?

Is er nog een verschil voor het kopen van aandelen vs. obligaties? Ja. Het aanbod van obligaties verschilt sterk per beleggingsplatform. Dit komt met name doordat obligaties niet populair zijn onder particuliere beleggers.

Bij aandelen is dit anders: de meeste beleggingsplatformen bieden de meest populaire aandelen altijd wel aan (met name V.S.-beursgenoteerd).

Kortom, voor aandelen is het vooral een kwestie om te selecteren op de laagste tarieven. Bij obligaties dien je naast de tarieven ook goed te kijken naar het assortiment (hoeveel en welke zij aanbieden).

Meer weten? Klik hier voor de beste beleggingsapps vergelijken.

Conclusie over Aandelen vs. Obligaties: voor de lange termijn zijn aandelen beter

Er zijn belangrijke verschillen tussen aandelen vs. obligaties. De belangrijkste is de mate van zekerheid, oftewel: risico. Obligaties bieden meer zekerheid op inkomen vanwege haar couponrente. Aandelen bieden deze zekerheid niet. Beleggers in aandelen anticiperen voornamelijk op kapitaalwinst middels koersrendement. Op basis van historisch gemiddelde ligt dit rendement significant hoger dan obligaties.

Stel dat we slechts €250 per maand beleggen. Bij obligaties kan ons vermogen groeien naar (schatting):

- Bij 4% na 20 jaar: €73.703

- Bij 4% na 30 jaar: €122.499

Bij aandelen kan ons vermogen groeien naar (schatting):

- Bij 8% na 20 jaar: €114.812

- Bij 8% na 30 jaar: €244.067

Het verschil tussen aandelen vs. obligaties loopt op van €41.109 tot €121.568.

Voor lange termijn beleggers is het slimmer om te kiezen voor aandelen. In situaties waarin je minder dan 20 jaar wilt beleggen, is het de overweging waard om de portfolio aan te vullen met obligaties (of andere laag-risico activa).

Een paar laatste woorden:

Weet dat de 4% en 8% enigszins conservatief zijn. Met name gevorderde beleggers in aandelen kunnen meer dan 10% per jaar behalen. Men, waaronder ikzelf, zijn voorzichtig met dergelijke uitspraken, omdat dit verkeerde verwachtingen kan scheppen. Immers, veel beginnende beleggers verliezen geld. Anderzijds zijn er gevorderde beleggers die beduidend hoger dan gemiddeld rendement halen.

Het is een kwestie van in jezelf investeren. Doe de nodige kennis op: leer hoe je geld voor jou laat werken. Dergelijke kennis kan je werkelijk miljoenen opleveren. Niet dat dit hoeft, maar gewoon omdat het kan.

Hoe dan ook: als passieve belegger in aandelen ETF’s mogen we uitgaan van 8% per jaar en dat is prima.