5x Beste Wereldwijde ETF’s: Aandelen, Dividend, Groei & Vastgoed | Happy Investors

Beste Happy Investor, wat als je geld voor je wilt laten werken maar niet zoveel risico wilt nemen? Laat mij je een vraag stellen: geloof je er in dat de wereldeconomie op de lange termijn groeit? Indien ja, dan zijn wereldwijde ETF’s een prima belegging voor jou om te investeren in de wereldeconomie met significante risicospreiding. Het is nooit zonder risico’s, maar risico’s op valuta, geografie, individuele bedrijven en -sectoren worden wel kleiner wanneer je kiest voor wereldwijde ETF’s in vergelijking tot individuele aandelen.

Er zijn verschillende soorten wereldwijde ETF’s. In dit artikel vind je een selectie van de beste Exchange Traded Funds met globale spreiding (exclusief obligaties en commodities).

Dit overzicht is niet volledig en dient ter inspiratie voor de beste wereldwijde ETF’s. De kracht ligt in het samenstellen van een beleggingsportefeuille met meerdere complementaire wereldwijde ETF’s. Op die wijze verhoog je jouw winstkans op een positief gemiddeld jaarlijks rendement, waarbij een streven van 6 – 9% realistisch is.

Wil je meer van dit soort inzichten? Volg ons via deze website, de nieuwsbrief en Instagram voor updates omtrent Mindset & lange termijn beleggen naar financiële onafhankelijkheid.

Laten we beginnen!

Inhoudsopgave:

De Beste Wereld ETF’s: Aandelen Internationaal

De Beste Wereld ETF’s: Dividend Internationaal

De Beste Wereld ETF’s: Small Caps

De Beste Wereld ETF’s: Vastgoed/REITS

Conclusie over de beste wereldwijde ETF’s

De Beste Wereld ETF’s: Aandelen Internationaal

Bron: onderzoek Happy Investors Mindset (niet kopiëren)

Allereest een opvallende conclusie: de door Nederlandse “influencers” veelgenoemde VWRL heeft niet de beste prestaties in vergelijking tot andere wereldwijde ETF’s voor aandelen. Zo is op basis van de afgelopen 5 jaar (en sinds oprichting) de wereld ETF Vanguard Total World Stock (VT) het best presterende. De iShares MSCI ACWI ETF presteert vergelijkbaar, maar deze heeft minder posities (2375) en is ook meer geconcentreerd in Aziatische landen. De Vanguard Total World Stock daarentegen heeft 9064 posities wereldwijd, waardoor de VT meer risicospreiding geeft dan de ACWI.

Stel dat jij een beginnende belegger bent en je weet niet waar te beginnen. Waarom dan niet in de wereldeconomie investeren met de Vanguard Total World Stock ETF?

Hier doen we de aanname dat op de lange termijn de wereldeconomie stijgt. Tussentijds zullen er pieken en dalen ontstaan, en soms zelfs beurscrashes. Maar als onze aanname klopt, moeten we juist blij zijn dat er crashes zijn. Dit geeft ons namelijk de gelegenheid om tegen een lagere prijs extra aandelen te kopen in meer dan 9000 (!) bedrijven wereldwijd.

Tip: lees altijd zelf de factsheets om de meest actuele informatie te raadplegen. In een factsheet staat cruciale informatie zoals aantal posities, geografische- en sectorspreiding, rendement, risico’s, et cetera.

Beleggen in de wereldeconomie met ETF’s

Natuurlijk zijn er risico’s bij beleggen. Maar als de aanname klopt, en jij op de lange termijn structureel bijkoopt (maandelijks en bij dalingen), dan verhoog je de winstkans tot positief rendement aanzienlijk. Wat je NIET moet doen is paniekverkopen bij aandelencrashes. Ook moet je alleen beleggen met geld dat je op de lange termijn (>20 jaar) kan missen.

De waarschijnlijkheid dat je op de lange termijn een hoger rendement dan de spaarrente krijgt, is met de huidige (0,1%) spaarrente aannemelijk hoog. Begrijp echter wel dat we hier een marathon lopen waarbij je vele jaren geduld moet hebben. Ook is het handelen tegen je intuïtie (bijkopen wanneer de markt daalt).

Een cruciale opvatting is dat dit alleen geldt voor wereldwijde ETF’s zoals hierboven benoemd. Voor individuele aandelen is “buy the dip” niet altijd effectief. Immers, zelfs de beste bedrijven kunnen op termijn afbrokkelen zoals we hebben gezien met het boekhoudschandaal van Enron.

Let wel: de behaalde resultaten in het verleden zijn geen garantie voor de toekomst. Anderzijds is het zo dat hoe groter de ETF (in posities), hoe waarschijnlijker het is dat zij in de toekomst een soortgelijk rendement kan behalen (maar geen garanties). Zo is het gemiddelde voor dit type ETF op een lange termijn circa 9%. En het lijkt wel alsof dit een door mens gecreëerde self-fulfilling prophecy is.

Een ander belangrijk inzicht is dat de aandelenmarkt over de afgelopen vijf jaar consequent is gestegen. Dit is geen representatieve gebeurtenis. We moeten namelijk rekening houden met minder goede jaren, waarbij de markt zelfs enkele jaren achtereenvolgend kan dalen. Juist in deze zware, en vooral lange tijden, zou het slim zijn om bij te kopen als je de gemiddelde aankoopprijs (GAK) wilt verlagen. Dit is overigens makkelijker gezegd dan gedaan. Immers, een maand van verlies kan al lang aanvoelen. Laat staan een paar jaar!

De ETF’s ACWI, TGET, en VWRL kan je via DEGIRO (gratis) kopen. De andere ETF’s kan je via de uitgever kopen (bv. Vanguard) of via andere beleggingsplatformen.

De Beste Wereld ETF’s: Dividend Internationaal

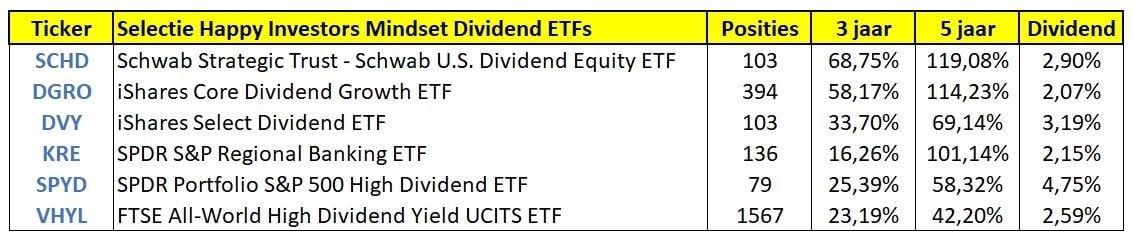

Bron: onderzoek Happy Investors Mindset (niet kopiëren)

In de tabel hierboven vind je mijn selectie van de beste wereldwijde dividend ETF’s van de afgelopen vijf jaar. Ter beeldvorming is het goed om deze tabel te vergelijken met de tabel van de wereldwijde aandelen ETF’s. Je ziet dat de dividend ETF’s een hoger rendement hebben behaald, zelfs ondanks dat zij een hoger dividend uitkeren (ook de wereldwijde aandelen ETF’s keren dividend uit).

Normaliter is het zo dat dividend ETF’s en -aandelen een lager rendement uit koersbeweging geven. Dit komt omdat wanneer bedrijven dividend uitkeren, de koers hierop wordt aangepast. Dus ieder kwartaal daalt de aandelenkoers een beetje, omdat haar investeerders dividend ontvangen. En toch zien we dat de Schwab Strategic Trust- en de iShares Core Dividend Growth ETF’s een hoger koersrendement hebben gegeven.

Let op: alleen de VHYL is een echte wereldwijde dividend ETF. Vergelijkbare opties tot VHYL (die minder goed presteren dan bovenstaande tabel) zijn bijvoorbeeld: IDV, FNDC, en DLS.

De reden hiervoor is focus. Het aantal posities, respectievelijk 103 en 394, is lager dan bijvoorbeeld de 9064 posities van de Vanguard Total World Stock ETF. Deze focus betekent enerzijds een hoger risico. Immers, hoe minder posities in een ETF, hoe zwaarder een daling van een individueel aandeel weegt op het totaal. Anderzijds betekent deze focus een streven naar het selecteren van de beste dividendaandelen. Hierdoor verklein je de kans dat er “rotte appels” tussen zitten. Wel is het noodzaak dat je de juiste keuzes maakt 😉.

Dit is waarom ik zelf overwegend investeer in bedrijven. Na jarenlang beleggen en er nu zelf fulltime mee bezig te zijn, streef ik ernaar om het marktgemiddelde te verslaan. Zo is mijn lange termijn doel om een gemiddeld jaarlijks rendement van 14% te behalen. Dit ligt circa 6% hoger dan het gemiddelde van wereldwijde ETF’s. 14% is hoog, maar beslist haalbaar met de juiste kennis.

Op de lange termijn levert 6% letterlijk honderden duizenden tot miljoenen extra op. Maar het risico is wanneer je in de verkeerde bedrijven investeert, waardoor je gemiddelde rendement potentieel lager ligt in vergelijking tot ETF’s.

Op de HIM community help ik zowel beginnende als gevorderde beleggers naar hoger rendement tegen lager risico. Voor beginnende beleggers is het verstandig om te beginnen met ETF’s (en andere gespreide beleggingen). Momenteel heb ik zelf circa 10% in ETF’s zitten.

Tip: een goed begin is cruciaal voor financieel succes

Wie succesvol wilt beleggen (of vermogen opbouwen) dient goed te beginnen. Een goed begin is het halve werk. Je wilt immers voorkomen dat je geld verliest, en er zeker van zijn dat je positief rendement haalt op de langer termijn. Dit is het verschil tussen rijker of armer worden. Begin daarom 100% goed door in jezelf (continue) te investeren!

Hieronder mijn persoonlijke tips om in jezelf te investeren voor succesvoller beleggen:

- Cursus Financiële Onafhankelijkheid – met €200 per maand financieel vrij worden

- Cursus Beginnen met Beleggen – hoger rendement én later risico

- Cursus ETF & Dividend – beter dan gemiddeld beleggen in ETFs & dividend

- Aandelen abonnement – unieke aandelen met potentieel x5 – x10 rendement

- Happy Investors Community – krijg alle HIM cursussen + aandelen abonnement + coaching + community met 75% korting.

Meer weten over deze cursussen en aandelen abonnementen? Lees hier alles over de cursussen beleggen