VWRL ETF: Rendement, Verwachtingen, Alternatief | Happy Investors

Beste lange termijn belegger, VWRL, de ticker van Vanguard FTSE All-World ETF, is een zeer populaire belegging onder Nederlanders en Belgen. Is dit wel terecht? Immers, het rendement van VWRL ETF is laag. Er zijn betere alternatieven. Hoger rendement. Waarom dan toch beleggen in VWRL ETF? En waarom niet? In dit artikel lees je alles over de VWRL ETF, waarbij het rendement centraal staat. Ook kijken we naar verwachtingen op de lange termijn en vergelijking met alternatieven.

Neem de tijd voor dit artikel. Hierna weet jij alles over de VWRL en hoe hoger rendement haalbaar is.

Op naar duurzaam succes!

Inhoudsopgave

Rendement bij VWRL ETF: Verwachtingen en Rendement Verhogen

Hieronder bespreken we meer inhoudelijk wat VWRL betekent en waarom wel/niet investeren. Laten we eerst het rendement bij VWRL ETF bekijken. Rendement is immers dé reden om VWRL wel/niet te kopen. De tabel hieronder weergeeft het jaarlijks rendement vanaf 2014:

Dit betreft het totale rendement van VWRL inclusief dividend. Het jaarlijks dividend is ±1,5 – 2% per jaar.

Op dit moment lijkt VWRL hoog rendement te bieden. Dit is helaas een vertekend beeld. De afgelopen 5 jaar waren uitzonderlijk goede beursjaren. Indien we VWRL ETF vergelijken op rendement binnen dezelfde tijdsperiode, zien we dat haar rendement aanzienlijk lager ligt. Zo hebben de beste ETF’s over de afgelopen 5 jaar een gemiddelde van 30% per jaar (!) gerealiseerd t.o.v. de 14,6% van VWRL.

En wat mogen wij van VWRL rendement op de lange termijn verwachten?

VWRL bestaat pas sinds 2014. Dit is een relatief korte tijdsperiode. We kunnen de verwachting echter wel afleiden van soortgelijke ETF’s. Zij die langer bestaan. Neem de S&P 500 ETF als voorbeeld. Haar historisch jaarlijks gemiddelde varieert tussen de 6 – 10%. In theorie bevat de S&P 500 meer risico van VWRL. Het rendement dient dan iets hoger te liggen.

Vanuit dit perspectief mogen we verwachten dat VWRL op de lange termijn 5 – 8% rendement realiseert. 7 – 8% rendement is een realistische aanname op een termijn van 20 jaar. Bij economisch slechte perioden kan dit ook aanzienlijk lager zijn.

Tip: met iets meer kennis en kunde kan je eigenhandig hoger rendement halen met VWRL ETF. Hiervoor hebben we een aparte tutorial gemaakt. Lees hier over dé tactiek bij VWRL beleggen om het rendement te verhogen (zonder meer risico).

Hoe VWRL ETF Kopen via DEGIRO of BUX Zero?

VWRL ETF kunnen wij commissievrij kopen via DEGIRO of BUX Zero. De manier waarop dit gebeurt werkt bij ieder platform hetzelfde:

- Log in via DEGIRO of BUX Zero

- Zoek naar ticker VWRL op de beurs AMS

- Bij DEGIRO: verifieer of je de juiste VWRL hebt die binnen DEGIRO Kernselectie valt

- Koop VWRL tegen marktprijs of limiet order

- Koop maandelijks/periodiek bij en/of ‘buy the dip’

- Houd minimaal 5 tot idealiter 20 jaar vast

Zo eenvoudig is het.

Waarom in VWRL ETF beleggen? Betekenis en uitleg

De betekenis van VWRL is dat het een afkorting is van de ETF genaamd Vanguard FTSE All-World. Binnen beleggen noemen we deze afkorting een ‘ticker’. Ieder ETF of aandeel heeft een ticker. Het is een unieke afkorting waardoor het product snel kan worden gevonden via beleggingsplatformen. Straks meer over hoe VWRL ETF kan worden gekocht.

Waarom beleggen in VWRL ETF? Is het rendement zo hoog? Nee. De VWRL is geliefd omwille haar risicospreiding.

Bij het kopen van één aandeel krijgen we te maken met veel individueel risico. Individueel betekent dat het specifiek om dat bedrijf gaat. Een bedrijf kan krimpen, het kan verliesgevend worden of het kan failliet gaan. Beleggen in aandelen is daarom alleen geschikt voor gevorderde beleggers op basis van onderzoek.

Om individueel risico te spreiden dienen we meerdere aandelen te kopen. Statistisch gezien zouden ±16 aandelen het individueel risico met ±92% doen afnemen. Bij ±25 aandelen is dit ±99%. Een gevorderde belegger beheert daarom max. 30 in haar portfolio.

Beginnende beleggers hebben gebrek aan kennis, ervaring en inzicht. De oplossing: koop de hele hooiberg. Dit kan met beleggen in ETF. VWRL is één van de duizenden ETF’s. Er is veel keuze. Waarom dan VWRL?

Kort samengevat: dé reden om te investeren in VWRL ETF is vanwege de risicospreiding in aandelen. Met VWRL koop je (indirect) 3500+ aandelen van bedrijven over de gehele wereld. Dit maakt VWRL tot een van de lager-risico ETF’s. En zij is niet duur. De jaarlijkse vergoeding bedraagt 0,22%.

Perfect voor beginners. Toch kent VWRL ook nadelen, zoals een relatief laag rendement.

Waarom niet in VWRL ETF beleggen?

Er bestaat ook zoiets als te veel spreiding. Dit noemen we diworsification. Het rendement van VWRL ETF is onnodig laag, juist omdat de tracker zoveel aandelen bevat. Voor de gevorderde belegger is het niet logisch om te investeren in VWRL ETF, aangezien zij hoger rendement kan behalen met andere ETF’s. En al helemaal door te beleggen in de beste aandelen op dit moment.

Onderaan dit artikel vergelijken we VWRL ETF met alternatieven, waaronder VWCE, IWDA, en S&P 500. Ook bekijken we enkele hoger-risico ETF’s die véél hoger rendement dan VWRL kunnen bieden.

Bedenk wel dat hoe hoger het risico, hoe meer ervaring benodigd is. Anderzijds is dit risico beheersbaar bij ETF’s, juist omdat dit beleggingsproduct al relatief veel diversificatie kent. Maar let op: dit wilt niet zeggen dat dergelijke trackers niet -50% of meer kunnen dalen! Iets wat al veelvuldig is voorgekomen in de afgelopen 20 jaar.

Welke bedrijven zitten er in Vanguard All-World ETF

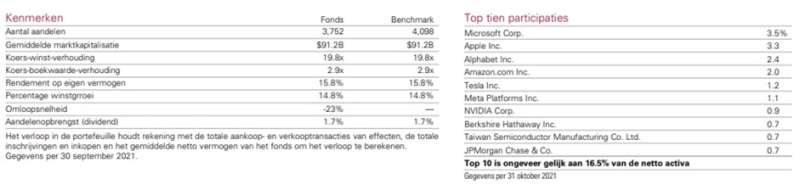

Bron: factsheet Vanguard All-World ETF

Bron: factsheet Vanguard All-World ETF

Binnen de Vanguard All-World ETF zitten ±3000 – 4000 aandelen van bedrijven over de gehele wereld. Hét voordeel van VWRL is haar globale spreiding van aandelen. Dit betreft voornamelijk large cap aandelen van grote bedrijven. De gemiddelde marktkapitalisatie bedraagt $91 miljard. Dit betekent dat, naast globale spreiding, er ook minder risico is omdat deze tracker voornamelijk grote bedrijven volgt (die doorgaans meer kapitaalkrachtig zijn).

Qua geografische spreiding zijn 60% van de aandelen V.S.-beursgenoteerd. De rest is verspreidt over Europa en andere continenten. Tevens is er goede spreiding in sectoren. Het grootste deel is toegekend aan technologie (23,9%), consumentengoederen (15,5%) en financieel (14,4%).

Bij het analyseren van ETF’s is het belangrijk om de top 10 holdings te bestuderen. De top 10 holdings hebben het grootste gewicht binnen een tracker. Hoe hoger dit gewicht, hoe sterker haar impact op het gemiddelde. Bij sommige ETF’s bedraagt de top 10 meer dan 50% van het totaal. Dit is een onevenredige spreiding, wat voor- en nadelen kent.

Bij de VWRL bedraagt de top 10 grootste bedrijven ±15 – 20% van het totaal. Dit is relatief laag. Tevens betreft het grote bedrijven als Microsoft, Apple, Alphabet, Amazon, Berkshire Hathaway en JPMorgan Chase & Co.

Eerlijkheidshalve heeft het geen nut om deze bedrijven te analyseren. De spreiding van VWRL is dusdanig groot, in zowel aandelen, sectoren als continenten, dat we hier spreken over een van de meest gediversifieerde beleggingsproducten binnen aandelen.

VWRL vs. VWCE: verschil in rendement

Een veelgestelde vraag is het verschil tussen VWRL vs. VWCE. VWCE is opgericht in 2019 als alternatief op VWRL. De strategie, risicospreiding, aankoopbeleid en kosten zijn exact hetzelfde. Er is maar één verschil tussen VWRL vs. VWCE:

De VWRL keert periodiek dividend uit. VWCE keert geen dividend uit, maar herinvesteert het direct terug in de tracker. Met de VWCE hoef je dus niet zelf dividend te herbeleggen.

Naast VWRL zijn ook andere ETF’s die twee varianten hebben. De een keert dividend uit, zoals VWRL. Zij hebben het woord ‘Dis.’ van ‘Distribution’ in haar naam. Andere ETF’s herbeleggen het dividend, zoals de VWCE. Zij hebben het woord ‘Acc’ van ‘Accumulation’ in haar naam.

Het verschil bij VWRL vs. VWCE, is dat VWCE een hoger koersrendement heeft. Het nadeel is dat zij geen dividend uitkeert, maar het herbelegt. Voor lange termijn beleggers is ons inziens VWCE een betere keuze, zolang er geen noodzaak is tot dividenduitkering. Een alternatief is het dividend ontvangen. Opsparen. En wachten tot een grote dip. Deze tactiek is echter geen garantie op hoger rendement en vergt tevens meer tijdsinspanning.

VWRL vs S&P 500

Is de S&P 500 een alternatief voor VWRL? Nee, in feite niet. De S&P 500 richt zich op 500 Amerikaanse bedrijven. Om tot de S&P 500 te behoren dienen de bedrijven te voldoen aan enkele voorwaarden, waaronder een minimale beurswaarde en winstgevend zijn. De S&P 500 is in het verleden een van de betere ETF’s geweest met een gezonde balans tussen risico en rendement. Het jaarlijks gemiddeld rendement is 6 – 10%. Op de zeer lange termijn zou dit 8 – 9% kunnen zijn.

S&P 500 geeft potentieel hoger rendement vs. de VWRL.

Het nadeel is een verhoogd risico omwille minder geografische spreiding. De S&P 500 is in essentie 100% gericht op aandelen uit de V.S. Bij de VWRL is dit 60% en 40% niet-V.S. In het scenario dat de Amerikaanse economie minder snel groeit dan de rest van de wereld, zal de S&P 500 lager rendement kunnen geven vs. de VWRL.

Een ander perspectief: de bedrijven binnen de S&P 500 zijn dusdanig groot dat zij internationale verkoop hebben. Apple, Microsoft, Alphabet, Amazon, Visa, Nvidia, Meta Platforms, Adobe, en ga zo maar door. Deze multinationals zijn allemaal inbegrepen tot de S&P 500.

Het is een persoonlijke kwestie en dit is geen beleggingsadvies. Maar mijns inziens is het hogere risico acceptabel in ruil voor hoger rendement. Daarom is mijns inziens de S&P 500 een betere ETF dan de VWRL. Echter, voor de zeer risico-averse belegger is VWRL wellicht meer toepasselijk.

VWRL vs. IWDA

Als beginnende belegger kan de S&P 500 nochtans als risicovol aanvoelen. Dit is begrijpelijk. Wanneer iets onzeker is, voelt het comfortabel om te kiezen voor de veiligere optie. Toch is het zo dat een hoger risico op de lange termijn wordt beloond met hoger rendement. Althans, indien dit op de juiste wijze wordt uitgevoerd.

Is er een alternatief? Een middenweg tussen de VWRL (zeer gespreid) en de S&P 500 (gespreid)?

Het antwoord: IWDA ETF.

IWDA heeft met 1500 posities minder spreiding dan VWRL. Wel biedt zij meer globale spreiding dan de S&P 500. De geografische spreiding van IWDA is: 70% V.S. en 30% niet-V.S. aandelen. De jaarlijkse kosten zijn 0,20%, wat vergelijkbaar is met VWRL (0,22%).

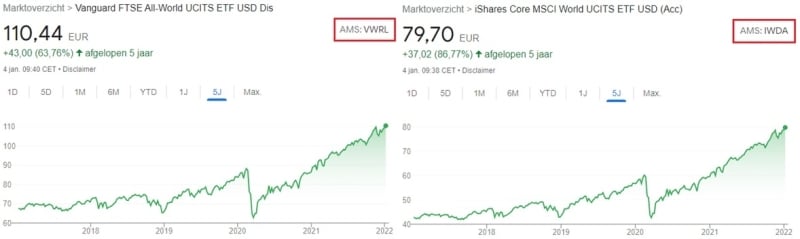

Het rendement bij VWRL vs. IWDA:

- VWRL Rendement 2017 – 2021: ±74% (incl. dividend)

- IWDA Rendement 2017 – 2021: +86,7% (incl. dividend)

De IWDA is net als de VWCE een ‘accumulating’ ETF. Het dividend wordt automatisch herinvesteert. We kunnen IWDA echter nog niet vergelijken met VWCE, omdat zij nog maar sinds 2019 bestaat. Dit is een te korte tijdsperiode voor vergelijk.

We zouden kunnen stellen dat IWDA een geschikt alternatief is als middenweg tussen de VWRL en S&P 500. Zo biedt IWDA meer globale spreiding dan de S&P 500 én potentieel hoger rendement dan de VWRL.

VWRL vs. VHYL

Ook de VHYL kan als direct alternatief op de VWRL worden beschouwd. De VHYL biedt eveneens globale spreiding. De tracker bevat minder aandelen posities (±1500). Maar de posities betreffen wel louter bedrijven die dividend uitkeren. VHYL kan de voorkeur genieten boven VWRL, indien er behoefte is aan hoger dividend.

Gemiddeld genomen keert VHYL zo’n 1 – 1,5% hoger dividend per jaar uit. Het nadeel: VHYL realiseert significant lager rendement vs. de VWRL. Wij zouden niet voor de VHYL kiezen (geen advies). Bovendien is zij ook niet de best-presterende dividend ETF.

Bekijk hier ons onderzoek naar de beste dividend ETF’s.

VWRL Alternatief: Betere ETF’s met hoger rendement

Hierboven hebben we enkele populaire alternatieven voor VWRL besproken. Wij noemen VWRL een wereldwijde ETF, omdat zij globale spreiding biedt. Om een eerlijk vergelijk te maken dienen we dus enkel naar dat type asset te kijken. Er zijn een handvol wereldwijde ETF’s. Sommige daarvan bieden hoger rendement dan VWRL. En ook nog eens lagere kosten.

Bekijk hier ons onderzoek naar de wereldwijde ETF’s.

Wil je hoger rendement dan VWRL en alternatieven? In dit geval dienen we te kijken naar ETF’s met hoger risico.

Een tracker met 100 aandelen is risicovoller dan een tracker met 1000 aandelen. Als het fondsbeheer adequaat handelt, zou de hoger-risico ETF een hoger rendement realiseren. Immers, de kans op rotte appels neemt toe naargelang de selectie groter wordt. Anderzijds: bij een kleinere selectie neemt het individueel risico toe.

Wat ons betreft is een portfolio met meerdere hoger-risico ETF’s acceptabel. Zeker indien dit wordt gecombineerd met andere assets, zoals vastgoed, leningen en grondstoffen.

Wil je meer inspiratie? Download ons populaire en 100% gratis e-boek voor ETF beleggen. Dit e-boek, met 1000+ downloads, toont 3 kant-en-klare ETF portfolio’s. Met de juiste combinatie kan aantrekkelijk rendement worden behaald tegen relatief lager risico.

Downloaden? Klik hier voor de gratis cursus beleggen en download het e-boek.