Welke ETF’s Beleggen BUX Zero? 10x Beste ETF’s Lange Termijn | Happy Investors

Beste Happy Investor, in dit onderzoek heb ik specifiek gekeken naar welke ETF’s beleggen bij BUX Zero. Daaruit heb ik de tien beste ETFs geselecteerd die je bij BUX Zero kan kopen. De term beste is gericht op verschillende criteria. Enkele van deze trackers zijn gericht op hoog rendement met hoog risico. Andere aandelenfondsen zijn gediversifieerd voor meer stabiel doch lager rendement. Tevens is het belangrijk om te weten dat de ETF lijst van BUX Zero vrij beperkt is.

In dit onderzoek vind je mijn beste ETF’s bij BUX. Ook geef ik tips over welke trackers voor jou geschikt kunnen zijn.

Inhoudsopgave

- Welke ETF’s beleggen bij BUX? Het belang van looptijd, risico en rendement

- 10x Beste ETF’s bij BUX Zero kopen: van hoog rendement tot stabiel dividend

- Meest populaire ETF’s van BUX Zero

- Voor- en nadelen beleggen in Exchange Traded Funds bij BUX Zero

- Conclusie over de welke de beste ETF’s zijn bij BUX Zero

Welke ETF’s beleggen bij BUX? Het belang van looptijd, risico en rendement

ETF beleggen kan je zien een boom. Bouw aan een sterk fundament met veel risicospreiding (sterke wortels). Blijf de ETF’s continue voeden (met geld). Wees geduldig. Op de lange termijn groeit je portefeuille steeds sneller. Rendement is cumulatief en groeit exponentieel.

Ben je minder bekend met ETF beleggen en hoe het werkt? Dan eerst een korte introductie over het belang van looptijd, risico en rendement. Deze drie factoren beïnvloeden elkaar, en hebben impact op welke ETF’s te beleggen bij BUX Zero.

Per definitie zijn Exchange Traded Funds (ETF’s) geschikt voor de lange termijn. Nu kopen, en minimaal 5 jaar vasthouden (tenzij je in die periode winst wil en kan verzilveren). Dit is een basisvoorwaarde.

In je vraag welke ETF’s bij BUX kopen, zal je moeten kijken naar hoeveel risico je wilt. Sommige ETF’s bezitten een beperkte selectie van aandelen. Deze zijn meer risicovol dan grote trackers die duizenden aandelen omvatten. Zwart-wit gezien kan je een vuistregel hanteren: heb je een hekel aan verlies en koersschommelingen? Ga dan voor grote, gespreide trackers. Wil je vooral hoog rendement en ben je bereidt lange termijn vast te houden, zelfs als dit verlies oplever? In dit geval kan je ook meer risicovolle ETF’s in je portefeuille opnemen.

Typisch gezien kan je met circa vijf complementaire aandelenfondsen een mooie spreiding realiseren. Voor balans is het goed om te kiezen voor een mix van aandelen, vastgoed en andere markten zoals obligaties en grondstoffen trackers.

In de lijst van beste ETF’s bij BUX Zero behandelen we alleen de type ‘aandelen’ en ‘vastgoed’.

Samengevat: in welke ETF’s beleggen bij BUX? Maak een mix van meerdere aanvullende ETF’s. De lijst van hieronder geeft je inspiratie voor een betere start.

10x Beste ETF’s bij BUX Zero kopen: van hoog rendement tot stabiel dividend

Dit zijn 10 van de beste ETF’s bij BUX Zero:

- Vanguard All-World FTSE ETF (of All-World Dividend)

- Global Real Estate ETF van VanEck

- S&P 500 Index ETF van Vanguard of

- EU Dividend ETF van iShares

- US Small Cap 2000 Index ETF van L&G of Nasdaq 100 index ETF van iShares

- Healthcare Innovation ETF van iShares

- Automation & Robotics ETF van iShares

- Cybersecurity and Data Privacy ETF van Rize

- Sustainable Future of Food UCITS ETF van Rize

- Chinese Stocks ETF van Lyxor

Deze beste ETF’s bij BUX Zero staan gerangschikt van lager naar hoger risico. Zo omvat de top 5 grote, gespreide trackers met veel diversificatie. De nummers 6 tot en met 10 zijn relevante thema ETF’s.

De selectie is mede gebaseerd op mijn onderzoek naar de beste ETF’s bij andere brokers (en thema’s). Na zorgvuldige analyse op basis van rendementen en toekomstperspectief is die lijst samengesteld. Enkele van de bovenstaande aandelenfondsen komen terug in die lijst.

Wat mag je verwachten qua rendement?

De nummer 1 tot 5 trackers kunnen gemiddeld een bruto totaalrendement (inclusief dividend) van circa 6 – 9% per jaar geven op een lange termijn (5 – 20 jaar). Voor de nummer 6 tot 10 is dit circa 6 – 12%, alhoewel dit erg tijdsgebonden kan zijn.

Hieronder gaan we nader in op de meer risicovollere ETF’s van nummer 6 tot 10. Deze kunnen in potentie hoger dan gemiddeld rendement geven.

Meest populaire ETF’s van BUX Zero

Goed om te weten is dat de meeste trackers terugkomen in de lijst van meest populaire BUX ETF’s. Deze lijst wijzigt iedere maand, maar enkele namen komen vaker terug zoals:

- S&P 500 Index ETF (Vanguard)

- Cybersecurity and Data Privacy ETF (Rize)

- Automation & Robotics ETF (iShares)

- Sustainable Future of Food ETF (Rize)

- Education Tech and Digital learning ETF (Rize)

De Education Tech and Digital Learning ETF klinkt als een interessant en actueel onderwerp. Dit fonds geeft echter meer risico dan je denkt. Zo bezitten ze meerdere Chinese bedrijven. In de top 10 is de grootste positie in Gaotu Techedu Inc.. En ook Tal Education heeft een grote positie. Enkele jaren terug had ik ook een positie in Tal Education. Gelukkig op tijd verkocht.

De Chinese politiek heeft namelijk serieuze maatregelen getroffen, waardoor het voortbestaan van Chinese e-learning bedrijven twijfelachtig is. De koers van Gaotu en Tal Education zijn met 90% gekelderd. Ja, nu instappen kan misschien heel lucratief worden op de lange termijn. Anderzijds is het ook risicovol gezien de onzekere toekomst. Zie dit als asymmetrische belegging, zoals je dat met een crypto portefeuille ook hebt.

Voor- en nadelen beleggen in Exchange Traded Funds bij BUX Zero

In een uitgebreide BUX Zero review met update van verbeteringen leg ik uit waarom beleggen bij BUX niet de beste keuze. Er zijn betere beleggingsapps met een groter aanbod. Hoe dan ook, specifiek voor ETF beleggers kan BUX Zero wel interessant zijn. Het is alleen afhankelijk van in welke ETF’s je wilt beleggen. Als je de top 10 beste ETF’s aantrekkelijk vindt, dan is BUX op zich een prima keuze.

Dit zijn de voordelen van ETF beleggen bij BUX:

- Commissievrij ETF’s kopen (€0,- transactiekosten)

- Snel, makkelijk en mobielvriendelijk

- Relatief lage valutakosten van 0,25% bij omrekening van euro naar dollar (voor Amerikaanse aandelen en ETF’s)

Dit zijn de nadelen:

- Beperkt aanbod van circa 40+ ETF’s. Hierdoor is je keuze te beperkt. Gevolg is dat je de allerbeste ETF’s misloopt en derhalve minder rendement haalt

Zijn er betere alternatieven?

Ja, mijns inziens kan je beter kiezen voor commissievrij beleggen bij DEGIRO in 200+ ETF’s uit de kernselectie en/of gratis ETF beleggen bij eToro in 100+ ETF’s. Waarom dat zo is, lees je uit mijn test van de beste beleggingsapps vergelijken.

Op mijn website vind je ook een verzicht van de beste DEGIRO ETF’s en de beste eToro ETF’s. Bekijk hiervoor de blogcategorie ‘ETF beleggen’ en zoek naar het onderwerp.

Automation & Robotics ETF van iShares

Bron: Happy Investors beleggingsaccount #2 DEGIRO

Bron: Happy Investors beleggingsaccount #2 DEGIRO

Een ETF die ik zelf al een tijd in bezit is de Automation & Robotics ETF van iShares. Mijn huidige positie vind je hierboven. Het is een relatief kleine positie van €3000, met een rendement van +65,85% tot op heden.

Waarom behoort Automation & Robotics tot de beste ETF van BUX Zero?

Deze tracker volgt circa 130 bedrijven die zich ontwikkelen binnen de trend van automatisering en robotica. De verdienmodellen van deze bedrijven zijn gericht op innovatieve technologie die haar klanten lagere ontwikkelingskosten en/of arbeidskosten opleveren. Het is een logische en stabiele trend die nog jarenlang zal aanhouden, zeker gezien de toenemende vergrijzing en afnemende wereldbevolking (in met name Europa).

De Automation & Robotics ETF is mijns inziens ook een manier voor beleggen in vergrijzing. De noodzaak van automatisering alsmaar toeneemt.

Deze beste ETF bij BUX Zero heeft een uitstekend rendement gehaald: gemiddeld 20,8% over de afgelopen vijf jaar. Het is zeer waarschijnlijk dat dit rendement in de aankomende jaren lager ligt. Dit heeft te maken met de financiële waardering van dit soort bedrijven. Zo ligt de gemiddelde P/E-ratio van dit fonds op 38.62 (zie factsheet voor actuele cijfers). Dat is hoog.

Een groot voordeel aan deze tracker is dat haar verdeling over aandelen relatief gespreid is. De top 10 holdings bevat “slechts” 23% van het totaal. 77% van het gewicht is verdeelt over de resterende 120 bedrijven. Nu klinkt 23% als veel, maar in vergelijking tot andere ETF’s is dit niet (te) veel.

De spreiding over landen is oké. De spreiding over sectoren is beperkt (enkel IT). De expense ratio is 0,40%, wat niet hoog noch laag is.

Cybersecurity and Data Privacy ETF van Rize

Met de toenemende automatisering en digitalisering is er meer urgente behoefte aan cybersecurity. Deze trend is al een langere tijd actueel. Het is waarschijnlijk dat dit in de komende tien jaar eveneens actueel blijft (tenzij er een ‘onhackbare’ blockchaintechnologie applicatie komt). Ik heb zelf al enkele jaren een kleine positie in de iShares Digital Security UCITS ETF bij DEGIRO. Het huidige rendement is +45%.

Waarom behoort de tracker Cybersecurity and Data Privacy tot de beste ETF’s van BUX Zero?

Beetje flauw, maar allereerst omdat dit de enige beschikbare Cybersecurity ETF is via BUX (zie de voor- en nadelen hierboven). Hoe dan ook, degene die beschikbaar is ziet er prima uit. De belangrijkste reden is omdat dit een relevant thema is. Er komt echter wel wat meer risico bij kijken, omdat deze tracker een kleinere selectie van aandelen heeft.

De tracker volgt circa 50 bedrijven die gericht zijn op Cybersecurity. De top 10 holdings omvat circa 35% van het totale gewicht. Dit is al aan de hogere kant. Daarbij hebben enkele van deze aandelen een (te) dure financiële waardering. Zo is Cloudflare hier een voorbeeld van met een P/S-ratio van 102.

Dit is alsof je 50.000 euro betaalt voor een winkel die 500 euro omzet boekt.

Klinkt dat rationeel? Natuurlijk: Cloudflare is een top bedrijf met enorm groeipotentieel, maar een P/S-ratio van 30 is al hoog. Laat staan 102.

Terug naar de basis: deze beste ETF is actueel en toekomstgericht, maar gezien het hoge risico doe je er verstandig aan om met kleine bedragen te beginnen. Koop bij wanneer de tracker (fors) daalt.

Sustainable Future of Food UCITS ETF van Rize

Bron: website Beyond Meat

Bron: website Beyond Meat

Duurzame voedselproductie is een opkomende trend die volledig aansluit op ‘sustainability’. Zo is er de populaire ETF voor duurzame energie, genaamd iShares Global Clean Energy. Een leuke aanvulling is deze beste ETF van BUX Zero genaamd ‘Sustainable Future of Food’.

Deze tracker volgt circa 45 bedrijven die innoveren op het vlak van duurzame voedselproductie. In de top 10 zitten bekende en onbekende namen, waaronder DOLE, Tattooed Chef en Beyond Meat. Met name de laatste twee bedrijven zijn populair onder jongeren. Derhalve kan deze ETF in de komende jaren flink groeien vanwege haar urgentie en relevantie.

En zeg nu zelf: krijg je geen honger wanneer je zo’n lekkere vegetarische “hotdog” van Beyond Meat ziet?

Ik eet thuis vegetarisch aangezien mijn vriendin dit hiermee is begonnen. En als vleesliefhebber kan ik gerust aangeven dat vegetarisch “vlees” soms zelfs lekkerder is. Maar goed, dat is natuurlijk een persoonlijke kwestie 😊.

Wat geen persoonlijke kwestie is, is dat vegan / vegetarische voedselproductie minder CO2-uitstoot heeft. Derhalve is het objectief gezien een schoner alternatief om de wereldbevolking te voorzien van eten.

De top 10 holdings heeft een totaalgewicht van circa 35 - 40%. Dat is aan de hogere kant. De geografische spreiding is redelijk oké met 50% V.S. en de rest Europa en Azië. De sectoren zijn onder meer duurzame verpakking, organisch voedsel, voedsel ingrediënten en “precision farming”. De expense ratio is 0,45%.

Indien de trend relevant blijft mogen we een hoger dan gemiddeld rendement verwachten met deze beste ETF bij BUX Zero. Lees de factsheet voor de actuele cijfers en risico’s.

Chinese Stocks ETF van Lyxor

Hierboven hebben we het vooral gehad over trendgerichte thema ETF’s. De Chinese Stocks ETF van Lyxor is hier een uitzondering op. Zo trendgericht is China misschien niet meer.

Waarom beschouw ik Chinese Stocks ETF dan als beste ETF bij BUX Zero?

Hierboven vertelde ik al dat China strenge maatregelen heeft genomen om technologiebedrijven in te perken. Waarom dan investeren in zo’n fonds? Het antwoord vinden we in de quote van Warren Buffet:

Be fearful when others are greedy, and greedy when others are fearful – Warren Buffet

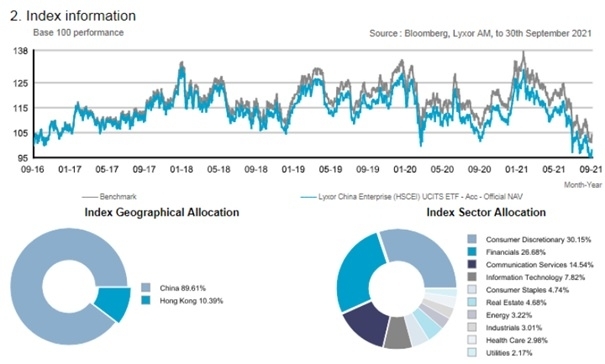

Sinds de maatregelen is de aandelenkoers van Chinese technologiebedrijven enorm afgestraft. En voor goede reden ook. De recente maatregelen bieden een onzekere toekomst, en daar houden wij beleggers niet van. De koers is echter ver gedaald, tot zelfs onder het niveau van jaren terug. De grafiek van hieronder toont dit aan:

Bron: factsheet Chinese Stocks ETF van Lyxor, oktober 2021

Bron: factsheet Chinese Stocks ETF van Lyxor, oktober 2021

In de Chinese Stocks ETF zitten grote internetbedrijven, waaronder Tencent, Alibaba en JD.com. Dergelijke bedrijven hebben vooralsnog een groot groeipotentieel. Door de recente koersdaling zijn deze bedrijven goedkoop geworden (t.o.v. haar winst). Dit kan een mooie buy the dip kans zijn. En omdat het een ETF is ligt het risico wel iets lager dan wanneer je, bijvoorbeeld, enkel Alibaba koopt.

Dit is niet zonder risico. Momenteel is niet bekend hoe sterk de impact van het politiek ingrijpen is. En meer onzeker: welke nieuwe maatregelen komen er in de toekomst? China wilt niet teveel naar het kapitalisme neigen, en dat kan een negatieve impact hebben.

Een ander groot risico is de onevenredige verhouding van de top 10 holdings. Zij heeft een totaalgewicht van 61%, waarvan 16% in Tencent en 14% in Alibaba. Durf jij het aan?

Conclusie over de welke de beste ETF’s zijn bij BUX Zero

We zijn dit artikel begonnen met een introductie tot welke ETF’s je bij BUX Zero zou willen kopen op basis van jouw risicoprofiel. Wanneer je risicomijdend bent is het verstandig om te kiezen voor de grote, populaire trackers. Dit zijn All-World ETF’s, of aandelenfondsen die veel aandelen en diversificatie bieden. Wanneer je hoger rendement wilt behalen zal je moeten kijken naar heersende trends die in de toekomst meer relevant worden.

Uit mijn ervaringen en onderzoeken naar vele ETF’s heb ik een lijst van de 10 beste ETF’s bij BUX Zero samengesteld. De eerste vijf zijn geschikt voor risicomijdende beleggers. De laatste vijf zijn thema ETF’s met een hoger risicoprofiel. Je zou dit risico willen nemen in de verwachting dat je hoger dan gemiddeld rendement kan halen. Let ook hier goed op de spreiding. Selecteer meerdere thema ETF’s die afwijkend van elkaar zijn (en derhalve complementair).

En, welke vind jij de beste ETF’s bij BUX Zero? Welke trackers zou je nog willen toevoegen aan deze lijst?