ETF Analyse iShares Global Clean Energy UCITS ETF USD (Dist)

Beste Happy Investor, dit onderzoek gaat over de iShares Global Clean Energy ETF analyse. Een ETF voor schone energie. In deze analyse bestuderen we de strategie. We bekijken de voor- en nadelen. Ook gaan we iShares Global Clean Energy ETF vergelijken met soortgelijke ETF’s voor schone energie. Tot slot eindigen we met een risico analyse.

Is dit de beste investering voor groene beleggers? In deze iShares Global Clean Energy ETF analyse vind je mijn research en conclusie.

Inhoudsopgave:

Duurzaam beleggen met iShares Global Clean Energy ETF: Analyse van de strategie

IQQH ETF Analyse: Top 10 bedrijven analyseren

iShares Global Clean Energy ETF Vergelijken met duurzame ETF’s

Risico Analyse IQQH: let op groenkoorts

Conclusie met voor- en nadelen van IQQH

Duurzaam beleggen met iShares Global Clean Energy ETF: Analyse van de strategie

iShares Global Clean Energy ETF, met de ticker INRG en IQQH, is gericht op ontwikkeling van duurzame energie. Dit fonds volgt de aandelenkoers van bedrijven die actief zijn in de productie van schone energie. De MSCI ESG-fondsrating komt uit op AAA. Dit is de hoogste klassering op het gebied van duurzaamheid vanuit MSCI standaard. Dit maakt de iShares Global Clean Energy ETF een actuele ETF gezien de politieke agenda’s omtrent CO2-reductie.

Het aantal posities in bedrijven bedraagt 83. Begrijp goed dat dit geen constante is. Deze ETF voor schone energie is opgericht in 2007. De jaren daarna is de koers zeer fors gedaald (zie afbeelding). De samenstelling van die tijd is echter anders dan vandaag. Ook kan de weging per positie anders zijn. Het fonds doet ieder half jaar een herweging van gewichten (zie top 10 aandelen hieronder).

Volgens de factsheet bedraagt, van de 83 bedrijven, de gemiddelde P/E-ratio 25,38. Dit is aan de hoge kant gezien de meeste posities een volwassen bedrijf zijn. De recente koerstoename is een kortstondige FOMO-reactie en wellicht een inhaalslag op de ondermaatse prestatie tussen 2016 – 2020.

Belangrijk om te weten: de iShares Global Clean Energy ETF kan je commissievrij kopen binnen de DEGIRO Kernselectie. Koop de ticker IQQH, zoals op de afbeelding hierboven. Deze besparing leidt op de lange termijn tot hoger nettorendement.

Dit zijn enkele relevante kerncijfers:

- Totaalrendement sinds oprichting (2007): -3,59%

- Totaalrendement afgelopen 5 jaar: 20,93%

- Dividend: 0,63% (uitkerend)

- Aantal posities: ±83

- Total expense ratio: 0,65%

- P/E-ratio: 25,38 (factsheet, 1 oktober 2021)

- Risicocategorie DEGIRO: H

Download de factsheet voor de meest actuele cijfers

IQQH ETF Analyse: Top 10 bedrijven analyseren

Bron: ishares.com, 6 oktober 2021

Wanneer je ETF’s analyseert is het noodzakelijk dat je de top 10 bestudeert. De vraag is wat de kwaliteit van de top 10 bedrijven is. En hoe zwaar de weging is op het totaal. Hoe zwaarder de weging, hoe meer impact de top 10 heeft op de koersbeweging van de ETF.

Uit de iShares Global Clean Energy ETF analyse blijkt dat de top 10 circa 48% van het totaal uitmaakt. Dat is aan de hoge kant. De toekomstige ontwikkelingen van de top 10 bedrijven vertelt ons iets over de toekomstige koersontwikkeling van de ETF IQQH/INRG.

De top 10 is een mix van volwassen- en groeibedrijven die productie ontwikkelen voor water-, zon- en windenergie. In een eerder artikel over investeren in zonne-energie deelde ik de aandelentips van Enphase Energy en SolarEdge Technologies. Destijds waren beide bedrijven nog vol in de groeifase. Dit is nochtans het geval, maar de huidige groei neemt iets af. Bovendien is de financiële waardering heel fors, met P/E-ratio’s boven de 100. Er is weinig ruimte voor zwakte. Indien deze bedrijven niet hard groeien (in omzet en winst), dan kan de koers verder dalen.

Eenzelfde verhaal gaat op voor Plug Power. In het artikel over hoe investeren in waterstof deelde ik Plug Power als interessant groeiaandeel. Sindsdien is de koers met +1500% gestegen. Sinds die piek is het aandeel met -60% gedaald. Een terechte correctie op de eerdere koopgekte gebaseerd op FOMO. Plug Power, die het meeste potentie binnen de schone energie van waterstof, is ook na deze correctie nog steeds duur. Dit kan je zelf nagaan door te kijken naar de financiële waardering.

Op basis van de huidige iShares Global Clean Energy ETF analyse omtrent op 10 aandelen vermoed ik een verdere koersdaling. Het opwaarts potentieel is lager dan het neerwaarts risico. De huidige waardering is nog altijd te fors, ook als ETF in haar totaal.

iShares Global Clean Energy ETF Vergelijken met duurzame ETF’s

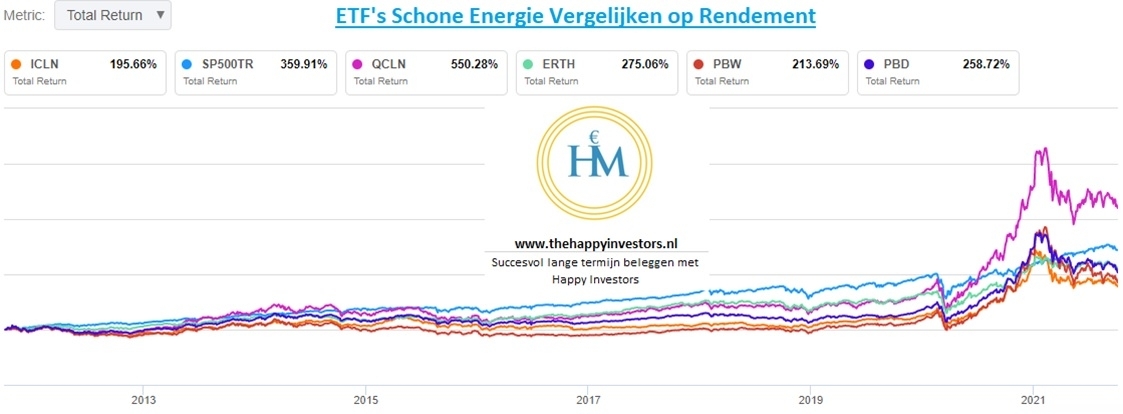

bron: SeekingAlpha, 6 oktober 2021

In de grafiek hierboven vergelijken we iShares Global Clean Energy ETF met soortgelijke duurzame trackers. Belangrijk is dat ik hier een andere ticker heb genomen, namelijk ICLN. Deze ETF wijkt lichtelijk af van de INRG/IQQH. De top 10 holdings van ICLN is echter hetzelfde als die van IQQH, met vergelijkbare wegingen. Nu denk je wellicht, waarom ICLN? Omdat de research tools die ik gebruik niet alle Europese ETF’s/tickers bevatten. De ICLN kan je zien als de Amerikaanse tegenhanger.

Deze vergelijking geeft ons richting. Het is niet voldoende om hier harde conclusies op te baseren.

Wat mag die richting dan zijn?

In een recent artikel over 3x de beste groene beleggingen heb ik meerdere ETF’s voor schone energie geanalyseerd. Als belegger wil je de beste ETF binnen haar “soort” te kiezen. Zoals we eerder al grote verschillen zagen tussen de technologie ETF’s van QQQ, VGT en BST. Het verschil loopt op tot 4% rendement per jaar.

Wanneer we de iShares S&P Global Clean Energy ETF (ICLN) vergelijken op historisch rendement zien we grote verschillen. Resultaten in het verleden zijn geen garantie voor de toekomst. Wel geeft het een indicatie. Waarom is het verschil zo groot? Waarom presteert QCLN zoveel beter?

De QCLN, First Trust Nasdaq Clean Energy ETF, is het enige aandelenfonds voor schone energie die (aanzienlijk) beter presteerde dan de S&P 500. Het verschil? Dit fonds heeft grote posities in Tesla, Nio en Xpeng (EV’s) en Albemarle en ON Semiconductor. Tevens bevat het minder posities (61) met een zwaardere weging van de top 10 (61). Oftewel: de QCLN neemt meer risico en dit is in het verleden beloond. De toekomst van deze schone energie ETF is sterk afhankelijk van bovengenoemde posities.

Geloof jij in deze bedrijven? Je kan de QCLN gratis kopen via eToro.

Opvallend: uit vergelijking presteerde de iShares S&P 500 Global Clean Energy ETF (ICLN) het minst goed.

Tot slot, de PBW en PBD presteerde ook beter dan de ICLN. Opvallend aan deze ETF’s is dat ze veel andere bedrijven bevatten. Bovendien is de spreiding zeer evenredig, met een top 10 die slechts 16% weging krijgt. In theorie betekent dit dat PBW en PBD minder risico geven dan de ICLN. En in praktijk blijkt op basis van het verleden dat dit zelfs tot hoger rendement heeft geleidt.

Risico Analyse IQQH: let op groenkoorts

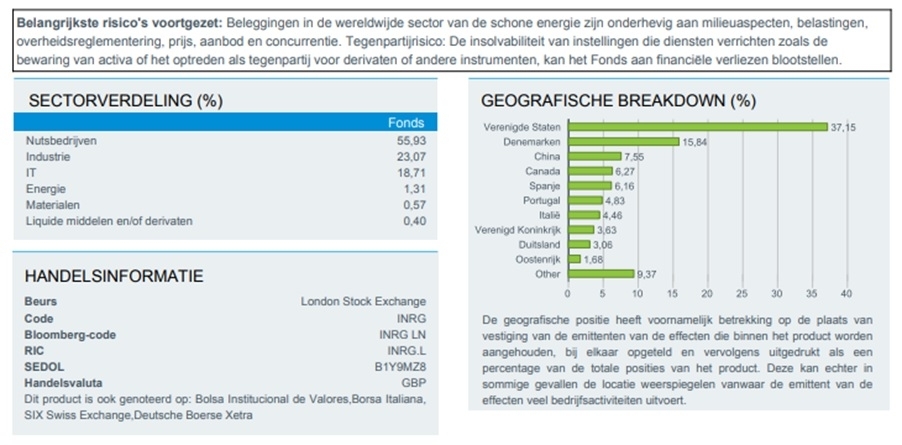

bron: factsheet IRNG/IQQH, 6 oktober 2021

De afbeelding hierboven toont de verdeling over sector en geografie. De geografische verdeling van de INRG/IQQH is prima. Een evident risico uit de iShares Global Clean Energy ETF analyse is de beperkte focus op schone energie. Zekers, dit is een duurzame belegging. Goed voor de wereld. En voor mij zelfs de reden om erin te investeren. Maar vanuit beleggersoogpunt geeft het risico. Indien de sector van schone energie grote tegenslagen bekomt, zal een dergelijke ETF ondermaats presteren.

Een ander groot risico is al besproken: de hoge financiële waardering. Dit wordt versterkt door andere risico’s, zoals die van subsidiering door overheid. Schone energie wordt al jaren gestimuleerd. Wat als overheidssubsidiering minder wordt of zelfs stopt? Kan de sector nog altijd winstgevende verdienmodellen ontwikkelen?

Uiteraard geeft dit ook kansen: wat als er nóg meer subsidiering komt omwille de pure noodzaak van CO2-reductie?

Desalniettemin, omwille risicospreiding mag het duidelijk zijn dat: zet niet 100% van je geld op schone energie. Spreid je winstkansen.

Conclusie met voor- en nadelen van IQQH

We zijn aan het einde gekomen van onze iShares Global Clean Energy ETF analyse. Het grootste voordeel aan de iShares Global Clean Energy ETF is de directe bijdrage aan de ontwikkeling van schone energie. Het grootste nadeel op dit moment is de relatief dure financiële waardering.

Ik heb mijn twijfels over het toekomstige rendement van de iShares Global Clean Energy ETF. Na mijn analyse bekom ik de conclusie dat het fonds momenteel “duur” is. De kans op verdere koersdaling lijkt aannemelijk. Ook lijkt IQQH niet de beste keuze te zijn. Zoals gezien presteerde de QCLN héél veel beter, omdat dit fonds meer heeft ingezet op EV’s.

Ik denk dat deze schone energie ETF’s in de aankomende tien jaar misschien zelfs (iets) beter kunnen presteren dan de S&P 500. Simpelweg omwille de pure noodzaak voor groene energie. Overheden investeren veel geld. Dit zal waarschijnlijk alleen maar toenemen.

Ondanks mijn twijfels over IQQH ben ik reeds begonnen met het innemen van een kleine positie. Ik geloof in het lange termijn potentieel. Door frequent bij te kopen bij koersdalingen, kan ik in de loop der tijd een mooie gemiddelde aankoopprijs realiseren. En door de totale positie binnen mijn portefeuille te beperken, zal het niet (te) veel impact op mijn gemiddeld rendement maken. Mocht de IQQH de verwachtingen overtreffen, dan is dat een mooie meevaller.

En, wat vind jij van de iShares Global Clean Energy ETF analyse? Ga jij instappen, en waarom (niet)?