ETF Analyse VanEck Semiconductor ETF (SMH): Risico & Rendement

Beste Happy Investor, de markt schreeuwt om chips. Je weet wel, die dingen die in iedere telefoon, auto en tegenwoordig ook in koelkasten zitten. Deze markt noemen we de semiconductor sector. In dit artikel vind je een VanEck Semiconductor ETF analyse. Dit fonds stelt ons namelijk in staat om gespreid te investeren in de semiconductor sector.

Is de VanEck semiconductor ETF een goede belegging? Deze analyse geeft hier een antwoord op ter inspiratie. We bekijken belangrijke kerncijfers, analyses en vergelijkingen met andere semiconductor ETFs. Onderaan dit artikel vind je ook de video analyse.

Laat geld voor je werken!

Inhoudsopgave:

ETF Analyse VanEck Semiconductor ETF (SMH): hoog rendement/risico beleggen in de semicondor sector

Waar kan ik VanEck Semiconductor ETF (SMH) kopen?

ETF analyse: top 10 aandelen uit de VanEck Semiconductor ETF (SMH) (SMH)

Rendement en Risico verwachtingen van SMH

Conclusie VanEck Semiconductor ETF analyse: hoger rendement dan S&P 500

ETF Analyse VanEck Semiconductor ETF (SMH): hoog rendement/risico beleggen in de semicondor sector

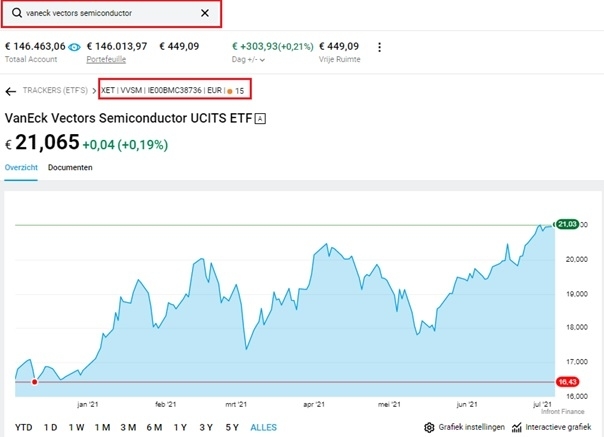

Bij DEGIRO is de Ticker VVSM OF SMH

We beginnen de VanEck Semiconductor UCITS ETF analyse met een globaal overzicht: het is een thema ETF gericht op de semiconductor industrie. In dit fonds zitten 25 bedrijven die tenminste 50% van haar omzet uit productie van halfgeleiders en/of -apparatuur halen. Deze sector is essentieel als toeleverancier voor technologische applicaties die draaien op chips. Denk aan telefoons, auto’s en het aankomende Internet of Things (IoT).

Waarom VanEck Semiconductor ETF kopen? Omdat je in de sector gelooft. Heb je hier onderzoek naar gedaan? Wat is de jaarlijkse groei? Uit mijn bronnen blijkt een CAGR van 6.7% tussen 2015 en 2025. Dit is niet bijzonder hoog. Wel beter dan krimp. En wat blijkt. De groei voor 2021 – 2025 lijkt even groot te zijn als de groei tussen 2016 – 2021. Met andere woorden: de prestaties van de afgelopen 5 jaar kunnen zich wellicht herhalen.

Tenzij… de waardering van de aandelen in het fonds te hoog zijn. Gelukkig lijkt dit mee te vallen. Betekent dit dat SMH een even hoog rendement als de afgelopen vijf jaar gaat geven? Nee. De afgelopen vijf jaar waren opvallend goed. Zoals ook voor de gehele aandelenmarkt. Vanuit logica mogen we verwachten dat de aankomende vijf jaar mogelijk iets minder goed zijn.

De ontwikkeling ligt vooral aan de ontwikkeling van de 25 bedrijven. Hieronder gaan we die bekijken. Eerst de belangrijke cijfers uit de SMH ETF analyse:

- Rendement afgelopen 5 jaar: 305%

- Dividend: niet uitkerend

- Aantal posities: 25

- Total expense ratio: 0,35%

- P/E-ratio: 31,93 – 38

- Risicocategorie DEGIRO: A

Bron: vanecketfs.nl

Waar kan ik VanEck Semiconductor ETF (SMH) kopen?

Je kan de SMH ETF gratis kopen via DEGIRO. Gratis betekent dat je commissievrij, zonder transactiekosten, SMH kan kopen. Dit is gunstig omdat je bij een maandelijkse inleg hierdoor serieus wat transactiekosten bespaart. Andere aanbieders voor SMH ETF kopen zijn BinckBank en Lynx.

Note: de algemene ticker is SMH. Bij DEGIRO vind je deze ook onder ook onder de VVSM, maar de SMH behoort tot de kernselectie.

Klik hier voor de verschillen tussen DEGIRO vs. Binckbank.

Klik hier voor de verschillen tussen DEGIRO vs. Lynx

ETF analyse: top 10 aandelen uit de VanEck Semiconductor ETF (SMH)

Bron: VanEck Semiconductor ETF Factsheet 23-07-2021

Deze VanEck Semiconductor ETF analyse is van 26 juli 2021. Op dit moment bedraagt de top 10 holdings circa 75% van het totaal. Dit is hoger dan uit het verleden, waarbij het rond de 60% fluctueerde.

Dit betekent dat de verdeling onevenredig is. Risico neemt daarmee toe. Anderzijds biedt het ook de gelegenheid tot hoger rendement. Neem nu de top 3. Nvidia, ASML en TSM. Deze topbedrijven trekken de SMH ETF naar een hoger niveau. Met name Nvidia is een winnaar. De vraag is echter wel hoe dit zich zal ontwikkelen in de aankomende 5 jaar.

Neem wederom Nvidia als voorbeeld. Haar huidige P/E-ratio staat op 93. Het 5-jaar gemiddelde ligt op 53. Met andere woorden: Nvidia is vandaag de dag aanzienlijk duurder geprijsd, terwijl het bedrijf meer dan 10x groter is dan 5 jaar geleden.

Ook ASML en TSM zijn relatief duur op dit moment:

5-jaar overzicht P/E-ratio Nvidia, ASML en TSM. Bron: SeekingAlpha.com

Kijkende naar de feiten lijkt het aannemelijk dat er op korte termijn een correctie kan plaatsvinden. Immers, de top 3 die 30% uitmaakt is relatief duurder ten opzichte van het heden. Dit terwijl de marktgroei op 6.7% lijkt te blijven. En dus kan het zijn dat de aandelenkoers recentelijk hard zijn gestegen in verband met het nieuws omtrent “chips tekort”.

Anderzijds kan de markt harder groeien dan verwacht, en is de huidige waardering correct. Een voorbeeld is Nvidia, die in vele markten actief is. Zij heeft in de afgelopen twaalf maanden een omzetgroei van 63% (!) gerealiseerd.

Desalniettemin, in het kader van risico is het slimmer om reeds met kleinere bedragen in te stappen. Behoud en groei je cash reserves. En stap groter in wanneer er een correctie plaatsvindt van minus 20 – 30%.

Individuele rendementstoename top 5 aandelen uit SMH fonds. Bron: SeekingAlpha.com.

De beste bedrijven zorgen voor sterke groei bij de VanEck Semiconductor ETF

Uit mijn VanEck Semiconductor ETF analyse blijkt wel dat dit fonds goed presteert. Het kan echter nog beter door in de beste bedrijven te investeren. Ik doe veel onderzoek naar uniek aandelen. Ik koop alleen de beste bedrijven tegen een juiste prijs. We zien dat Nvidia op dit moment duur is. Maar wat wordt de nieuwe Nvidia? En de volgende stabiele ASML? Je kan toegang tot mijn onderzoek krijgen als lid van de HIM community.

Meer weten? Lees hier alles over het aandelen abonnement en krijg toegang tot aandelen met potentieel x5 – x10 rendement.

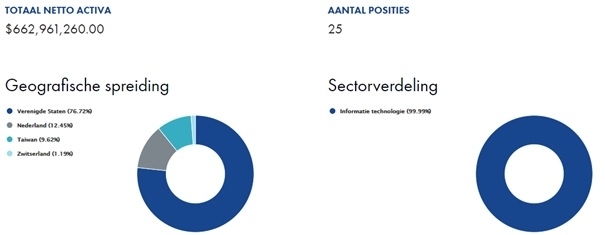

Naast de top 10 holdings is ook de risicospreiding belangrijk. Dit betreft niet alleen de bedrijven, maar ook geografische en sectorale spreiding. En die is uiteraard beperkt bij deze thema ETF voor de semiconductor industrie.

Rendement en Risico verwachtingen van SMH

VanEck Semiconductor ETF vergelijken met andere ETFs. Bron: SeekingAlpha.com

Een belangrijke vraag in deze VanEck Semiconductor ETF analyse is hoe zij presteert in vergelijking tot andere fondsen. Als belegger kunnen we ons geld maar éénmalig investeren. Kiezen voor de beste ETFs is derhalve cruciaal. Of, als je hoger rendement wenst, kiezen voor de beste aandelen.

Voor deze vergelijking heb ik gekozen voor XSD en SOXX. Beide zijn semiconductor ETFs. En beide bevatten 35 posities (in vergelijking tot 25 bij SMH).

In vergelijking zien we dat SMH en SOXX het beste presteren. XSD blijft achter. In dit geval zou SOXX een betere keuze zijn, omdat zij 35 posities bevat. Dit geeft iets meer risicospreiding.

Desalniettemin in SMH een goede keuze binnen de semiconductor ETFs. Ook presteert zij significant beter dan zowel de QQQ als de S&P 500. Daarmee mogen we concluderen dat het loont om hoger risico te nemen mits je kiest voor lange termijn vasthouden.

Een andere, logische, conclusie is dat de pieken en dalen bij SMH sterker zijn dan de S&P 500. Dit is logisch gezien de hogere volatiliteit. De intelligente belegger begrijpt dat dit kansen biedt. Anderzijds heb je een sterkere maag nodig voor dit soort beleggingen. Dit fonds is derhalve niet geschikt voor de risicomijdende belegger.

Risicoclassificatie SMH. Bron: SeekingAlpha.com

Video ETF analyse VanEck Semiconductor (SMH)

Conclusie VanEck Semiconductor ETF analyse: hoger rendement dan S&P 500

Dit artikel bevatte een analyse van de VanEck Semiconductor ETF. Deze thema ETF stelt ons in staat te investeren in 25 bedrijven actief binnen deze sector. De wereldspelers Nvidia, ASML en TSM maken de top 3 uit met circa 30%. De top 10 maakt circa 75% van het totaal uitmaakt. Deze onevenredige verdeling leidt tot een relatief hoog risico in vergelijking tot meer gediversifieerde fondsen.

Gaat de VanEck Semiconductor ETF in de komende vijf jaar stijgen?

Ik ben van mening van wel.

Ook ben ik van mening dat dit fonds beter zal presteren dan de S&P 500. Dit baseer ik op de groeiprognose van deze markt. De verwachting is dat de groei van 2021 – 2025 vergelijkbaar is met de groei van 2015 – 2021.

We hebben echter ook geconstateerd dat de waardering van de top 3 relatief hoog is. Derhalve verwacht ik in de aanstaande perioden een fixe marktcorrectie van 20 – 30%. Dit vormt een mooi instapmoment met grotere bedragen (die je op de lange termijn kan missen).

Let wel: het fonds bevat risico’s zoals hoge waardering, beperkte spreiding, et cetera. Persoonlijk zou ik niet meer dan 10% van mijn totale aandelen portefeuille wijden aan één thema ETF.

En, wat vind jij van deze ETF? Laat het mij weten in een reactie hieronder.