Wat is het gemiddelde rendement van ETF’s?

Beste Happy Investor, veel van ons beleggen in ETF’s, eventueel aangevuld met aandelen. Maar wat is het gemiddelde rendement van ETF’s? Dit gemiddelde rendement is van groot belang voor ons doel (en berekening) van financiële vrijheid. Een extra paar procent rendement geeft op de lange termijn letterlijk honderdduizenden euro’s extra.

In dit artikel bespreken we het gemiddelde rendement van verschillende type ETF’s. Het rendement is sterk afhankelijk van de (1) tijdperiode, (2) type ETF, (3) de beleggingsstrategie en (4) het economisch klimaat. Desalniettemin kunnen we een inschatting maken op basis van historie. Deze inschatting geeft ons een indicatie én inzichten om het rendement te kunnen verhogen.

Inhoudsopgave

Disclaimer: beleggen kent risico’s tot geld verlies. Resultaten uit het verleden zijn geen garantie voor de toekomst

Wat is de benchmark van gemiddeld rendement, en wat betekent “beat the market”?

Wij mensen zijn prestatie gedreven. We willen het graag beter doen dan de rest. Immers, “IK” ben toch niet gemiddeld? Beleggers zijn mensen (jij en ik, maar ook het volk op Wallstreet). Derhalve is het logisch dat beleggers beter dan gemiddeld willen presteren. Doen ze dit niet, dan kunnen ze net zo goed in het gemiddelde investeren.

Maar wat is het gemiddelde rendement?

Beleggen in S&P 500 wordt als benchmark genomen. Het gemiddelde rendement van de S&P 500 varieert rond de 8 – 10% op de lange termijn. In ongunstige perioden zoals 2000 – 2010, ligt het gemiddelde (ver) onder de 8%. In gunstige perioden, zoals de afgelopen 10 jaar, ligt het gemiddelde (ver) boven de 8%.

Voor de lange termijn kunnen we stellen dat het gemiddelde rendement van de S&P500 8% is. In realiteit kan dit behoorlijk tegenvallen afhankelijk van de aandelenmarkt. Bovendien moeten we ook met 2% inflatie rekenen, waardoor ons nettorendement op 6% uitkomt.

Wil je de markt verslaan? “Beat the market” doe je door structureel hoger dan 8% gemiddeld rendement te halen. Doe je dit niet, dan kan je net zo goed passief beleggen in de S&P 500.

Tip: het gemiddelde is gebaseerd op buy & hold. Tussentijds gaat de beurs echter op en neer. Dankzij een bewezen beleggingsstrategie kan je hier op een simpele wijze gebruik van maken. Zo halen Happy Investors een hoger dan gemiddeld rendement met louter investeren in ETF’s. Wij streven naar 10% rendement. En we kunnen zelfs 14% of hoger halen door het toevoegen van unieke aandelen voor de lange termijn.

Wil je toegang tot de bewezen strategie en ons onderzoek? Lees hier de informatie over alle cursussen beleggen.

Gemiddelde rendement van wereldwijde ETF’s

Het gemiddelde rendement van wereldwijde ETF’s ligt naar schatting rond de 6%. Dit rendement is sterk afhankelijk van het (1) instapmoment, de (2) handelsstrategie en (3) de looptijd.

Als referentiepunt nemen we Vanguard Total World Stock Index Fund ETF (VT). In dit fonds zitten 9000+ bedrijven verspreidt over de gehele wereld. 60% van de aandelen is beursgenoteerd in Nood-Amerika, 10% emerging markets, 17% Europa, 11% Pacific en overige. Het fonds is actief sinds 2008, net voor de financiële crisis.

Sinds inceptie heeft de VT ETF een gemiddeld rendement van 7,8% tussen 2008 – 2021.

Binnen de tijdsperiode (2008 – 2021) waren er twee grote beurscrashes. De covid-19 crisis was echter relatief kleiner (in historische context). Derhalve was dit vooral een gunstige periode, waarbij de aandelenmarkt beter dan gemiddeld presteerde. Vooral de afgelopen 10 jaar waren gunstig mede dankzij een lange rentevoet.

Wat? Ja, dit betekent dat de 7,8% in een gunstige periode is. Zo was de periode van 2000 – 2010 met zowel de dot.com-crisis én de financiële crisis een ongunstige periode. In die periode lag het rendement fors lager tot zelfs negatief!

Voor de VT ETF kunnen we de tijdsperiode van 2000 – 2010 helaas niet meten. Voor de VTI ETF wel. De VTI bevat 4000+ posities met 100% V.S.-beursgenoteerd. Dit is een beperktere ETF die in theorie een hoger rendement zou moeten geven. Laten we VTI met VT vergelijken op historisch rendement:

- VT – Totaalrendement 01/07/2008 – 01/11/2021: 120%

- VTI – Totaalrendement 01/07/2008 – 01/11/2021: 253%

- VTI – Totaalrendement 01/06/2001 – 03/06/2011: 16,85%

In de periode van 2001 tot 20211 waren er twee grote beurscrashes. Wie enkel in 2001 was ingestapt en had verkocht in 2011, zou een negatief nettorendement hebben. Immers, het bruto rendement was slechts 16,85%. Na inflatiecorrectie van 2% per jaar, komt je uit op een negatief netto rendement.

Wil je meer informatie? Klik hier voor voorbeelden van wereldwijde ETF's

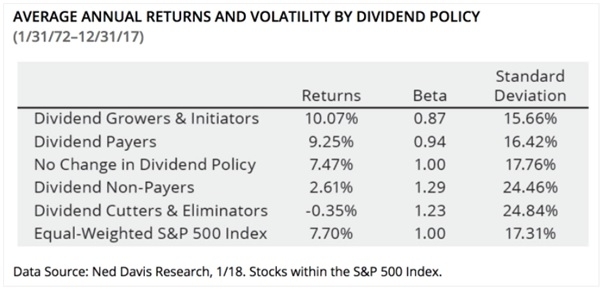

Gemiddelde rendement van dividend ETF’s

Dividend ETF’s zijn trackers die zich volledig richten op aandelen die hoger dan gemiddeld dividend uitkeren. Een eigenschap van dividendaandelen is dat zij minder koersrendement bieden. Dit komt omdat uitbetaling van dividend de winst van een bedrijf naar beneden haalt. Tevens kan het bedrijf hierdoor minder investeren in toekomstige groei, wat een hoger koersrendement kan geven.

Een voordeel aan dividend ETF’s is dat je meer dividend ontvangt. Dit varieert van 2 – 8%, afhankelijk van je keuzes. Je kan dit gebruiken als inkomen. Een beter alternatief is echter om het dividend te herinvesteren. Hierdoor zou je een gemiddeld hoger rendement behalen.

Wat is het gemiddelde rendement van dividend ETF’s?

Er is geen eenduidig antwoord. Dit is volledig afhankelijk van de keuzes die je maakt. Sommige dividend ETF’s presteren beduidend beter dan anderen (in dezelfde tijdsperiode).

Het gemiddelde rendement van U.S. dividend aandelen is naar schatting 10.07% tussen 1972 – 2017. Let wel dat men uitgaat van dividend herbeleggen.

Wil je meer informatie? Lees hier mijn top 10 beste dividend ETF’s

Gemiddelde rendement van thema ETF’s

Professionele beleggers proberen de S&P500 index te verslaan. Vaak doen ze dit aan de hand van individuele aandelen in bedrijven en andere assets. Voor beginnende beleggers is dit een minder geschikte strategie gezien het hogere risico en de benodigde kennis.

Kan je als beginnende belegger de S&P 500 verslaan? Volgens mijn ervaring: ja, dankzij thema- en groei ETF’s.

Thema ETF’s zijn trackers die een selectie aan aandelen bevatten om te beleggen in een thema. Dit kan dividend zijn (zie boven), maar ook specifieke trends zoals gezondheidszorg, schone energie en technologie.

Het gemiddeld redendement van thema ETF’s verschilt behoorlijk. Bij keuze van de juiste thema’s, zou een rendement van boven de 10% beslist haalbaar moeten zijn. Er zijn thema ETF’s die gemiddeld 40% rendement hebben gerealiseerd in een tijdsperiode van 5 jaar (zie link naar de beste ETF’s hieronder)

Let wel op het verhoogd risico! Neem nu de iShares Global Clean Energy ETF als voorbeeld. Dit is een thema ETF met ±80 aandelen binnen schone energie. Wie was ingestapt in 2008, net voor de financiële crisis, heeft 13 jaar later nog altijd een koersverlies van 51%:

Bij thema ETF’s is het instapmoment van groter belang. Ook is te zien dat het geen passieve belegging is, zoals wel met wereldwijde ETF’s. Anderzijds valt er een hoger rendement te behalen met thema ETF’s.

Wil je meer informatie over goede thema ETF’s? Lees hier ons onderzoek naar de beste ETF’s