Bowlero aandelen kopen of niet? Analyse +71% Groei | Happy Investors

In dit artikel behandelen we een analyse van Bowlero aandelen . Bowlero aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Belangrijke tip: toets het aandeel altijd op diverse factoren. Gebruik de SeekingAlpha Quant ratings voor toetsing op factoranalyse, zodat je de meest gunstig gewaardeerde aandelen binnen de sector koopt.

Over Bowlero, een toonaangevend bowling entertainmentbedrijf

Bowlero (BOWL) bezit en exploiteert bowlingcentra onder de merknamen AMF, Bowlmor Lanes en Bowlero. Het bedrijf organiseert professionele en amateur bowlingtoernooien en verzorgt bijbehorende uitzendingen. Vandaag de dag exploiteert Bowlero 329 bowlingcentra. Het bedrijf werd opgericht in 1997 en heeft zijn hoofdkantoor in Mechanicsville, Virginia.

- Ticker: BOWL

- Toegangsprijs: $12,10

- Richtprijs: $20,7

- Potentieel: 71%

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Analyse Bowlero aandelen

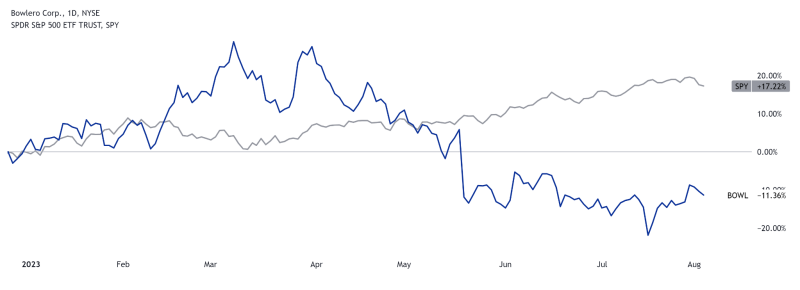

- Ondanks stijgingen in de belangrijkste benchmarks heeft Bowlero sinds het begin van het jaar ongeveer 14% van zijn marktwaarde verloren uit vrees voor een vertraging van de groei.

- Wij geloven dat Bowlero nog steeds een aanzienlijk groeipotentieel heeft op de middellange tot lange termijn.

- Het bedrijf is van plan om in de komende maanden meer dan 35 nieuwe bowlingcentra te lanceren, wat een dubbelcijferige omzetgroei zou moeten ondersteunen.

- De hoge operationele efficiëntie biedt Bowlero aanzienlijke voordelen in het marktconsolidatieproces.

- Het bedrijf laat een indrukwekkende omzetgroei en hoge marges zien en genereert ook een solide kasstroom.

- Bowlero handelt met een korting ten opzichte van het sectorgemiddelde. Volgens de consensusschatting van Wall Street bedraagt het opwaarts potentieel van het aandeel meer dan 70%.

Waarom Bowlero aandelen kopen?

Reden 1. Tijdelijke tegenwind en potentieel op lange termijn

Bowlero heeft geprofiteerd van de inhaalvraag sinds de pandemie. In de vijf jaar van 2018 tot 2022 stegen de totale inkomsten van het bedrijf van $619,1 miljoen naar $911,7 miljoen, de inkomsten per locatie stegen van $2,1 miljoen naar $2,9 miljoen, terwijl de EBITDA per locatie steeg van $0,7 miljoen naar $1,0 miljoen. In de afgelopen 2,5 jaar heeft Bowlero een tweecijferige groei van de zelfde winkelomzet laten zien, wat niet duurzaam kan zijn voor een conservatief bedrijf in de entertainmentcentrumindustrie.

Ondanks een record kwartaalomzet in Q3 FY 2023, merkte het management van Bowlero tijdens de laatste conference call tekenen op van een normalisering van de omgeving in de sector, wat duidt op een vertraging van de bedrijfsgroei. Tegen deze achtergrond daalde het aandeel van het bedrijf met 18% en handelt sindsdien vlak. Ondanks aanzienlijke stijgingen in de belangrijkste benchmarks heeft Bowlero ongeveer 14% van zijn marktwaarde verloren sinds het begin van het jaar. Naar onze mening was de reactie van de markt overdreven, aangezien de vertraging in de groei van de financiële prestaties van het bedrijf een natuurlijk effect was naarmate de impact van de pandemie afnam. Tegelijkertijd heeft Bowlero nog steeds een aanzienlijk groeipotentieel op de middellange tot lange termijn.

Naar onze mening was de reactie van de markt overdreven, aangezien de vertraging in de groei van de financiële prestaties van het bedrijf een natuurlijk effect was naarmate de impact van de pandemie afnam. Tegelijkertijd heeft Bowlero nog steeds een aanzienlijk groeipotentieel op de middellange tot lange termijn.

Sinds het begin van 2022 heeft het bedrijf 44 nieuwe bowlingcentra aan zijn portefeuille toegevoegd, waarvan de meeste met eigen vastgoed, waardoor het bedrijf tegen de meest gunstige voorwaarden kapitaal kan aantrekken via leasebackdeals en traditionele hypotheken. Na het einde van het derde kwartaal van boekjaar 2023 voegde Bowlero nog één nieuw bowlingcentrum en twee panden toe, waarmee de totale portefeuille op 329 centra kwam.

Veel van de overgenomen locaties worden gerenoveerd, onder andere door de installatie van nieuwe bars en keukens, die er voorheen niet waren. De renovaties zullen naar verwachting leiden tot hogere inkomsten uit de overgenomen faciliteiten. Daarnaast blijft Bowlero zijn prijsbeleid optimaliseren. Historisch gezien streeft het bedrijf ernaar om de prijzen jaarlijks met 2,5% te indexeren. Gezien de inflatoire omgeving is het waarschijnlijk dat we binnenkort agressievere prijzen zullen zien.

Tot slot heeft Bowlero een aanzienlijke pijplijn met potentiële overnames. In de komende maanden wil het bedrijf meer dan 35 nieuwe centra lanceren. Zo kan Bowlero, met behoud van het huidige niveau van dezelfde winkelomzet, zorgen voor een dubbelcijferige groei van de financiële resultaten door geografische expansie.

Reden 2. Sterke eenheidseconomie en efficiënte overnames

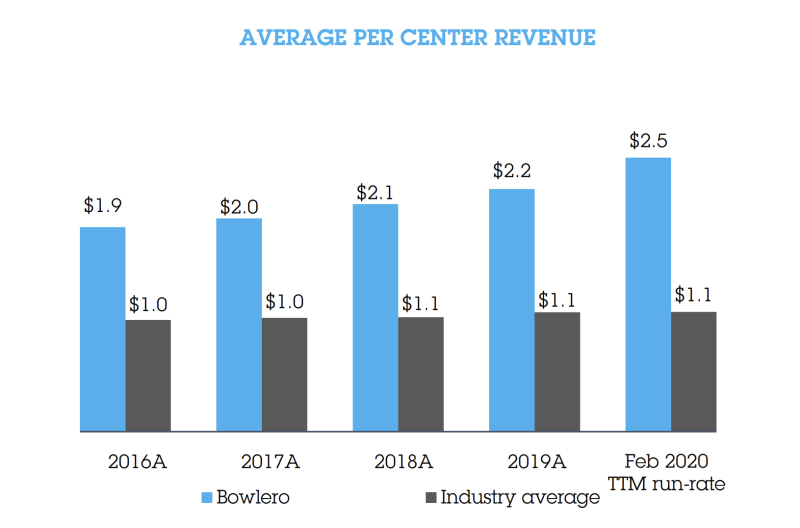

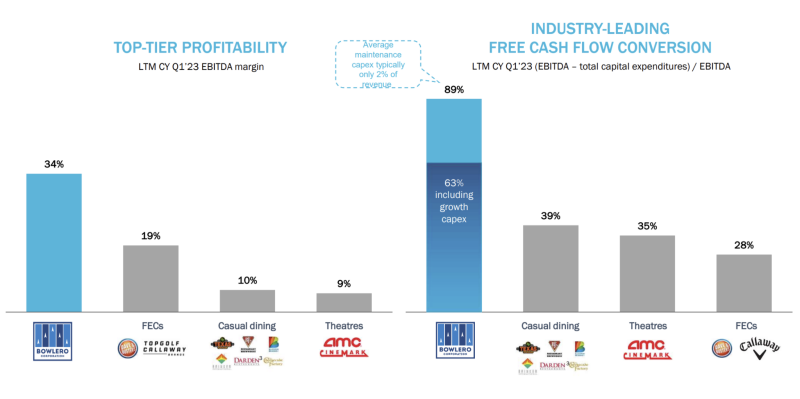

Bowlero heeft een efficiënte eenheidseconomie. Volgens bedrijfsgegevens die voorafgaand aan de beursgang in 2021 werden vrijgegeven, was de gemiddelde omzet per Bowlero-locatie meer dan het dubbele van het gemiddelde in de sector. Aangezien de inkomsten per locatie in 2022 $2,9 miljoen bedroegen, zal het bedrijf waarschijnlijk zijn leidende marktpositie behouden. De afgelopen vijf jaar heeft Bowlero zijn EBITDA-marge gestaag verhoogd. Aan het einde van de laatste rapportageperiode bedroeg de marge 34%, wat ruim boven het gemiddelde niveau ligt van de naaste concurrenten in de entertainmentindustrie, zoals Dave & Buster's en Topgolf Callaway Brands. Bovendien heeft Bowlero de hoogste omrekeningskoers voor vrije kasstroom (EBITDA exclusief investeringen als percentage van EBITDA).

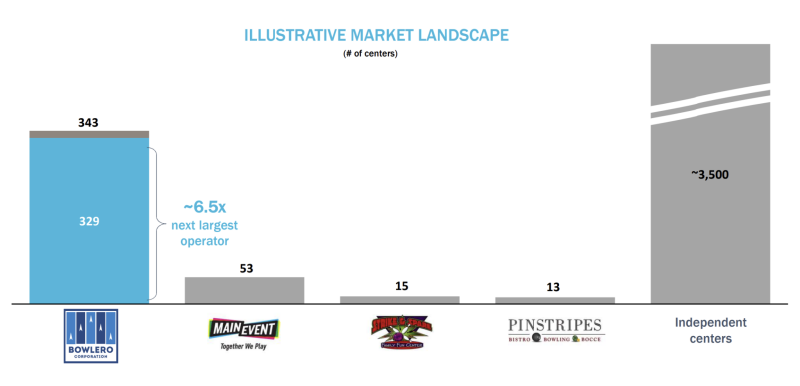

De afgelopen vijf jaar heeft Bowlero zijn EBITDA-marge gestaag verhoogd. Aan het einde van de laatste rapportageperiode bedroeg de marge 34%, wat ruim boven het gemiddelde niveau ligt van de naaste concurrenten in de entertainmentindustrie, zoals Dave & Buster's en Topgolf Callaway Brands. Bovendien heeft Bowlero de hoogste omrekeningskoers voor vrije kasstroom (EBITDA exclusief investeringen als percentage van EBITDA). De hoge mate van efficiëntie geeft Bowlero een sterke marktpositie te midden van de voortdurende consolidatie van de kleine maar groeiende bowlingindustrie in de VS. Volgens het bedrijf zijn er ~3.500 bowlingcentra in de VS en groeide de totale omzet van de industrie met 13% tot $3,5 miljard in 2022. Bowlero heeft dus 9,4% van de markt in termen van het aantal locaties en een marktaandeel van 26% in termen van inkomsten.

De hoge mate van efficiëntie geeft Bowlero een sterke marktpositie te midden van de voortdurende consolidatie van de kleine maar groeiende bowlingindustrie in de VS. Volgens het bedrijf zijn er ~3.500 bowlingcentra in de VS en groeide de totale omzet van de industrie met 13% tot $3,5 miljard in 2022. Bowlero heeft dus 9,4% van de markt in termen van het aantal locaties en een marktaandeel van 26% in termen van inkomsten. Door zijn hoge efficiëntie heeft Bowlero aanzienlijke voordelen in het marktconsolidatieproces, omdat het bedrijf fusies en overnames kan uitvoeren zonder extern kapitaal aan te trekken en ook in staat is om zijn praktijken toe te passen op overgenomen faciliteiten, waardoor hun waarde toeneemt.

Door zijn hoge efficiëntie heeft Bowlero aanzienlijke voordelen in het marktconsolidatieproces, omdat het bedrijf fusies en overnames kan uitvoeren zonder extern kapitaal aan te trekken en ook in staat is om zijn praktijken toe te passen op overgenomen faciliteiten, waardoor hun waarde toeneemt.

Overnames zijn een belangrijk instrument voor de groei van het bedrijf. In 2021 nam Bowlero Bowl America Incorporated over en voegde zo 17 bowlingcentra in Florida, Virginia en Maryland toe aan zijn portfolio. In 2022 voltooide Bowlero 10 overnames en voegde 27 nieuwe locaties toe, waardoor het bedrijf zijn aanwezigheid in verschillende belangrijke markten kon uitbreiden. In de afgelopen negen maanden, vanaf 2 april 2023, heeft Bowlero 10 overnames afgerond en zijn portfolio uitgebreid met 12 bowlingcentra. Sindsdien heeft het bedrijf nog eens vier overnames afgerond en drie nieuwe deals aangekondigd.

Opmerkelijk is dat Bowlero internationaal nog steeds slecht vertegenwoordigd is. Het bedrijf heeft slechts zeven bowlingcentra in het buitenland: vijf in Mexico en twee in Canada. Volgens Precision Reports zal de wereldwijde bowlingmarkt tot 2027 groeien met een samengesteld jaarlijks groeipercentage (CAGR) van 15,4%. Met andere woorden, Bowlero heeft een aanzienlijk potentieel voor internationale expansie.

Reden 3. Kapitaalallocatie

In de afgelopen maanden heeft Bowlero in twee afzonderlijke transacties 32% van zijn converteerbare preferente aandelen teruggekocht ter waarde van $ 81 miljoen, waarvan $ 74 miljoen is uitgegeven sinds het einde van de laatste verslagperiode. De transacties vonden plaats tegen contante betaling. De inkoop van de converteerbare preferente aandelen verminderde het potentiële volume van verwaterde aandelen met 5,2 miljoen (ongeveer 3%).

Het bedrijf beloont ook gewone aandeelhouders door middel van inkoop. Sinds de start van het laatste terugkoopprogramma heeft Bowlero 7 miljoen aandelen teruggekocht tegen een gemiddelde prijs van $11,85 per aandeel voor een totaal van $82 miljoen. Op 16 mei 2023 heeft de raad van bestuur van Bowlero het inkoopprogramma uitgebreid tot $200 miljoen, wat overeenkomt met ongeveer 10% van de huidige marktkapitalisatie van het bedrijf.

Financiële analyse Bowlero aandelen

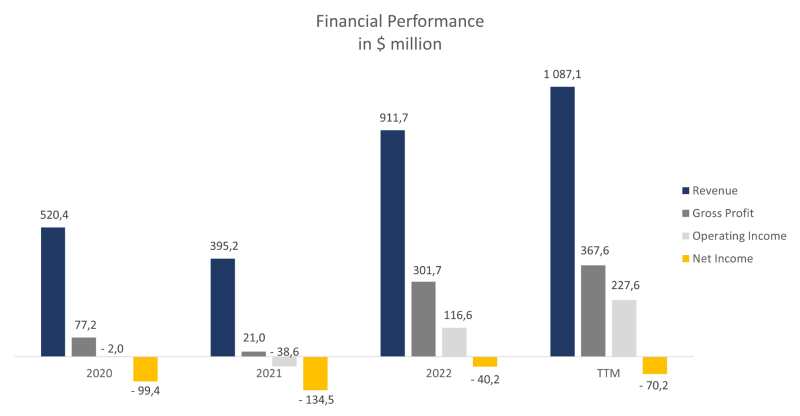

De financiële prestaties van Bowlero over 12 maanden kunnen als volgt worden samengevat:

- De omzet bedroeg $1,09 miljard, een stijging van 19,2% ten opzichte van boekjaar 2022. De groei was zowel te danken aan de positieve dynamiek van dezelfde winkelomzet als aan de uitbreiding van de vastgoedportefeuille.

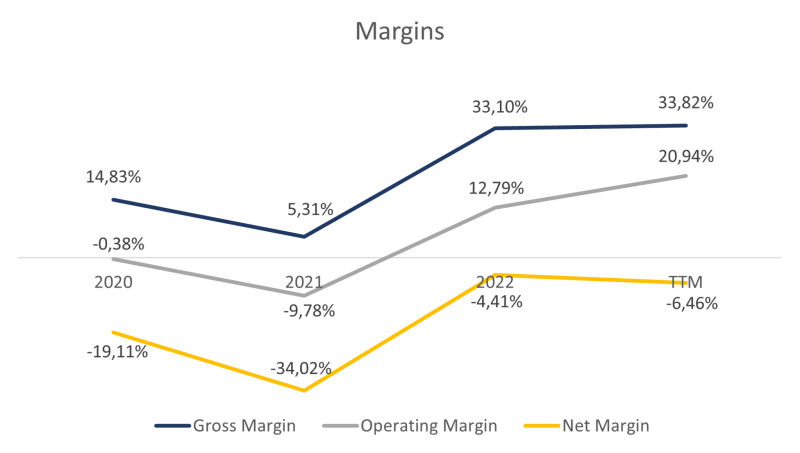

- De brutowinst steeg van $ 301,7 miljoen naar $ 367,6 miljoen. De brutomarge steeg van 33,10% naar 33,82%.

- Het bedrijfsresultaat steeg van $116,6 miljoen naar $227,6 miljoen. De brutowinstmarge steeg van 12,79% naar 20,94%.

- Het nettoverlies verdiepte zich van -40,2 miljoen dollar naar -70,2 miljoen dollar door een stijging van de overige kosten. De nettomarge daalde van -4,41% naar -6,46%.

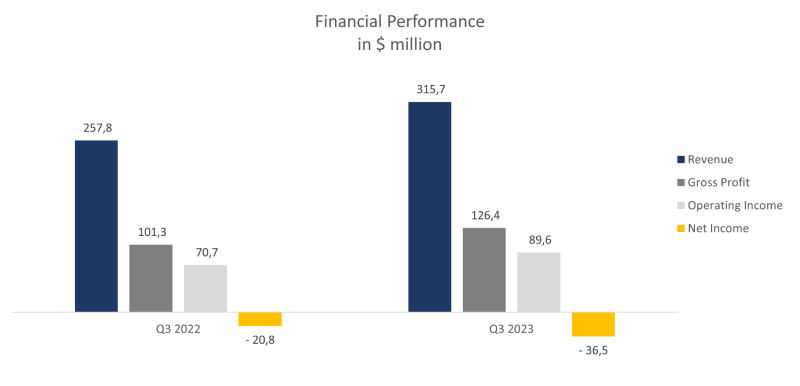

Het afgelopen kwartaal was een record voor Bowlero. De financiële resultaten van het bedrijf voor Q3 FY 2023 worden hieronder gepresenteerd:

- De omzet steeg op jaarbasis met 26,1% van $257,8 miljoen naar $315,7 miljoen.

- De brutowinst steeg van $101,3 miljoen naar $126,4 miljoen. De brutomarge steeg van 39,30% naar 40,04%.

- Het bedrijfsresultaat bedroeg $89,6 miljoen tegenover $70,7 miljoen een jaar eerder. De brutowinstmarge steeg van 27,43% naar 28,37%.

- Het nettoverlies bedroeg -36,5 miljoen dollar tegenover -20,8 miljoen dollar een jaar eerder. De nettomarge daalde van -8,07% naar -11,55%.

Het negatieve nettoresultaat is te wijten aan aanzienlijke afschrijvingen en waardeverminderingen van onroerend goed, zoals blijkt uit de aangepaste EBITDA over de TTM van $372,2 miljoen tegenover $316,4 miljoen voor het jaar. We verwachten dat het bedrijf een dubbelcijferige financiële groei zal handhaven naarmate nieuwe bowlingcentra worden geïmplementeerd.

Het negatieve nettoresultaat is te wijten aan aanzienlijke afschrijvingen en waardeverminderingen van onroerend goed, zoals blijkt uit de aangepaste EBITDA over de TTM van $372,2 miljoen tegenover $316,4 miljoen voor het jaar. We verwachten dat het bedrijf een dubbelcijferige financiële groei zal handhaven naarmate nieuwe bowlingcentra worden geïmplementeerd.

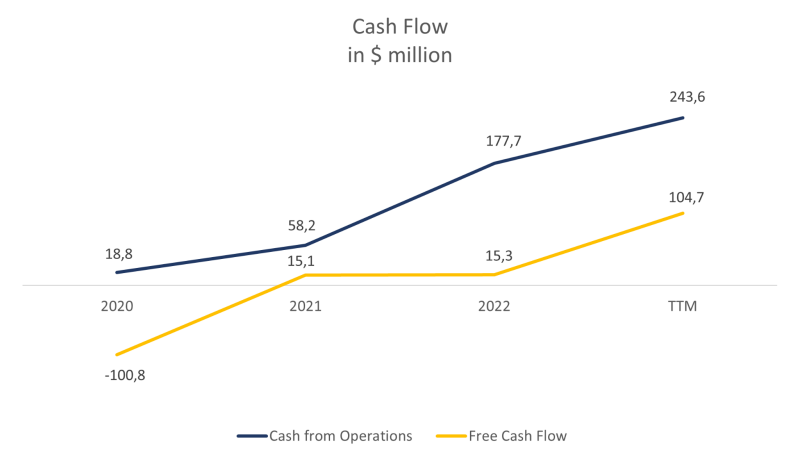

Bowlero laat een solide en groeiende kasstroom zien. De kasstroom uit bedrijfsactiviteiten voor de eerste 12 maanden bedroeg $243,6 miljoen tegenover $177,7 miljoen voor het hele jaar. De vrije kasstroom voor dezelfde periode steeg van $15,3 miljoen naar $104,7 miljoen. De stijging was het gevolg van een verandering in de reële waarde van de earnout-verplichting. Het is vermeldenswaard dat de meeste kapitaalinvesteringen gericht zijn op het verwerven van nieuw onroerend goed, dat wil zeggen dat ze tijdelijk zijn en blijven als het bedrijf uitbreidt. Bowlero heeft een gezonde balans met een totale schuld van $903,0 miljoen, kasequivalenten en kortetermijninvesteringen van $150,7 miljoen en een nettoschuld van $752,3 miljoen, wat 2x van de TTM aangepaste EBITDA is (Nettoschuld / EBITDA - 2,02x).

Bowlero heeft een gezonde balans met een totale schuld van $903,0 miljoen, kasequivalenten en kortetermijninvesteringen van $150,7 miljoen en een nettoschuld van $752,3 miljoen, wat 2x van de TTM aangepaste EBITDA is (Nettoschuld / EBITDA - 2,02x).

Waardering Bowlero aandelen

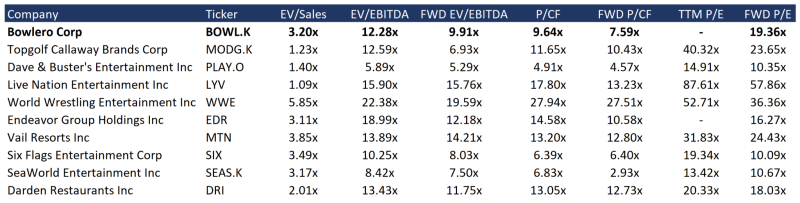

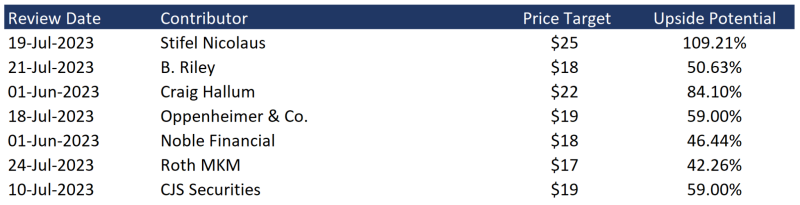

Bowlero heeft geen directe concurrenten. Onze vergelijkingssteekproef omvat een verscheidenheid aan entertainmentbedrijven, waaronder spelers in amusementsgelegenheden, organisatoren van evenementen, sportpromoties en restaurants. Bowlero handelt met een korting ten opzichte van gelijken op de volgende multiples: EV/EBITDA - 12,28x, FWD EV/EBITDA - 9,91x, P/Cashflow - 9,64x, FWD P/Cashflow - 7,59x. Het minimale koersdoel van investeringsbanken dat is vastgesteld door Roth MKM is $17 per aandeel. Tegelijkertijd schat Stifel Nicolaus BOWL op $25 per aandeel. Volgens de consensusschatting van Wall Street is de reële marktwaarde van het aandeel $20,7 per aandeel, wat een opwaarts potentieel van 71% impliceert.

Het minimale koersdoel van investeringsbanken dat is vastgesteld door Roth MKM is $17 per aandeel. Tegelijkertijd schat Stifel Nicolaus BOWL op $25 per aandeel. Volgens de consensusschatting van Wall Street is de reële marktwaarde van het aandeel $20,7 per aandeel, wat een opwaarts potentieel van 71% impliceert.

Belangrijkste risico's Bowlero aandelen kopen

- Bowlero heeft te maken gehad met tientallen rechtszaken over leeftijdsdiscriminatie van werknemers. Volgens CNBC heeft de Amerikaanse Equal Employment Opportunity Commission (EEOC) aangeboden om de rechtszaken te schikken voor $60 miljoen. Hoewel de advocaten van Bowlero de beschuldigingen van discriminatie ongegrond noemen en ontkennen dat het bedrijf iets verkeerd heeft gedaan, kunnen dit soort rechtszaken leiden tot financiële kosten en reputatieschade.

- De entertainmentindustrie is zeer cyclisch. Als de economie in een recessie terechtkomt, kunnen de financiële resultaten van Bowlero onder druk komen te staan, wat de marktwaarde van het aandeel zou aantasten.

- Het management van Bowlero ziet fusies en overnames als een van de belangrijkste middelen voor de groei van het bedrijf. Hoewel strategische overnames tegen aantrekkelijke voorwaarden gunstig zijn voor aandeelhouders, worden bedrijven vaak gekocht tegen een premie voor controle, wat risico's met zich meebrengt voor de omzet van activa en de algehele winstgevendheid.

En, wat denk jij? Bowlero aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.