Dave & Buster's Aandelen kopen? Analyse +58% Groei | Happy Investors

In dit artikel behandelen we een analyse van Dave & Buster’s aandelen. Dave & Buster’s aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Over Dave & Buster's, entertainmentbedrijf

Dave & Buster's Entertainment (PLAY) bezit en exploiteert uitgaansgelegenheden onder de merken Dave & Buster's en Main Event. Het bedrijf exploiteert 204 vestigingen in de VS, Canada en Puerto Rico. Het bedrijf werd opgericht in 1982 en heeft zijn hoofdkantoor in Coppell, Texas.

- Ticker: PLAY

- Toegangsprijs: 34,50 dollar

- Richtprijs: $54,50

- Potentieel: 57,9%

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Waarom investeren in Dave & Buster's aandelen?

- Hoewel wij voorzichtig blijven met fusies en overnames, geloven wij dat de overname van Main Event aanzienlijke waarde oplevert voor de aandeelhouders van Dave & Buster's.

- Door de overname kon het bedrijf zich in grote lijnen op verschillende hoofdcategorieën van bezoekers richten, wat de algemene vector voor de ontwikkeling van de doelmarkt zal bepalen.

- Internationale expansie kan het bedrijf een enorme groeibaan op lange termijn bieden.

- Dave & Buster's vertoont een sterke financiële groei, een solide kasstroom en een gezonde balans.

- Het bedrijf wordt verhandeld tegen een korting op sectorgenoten met een vergelijkbare waardering. Volgens de consensus op Wall Street heeft het aandeel een opwaarts potentieel van 57,9%.

Dave & Buster's aandelen kopen of niet?

Reden 1. Main Event overname

Opgericht in 1982 door David Corriveau en James "Buster" Corley, vertegenwoordigt Dave & Buster's een unieke formule van gelegenheden waar bezoekers konden eten en genieten van een breed scala aan entertainmentdiensten onder één dak, waaronder het bekijken van sportevenementen, het spelen van biljart en verschillende interactieve spellen. Door de jaren heen heeft het bedrijf een sterke organische groei laten zien, waarbij het aantal vestigingen in 2022 151 bedroeg.

Vorig jaar zette Dave & Buster's een belangrijke stap naar een uitgebreide ontwikkeling. In april 2022 kondigde het bedrijf aan Main Event te willen overnemen, een keten van vestigingen met een vergelijkbaar concept, maar met een grotere focus op familievermaak. In de zomer van 2022 werd de overname afgerond.

Hoewel wij op onze hoede zijn voor bedrijven waarvan de groeistrategie gebaseerd is op de uitbreiding van fusies en overnames, menen wij dat de overname van Main Event om de volgende redenen een goede deal is voor de aandeelhouders van Dave & Buster's:

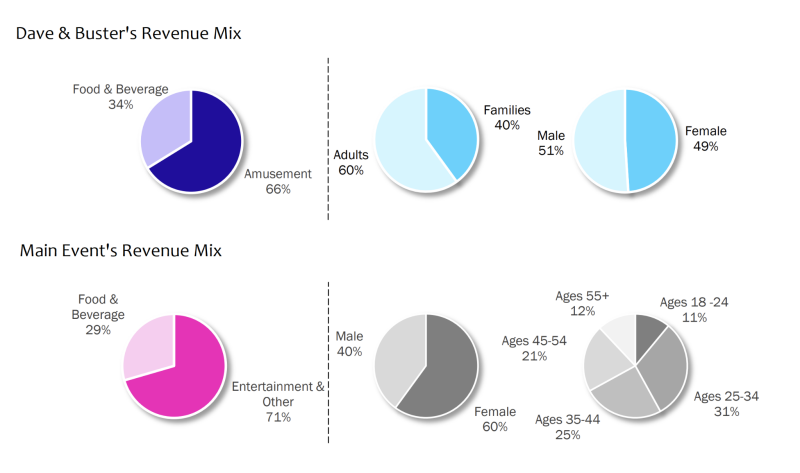

- Uitbreiding van de doelgroep. Main Event biedt haar klanten een breed scala aan familievermaak, waaronder bowlen, laser tag, karaoke, minigolf en kinderspelletjes. Het doelpubliek van Main Event is gezinnen met kinderen, en 60% van de inkomsten wordt geleverd door vrouwen. Dave & Buster's daarentegen richt zich op volwassenen, en gezinnen zijn slechts goed voor 40% van de inkomsten. De overname stelt de onderneming dus in staat haar publiek aanzienlijk uit te breiden.

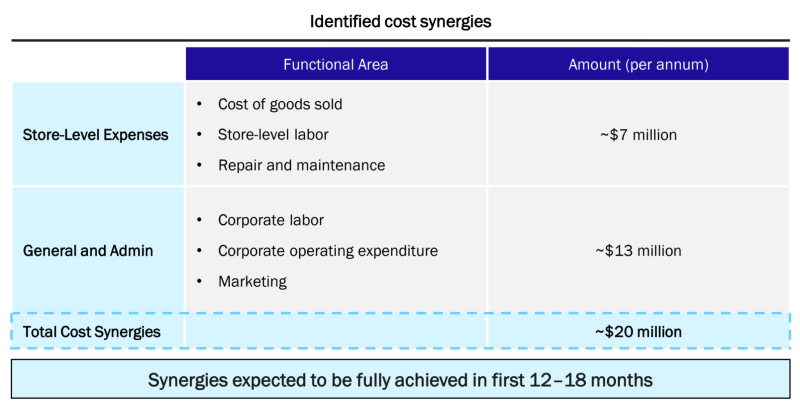

- Synergetisch effect. Door de vergelijkbare aard van de bedrijven kan de gecombineerde onderneming aanzienlijke kostenbesparingen realiseren en de operationele efficiëntie verbeteren. Het management van Dave & Buster's dacht aanvankelijk dat de totale besparingen ongeveer 20 miljoen dollar zouden bedragen. Tijdens de laatste conference call werd het doel echter verhoogd tot 25 miljoen dollar. Het synergetisch effect zal naar verwachting binnen 12-18 maanden na de afronding van de deal worden bereikt

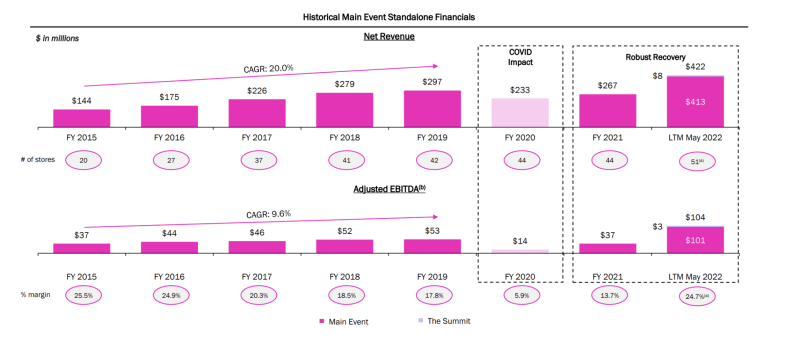

- Redelijke prijs. Gewoonlijk betaalt een koper een premie om controle te krijgen over een doelonderneming. Vaak is deze premie onredelijk hoog. Dave & Buster's heeft Main Event echter overgenomen voor $ 832,5 miljoen, 9-voudig van zijn TTM EBITDA per 31 december 2021 (EV/EBITDA - 9,0x). Dit veelvoud is in lijn met het huidige sectorgemiddelde. Opmerkelijk is dat de financiële prestaties in 2021 nog sterk werden beïnvloed door de pandemie. De inkomsten van Main Event voor 2022 worden geschat op ongeveer $ 489 miljoen, een stijging van 83% ten opzichte van een jaar eerder. Met behoud van een EBITDA-marge van 24,7% (mei 2022) is de huidige EBITDA ongeveer $ 121 miljoen, wat betekent dat EV/EBITDA 6,9x is, of onder het sectorgemiddelde.

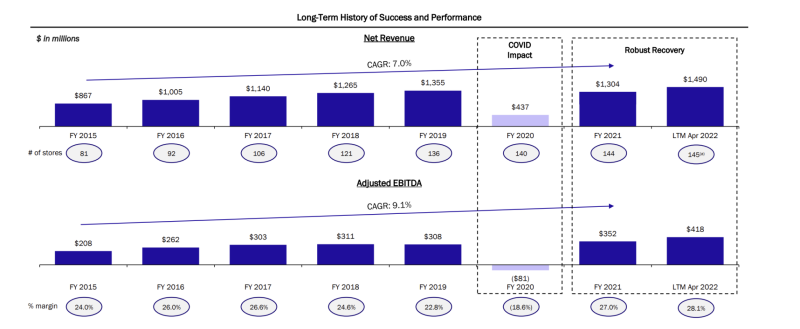

- Extra groeimotor. Van 2015 tot 2019 stegen de inkomsten van Main Event met een samengesteld jaarlijks brutopercentage (CAGR) van 20% en groeide de aangepaste EBITDA met gemiddeld 9,6% per jaar. In dezelfde periode groeiden de vergelijkbare cijfers van Dave & Buster's met respectievelijk 7% en 9,1%.

Het bedrijf heeft een aanzienlijk potentieel om nieuwe Main Event-vestigingen te openen, aangezien het bedrijf zijn vestigingen tot dusver in slechts 17 staten heeft, terwijl hun totale aantal 53 bedraagt (waaronder drie onder het merk Summit) tegenover 151 van Dave & Buster's. Met de uitbreiding van de Main Event-keten tot een vergelijkbare omvang zou dit netwerk alleen al de onderneming meer dan 1,4 miljard dollar aan inkomsten opleveren.

Het bedrijf heeft een aanzienlijk potentieel om nieuwe Main Event-vestigingen te openen, aangezien het bedrijf zijn vestigingen tot dusver in slechts 17 staten heeft, terwijl hun totale aantal 53 bedraagt (waaronder drie onder het merk Summit) tegenover 151 van Dave & Buster's. Met de uitbreiding van de Main Event-keten tot een vergelijkbare omvang zou dit netwerk alleen al de onderneming meer dan 1,4 miljard dollar aan inkomsten opleveren.

Reden 2. Mogelijkheden voor de doelmarkt

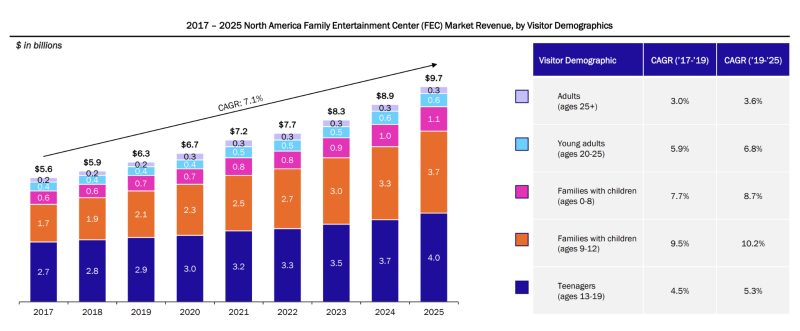

Door de overname van Main Event heeft het bedrijf zijn positie in de grote en groeiende markt voor familievermaakcentra aanzienlijk versterkt. Volgens Dave & Buster's werd de Noord-Amerikaanse markt in 2017 gewaardeerd op ongeveer $5,6 miljard en zal deze naar verwachting tegen het einde van 2025 $9,7 miljard bedragen, wat een groei met een CAGR van 7,1% gedurende de prognoseperiode inhoudt.

Uit de grafiek blijkt dat de grootste en meest dynamische categorieën bezoekers tieners en gezinnen met kinderen zijn. Zoals eerder opgemerkt, zijn beide categorieën niet overheersend bij Dave & Buster's. De onderneming heeft zich altijd gericht op het bedienen van volwassenen, waarvan meer dan de helft mannen zijn. Met de overname van Main Event kon de onderneming verschillende grote bezoekerscategorieën ruim bestrijken, hetgeen de algemene vector voor de ontwikkeling van de doelmarkt zal bepalen.

Reden 3. Potentieel voor internationale expansie

Tegenwoordig is Dave & Buster's Entertainment voornamelijk actief in de VS. In het buitenland heeft het bedrijf slechts drie vestigingen, waarvan twee in de Canadese provincie Ontario en één in Puerto Rico. Eind 2022 bedroegen de inkomsten in Canada 21,4 miljoen dollar tegenover 6,9 miljoen dollar een jaar eerder, terwijl de vergelijkbare omzet ongeveer overeenkwam met die in de VS. Met andere woorden, het concept is universeel en werkt met succes op buitenlandse markten.

Het bedrijf is van plan het merk Dave & Buster's uit te breiden via internationale franchiseovereenkomsten. In januari 2022 benoemde het bedrijf een internationale ontwikkelingsdirecteur. In september 2022 tekende Dave & Buster's een overeenkomst met Abdul Mohsen Al Hokair Holding Group om te beginnen met de ontwikkeling van het merk in Saoedi-Arabië en later in de Verenigde Arabische Emiraten en Egypte.

Internationale ontwikkeling kan het bedrijf een enorme groeimogelijkheid op lange termijn bieden. Het franchiseontwikkelingsmodel is ook een goede strategische beslissing omdat er geen grote kapitaalinvesteringen nodig zijn om de keten te ontwikkelen.

Financiële analyse Dave & Buster's aandelen

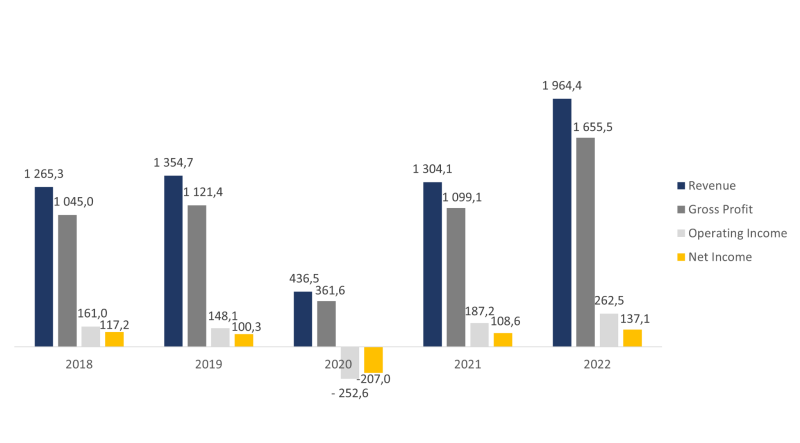

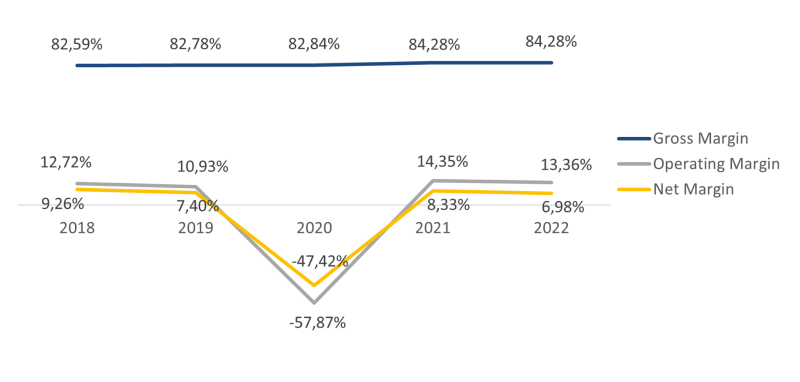

Eind 2022 overtroffen de financiële prestaties van Dave & Buster's en Main Event voor het eerst het niveau van vóór de pandemie van 2019. De geconsolideerde resultaten kunnen als volgt worden samengevat:

- De omzet bedroeg $1,96 miljard, een stijging van 50,6% ten opzichte van een jaar eerder. Het Main Event droeg 288 miljoen dollar bij.

- De brutowinst steeg van $1,10 miljard naar $1,66 miljard. De brutomarge bleef onveranderd op 84,28%.

- Het bedrijfsresultaat steeg van 187,2 miljoen dollar naar 262,5 miljoen dollar. De operationele marge daalde licht van 14,35% naar 13,36%.

- De nettowinst bedroeg $137,1 miljoen, vergeleken met $108,6 miljoen een jaar eerder. De nettomarge daalde van 8,33% naar 6,98

De daling van de operationele en nettomarges was het gevolg van de kosten in verband met de overname van Main Event. Wij verwachten dat de operationele hefboomwerking en de marges van Dave & Buster's zullen toenemen naarmate de overgenomen activiteiten worden geïntegreerd en de synergieën werkelijkheid worden.

De daling van de operationele en nettomarges was het gevolg van de kosten in verband met de overname van Main Event. Wij verwachten dat de operationele hefboomwerking en de marges van Dave & Buster's zullen toenemen naarmate de overgenomen activiteiten worden geïntegreerd en de synergieën werkelijkheid worden.

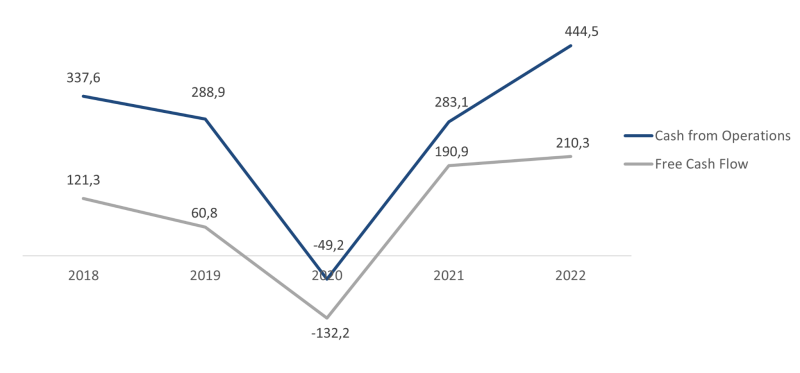

Het bedrijf genereert een solide kasstroom. Eind 2022 bedroeg de kasstroom uit operaties $444,5 miljoen tegen $283,1 miljoen een jaar eerder. De vrije kasstroom steeg van $190,9 miljoen naar $210,3 miljoen. Bij de berekening van de vrije kasstroom is geen rekening gehouden met de overname van Main Event, waarvoor Dave & Buster's 818,7 miljoen dollar in contanten heeft uitgegeven.

Na de overname van Main Event is de schuldenlast van het bedrijf aanzienlijk toegenomen. Dave & Buster's heeft echter nog steeds een gezonde balans: totale schuld van $1,23 miljard, kasequivalenten en kortetermijninvesteringen van $181,6 miljoen, en een nettoschuld van $1,05 miljard, tweemaal 2022 Aangepaste EBITDA (Nettoschuld/EBITDA - 2,2x).

Na de overname van Main Event is de schuldenlast van het bedrijf aanzienlijk toegenomen. Dave & Buster's heeft echter nog steeds een gezonde balans: totale schuld van $1,23 miljard, kasequivalenten en kortetermijninvesteringen van $181,6 miljoen, en een nettoschuld van $1,05 miljard, tweemaal 2022 Aangepaste EBITDA (Nettoschuld/EBITDA - 2,2x).

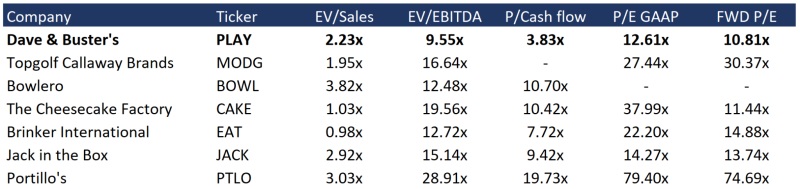

Dave & Buster's aandelen kopen op waardering?

Dave & Buster's heeft geen directe beursgenoteerde concurrenten. Onze vergelijkingssteekproef omvat amusementsbedrijven zoals Topgolf Callaway Brands en Bowlero, alsook restaurants zoals The Cheesecake Factory, Brinker International, Jack in the Box en Portillo's. Dave & Buster's handelt met een korting op het gemiddelde niveau op de volgende multiples: EV/EBITDA - 9,55x, P/Cashflow - 3,83x, P/E - 12,61x, FWD P/E - 10,81x.

Het minimale koersdoel van investeringsbanken dat door Stifel Nicolaus is vastgesteld is $38 per aandeel. Truist Securities schat het aandeel op $60 per aandeel. Volgens de consensus op Wall Street is de reële marktwaarde van het aandeel $54,5 per aandeel, wat een opwaarts potentieel van 57,9% impliceert.

Belangrijkste risico's bij Dave & Buster's aandelen kopen

- De amusements- en restaurantindustrie zijn zeer cyclisch. Als de economie in een recessie terechtkomt, kunnen de financiële resultaten van Dave & Buster's onder druk komen te staan, wat de marktwaarde van het aandeel zou aantasten.

- De geplande internationale expansie gaat gepaard met diverse bedrijfsrisico's, waaronder valutaschommelingen, veranderingen in wet- en regelgeving en economische en politieke stabiliteit in nieuwe regio's.

En, wat denk jij? Dave & Buster’s aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.