Costamare aandelen kopen? +51,5% Groei en +4,94% dividend | Happy Investors

In dit artikel behandelen we een analyse van Halliburton. Halliburton kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Over Costamare, een grote scheepseigenaar

Costamare (CMRE) is een wereldwijde rederij die schepen levert aan verschillende vrachtvervoerders op basis van charterovereenkomsten. Het bedrijf, dat voorheen alleen containerschepen bezat, heeft de afgelopen jaren een vloot droge bulkschepen aan zijn activaportefeuille toegevoegd. Costamare verkoopt actief oude en inefficiënte schepen, wat het bedrijf extra winst oplevert.

- Ticker: CMRE

- Toegangsprijs: $9-$10

- Richtprijs: $14,1

- Potentieel: 51,5%

- Dividendrendement: 4,94%

- Horizon: 12 maanden

- Risico: Middelmatig

- Positiegrootte: 2%

Analyse Costamare groeiaandelen

- Dankzij bedrijfsdiversificatie kan Costamare goede financiële resultaten blijven laten zien.

- Efficiënt vlootbeheer gericht op het verlagen van kosten en maximaliseren van inkomsten

- Stabiele dividenduitkeringen en ondersteuning van de aandelenkoers door een programma voor inkoop van eigen aandelen.

- Snelle verbetering van financiële prestaties.

Waarom Costamare groeiaandelen kopen?

Reden 1. Diversificatie van zakelijke gebieden

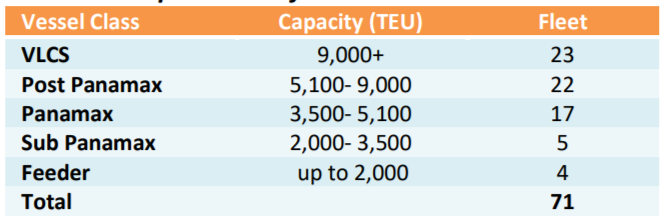

Costamare is een grote rederij. Dankzij de enorme vloot van schepen kan het bedrijf het vervoer van containers en bulklading verzorgen op schepen van verschillende klassen.

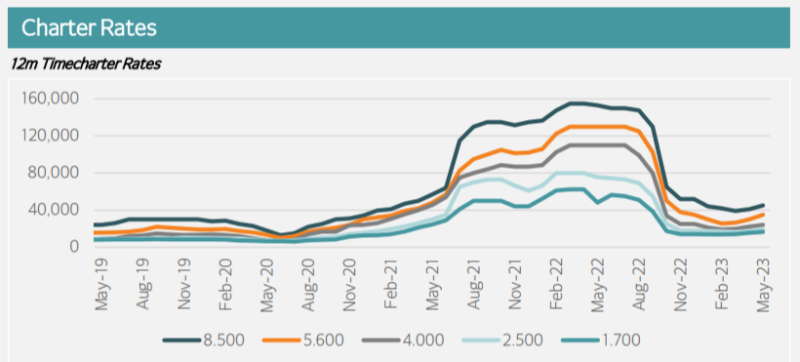

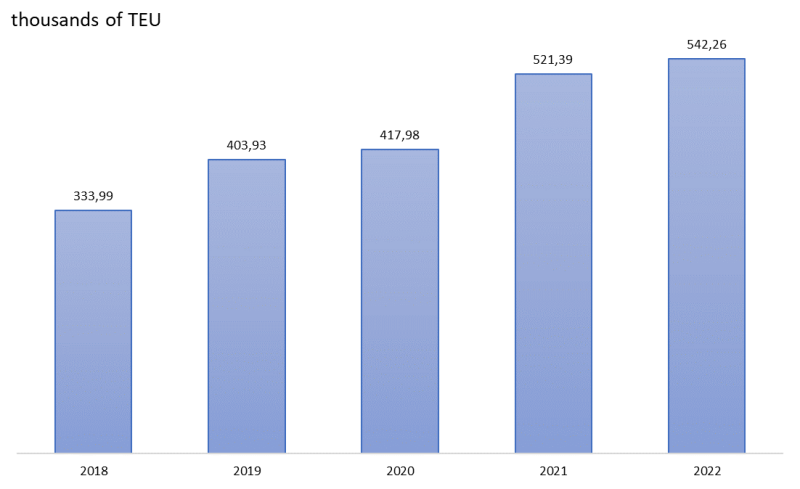

Historisch gezien hield het bedrijf zich alleen bezig met containervervoer. Vandaag bezit het 71 schepen van dit type met een totale capaciteit van ongeveer 542.000 TEU (gelijk aan 1 container van 20 voet).  Costamare's strategie voor het charteren van containerschepen voorziet in het afsluiten van langlopende tijdchartercontracten om cyclische prijsschommelingen te compenseren. Zo werd een deel van de huidige contracten getekend in 2020-2022, toen de prijzen voor containerschepen op historische hoogtepunten waren. Van de 71 schepen van het bedrijf hebben dus 11 containerschepen een tijdchartertarief van meer dan $46.000, wat boven de huidige marktniveaus ligt.

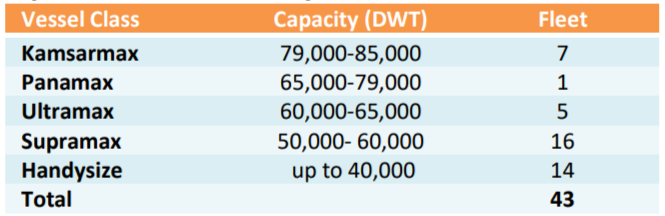

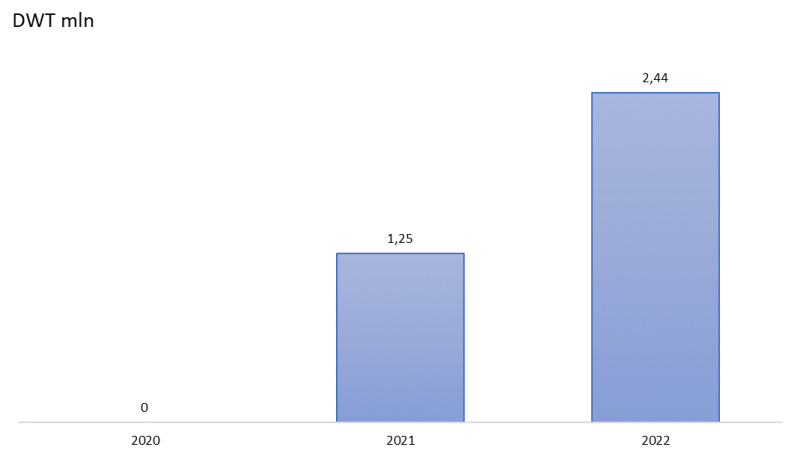

Costamare's strategie voor het charteren van containerschepen voorziet in het afsluiten van langlopende tijdchartercontracten om cyclische prijsschommelingen te compenseren. Zo werd een deel van de huidige contracten getekend in 2020-2022, toen de prijzen voor containerschepen op historische hoogtepunten waren. Van de 71 schepen van het bedrijf hebben dus 11 containerschepen een tijdchartertarief van meer dan $46.000, wat boven de huidige marktniveaus ligt. Naast containerschepen is Costamare sinds medio 2021 begonnen met de aankoop van droge bulkschepen. Momenteel bezit het bedrijf 43 droge bulkschepen met een totaal draagvermogen van ongeveer 2,37 miljoen ton.

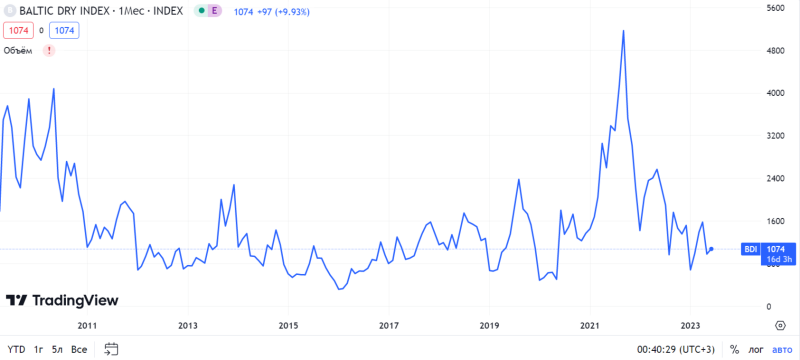

Naast containerschepen is Costamare sinds medio 2021 begonnen met de aankoop van droge bulkschepen. Momenteel bezit het bedrijf 43 droge bulkschepen met een totaal draagvermogen van ongeveer 2,37 miljoen ton. In tegenstelling tot containerschepen chartert Costamare drogeladingschepen op basis van kortlopende tijdcharters. Het bedrijf rechtvaardigt dit beleid door de sterkere volatiliteit van de vrachttarieven voor drogeladingschepen, d.w.z. de kortetermijncontracten stellen het bedrijf in staat om te profiteren van stijgende tarieven. De onderstaande grafiek toont aan dat de vrachttarieven voor bulkcarriers inderdaad onderhevig zijn aan een hogere volatiliteit.

In tegenstelling tot containerschepen chartert Costamare drogeladingschepen op basis van kortlopende tijdcharters. Het bedrijf rechtvaardigt dit beleid door de sterkere volatiliteit van de vrachttarieven voor drogeladingschepen, d.w.z. de kortetermijncontracten stellen het bedrijf in staat om te profiteren van stijgende tarieven. De onderstaande grafiek toont aan dat de vrachttarieven voor bulkcarriers inderdaad onderhevig zijn aan een hogere volatiliteit.

Zo stelt een gediversifieerde portefeuille van activa, gecombineerd met tijdchartercontracten van verschillende duur, het bedrijf in staat om gebruik te maken van sterke marktomstandigheden om meer winstgevende contracten af te sluiten.

Reden 2. Efficiënt vlootbeheer

Zoals eerder vermeld, sluit Costamare, afhankelijk van het type schip, tijdchartercontracten van verschillende duur af om een maximale efficiëntie te bereiken. Vanaf april 2023 bedroeg de gemiddelde vrachtperiode van het bedrijf 4,2 jaar voor containerschepen en minder dan een jaar voor bulkschepen.

Volgens Danish Ship Finance A/S zullen de komende maanden (2023-2024) een sombere periode zijn voor de containertransportmarkt. Een economische vertraging in combinatie met recordleveringen van nieuwe schepen zal waarschijnlijk veel druk zetten op de vrachttarieven. Onder deze omstandigheden ziet Costamare er beter uit dan zijn concurrenten: 92,5% van de containerschepen met middelgrote en grote capaciteit van het bedrijf zijn gecharterd tot medio 2025, waardoor het bedrijf de periode van lage vrachttarieven kan afwachten.

Het marktklimaat voor drogeladingschepen ziet er op korte termijn daarentegen optimistischer uit. Danish Ship Finance A/S verwacht een evenwichtige groei van de vraag naar schepen en een toename van het aanbod, wat de vrachtprijzen niet onder druk zou moeten zetten. Danish Ship Finance A/S merkt ook op dat er momenteel een toenemende vraag is naar lichte bulkcarriers, aangezien zij het belangrijkste transportmiddel zijn voor zeldzame aardmetalen. Dit type schepen maakt het grootste deel uit van Costamare's vloot van droge bulkcarriers.

Opgemerkt moet worden dat het liggeldpercentage van Costamare (de verhouding tussen het totale aantal dagen stilstand zonder gegronde reden en het totale aantal dagen gebruik van het schip onder contract) de afgelopen drie jaar minder dan 2% was, wat duidt op een hoge efficiëntie van het beheer van de activaportefeuille.

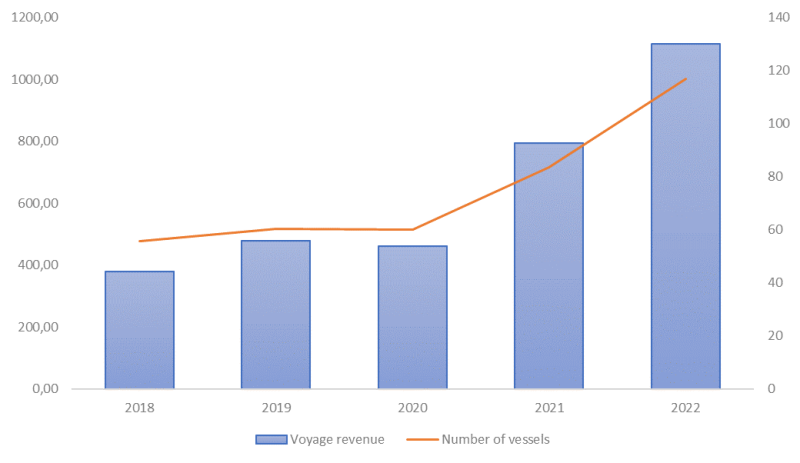

Een ander belangrijk voordeel van Costamare is de snelle uitbreiding van de vloot. In 2021 betrad Costamare de markt voor droge bulkcarriers. In de afgelopen twee jaar heeft het bedrijf het aantal schepen van dit type uitgebreid tot 43, terwijl het laadvermogen in 2022 met bijna 100% is toegenomen. Het segment van de containerschepen heeft ook hoge groeicijfers laten zien met een totale TEU-stijging van meer dan 60% sinds 2018. De vlootuitbreiding heeft een positief effect op de inkomsten van het bedrijf. De onderstaande grafiek toont de correlatie tussen deze statistieken. Toename in capaciteit van de vloot containerschepen van het bedrijf (in '000 TEU); bron: samengesteld door auteur

Toename in capaciteit van de vloot containerschepen van het bedrijf (in '000 TEU); bron: samengesteld door auteur Groei in draagvermogen van de drogeladingvloot van de rederij (in miljoen DWT); bron: samengesteld door auteur

Groei in draagvermogen van de drogeladingvloot van de rederij (in miljoen DWT); bron: samengesteld door auteur De inkomsten van het bedrijf (blauw, in $mln) en het aantal schepen in eigendom (in eenheden) per jaar; bron: samengesteld door auteur

De inkomsten van het bedrijf (blauw, in $mln) en het aantal schepen in eigendom (in eenheden) per jaar; bron: samengesteld door auteur

Naast het opbouwen van de vloot heeft Costamare geleidelijk oude schepen verkocht. Zo heeft het bedrijf in het eerste kwartaal van 2023 twee containerschepen uit 2000 en 2003 verkocht, evenals drie drogeladingschepen uit 2010-2011. De vlootverjonging van Costamare stelt het bedrijf in staat om de kosten in verband met scheepsonderhoud en onvoorziene stilstand te verlagen.

Reden 3. Dividenden en terugkoopprogramma

Costamare betaalt al meer dan 10 jaar regelmatig kwartaaldividenden. Momenteel bedraagt het dividend $0,115 per aandeel en levert het 4,94% op. Het bedrijf merkt op dat het dividenden in omvang uitkeert, waardoor het de vloot kan uitbreiden, de schuldenlast kan verminderen en de bijbehorende kosten voor het onderhoud van schepen kan dragen.

Costamare keurde in 2021 een aandeleninkoopprogramma goed, waarbij het bedrijf $150 miljoen kan uitgeven voor de aankoop van elke, gewone en preferente aandelen. Eind 2022 had Costamare ongeveer 60 miljoen dollar opgebruikt voor de aankoop van gewone aandelen. Het bedrijf heeft dus nog ongeveer $90 miljoen, of ongeveer 8% van zijn market cap, over om zijn gewone aandelen terug te kopen.

Financiële analyse Costamare groeiaandelen

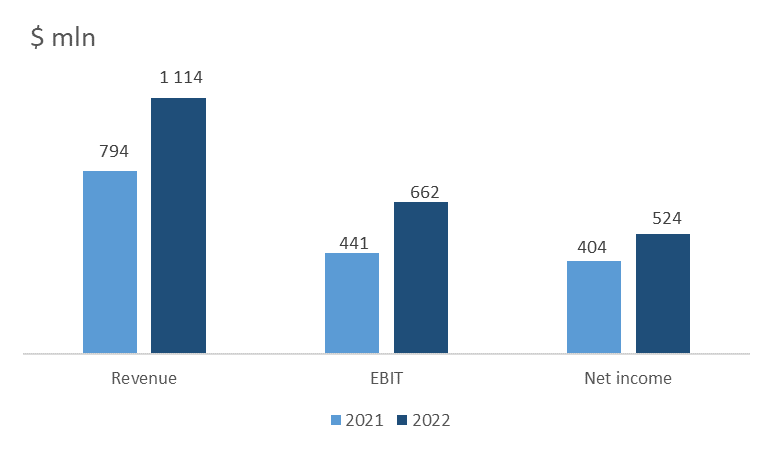

De financiële resultaten van Costamare in 2022 kunnen als volgt worden samengevat:

- De omzet bedroeg $1,11 miljard, een stijging van 40,35% ten opzichte van 2021.

- EBIT steeg van $441 miljoen naar $662 miljoen. De EBIT-marge steeg van 55,61% naar 75,57%.

- De nettowinst bedroeg $524 miljoen tegen $404 miljoen vorig jaar. De nettomarge daalde van 50,91% naar 47,03%.

De inkomsten en winst werden gestimuleerd door de groei van de scheepsopbrengsten, die te danken was aan de aankoop van 17 containerschepen en 46 droge bulkschepen in 2021-2022. Dynamiek van de financiële resultaten van het bedrijf; bron: samengesteld door auteur

Dynamiek van de financiële resultaten van het bedrijf; bron: samengesteld door auteur

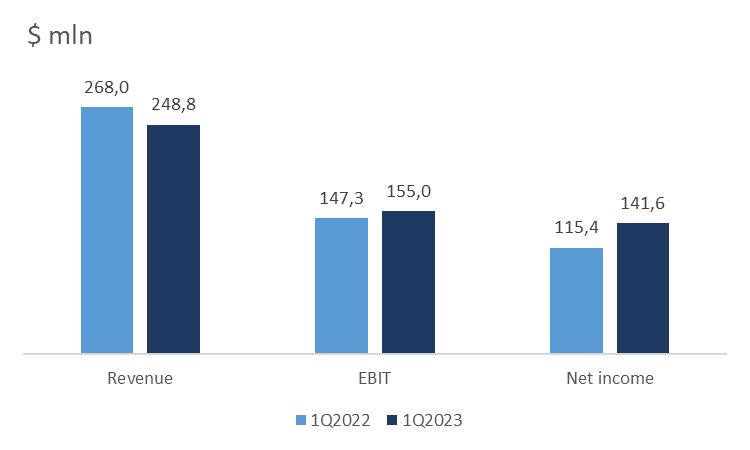

De financiële resultaten van Costamare in Q1 2023 worden hieronder weergegeven:

- De omzet daalde met 7,18% op jaarbasis van $268,0 miljoen naar $248,8 miljoen.

- EBIT steeg van $147,3 miljoen naar $155,0 miljoen. De EBIT-marge steeg van 54,97% naar 62,32%.

- De nettowinst bedroeg $ 141,6 miljoen vergeleken met $ 115,4 miljoen een jaar eerder.

Dynamiek van de financiële resultaten van het bedrijf in 1Q 2023; bron: samengesteld door auteur

Dynamiek van de financiële resultaten van het bedrijf in 1Q 2023; bron: samengesteld door auteur

In Q1 2023 daalde de omzet van Costamare licht als gevolg van lagere vrachttarieven voor droge bulkschepen. Desondanks lieten het bedrijfsresultaat en het nettoresultaat groei zien. Dit is te danken aan de verkoop van twee containerschepen en een bulkcarrier in het kwartaal.

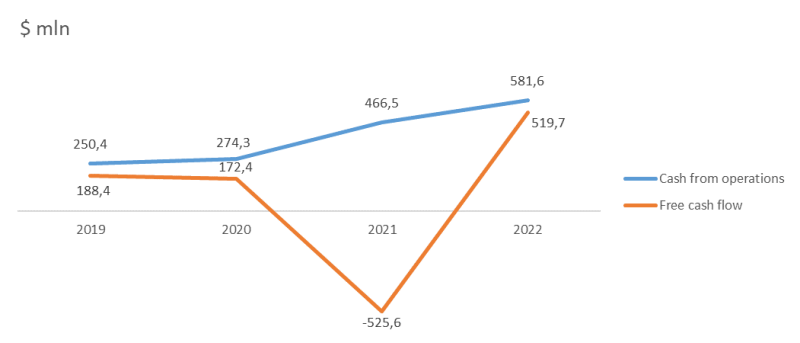

- In 2022 steeg de operationele kasstroom naar $581,6 miljoen ten opzichte van $466,5 miljoen aan het einde van 2021.

- De vrije kasstroom steeg van -$525,6 miljoen naar $519,7 miljoen tegen het einde van 2022.

De operationele en vrije kasstromen stegen door hogere winsten en lagere Capex in 2022 vergeleken met 2021 ($62 miljoen versus $992 miljoen).

Kasstromen van bedrijven; bron: samengesteld door auteur

Kasstromen van bedrijven; bron: samengesteld door auteur

Costamare heeft een gezonde balans:

- De totale schuld is $2,58 miljard.

- Kasequivalenten en financiële kortetermijninvesteringen zijn goed voor $838,1 miljoen.

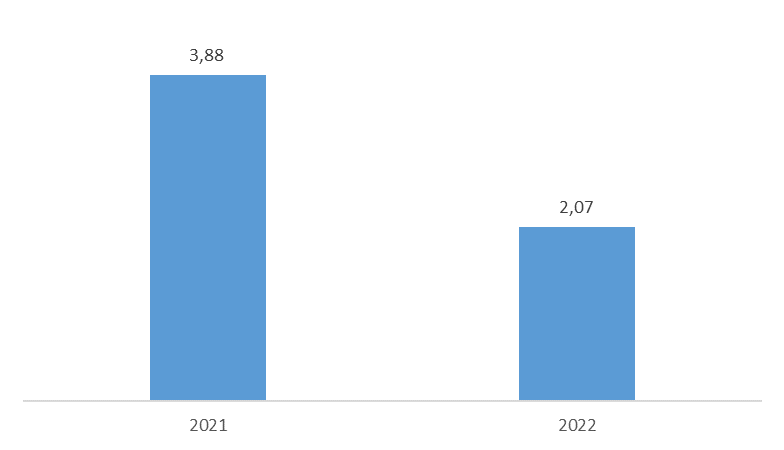

- De nettoschuld is $1,75 miljard, wat 2x EBITDA is voor 2022 (Nettoschuld/EBITDA - 2,07x).

- De rentedekkingsratio is 5,4x.

Dit niveau van leverage geeft de financiële stabiliteit van het bedrijf aan, wat ook wordt bevestigd door de daling van de Netto Schuld/EBITDA van 3,88x naar 2,07x in 2022. Netto schuld/EBITDA; bron: samengesteld door auteur

Netto schuld/EBITDA; bron: samengesteld door auteur

Waardering Costamare groeiaandelen

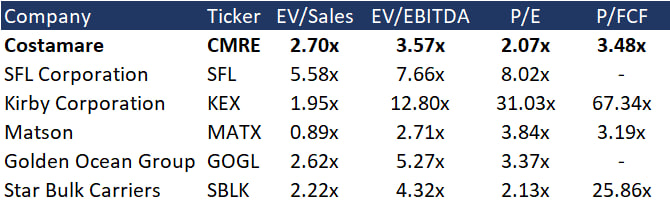

Costamare wordt verhandeld tegen een sectorgemiddelde op EV/Sales van 2,70x en verdisconteerd op EV/EBITDA van 3,57x, P/E van 2,07x en P/FCF van 3,48x. Vergelijkbare score; bron: samengesteld door auteur, Finviz, Yahoo

Vergelijkbare score; bron: samengesteld door auteur, Finviz, Yahoo

Het gemiddelde koersdoel van de grote investeringsbanken Jefferies Financial Group en Stifel Nicolaus is $ 11,3 per aandeel. Volgens onze consensus is het bedrijf ondergewaardeerd op basis van sectorgemiddelde en historische multiples; de reële marktwaarde van het aandeel is $14,1, wat een opwaarts potentieel van 51,5% impliceert.

Belangrijkste risico's Costamare aandelen kopen

- Een verdere daling van de vrachttarieven voor container- en bulktransport kan een negatief effect hebben op de financiële prestaties van Costamare en haar vermogen om haar vloot uit te breiden.

- Een recessie in de VS en een trage groei van de Chinese economie kunnen de vraag naar scheepvaart verminderen, wat een negatieve invloed kan hebben op de resultaten van het bedrijf.

- Costamare heeft een grote vloot schepen, waarvan sommige van oudere modellen zijn. Oude schepen kunnen onvoorziene reparaties en extra stilstand nodig hebben, wat uiteindelijk zou leiden tot extra kosten voor het bedrijf.

En, wat denk jij? Halliburton kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.