Nomad Foods aandelen kopen? Analyse +49% Groei | Happy Investors

In dit artikel behandelen we een analyse van Nomad Foods aandelen. Nomad Foods aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Belangrijke tip: toets het aandeel altijd op diverse factoren. Gebruik de SeekingAlpha Quant ratings voor toetsing op factoranalyse, zodat je de meest gunstig gewaardeerde aandelen binnen de sector koopt.

Over Nomad Foods, een Toonaangevende speler op de Europese diepvriesmarkt

Nomad Foods (NOMD.US) produceert en verkoopt diepvriesproducten op de Europese markt. Het bedrijf biedt vis- en vleesproducten, groenten, pasta en bakkerijproducten aan onder de merknamen Birds Eye, Iglo, Findus, Green Cuisine, Aunt Bessie's, Goodfella's, Frikom, Ledo, La Cocinera en Belviva. Nomad Foods is opgericht in 2014 en heeft zijn hoofdkantoor in Feltham, het Verenigd Koninkrijk.

- Toegangsprijs: $15-$16

- Richtprijs: $23

- Potentieel: 49%

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Analyse Nomad Foods aandelen

- Wij denken dat het risico van een cyclische neergang al is ingeprijsd en dat de recente verkoop van het aandeel een goede gelegenheid biedt om een bullish positie te openen.

- De Europese markt voor diepvriesproducten zal de komende jaren naar verwachting groeien. Wij geloven dat Nomad Foods goed gepositioneerd is om de groei van de sector te leiden.

- Het portfolio van het bedrijf omvat veel iconische merken die bekend zijn bij verschillende generaties Europeanen, zoals Birds Eye, Findus, Iglo, Ledo en Frikom.

- Nomad Foods is de absolute marktleider in 16 Europese landen en volgens schattingen van Nielsen heeft het bedrijf een marktaandeel van 18%.

- In de vijf grootste markten, het Verenigd Koninkrijk, Italië, Duitsland, Zweden en Frankrijk, ligt de penetratiegraad van de merken van Nomad Foods rond de 65%.

- De overname van Frozen Food Business Group breidt het portfolio van Nomad Food in Centraal- en Oost-Europa uit en creëert een platform voor verdere expansie in de regio.

- Ondanks zijn marktleiderschap, groeiende inkomsten en sterke kasstroom, wordt Nomad Foods verhandeld tegen een disagio ten opzichte van het sectorgemiddelde.

- Volgens de consensusschatting van Wall Street heeft het aandeel een opwaarts potentieel van 49%.

Waarom Nomad Foods aandelen kopen?

Reden 1. Post-Covid pessimisme

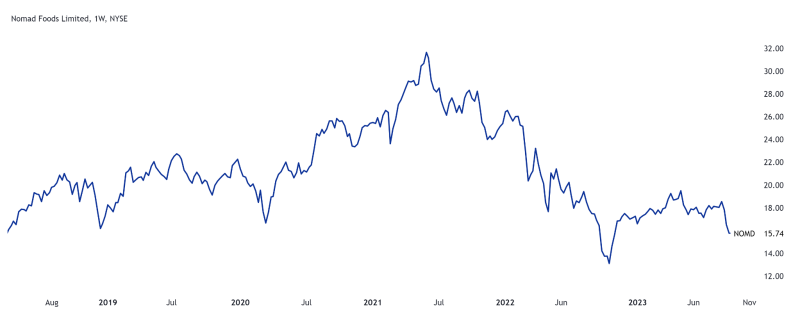

De Covid-19 pandemie is een belangrijke katalysator geweest voor de groei van het bedrijf Nomad Foods. Te midden van massale lockdowns is de vraag van consumenten naar voedingsmiddelen, waaronder diepvriesproducten, sterk toegenomen. In 2020 groeiden de omzet en de aangepaste EBITDA van Nomad Foods met 8%, terwijl de marges ongewijzigd bleven. Vanaf de dieptepunten in maart 2020 tot mei 2021 stegen de conservatieve aandelen in de voedingsmiddelenindustrie met meer dan 90% en werden ze verhandeld tegen een indrukwekkende 22x jaarlijkse winstverhouding.

Tegen de achtergrond van hoge inflatie en een verkrappend monetair beleid in 2022 daalden bijna alle belangrijke beursbenchmarks met meer dan 20% en overschreden ze de berenmarktdrempel. Voedingsmiddelenbedrijven zijn gemiddeld veerkrachtiger gebleken omdat de markt de sector altijd als defensief heeft beschouwd. Zo belandden aanzienlijke hoeveelheden kapitaal in aandelen zoals Mondelez, J.M. Smucker, Hershey en General Mills.

De prestaties van het aandeel Nomad Foods waren echter veel zwakker dan die van de algemene markt. De toegenomen schuldenlast als gevolg van fusies en overnames, organische groeiproblemen en druk op de marges zorgden ervoor dat het aandeel ongeveer 60% van zijn waarde verloor van de hoogtepunten in 2021 tot oktober 2022. De ooit zo succesvolle winnaar is het slachtoffer geworden van het bearish sentiment in de markt.

Hoewel het aandeel enige rugwind ondervond in H1 2023, was de overheersende visie van beleggers aan het eind van de zomer dat de sector van verpakte voedingsmiddelen zich in het beginstadium van een neergang bevond vanwege de verwachte verzwakking van de vraagelasticiteit naarmate de toeleveringsketens normaliseren, en vanwege het risico op prijskortingen en, als gevolg daarvan, druk op de marges. Als gevolg hiervan zijn de aandelen van Nomad Foods sinds 21 augustus met ongeveer 15% gedaald.

Wij denken dat het risico van een cyclische neergang al wordt weerspiegeld in de huidige prijs, en de recente verkoop van het aandeel biedt een kans om een stijgende positie in te nemen:

- Door het hoge basiseffect van Covid-19 daalde de organische omzet van het bedrijf (exclusief fusies en overnames en wisselkoersschommelingen) met respectievelijk 4,5% en 3,2% in Q1 2022 en Q2 2022. Maar al in Q3 2022 stabiliseerde het cijfer en groeide het met 7,2%, dankzij een dubbelcijferige prijsstijging. Nomad Foods eindigde 2022 met een organische groei van 1,8%, wat, hoewel lager dan het inflatiepercentage, duidt op succes in het navigeren door de post-Covid uitdagingen. In de laatste verslagperiode groeide de organische omzet met 8,6% j-o-j.

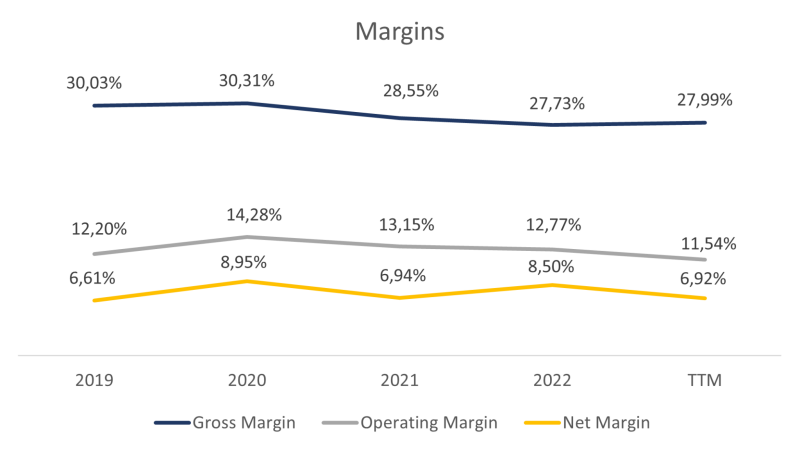

- In 2022 daalde de brutomarge met 120 basispunten tot 27,7% en de aangepaste EBITDA-marge met 90 basispunten tot 17,8%. Het management van het bedrijf verwacht echter dat de financiële prestaties later dit jaar zullen stabiliseren, ondersteund door hogere prijzen, kostendiscipline en effectief beheer van de omzetgroei. Opmerkelijk is dat de aangepaste EBITDA-marge de afgelopen zes maanden met 20 basispunten is gestegen.

- Vandaag handelt Nomad Foods op de niveaus van maart 2020, ook in lijn met de niveaus van 2017-2018. Naar onze mening is een dergelijke beoordeling irrationeel, omdat de omzet van het bedrijf met 35,3% is gestegen van €2,17 miljard in 2018 naar €2,94 miljard in 2022, terwijl de nettowinst met 46,5% is gegroeid van €170,5 miljoen naar €249,8 miljoen.

Reden 2. Industrieel potentieel

In Europa is de vraag naar diepvriesproducten de afgelopen jaren gegroeid als gevolg van de drukke levensstijl van mensen, veranderende eetgewoonten en het stijgende besteedbare inkomen van huishoudens. De snelle verstedelijking in sommige landen heeft ook de consumptie van verwerkte voedingsmiddelen gestimuleerd, waaronder diepvriesproducten, omdat deze sneller kunnen worden bereid en langer kunnen worden bewaard.

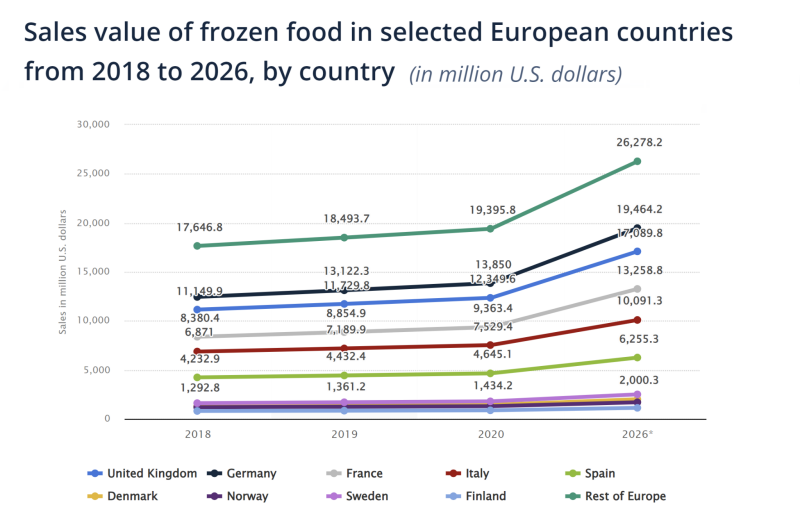

Volgens Statista is de consumptie van diepvriesproducten per hoofd van de bevolking in Europa tussen 2009 en 2020 gestegen van 39,3 kg naar 44,8 kg per jaar, waardoor de regio na Noord-Amerika de grootste consument van verwerkte voedingsmiddelen ter wereld is. Duitsland was de grootste markt in Europa met een aandeel van 19%, gevolgd door het Verenigd Koninkrijk met 17% en Frankrijk met 13%. Deze landen behoren ook tot de top vijf consumenten in de inkomstenstructuur van Nomad Foods.

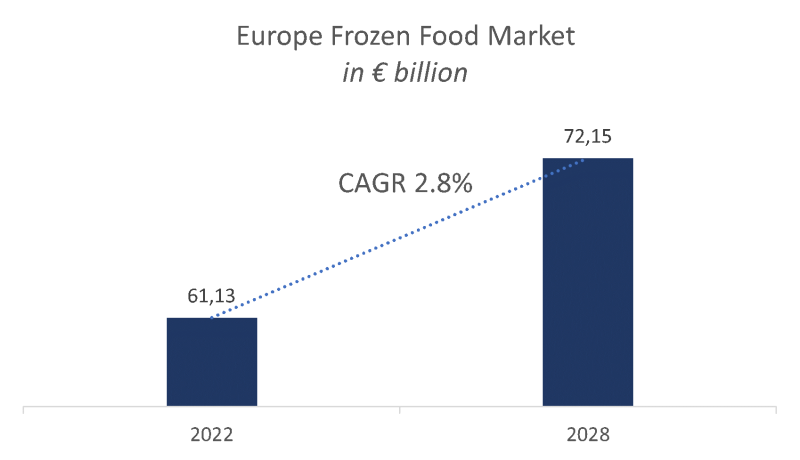

Volgens Expert Market Research wordt de Europese markt voor diepvriesproducten geschat op €61,1 miljard en zal deze tot 2028 naar verwachting groeien met een samengesteld jaarlijks percentage (CAGR) van 2,8% tot €72,2 miljard. Market Research gaf een gedurfdere prognose van een groei met een CAGR van 5,2% tot het einde van de prognoseperiode. Bovendien verwacht Technavio dat de Europese diepvriesmarkt tot 2027 zal groeien met een indrukwekkende €45,7 miljard, wat een CAGR van 6,8% betekent. Hoewel onderzoekers verschillende schattingen geven over de toekomstige prestaties van de Europese diepvriesmarkt, is de overheersende consensus dat de markt sneller zal groeien dan de inflatie, wat duidt op een relatief gunstig klimaat voor de activiteiten van Nomad Foods. Aangezien het bedrijf een leidende positie inneemt in zijn segmenten, verwachten we dat Nomad Foods de groei van de sector zal leiden.

Hoewel onderzoekers verschillende schattingen geven over de toekomstige prestaties van de Europese diepvriesmarkt, is de overheersende consensus dat de markt sneller zal groeien dan de inflatie, wat duidt op een relatief gunstig klimaat voor de activiteiten van Nomad Foods. Aangezien het bedrijf een leidende positie inneemt in zijn segmenten, verwachten we dat Nomad Foods de groei van de sector zal leiden.

Reden 3. Dominante marktpositie

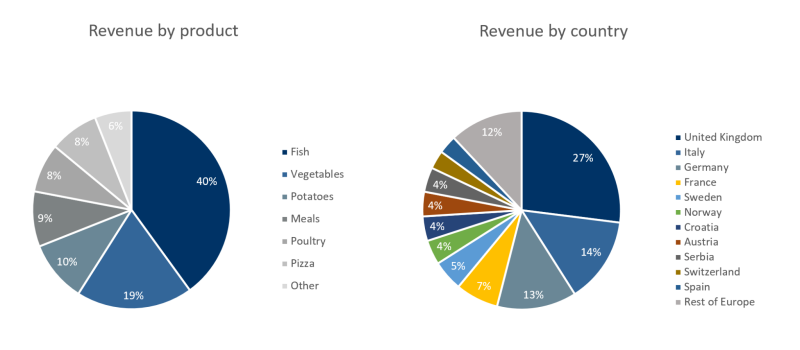

Nomad Foods is een sterk gediversifieerd bedrijf. Het bedrijf produceert en verkoopt diepgevroren vis, groenten, aardappelen, vleesproducten, kant-en-klaarmaaltijden, maar ook pizza, ijs en andere producten. Het productassortiment van het bedrijf omvat veel iconische merken die bekend zijn bij verschillende generaties Europeanen, zoals Birds Eye, Findus, Iglo, Ledo en Frikom. Hoewel geen enkel land meer dan 27% van de totale omzet van het bedrijf voor zijn rekening neemt, domineert Nomad Foods zijn markten.

Nomad Foods is de algemene marktleider in 16 Europese landen en volgens schattingen van Nielsen heeft het bedrijf een marktaandeel van 18%, wat een indrukwekkend cijfer is voor de gefragmenteerde en concurrerende voedselmarkt. In de vijf grootste markten, het Verenigd Koninkrijk, Italië, Duitsland, Zweden en Frankrijk, ligt de penetratie van de merken van Nomad Foods in huishoudens rond de 65%.

Het bedrijf bezit en exploiteert 19 productiefaciliteiten dicht bij de belangrijkste markten, waardoor de logistieke kosten geminimaliseerd kunnen worden. De klanten van Nomad Foods zijn voornamelijk grote voedselretailers zoals Tesco, Asda en Sainsbury's in het Verenigd Koninkrijk; Coop, Conad en Esselunga in Italië; Rewe en Edeka in Duitsland; en Carrefour en Auchan in Frankrijk. De 10 grootste klanten waren goed voor slechts 34% van de omzet van het bedrijf, terwijl de uitgebreide basis van tegenpartijen de afhankelijkheid van één enkele leverancier minimaliseert.

Een hoge merkbekendheid geeft het bedrijf prijszettingsvermogen. Na onderzoek van de artikelen in de Tesco-winkel in het Verenigd Koninkrijk hebben we geconcludeerd dat de producten van Nomad Foods gemiddeld hoger geprijsd zijn dan de merken van de retailer. Deze trend wordt zowel waargenomen in het vissegment (bijvoorbeeld, Birds Eye 4 Large Breaded Cod Fillets is geprijsd op £13,64/kg tegenover £10,50/kg voor Tesco 4 Breaded Chunky Prime Cod Fillets) als in het groentesegment (bijvoorbeeld, Birds Eye Garden Peas 800G is geprijsd op £3,24/kg tegenover £1,45/kg voor Tesco Garden Peas 1Kg).

Reden 4. Agressieve fusies en overnames

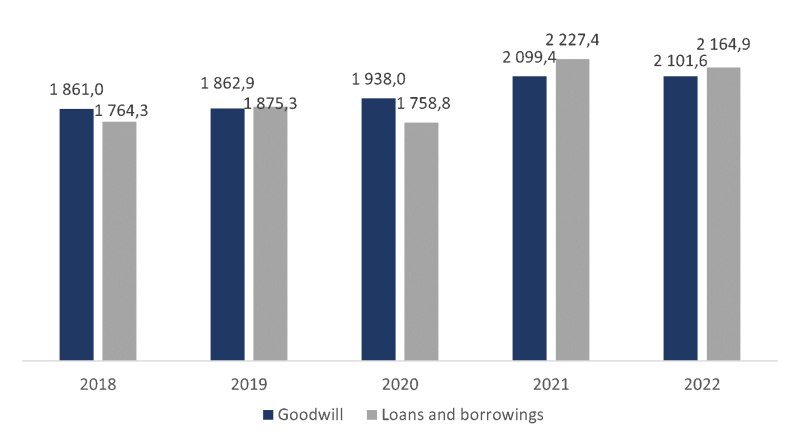

Nomad Foods is ontstaan uit de fusie- en overnamedeal van 2015, toen Nomad Holdings, dat een jaar eerder was opgericht, Iglo Group overnam. Sindsdien zijn leveraged buyouts (LBO's) een belangrijk instrument geworden in de groei van het bedrijf. De M&A-strategie van Nomad Foods wordt gekenmerkt door agressieve overnames en snelle schuldafbouw. Als gevolg daarvan heeft het bedrijf altijd een verhoogde schuldenlast en een groeiende goodwillbalans gehad. In de afgelopen drie jaar heeft Nomad Food twee fusies en overnames afgerond. Op 31 december 2020 nam het bedrijf Findus Switzerland AG over van Froneri International, een van de grootste ijsproducenten, deels eigendom van Nestlé, voor €112,8 miljoen. Dankzij deze transactie kon Nomad Foods de nieuwe Zwitserse markt betreden met een toonaangevend lokaal diepvriesmerk en zijn aanwezigheid in Italië, Frankrijk, Spanje, Zweden, Noorwegen, Finland en Denemarken uitbreiden.

In de afgelopen drie jaar heeft Nomad Food twee fusies en overnames afgerond. Op 31 december 2020 nam het bedrijf Findus Switzerland AG over van Froneri International, een van de grootste ijsproducenten, deels eigendom van Nestlé, voor €112,8 miljoen. Dankzij deze transactie kon Nomad Foods de nieuwe Zwitserse markt betreden met een toonaangevend lokaal diepvriesmerk en zijn aanwezigheid in Italië, Frankrijk, Spanje, Zweden, Noorwegen, Finland en Denemarken uitbreiden.

Op 30 september 2021 nam Nomad Foods Frozen Food Business Group (FFBG) over van Fortenova Group voor €641,6 miljoen. FFBG biedt een breed assortiment diepvriesproducten, waaronder vis, fruit, groenten, kant-en-klaarmaaltijden, gebakken producten en ijs. De portefeuille van het bedrijf omvat iconische merken die bekend zijn bij consumenten in Kroatië, Servië, Bosnië en Herzegovina, Hongarije, Slovenië, Kosovo, Noord-Macedonië en Montenegro. Wij beoordelen de transactie positief omdat:

- De overname van FFBG breidt het portfolio van Nomad Foods in Centraal- en Oost-Europa uit en creëert een strategisch platform voor verdere expansie in de regio.

- De deal stelde Nomad Foods in staat om de grote en gefragmenteerde ijsmarkt te betreden, die goed is voor ongeveer 50% van de inkomsten van FFBG. Vandaag is roomijs goed voor ongeveer 5% van de totale inkomsten van Nomad Foods. Volgens Statista vormen zuivelproducten en desserts na vleesproducten het grootste segment in de Europese diepvriesmarkt.

- Eind 2021 bedroegen de inkomsten van FFBG ongeveer €279 miljoen en de aangepaste EBITDA ongeveer €53 miljoen. De deal werd gesloten met een EV/Sales van 2,3x en een EV/EBITDA van 12,1x. Het management van Nomad Foods ziet ook ruimte om de EBITDA van FFBG met ongeveer 50% te verhogen, deels door €15 miljoen aan synergieën. Dit zou resulteren in een EV/EBITDA multiple van ongeveer 10x, wat een redelijk niveau is gezien de controlepremie.

Financiële analyse Nomad Foods aandelen

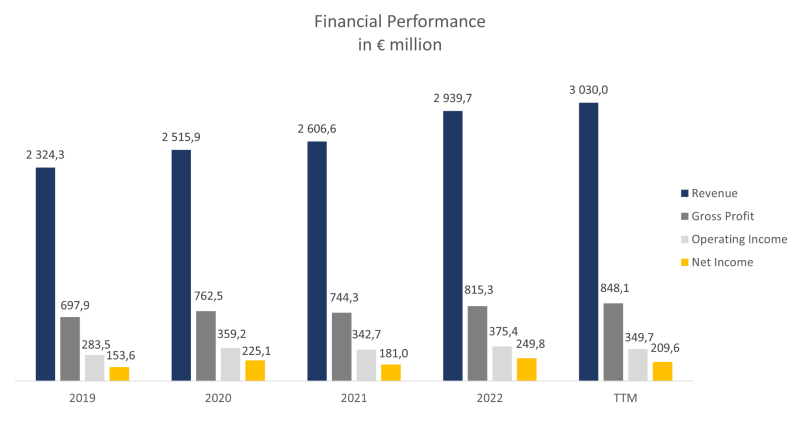

De financiële prestaties van Nomad Foods over de laatste twaalf maanden (TTM) kunnen als volgt worden samengevat:

- De omzet bedroeg €3,03 miljard, een stijging van 3,1% ten opzichte van eind 2022.

- De brutowinst steeg van €815,3 miljoen naar €848,1 miljoen. De brutomarge steeg van 27,73% naar 27,99%.

- De bedrijfswinst daalde van €375,4 miljoen naar €349,7 miljoen als gevolg van eenmalige kosten (herstructureringen, bijzondere waardeverminderingen van immateriële activa en andere ongebruikelijke of eenmalige items) voor een bedrag van €40,6 miljoen. De brutowinstmarge daalde van 12,77% naar 11,54%.

- De nettowinst bedroeg €209,6 miljoen tegenover €249,8 miljoen een jaar eerder. De nettomarge daalde van 8,50% naar 6,92%.

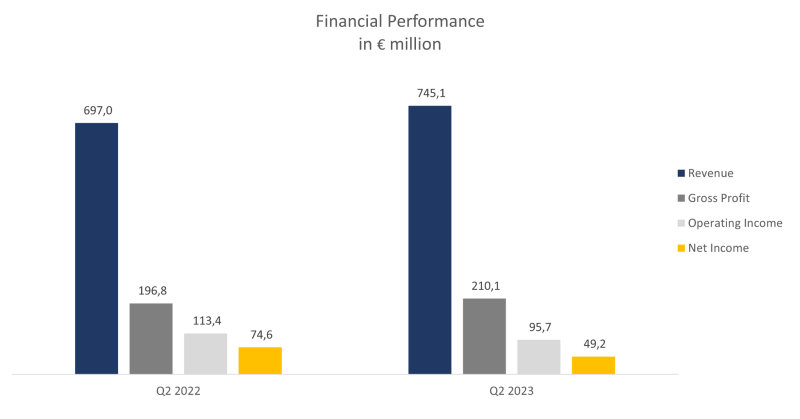

- De financiële resultaten van Nomad Foods in Q2 2023 worden hieronder weergegeven:

- De omzet steeg met 6,9% op jaarbasis: van €697,0 miljoen naar €745,1 miljoen.

- De brutowinst steeg van €196,8 miljoen naar €210,1 miljoen. De brutomarge bleef op een vergelijkbaar niveau van 28,20% tegenover 28,24% een jaar eerder.

- De bedrijfswinst bedroeg €95,7 miljoen tegenover €113,4 miljoen een jaar eerder. De brutowinstmarge daalde van 16,27% naar 12,84%.

- De nettowinst bedroeg €49,2 miljoen tegenover €74,6 miljoen een jaar eerder. De nettomarge daalde van 10,70% naar 2,87%.

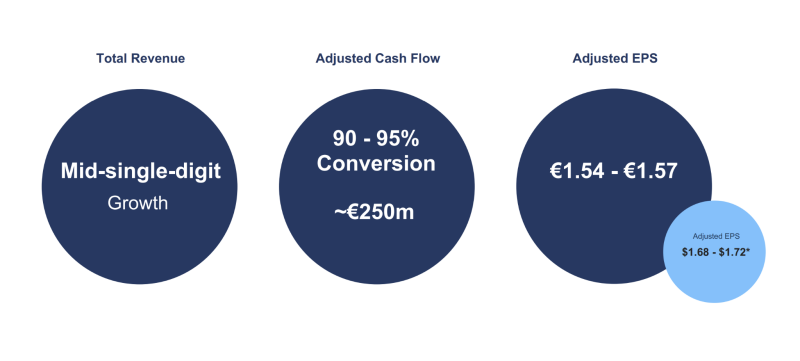

Op basis van de resultaten van de afgelopen verslagperiode heeft het management van het bedrijf de jaarverwachting voor de aangepaste nettowinst per aandeel verhoogd van € 1,52-€ 1,55 naar € 1,54-€ 1,57. De omzet zal naar verwachting groeien met mid-single digits (5%-6% YoY) en de kasstroomconversie zal 90%-95% bedragen.

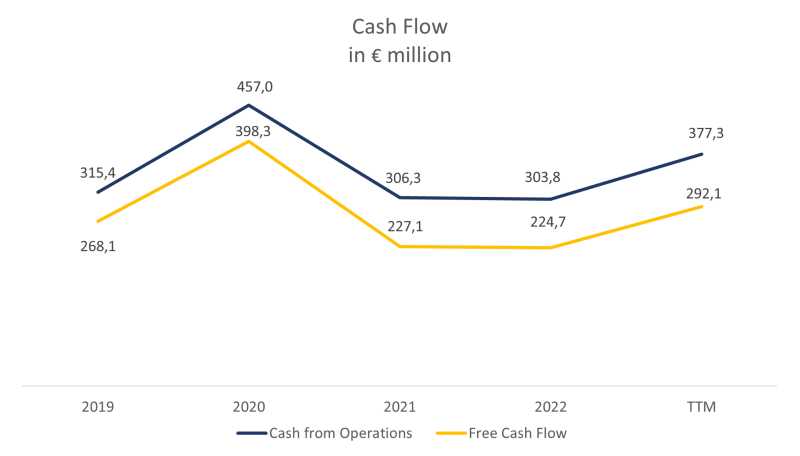

Nomad Foods genereert een aanzienlijke kasstroom. De TTM kasstroom uit bedrijfsactiviteiten van het bedrijf bedroeg €377,3 miljoen vergeleken met $303,8 miljoen voor het jaar. De vrije kasstroom steeg in dezelfde periode van €224,7 miljoen naar €292,1 miljoen. De groei was te danken aan het effect van eenmalige kosten en een daling van het nettowerkkapitaal. Zoals veel bedrijven die actief zijn in fusies en overnames, heeft Nomad Foods een hoge schuldenlast. Het bedrijf heeft een totale schuld van €2,17 miljard, geldmiddelen en kasequivalenten van €354,7 miljoen en een nettoschuld van €1,82 miljard, wat 3,3x hoger is dan de TTM Adjusted EBITDA (Net Debt/EBITDA - 3,3x). Opmerkelijk is dat aan het einde van 2022 de Net Debt/EBITDA ratio 3,4x bedroeg. Op basis van de verwachtingen voor het hele jaar verwachten we dat Nomad Foods het jaar zal afsluiten met een schuldratio net boven 3x.

Zoals veel bedrijven die actief zijn in fusies en overnames, heeft Nomad Foods een hoge schuldenlast. Het bedrijf heeft een totale schuld van €2,17 miljard, geldmiddelen en kasequivalenten van €354,7 miljoen en een nettoschuld van €1,82 miljard, wat 3,3x hoger is dan de TTM Adjusted EBITDA (Net Debt/EBITDA - 3,3x). Opmerkelijk is dat aan het einde van 2022 de Net Debt/EBITDA ratio 3,4x bedroeg. Op basis van de verwachtingen voor het hele jaar verwachten we dat Nomad Foods het jaar zal afsluiten met een schuldratio net boven 3x.

Waardering Nomad Foods aandelen

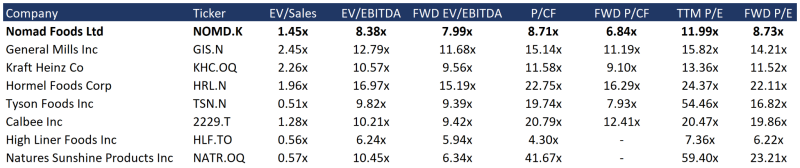

Ondanks haar leidende marktpositie, groeiende inkomsten en aanzienlijke cashflow, wordt Nomad Foods verhandeld tegen een korting op het sectorgemiddelde op zowel huidige als toekomstige multiples: EV/Sales - 1,45x, EV/EBITDA - 8,38x, FWD EV/EBITDA - 7,99x, P/CF - 8,71x, FWD P/CF - 6,84x, P/E - 11,99x, en FWD P/E - 8,73x.

Het minimale koersdoel van investeringsbanken dat is vastgesteld door UBS is $22 per aandeel, terwijl CJS Securities NOMD schat op $27 per aandeel. Volgens de consensus op Wall Street is de reële marktwaarde van het aandeel $23, wat een opwaarts potentieel van 49% inhoudt.

Belangrijkste risico's Nomad Foods aandelen kopen

- De ontwikkelingsstrategie van Nomad Foods omvat robuuste fusies en overnames. Hoewel strategische overnames tegen aantrekkelijke voorwaarden gunstig zijn voor aandeelhouders, wordt een bedrijf vaak overgenomen tegen een controlepremie, wat risico's met zich meebrengt voor de omzet van de activa en de algehele winstgevendheid van het bedrijf.

- Hoewel de huidige schuldenlast geen risico vormt voor de financiële kracht van Nomad Foods, zou het aandeel NOMD in het geval van een aanzienlijke beurscorrectie waarschijnlijk harder worden getroffen dan de bredere markt, aangezien bedrijven met een hoge schuldenlast doorgaans volatieler zijn.

En, wat denk jij? Nomad Foods aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.