Stagwell aandelen kopen? Analyse +55% Groei | Happy Investors

In dit artikel behandelen we een analyse van Stagwell aandelen . Stagwell aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Belangrijke tip: toets het aandeel altijd op diverse factoren. Gebruik de SeekingAlpha Quant ratings voor toetsing op factoranalyse, zodat je de meest gunstig gewaardeerde aandelen binnen de sector koopt.

Over Stagwell, een Full-service marketingbedrijf

Stagwell (STGW) is een marketingbedrijf dat een uitgebreide reeks producten en diensten aanbiedt voor bedrijfsdigitalisering, het verbeteren van advertentierendementen, het voorbereiden van marketingcontent en meer. Het bedrijf werd in 2021 opgericht door een fusie van Stagwell Media LP en MDC Partners Inc. Het hoofdkantoor van Stagwell is gevestigd in Delaware, VS.

- Ticker: STGW

- Toegangsprijs: $6-$7

- Richtprijs: $10,8

- Potentieel: 55,2%

- Horizon: 12 maanden

- Risico: gemiddeld

- Positiegrootte: 2%

Analyse Stagwell aandelen

- Stagwell is actief in de snelgroeiende markten, waaronder die van digitale transformatie (CAGR van 25,1% tot 2032), consumer data analytics (CAGR van 19,0% tot 2028) en content marketing (CAGR van 16,4% tot 2027).

- Een verandering in de wereldwijde marketingmarkt met een grote verschuiving naar digitale reclame, die een aanzienlijk deel van Stagwell's activiteiten uitmaakt.

- Het bedrijf laat hoge groeicijfers zien: in de afgelopen twee jaar is de omzet meer dan verdrievoudigd, is het gefuseerd met een grote concurrent, MDC, en is het totale aantal klanten gestegen tot meer dan 4.000 bedrijven.

- Stagwell heeft een aandeleninkoopprogramma waarvan het resterende bedrag gelijk is aan 9% van de marktkapitalisatie van het bedrijf.

Waarom Stagwell aandelen kopen?

Reden 1. Snelle groei van de doelmarkten van het bedrijf

Stagwell is actief in verschillende snelgroeiende markten.

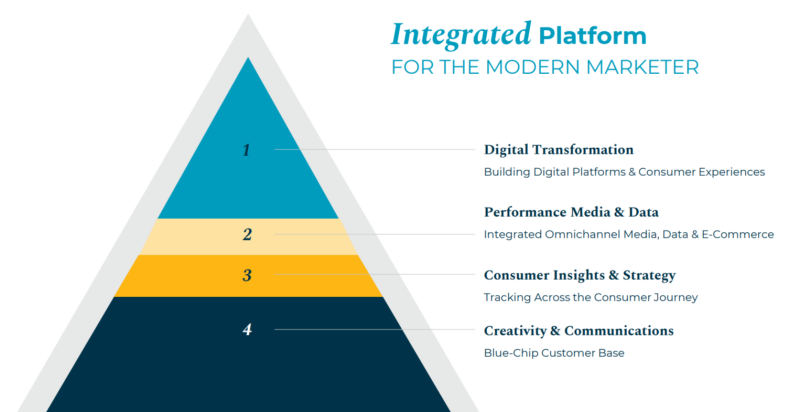

Een van de belangrijkste business lines van het bedrijf is Digital Transformation, waarbinnen Stagwell digitale platforms en interfaces, websites, mobiele applicaties, serversystemen, content- en datamanagementsystemen en andere digitale omgevingen ontwerpt en creëert die klanten in staat stellen met consumenten te communiceren binnen een digitaal ecosysteem.

Daarnaast ontwikkelt het bedrijf zijn eigen software en gerelateerde technologische producten, zoals op kunstmatige intelligentie gebaseerde communicatietechnologieën, platformen voor cookievrije gegevensoverdracht, softwaretools voor e-commercetoepassingen, enz. In het eerste kwartaal van 2023 was dit segment goed voor 27% van de omzet van het bedrijf.

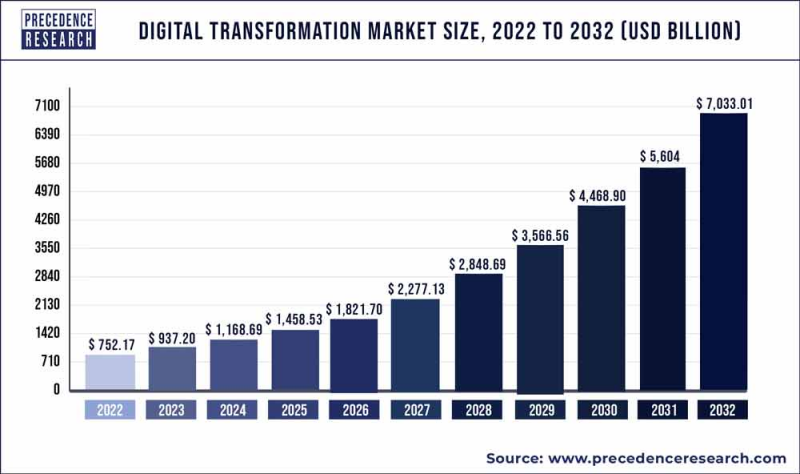

Volgens Precedence Research zal de markt voor Digitale Transformatie tot 2032 groeien met een hoog samengesteld jaarlijks groeipercentage (CAGR) van 25,1% en tegen het einde van de voorspellingsperiode meer dan $7 biljoen bedragen.

Het tweede bedrijfssegment van Stagwell is Performance Media & Data, dat voorziet in de creatie van digitale reclame gericht op een specifiek resultaat (verhoging van de verkoop, loyaliteit, enz.). Binnen deze divisie ontwikkelt het bedrijf omnichannel mediastrategieën en zorgt ervoor dat de doelen van de reclamecampagnes van zijn klanten met succes worden bereikt. Het aanbod van Stagwell omvat drie cross-platform oplossingen voor moderne marketeers: doelgroepanalyse, media-inkoop en mediaplanning. In Q1 2023 was dit segment goed voor 19% van de omzet van het bedrijf.

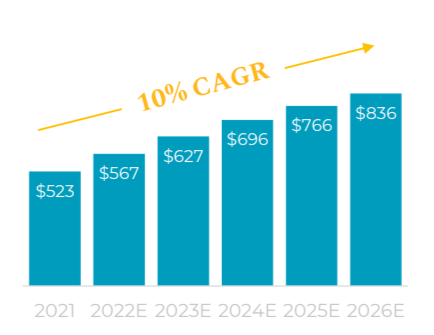

Stagwell merkt op dat deze markt een goed groeipotentieel heeft door de toenemende uitgaven voor digitale reclame. Volgens de prognose van het bedrijf zal het geld dat wordt besteed aan digitale reclame en performance marketing groeien met een CAGR van ongeveer 10% in 2022-2026.

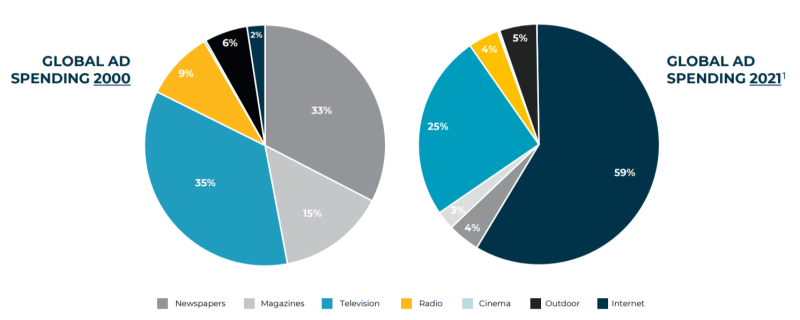

Tegelijkertijd is het belangrijk op te merken dat de reclamemarkt de afgelopen decennia aanzienlijke veranderingen heeft ondergaan. Terwijl print- en tv-reclame in 2000 meer dan 80% van de markt uitmaakten, was digitale reclame in 2021 goed voor 59% van de totale marketinguitgaven, waarmee alle voorgaande formats werden overtroffen.

Het derde bedrijfssegment van Stagwell is Consumer Insights & Strategy, waarbinnen het bedrijf consumentengegevens en de meningen van consumenten over de producten en diensten van het bedrijf analyseert. Als onderdeel van het segment identificeert het bedrijf veranderingen in consumentenvoorkeuren en werkt het aan de verbetering van de klantervaring. In Q1 2023 zorgde het segment voor 12% van de omzet van Stagwell.

Volgens Verified Market Research groeit de wereldwijde markt voor consumer data analytics momenteel snel, gedreven door bedrijven die hun klantenloyaliteit willen vergroten en reclamecampagnes willen personaliseren om een grotere efficiëntie te bereiken. Volgens Mordor Intelligence zal de markt voor consumer data analytics in dit opzicht groeien met een CAGR van 19,01% in 2023-2028 en aan het einde van de prognoseperiode 24,98 miljard dollar bedragen.

Daarnaast levert Stagwell diensten in het segment Creativiteit & Communicatie, waaronder het creëren van advertentie-integraties en social media content, het organiseren van cross-platform interactie, evenals het leveren van diensten voor strategische communicatie, public relations, waaronder media- en investor relations, etc. Met dit segment is het bedrijf actief in de contentmarketingmarkt. In het eerste kwartaal van 2023 was Creativity & Communications goed voor 42% van de omzet van het bedrijf.

Volgens Technavio zal de contentmarketingmarkt in de periode 2023-2027 groeien met een CAGR van 16,37% en aan het einde van de prognoseperiode een waarde bereiken van 584,02 miljard dollar, voornamelijk door de toenemende penetratie van sociale netwerken in het dagelijks leven van mensen.

De doelmarkten van Stagwell zullen de komende jaren dus een groei met dubbele cijfers laten zien. Dit betekent dat het bedrijf de potentie heeft om de historische omzetgroei in de nabije toekomst vast te houden.

Stagwell heeft opgemerkt dat dankzij de grote diversiteit van zijn diensten, de klanten van het bedrijf multi-format geïntegreerde oplossingen aangeboden krijgen, die de initiële verzoeken van klanten kunnen opschalen. Hierdoor is de totale netto-omzet van Stagwell, die is toe te schrijven aan de 100 grootste klanten, in 2022 met meer dan 15% gestegen ten opzichte van het voorgaande jaar. De totale omzet van Stagwell is in de afgelopen drie jaar meer dan verdrievoudigd.

Reden 2. Fusies en overnames als extra groeimotor

Stagwell is een klein bedrijf dat hard werkt om zijn marktaandeel te vergroten. Dit wordt bevestigd door een aantal overnames in de afgelopen jaren.

Zo fuseerde Stagwell Group in 2021 met MDC, een marketingbedrijf met vergelijkbare activiteiten. Als gevolg van de deal kreeg eerstgenoemde 74% in het gecombineerde bedrijf, terwijl laatstgenoemde 26% kreeg. De fusie stelde Stagwell in staat om $30 miljoen aan kosten te besparen door synergieën, het marktaandeel aanzienlijk uit te breiden en andere doelen te bereiken.

In 2023 zette Stagwell zijn fusies en overnames voort. In juli nam het bedrijf Tinsel Experiential Design over, een marketing- en ontwerpstudio die zich richt op meeslepende gebruikerservaringen en ervaringsgerichte betrokkenheid. Als onderdeel van zijn diensten biedt de studio onder andere omgevingsontwerp, 3D-visualisatie, conferenties en bedrijfsevenementen aan. Tot de klanten van Tinsel Experiential Design behoren bedrijven als Sony Music Entertainment, GitHub, Pfizer en Uber. Door de overname breidt Stagwell zijn marktaandeel in het segment Creativiteit & Communicatie uit.

Het is belangrijk op te merken dat de overname van Tinsel Experiential Design ook bijdraagt aan een verdere groei van het klantenbestand van Stagwell, dat grote marktspelers omvat, zoals Disney, IKEA, Diageo, Toyota, Meta, Google, Netflix, enz. Het totale aantal klanten van Stagwell bedraagt momenteel meer dan 4.000.

Door middel van fusies en overnames probeert het bedrijf niet-organische groei te stimuleren, zijn marktaandeel uit te breiden en zijn dienstenportfolio te diversifiëren. De door het management gekozen ontwikkelingsstrategie heeft positieve resultaten laten zien. Naar onze mening zal de deal met Tinsel Experiential Design ook de positie van Stagwell in de markt versterken, wat uiteindelijk van invloed zal zijn op de marktwaarde van het bedrijf.

Reden 3. Programma voor inkoop van eigen aandelen

Stagwell heeft een aandeleninkoopprogramma ter waarde van $250 miljoen, dat in maart 2023 is goedgekeurd door de raad van bestuur. Het bedrijf heeft in 2022 voor meer dan $ 50 miljoen aan aandelen teruggekocht.

In het eerste kwartaal van 2023 bedroegen de uitgaven van Stagwell voor de inkoop van eigen aandelen ongeveer $18 miljoen, waarmee het resterende programmabedrag uitkomt op ongeveer $180 miljoen, oftewel 9% van de huidige beurswaarde van het bedrijf. De verdere uitvoering van het inkoopprogramma door Stagwell kan de groei van de aandelenkoers van het bedrijf ondersteunen.

Financiële analyse Stagwell aandelen

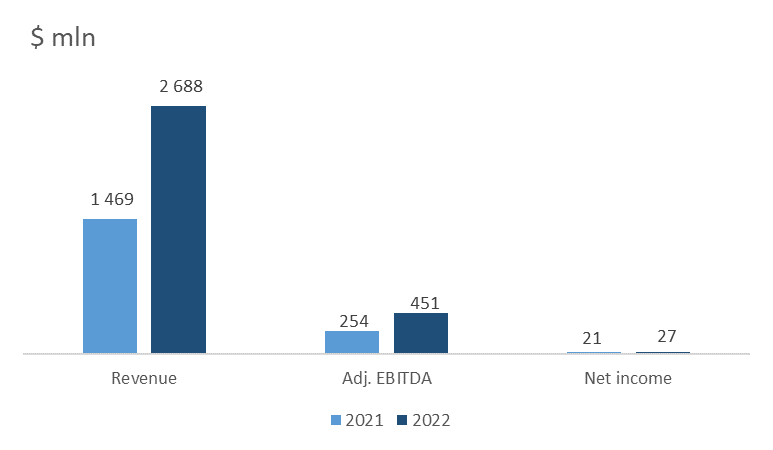

De financiële resultaten van Stagwell voor 2022 kunnen als volgt worden samengevat:

- De omzet bedroeg $2,69 miljard, een stijging van 82,92% ten opzichte van 2021.

- De aangepaste EBITDA steeg van $254 miljoen naar $451 miljoen. De aangepaste EBITDA-marge daalde licht van 17,26% naar 16,78%.

- De nettowinst bedroeg $27 miljoen tegen $21 miljoen een jaar eerder. De nettomarge daalde van 1,43% naar 1,01%.

De omzet en winst groeiden door de toegenomen uitgaven voor Stagwell-producten door bestaande klanten en door de uitbreiding van het klantenbestand van het bedrijf. Het management merkte ook een groei op in politieke advertenties tijdens de Senaatsverkiezingen in de VS in 2022, wat aanzienlijk bijdroeg aan de totale inkomsten van het bedrijf. De financiële resultaten van Stagwell in Q1 2023 worden hieronder weergegeven:

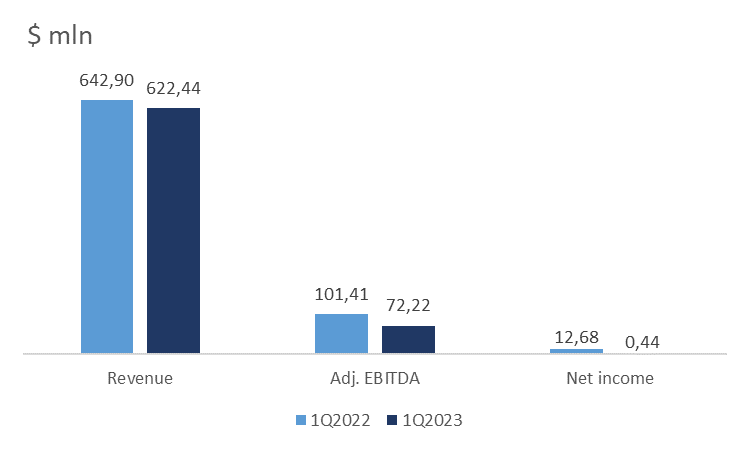

De financiële resultaten van Stagwell in Q1 2023 worden hieronder weergegeven:

- De omzet daalde met 3,18% op jaarbasis: van $642,90 miljoen naar $622,44 miljoen.

- De aangepaste EBITDA daalde van $101,41 miljoen naar $72,22 miljoen. De aangepaste EBITDA-marge daalde van 15,77% naar 11,60%.

- De nettowinst bedroeg $443.000 tegen $12,68 miljoen een jaar eerder.

In 2022 genereerde Stagwell recordinkomsten uit politieke advertentieaanvragen in de aanloop naar de Amerikaanse Senaatsverkiezingen. Om deze reden waren de financiële resultaten in het eerste kwartaal van 2023 zwakker op jaarbasis. Tegelijkertijd constateert het management een daling in verzoeken voor politieke reclame, die minder relevant is geworden sinds de verkiezingen van november 2022.

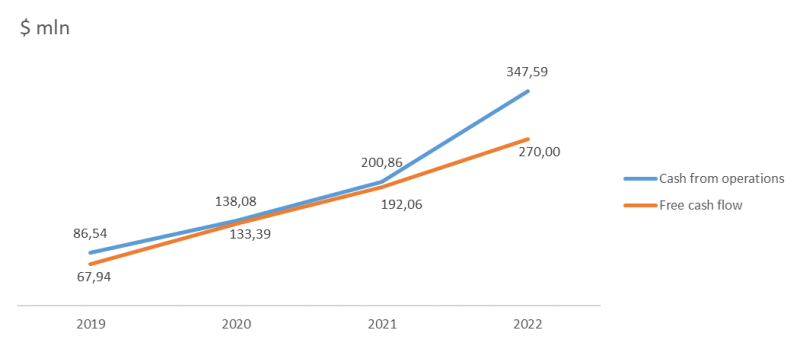

In 2022 genereerde Stagwell recordinkomsten uit politieke advertentieaanvragen in de aanloop naar de Amerikaanse Senaatsverkiezingen. Om deze reden waren de financiële resultaten in het eerste kwartaal van 2023 zwakker op jaarbasis. Tegelijkertijd constateert het management een daling in verzoeken voor politieke reclame, die minder relevant is geworden sinds de verkiezingen van november 2022. - In 2022 steeg de operationele kasstroom naar $347,59 miljoen ten opzichte van $200,86 miljoen in 2021.

- De vrije kasstroom steeg van $192,06 miljoen naar $270,00 miljoen in 2022.

De operationele en vrije kasstromen groeiden voornamelijk door een hoger nettoresultaat.

Stagwell heeft een grotere schuldenlast:

- De totale schuld is $1,59 miljard.

- Kasequivalenten zijn goed voor $ 139 miljoen.

- De nettoschuld is $1,45 miljard, 3,4 keer meer dan de Aangepaste EBITDA van de afgelopen 12 maanden (Nettoschuld/Adj. EBITDA van 3,44x).

- De rentedekkingsratio is 2,1x.

Deze hoge schuldenlast wijst op verhoogde risico's voor de financiële stabiliteit van het bedrijf. Het grootste deel van de schuld bestaat echter uit obligaties ter waarde van $1,1 miljard, die het bedrijf in 2029 moet terugbetalen.

Stagwell voorspelt een positieve dynamiek van de financiële prestaties voor 2023:

- Autonome netto omzetgroei van 7,5%-10% naar $2,4 miljard.

- Adj. EBITDA-groei van 8,9% tot $450-$490 miljoen.

- Groei van de Adj. EPS naar $1,05 van $0,90 eind 2022.

De prognoses van het management geven dus extra vertrouwen in de potentiële waardegroei van het bedrijf.

Waardering Stagwell aandelen

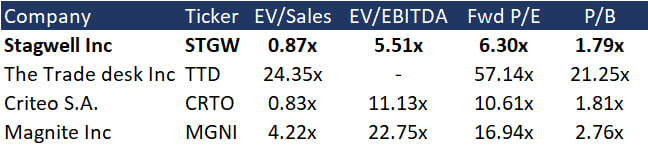

Stagwell wordt verhandeld met een korting op het sectorgemiddelde: EV/Sales - 0,87x, EV/EBITDA - 5,51x, Fwd P/E - 6,30x, P/B - 1,79x.

Het gemiddelde koersdoel van de top 6 investeringsbanken van Wall Street is $10,8 per aandeel, wat in lijn is met onze consensus en een opwaartse bijstelling van 55,2% impliceert, aangezien het bedrijf ondergewaardeerd is op basis van sectorgemiddelden en historische multiples.

Belangrijkste risico's Stagwell aandelen kopen

- Stagwell is actief in zeer concurrerende markten, waar er spelers zijn met een beperkter scala aan competenties en expertise. Als het bedrijf er niet in slaagt betere diensten aan te bieden, kan haar groei in nieuwe markten waar zij aanwezig is, vertragen.

- Een mogelijke recessie in de VS of de rest van de wereld zal waarschijnlijk leiden tot een vermindering van de uitgaven voor reclame, ook in de digitale vorm. Als gevolg daarvan kunnen de financiële resultaten van Stagwell onder druk komen te staan.

- Tijdens zijn bestaan heeft Stagwell een aanzienlijk klantenbestand opgebouwd. Vandaag de dag zijn de belangrijkste doelen van het bedrijf niet alleen het uitbreiden van het klantenbestand, maar ook het behoud ervan. Als Stagwell er niet in slaagt haar bestaande klanten te behouden, zal dit haar vermogen om hoge groeipercentages te handhaven verminderen.

- Stagwell is actief op de markt voor fusies en overnames en loopt daarom het risico een inefficiënt bedrijf over te nemen, wat zou kunnen leiden tot verliezen en financiële instabiliteit.

En, wat denk jij? Stagwell aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.