Core & Main Aandelen Kopen of Niet? Analyse +40,8% | Happy Investors

In dit artikel behandelen we een analyse van Core & Main aandelen. Core & Main aandelen kopen of niet wilt u doen omwille haar groeipotentieel. De markt verwacht een potentieel van +40,8% groei. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? Deze analyse is gemaakt en geschreven door Freedom24. In een samenwerking met IPObeleggen.nl delen we nieuws over IPO aandelen en aandelen analyses ter inspiratie voor beleggers. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. Dit is geen koopadvies over Core & Main aandelen kopen. Het is puur een analyse ter inspiratie.

Dit artikel wordt gedeeld ter inspiratie voor nader onderzoek. U bent zelf verantwoordelijk voor uw eigen beleggingen. Het is louter een beleggingsidee waarbij in dit geval de Core & Main aandelen kopen of niet een potentiële groei kunnen vertonen. Download onze gratis tools voor meer kennis over beleggen.

- Ticker: CNM.US

- Huidige prijs: $21.30

- Richtprijs: $30

- Groeipotentieel: 40,8%

- Tijdshorizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Core & Main aandelen

Core & Main, Inc. (CNM) biedt water-, afvalwater-, stormwater- en brandbeveiligingsproducten en aanverwante diensten aan klanten in de sectoren gemeentelijke infrastructuur, utiliteitsbouw en woningbouw in de Verenigde Staten.

Core & Main aandelen kopen of niet?

- Kwalitatieve bedrijfsdiversificatie naar markten met uitzicht op verdere groei.

- Actieve fusies en overnames helpen het bedrijf efficiënt uit te breiden.

- Het vermogen om inflatiekosten door te berekenen aan de klanten zal een stabiele bedrijfsgroei ondersteunen.

- Een lage schuld en een goede liquiditeitsreserve zorgen voor financiële duurzaamheid.

Core & Main aandelen met potentie: 3 groeikansen

Reden 1. Groeipotentieel van de eindmarkten

Core & Main genereert inkomsten door bestaande infrastructuur te onderhouden en nieuwe infrastructuur te ontwikkelen voor klanten die actief zijn in drie eindmarkten - gemeentelijke infrastructuur, utiliteitsbouw en woningen. Per 30 januari 2022:

- De utiliteitsbouwmarkt was goed voor 39% van de omzet.

- De gemeentelijke infrastructuurmarkt genereerde ook 39% van de inkomsten

- Woningbouwmarkt genereerde 22%

Hoewel deze cijfers van bijna een jaar geleden dateren, tonen ze aan dat de onderneming al goed voorbereid was op mogelijke economische moeilijkheden en haar afhankelijkheid van woningbouw had teruggebracht van 50% tijdens de laatste recessie tot 22%. De vermindering van het aandeel van de woningbouwactiviteiten zal Core & Main helpen zijn veerkracht te behouden nu de vastgoedmarkt voor uitdagingen staat. Goldman Sachs en Wells Fargo verwachten dat de woningmarkt in 2023 met respectievelijk 7,5% en 5,5% zal krimpen. Op de lange termijn voorspelt NAR Senior Vice President Lawrence Yun echter dat de vraag zal aanhouden.

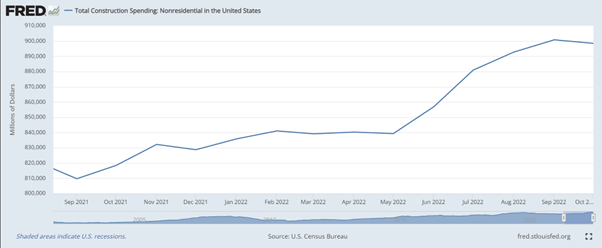

De utiliteitsbouwmarkt doet het dan weer goed. Volgens het US Census Bureau zijn de uitgaven voor dit type ontwikkeling in de VS in de periode van oktober 2021 tot oktober 2022 gegroeid van 818,43 miljard dollar naar 898,44 miljard dollar.

Bron: https://fred.stlouisfed.org/series/TLNRESCONS

Extra vraag kan worden gegenereerd door duurzamere bevoorradingsketens op te bouwen. Zoals DHL in zijn studie opmerkt, zal in het kader van dit proces een herconfiguratie van de opslaginfrastructuur nodig zijn. Er kunnen dus nieuwe opslagplaatsen nodig zijn, waarvoor watervoorziening en brandbeveiliging nodig zijn. In dit geval zou Core & Main de belangrijkste begunstigde kunnen zijn, hetgeen uiteindelijk een positief effect zou hebben op de financiële resultaten van de onderneming.

Ook de gemeentelijke infrastructuurmarkt bevindt zich in een gunstige omgeving dankzij de bipartisan Infrastructure Act. In november 2021 ondertekende de Amerikaanse president een wet voor een investering van 55 miljard dollar in de waterinfrastructuur van het land. Daardoor kan de komende jaren meer gemeentelijke infrastructuurbouw worden verwacht, wat een positieve invloed zal hebben op de financiële prestaties van Core & Main in deze markt.

Reden 2. Fundamentele stabiliteit

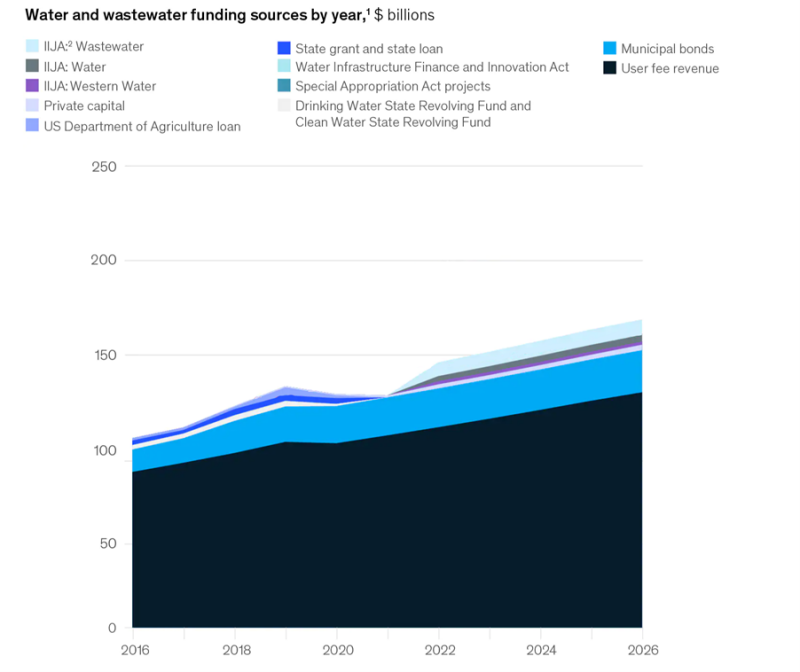

Over het algemeen voelt de watersector zich stabiel: volgens onderzoek van McKinsey beginnen er tekenen van nieuwe kapitaalbronnen te ontstaan en neemt de financiering toe.

Bron: Amerikaanse waterinfrastructuur: Financiering laten meetellen | McKinsey

Los daarvan willen wij ook de belangrijkste factoren belichten die de duurzaamheid van een onderneming positief beïnvloeden:

- Zelfs in tijden waarin er minder behoefte is aan nieuwe waterinfrastructuur, zal Core & Main cashflow blijven genereren door reparatie en vervanging van bestaande infrastructuur, aangezien deze regelmatig moet worden onderhouden.

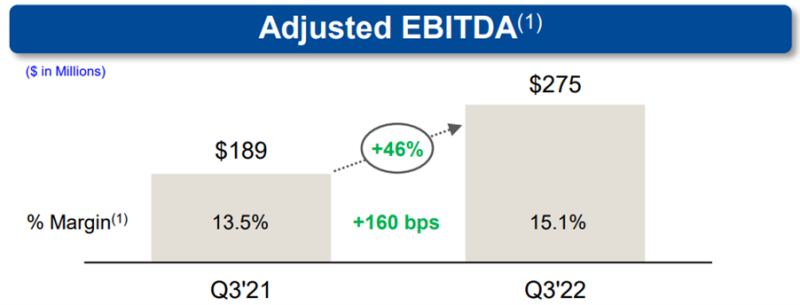

- Het bedrijf kan de inflatiekosten doorberekenen aan de klanten en maakt daar actief gebruik van: de adj. EBITDA-marges in de meest recente verslagperiode stegen van 13,5% naar 15,1% op jaarbasis, ondanks een snelle versnelling van de inflatie in 2022.

Bron: Resultaten derde kwartaal boekjaar 2022

Door de klimaatverandering neemt het aantal natuurrampen toe. Volgens een studie van de National Centers for Environmental Information bedroeg het gemiddelde aantal van dergelijke rampen per jaar tussen 1980 en 2021 7,7 en tussen 2017 en 2021 al 17,8. Naarmate de frequentie van natuurrampen toeneemt, kan ook de behoefte aan wederopbouw van de watervoorzieningsinfrastructuur toenemen. Daarnaast zal er een toenemende vraag zijn naar producten die zorgen voor waterafvoer en brandveiligheid.

Reden 3. M&A-activiteit

Core & Main investeert in anorganische groei door middel van overnames, waarmee het zowel geografisch als qua aangeboden producten en diensten kan uitbreiden. Sinds 2017 heeft het bedrijf 23 overnames gedaan, waarvan zeven in 2022.

Opmerkelijk is dat het bedrijf in het derde kwartaal vier transacties heeft afgerond, ondanks het algehele negatieve marktsentiment. Core & Main wil dus aantrekkelijke activa verwerven tegen lage prijzen in een onstabiele markt. De totale geannuleerde opbrengst van de tijdens het kwartaal verworven activa bedraagt ongeveer 115 miljoen dollar.

Naast het verhoogde tempo van overnames stelt het management van het bedrijf dat er aanzienlijke mogelijkheden zijn voor verdere groei via fusies en overnames. Wij verwachten dat deze activiteit in 2023 zal aanhouden en de aandelenkoers van Core & Main positief zal beïnvloeden.

Financiële analyse Core & Main aandelen

De resultaten van het bedrijf over de laatste negen maanden:

- Inkomsten: gestegen van $3,76 miljard naar $5,28 miljard.

- Bedrijfsresultaat: gestegen van 316,0 miljoen dollar naar 651,0 miljoen dollar

- in termen van operationele marges, gestegen van 8,4% tot 12,3%, voornamelijk door een daling van de VAA-kosten van 14,2% tot 12,6%

- Netto-inkomen: gestegen van 118,0 miljoen dollar naar 312,0 miljoen dollar

- in termen van nettomarge, gestegen van 3,1% tot 5,9%.

- Bedrijfscashflow: gestegen van $66,0 miljoen naar $94,0 miljoen dankzij winstverbetering

- Vrije kasstroom: gestegen van 78 miljoen naar 74 miljoen dollar

Op basis van de resultaten van de meest recente verslagperiode:

- Inkomsten: gestegen van 1,41 tot 1,82 miljard dollar.

- Bedrijfsresultaat: gestegen van 147,0 miljoen dollar naar 234,0 miljoen dollar

- in termen van operationele marges, gestegen van 10,5% naar 12,9%, voornamelijk door lagere VAA-kosten van 13,4% naar 12,7%

- Netto inkomen: gestegen van $64,0 miljoen naar $111,0 miljoen

- in termen van nettomarge, gestegen van 4,6% naar 6,1%.

- Bedrijfskasstroom: gestegen van $32,9 miljoen naar $154,0 miljoen door verbetering van de winstgevendheid en een lager aandeel van veranderingen in het werkkapitaal ten opzichte van de nettowinst.

- Vrije kasstroom: gestegen van 78,2 miljoen dollar naar 74,0 miljoen dollar

Core & Main heeft uitstekende financiële resultaten geboekt voor zowel de afgelopen 12 maanden als de meest recente verslagperiode. De resultaten tonen aan dat het bedrijf in staat is inflatoire kosten door te berekenen aan klanten en meer mogelijkheden biedt om te investeren in groei in het komende jaar.

- Geldmiddelen en kasequivalenten: $0

- Nettoschuld: 1,57 miljard dollar

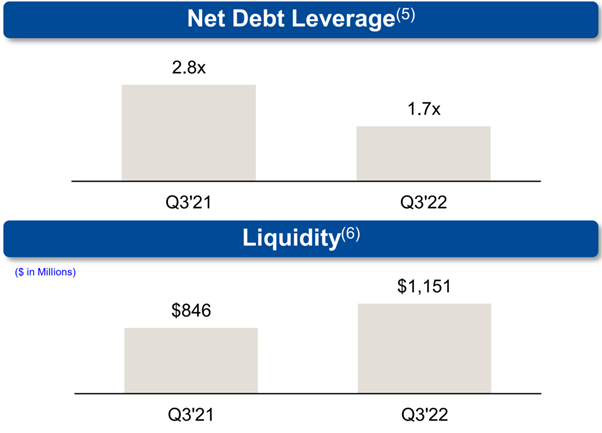

- Netto schuld/EBITDA: jaar-op-jaar daling van 2,8x naar 1,7x

Core & Main vertoont een goed tempo van schuldafbouw, die nu in een aanvaardbare marge ligt. Ondanks het gebrek aan liquide middelen op de balans van het bedrijf bedraagt de beschikbare liquiditeit via de kredietfaciliteit $1,15 miljard.

Bron: Resultaten derde kwartaal boekjaar 2022

Core & Main aandelen kopen op waardering

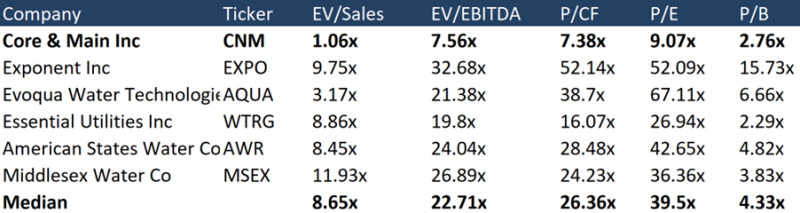

Gezien de specifieke aard van de activiteiten van Core & Main omvat de vergelijkende steekproef bedrijven die nutsdiensten aanbieden, waaronder energiediensten. In termen van handelsveelvouden is het bedrijf ondergewaardeerd ten opzichte van zijn concurrenten op alle punten.

Bron: Refinitiv

Voor 2022 verwacht het management een omzetgroei van 31%-33% op jaarbasis en een EBITDA van 51%-54%. EBITDA in de range van 51%-54% YoY. Volgens ons stelt het bedrijf realistische doelen, gezien de dynamiek van zijn financiële prestaties in 2022.

Ratings van andere beleggingsinstellingen

Het minimum koersdoel van Citigroup en Truist Financial is $22 per aandeel. Deutsche Bank daarentegen heeft een koersdoel van $41 per aandeel vastgesteld. Volgens de consensus is de reële waarde van het aandeel $28,75 per aandeel, wat een opwaarts potentieel van 47,7% impliceert.

Bron: Marketbeat, Refinitiv

Belangrijkste risico's Core & Main Inc.

- Het bedrijf heeft een toewijzing aan residentieel vastgoed, dat in 2023 waarschijnlijk een negatieve trend zal vertonen als gevolg van stijgende tarieven.

- In het geval van een vertraging in andere bouwsectoren zou de groei van de onderneming in dezelfde mate kunnen afnemen.

- Indien zich moeilijkheden voordoen bij de toewijzing van Amerikaanse overheidsmiddelen voor waterinfrastructuur, zal het groeitempo van Core & Main negatief worden beïnvloed.

- De kasmiddelen zijn erg laag, en er zijn wel hoge schulden. Dit maakt het kopen van Core & Main aandelen beslist zeer risicovol

Wat is uw analyse? Wilt u Core & Main aandelen kopen of niet? Let goed op de risico's. Beleggen kent risico's tot geld verlies.

Disclaimer: dit artikel is geschreven door Freedom24. Bekijk haar website en het artikel voor de volledige disclaimer. Gebruikte afbeeldingen zijn gepubliceerd onder de aankooprechten van Freedom24. Dit artikel bevat op geen enkele wijze beleggingsadvies. Het kan zijn dat de analyse niet volledig is. U bent zelf verantwoordelijk voor uw beleggingen. Beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. IPO beleggen, het kopen van aandelen tegen IPO-prijzen, kan extra beperkingen met zich meebrengen. De voorspellingen of prestaties uit het verleden zijn geen garantie voor toekomstige resultaten.