Corteva aandelen kopen? Analyse +25% Groei | Happy Investors

In dit artikel behandelen we een analyse van Corteva aandelen. Corteva aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Over Corteva, een leverancier van zaden en gewasbescherming

Corteva (CTVA) is 's werelds toonaangevende leverancier van zaden en gewasbeschermingsmiddelen. De oplossingen van het bedrijf dragen bij aan een gezondere, veiligere en duurzamere voedselproductie. Het bedrijf is in 2019 ontstaan uit een spin-off van het Amerikaanse chemieconcern DowDuPont. Het hoofdkantoor van Corteva is gevestigd in Indiana, de VS.

- Ticker: CTVA

- Toegangsprijs: $52

- Richtprijs: $65

- Potentieel: 25%

- Dividendrendement: 1,29%

- Horizon: 12 maanden

- Risico: gemiddeld

- Positiegrootte: 2%

Analyse Corteva aandelen

- De wereldwijde markt voor commerciële zaadproductie zal naar verwachting groeien met een samengesteld gemiddeld jaarlijks groeipercentage (CAGR) van 7,33% in 2023-2028 om $104,2 miljard te bereiken tegen het einde van de voorspellingsperiode.

- De wereldwijde markt voor gewasbeschermingsmiddelen zal naar verwachting groeien met een CAGR van 5,6% in 2023-2030 en 66,7 miljard dollar bereiken tegen het einde van de voorspellingsperiode.

- Sterk landbouwmarktklimaat: Door de hoge graanprijzen zou de winstgevendheid van de sector in 2023 een van de hoogste van de afgelopen 15 jaar kunnen worden, wat boeren zal aanmoedigen om voorraden aan te leggen, waaronder producten van Corteva.

- Corteva's versterkte positie in de markt voor biologische producten door de overnames van Symborg en Stoller. De markt zal naar verwachting groeien met een CAGR van 14,1% tot $29,31 miljard in 2029.

- Het bedrijf heeft een aandeleninkoopprogramma waarvan het geautoriseerde bedrag 5,46% van de marktkapitalisatie van het bedrijf uitmaakt. Het aandeel Corteva biedt een jaarlijks dividendrendement van 1,29%.

Waarom Corteva aandelen kopen?

Reden 1.Groeiende doelmarkten

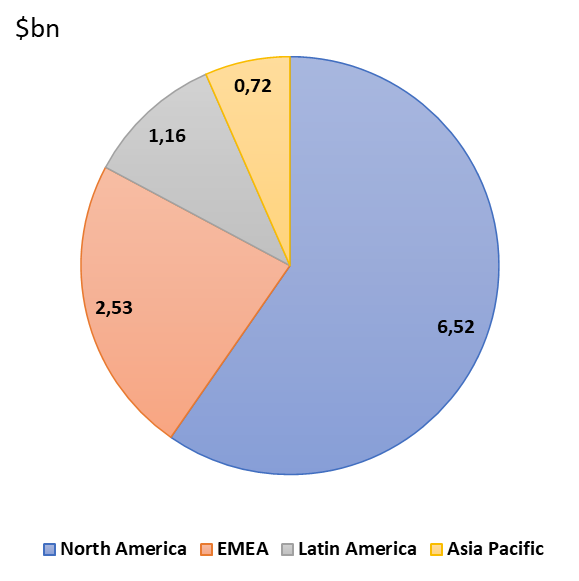

De activiteiten van Corteva bestaan uit twee segmenten: Zaden en Gewasbescherming.

In het segment Zaden is het bedrijf een wereldleider in de ontwikkeling en levering van geavanceerd kiemplasma en zaadeigenschappen die zorgen voor optimale opbrengsten voor boerderijen over de hele wereld. In dit segment is het bedrijf aanwezig in veel belangrijke zaadmarkten, waaronder maïs- en sojabonenmarkten in Noord-Amerika, maïs- en zonnebloemmarkten in Europa en maïsmarkten in Brazilië, India, Zuid-Afrika en Argentinië. Binnen dit segment biedt het bedrijf:

- Zaadeigenschapstechnologie wordt gebruikt om de weerstand van planten tegen weersomstandigheden, ziekten en insecten te verhogen en om de voedingseigenschappen te verbeteren;

- Herbiciden die worden gebruikt om onkruid te bestrijden;

- Digitale oplossingen om boeren te helpen hun opbrengsten en winstgevendheid te maximaliseren.

Volgens Imarc zal de wereldwijde markt voor commerciële zaadproductie groeien met een CAGR van 7,33% in 2023-2028. Het marktvolume zal naar verwachting toenemen van 68,6 miljard dollar in 2022 tot 104,2 miljard dollar in 2028.

Het tweede bedrijfssegment van Corteva, Gewasbescherming, voorziet de wereldwijde landbouwindustrie van producten die gevestigde planten beschermen tegen onkruid, insecten en andere plagen, evenals ziekten. De producten van het segment verbeteren de algehele gezondheid van planten zowel boven als onder de grond door middel van stikstofbeheer en technologieën die vóór het planten worden toegepast. Binnen dit segment biedt het bedrijf verschillende gewasbeschermingsoplossingen die het mogelijk maken:

- de productiviteit en winstgevendheid van boerderijen te verbeteren;

- velden vrij te houden van onkruid, insecten en ziekten.

In dit segment is Corteva wereldwijd marktleider in de productie van herbiciden, insecticiden, stikstofstabilisatoren en herbiciden die worden gebruikt voor grasland- en weidebeheer.

Volgens Research and Markets zal de wereldwijde markt voor gewasbeschermingsmiddelen in de periode 2023-2030 groeien met een CAGR van 5,6% en tegen het einde van de prognoseperiode 66,7 miljard dollar bedragen.

Er wordt dus voorspeld dat de belangrijkste markten van Corteva de komende jaren zullen groeien, wat waarschijnlijk een positief effect zal hebben op de financiële prestaties van het bedrijf.

Reden 2. Sterke agrarische marktomgeving

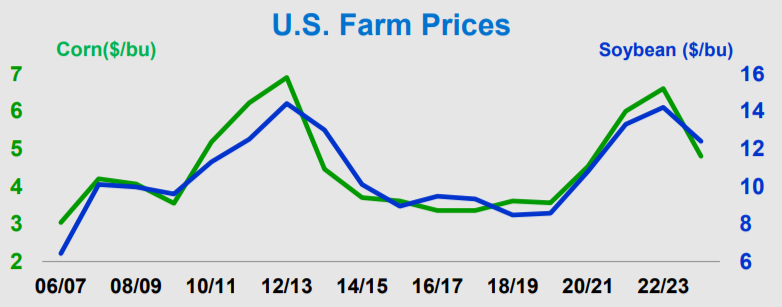

De producten van Corteva zijn zeer effectief in het bestrijden van ongedierte en onkruid en het behalen van hoge opbrengsten. De productie van het bedrijf is echter ook duur, waardoor het afhankelijk is van de solvabiliteit van boeren in zijn doelmarkten, voornamelijk in de VS en Canada.

De huidige situatie op de wereldwijde landbouwmarkten blijft gunstig voor het bedrijf, zoals blijkt uit de hoge prijzen voor belangrijke gewassen. Zo liggen de huidige Amerikaanse marktprijzen voor maïs en sojabonen boven de gemiddelde prijzen van de afgelopen negen jaar.

De belangrijkste reden voor de hoge prijzen is de Russisch-Oekraïense oorlog, aangezien een deel van het akkerland van Oekraïne in het oorlogsgebied ligt en de beëindiging van de graanovereenkomst door Rusland de export van de bestaande Oekraïense oogst heeft beïnvloed.

Daarnaast zei Corteva tijdens de Q2 2023 earnings conference call dat de vraag naar biobrandstof, die wordt gemaakt van landbouwproducten, naar verwachting een recordhoogte zal bereiken in 2023 en waarschijnlijk zal blijven groeien in 2024.

Door deze factoren zullen de prijzen voor landbouwproducten de komende maanden waarschijnlijk hoog blijven.

Hoge prijzen voor landbouwproducten hebben geleid tot recordwinsten voor Amerikaanse boeren. Volgens de prognose van Corteva zal 2023 een top-3 jaar zijn wat betreft de winstgevendheid van de sector in de afgelopen 15 jaar.

Sterke financiële resultaten zullen boeren waarschijnlijk aanmoedigen om meststoffen, zaden en gewasbeschermingsmiddelen op te slaan en kunnen ook de vraag naar grondstoffen van hogere kwaliteit doen toenemen.

Als zodanig zou het sterke klimaat op de landbouwmarkt een positieve invloed kunnen hebben op de financiële prestaties van Corteva in de komende maanden.

Reden 3. Overname van Symborg en Stoller

Biologische landbouwproducten

Een van de snelst groeiende marktsegmenten in de landbouw zijn biologische producten. Het is een diverse groep producten die zijn afgeleid van natuurlijk voorkomende micro-organismen en plantenextracten en die worden gebruikt om gewassen te beschermen tegen plagen en ziekten en om de productiviteit te stimuleren. De productie van biologische producten is een veelbelovende richting geworden in de landbouwindustrie, omdat ze mogelijke negatieve effecten van de verbetering van bepaalde eigenschappen van planten volledig kunnen elimineren. Ze herstellen ook de minerale en microbiële balans van de bodem en verhogen de waterbalans.

De populariteit van biologische producten neemt snel toe door het groeiende bewustzijn van de schadelijke effecten van chemische meststoffen en pesticiden op de bodem. Biologische producten daarentegen worden geproduceerd uit organische stoffen en veroorzaken daarom geen schade aan de natuurlijke omgeving.

Bovendien kunnen biologische producten volgens Corteva tegen 2035 tot 25% van de gewasbeschermingsmarkt innemen, wat leidt tot een aanzienlijke versnelling van de vraag.

Volgens Fortune Business Insights zal de markt van biologische producten groeien met een CAGR van 14,1% in 2023-2029 om aan het einde van de voorspellingsperiode $29,31 miljard te bereiken.

Om haar eigen positie in de nieuwe snelgroeiende markt te versterken, betaalde Corteva in 2023 1,6 miljard dollar voor de overname van twee bedrijven, Symborg en Stoller, die zich richten op de productie van biologische producten. Symborg is een Spaanse ontwikkelaar van microbiologische technologie, terwijl Stoller de grootste, voorheen onafhankelijke Amerikaanse leverancier van biologische producten is.

In een reactie op de overnames merkte Chuck Magro, CEO van Corteva, op dat de overnames Corteva in staat zullen stellen om een toonaangevend bedrijf in biologische producten op te bouwen dat in staat is om mee te groeien met de snel groeiende markt.

Reden 4. Terugkoopprogramma en hogere dividenduitkeringen

In september 2022 keurde de raad van bestuur van Corteva een aandeleninkoopprogramma van $ 2 miljard goed. In H1 2023, na de voltooiing van het vorige inkoopplan van $1,5 miljard, gaf het bedrijf $80 miljoen uit onder het nieuwe programma. Aan het eind van het tweede kwartaal van 2023 was het geautoriseerde bedrag van het programma $1,92 miljard, of 5,46% van de marktkapitalisatie van het bedrijf.

Bovendien heeft het bedrijf de kwartaaldividenden regelmatig verhoogd. Zo werd de uitbetaling in juli 2023 verhoogd van $ 0,15 naar $ 0,16 per aandeel, wat resulteert in een jaarlijks dividendrendement van 1,29%.

Financiële Analyse Corteva aandelen

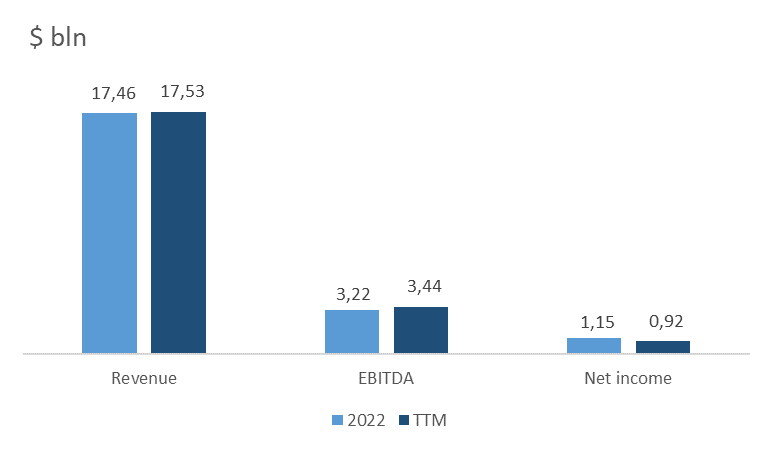

De financiële resultaten van Corteva in de afgelopen 12 maanden kunnen als volgt worden samengevat:

- De omzet bedroeg $17,53 miljard, een stijging van 0,44% ten opzichte van eind 2022.

- EBITDA steeg van $3,22 miljard naar $3,44 miljard. De EBITDA-marge steeg van 18,47% naar 19,64%.

- De nettowinst bedroeg $923 miljoen tegenover $1,15 miljard eind vorig jaar. De nettomarge daalde van 6,57% naar 5,26%.

De inkomsten en de bedrijfswinst stegen vooral dankzij de stijgende prijzen voor de producten van het bedrijf, die de volumedaling gedeeltelijk compenseerden. Op zijn beurt optimaliseerde het bedrijf de kosten, waardoor de operationele marges stegen. Dit werd ook weerspiegeld in de resultaten van H1 2023.

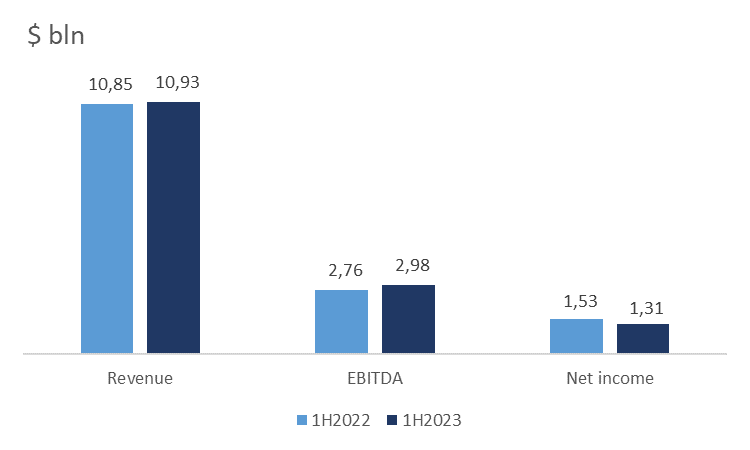

De resultaten van Corteva in H1 2023 worden hieronder weergegeven:

- De omzet steeg met 0,70% op jaarbasis: van $10,85 miljard naar $10,93 miljard.

- EBITDA steeg van $2,76 miljard naar $2,98 miljard. De EBITDA-marge steeg van 25,41% naar 27,24%.

- De nettowinst bedroeg $1,31 miljard tegenover $1,53 miljard een jaar eerder.

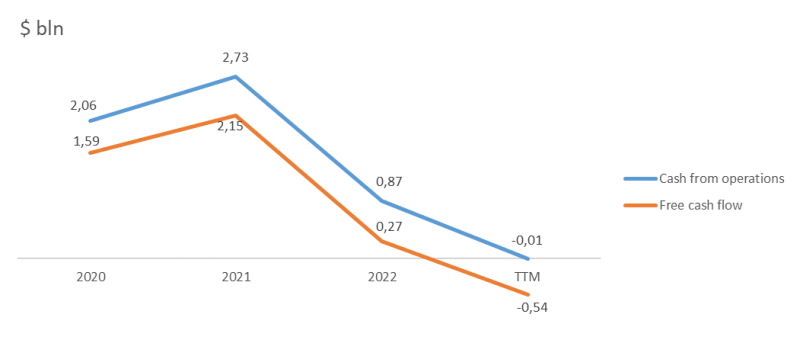

- Op basis van de resultaten van de afgelopen 12 maanden daalde de operationele kasstroom naar -$6 miljoen vergeleken met $872 miljoen eind 2022.

- De vrije kasstroom daalde de afgelopen 12 maanden van $267 miljoen naar -$543 miljoen.

Het is vermeldenswaard dat het bedrijf het grootste deel van zijn kasstromen in de tweede helft van een jaar verdient, waardoor de eerste helft van een jaar traditioneel een uitstroom van kasmiddelen uit operationele activiteiten te zien geeft. De verminderde operationele en vrije kasstromen waren voornamelijk te wijten aan een daling van het werkkapitaal in H1 2023, namelijk een stijging van de betalingen aan tegenpartijen en hogere kosten voor zaadproductie.

De balans van Corteva kan als gezond worden omschreven:

- De totale schuld is $5,31 miljard.

- Kasequivalenten en kortetermijninvesteringen zijn goed voor $2,62 miljard.

- De nettoschuld is $2,70 miljard, de nettoschuld/EBITDA is 0,8x.

- De rentedekkingsratio is 22,9x.

Dit niveau van schuldenlast geeft de goede financiële stabiliteit van het bedrijf aan. Corteva voorspelt ook een positieve financiële dynamiek voor 2023:

De financiële stabiliteit van het bedrijf en de prognoses van het management geven dus extra vertrouwen in het groeipotentieel van het aandeel.

Waardering Corteva aandelen

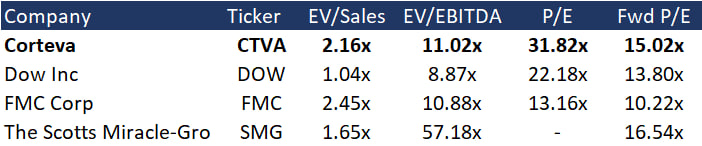

Corteva wordt verhandeld tegen een industriegemiddelde EV/Omzet van 2,16x, EV/EBITDA van 11,02x Fwd P/E van 15,02x en een P/E-premie van 31,82x.

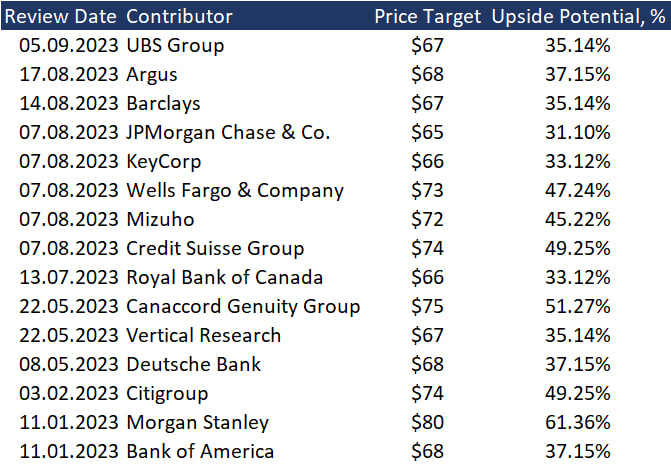

Het gemiddelde koersdoel van de top 15 investeringsbanken op Wall Street is $70 per aandeel. Volgens onze consensus is het bedrijf ondergewaardeerd om een aantal redenen die hierboven zijn genoemd; de reële marktwaarde van het aandeel is $65 per aandeel, wat een opwaarts potentieel van 25% inhoudt.

Belangrijkste risico's Corteva aandelen kopen

- Mogelijke verslechtering van agrarische marktomstandigheden. Als de graanprijzen dalen, zal de winstgevendheid van boeren afnemen, waardoor hun vraag naar Corteva's producten zou kunnen afnemen. Dit kan onder andere worden veroorzaakt door het sluiten van een nieuwe graanovereenkomst en de intensivering van de Oekraïense graanexport.

- Risico's met betrekking tot intellectueel eigendom. Het bedrijf besteedt veel geld aan onderzoek en ontwikkeling, waardoor het een aanzienlijk aantal productoctrooien heeft. Het aflopen van de exclusieve rechten op een bepaald product kan een negatieve invloed hebben op de concurrentievoordelen van het bedrijf. Tegelijkertijd zal slechts 13,95% van de patenten van het bedrijf eerder dan over vijf jaar verlopen.

- Risico's van het op de markt brengen van nieuwe producten. Aangezien Corteva landbouwoplossingen ontwikkelt, moet het bedrijf goedkeuringen krijgen van relevante instanties, waaronder instanties die zich bezighouden met veiligheidskwesties. Als het bedrijf niet in staat is om nieuwe producten op de markt te brengen omdat ze niet worden goedgekeurd, kan dit een negatieve invloed hebben op zijn groeimogelijkheden.

En, wat denk jij? Corteva aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.