Amkor Technology aandelen kopen? Analyse +30,3% Groei | Happy Investors

In dit artikel behandelen we een analyse van Amkor Technology aandelen. Amkor Technology aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Over Amkor Technology, een leverancier van halfgeleideroplossingen

Amkor Technology (AMKR) is een van 's werelds toonaangevende leveranciers van uitbestede diensten voor het verpakken en testen van halfgeleiders. Het verpakken van halfgeleiders is de laatste fase van het maken van chips, wanneer de onderdelen worden bevestigd aan een ondersteunende behuizing die corrosie en schade voorkomt. Het bedrijf is opgericht in 1968 en heeft zijn hoofdkantoor in Delaware, VS.

- Ticker: AMKR

- Toegangsprijs: $22-$23

- Richtprijs: $29

- Potentieel: 30,3%

- Horizon: 12 maanden

- Risico: gemiddeld

- Positiegrootte: 2%

Analyse Amkor Technology aandelen

- Verwachte groei van de markt voor halfgeleiders gebruikt in de auto-industrie met een samengesteld jaarlijks groeipercentage (CAGR) van ongeveer 15% tot $136,8 miljard in 2023-2027.

- Verwachte groei van het aantal apparaten gebaseerd op het internet van dingen van 15,14 miljard in 2023 tot 29,42 miljard in 2030, met een CAGR van 9,96%.

- Lage concentratie van de productieactiva van het bedrijf in Taiwan, waardoor het aandeel aantrekkelijker is om in te investeren in vergelijking met sectorgenoten.

- De introductie van nieuwe technologieën zoals die gebaseerd op siliciumcarbide, wat Amkor een concurrentievoordeel oplevert.

Waarom Amkor Technology aandelen kopen?

Reden 1. Groei van de doelmarkten van het bedrijf

Amkor biedt outsourcingdiensten in de productie en het testen van halfgeleiders. De grootste klanten van het bedrijf zijn Apple en Qualcomm Technologies, die in 2022 goed waren voor 30,7% van de omzet van Amkor.

De belangrijkste markten waarop het bedrijf actief is, zijn:

- communicatie;

- automobiel en industrieel (ADAS-bestuurdersondersteuningssystemen, voertuigarchitectuur op het gebied van elektronica en veilig rijden, multimedia-apparaten);

- computerapparatuur (pc's, servers, gegevensopslag, enz.);

- consument (internet van dingen IoT, allerlei draagbare elektronische apparaten).

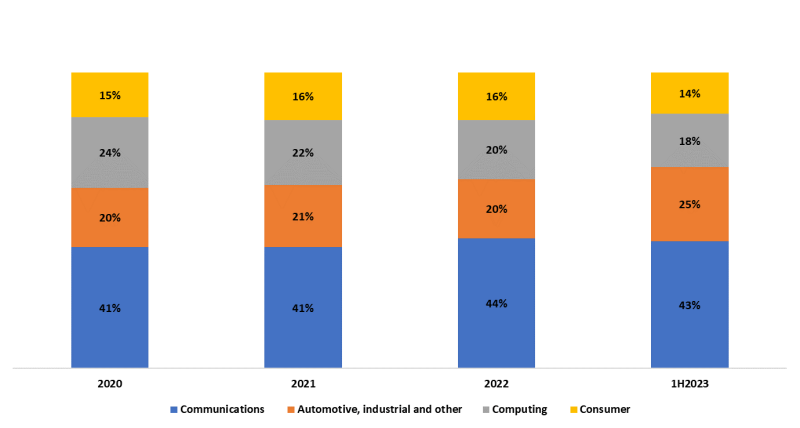

De grafiek hieronder toont de dynamiek van de inkomsten als percentage voor elk van deze categorieën. Zoals te zien is in de grafiek, steeg de omzet van het bedrijf in H1 2023 met betrekking tot de productie van chips voor de auto-industrie. Dit wordt verklaard door zowel eenmalige factoren in verband met gunstige economische omstandigheden, als door langetermijntrends.

Zoals te zien is in de grafiek, steeg de omzet van het bedrijf in H1 2023 met betrekking tot de productie van chips voor de auto-industrie. Dit wordt verklaard door zowel eenmalige factoren in verband met gunstige economische omstandigheden, als door langetermijntrends.

Ondanks de verwachte vertraging in de auto-industrie laat de autoproductie in 2023 een goede groei zien. Volgens S&P Global Mobility zullen er dit jaar ongeveer 83,6 miljoen auto's worden geproduceerd, wat neerkomt op een stijging van 5,6% op jaarbasis.

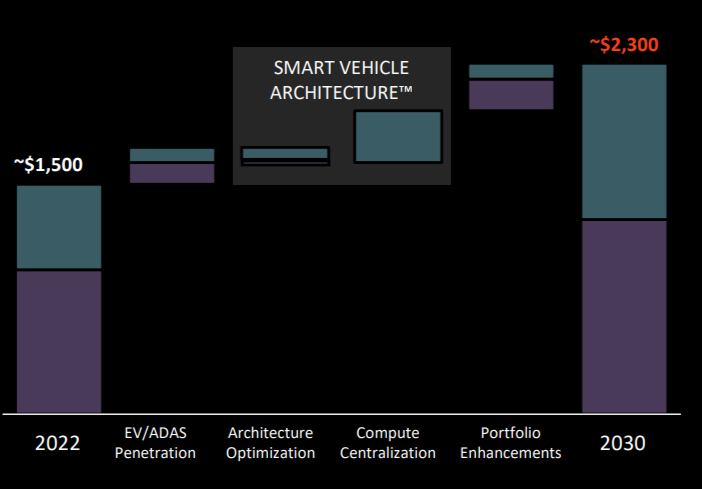

De groeitrends op lange termijn van de vraag naar halfgeleiders die in voertuigen worden gebruikt, worden gedreven door de toenemende hoeveelheid elektronica die in de autoproductie wordt gebruikt. Volgens gegevens van Aptiv (je kunt hier meer lezen over het bedrijf) zal de waarde van elektronische componenten die in een auto worden gebruikt van 2022 tot 2030 stijgen van $1.500 tot $2.300.

Volgens gegevens van Amkor zal de halfgeleiderindustrie voor auto's de komende 5 jaar een van de snelste groeipercentages van de hele chipindustrie laten zien. Tegen 2028 zal de markt $136,8 miljard bedragen, tegenover $68 miljard in 2022, wat een groei betekent met een CAGR van 15%.

De andere doelmarkten van het bedrijf laten ook hoge groeicijfers zien.

Bijvoorbeeld, volgens McKinsey zal de markt voor autonoom rijden, waarvoor Amkor onderdelen voor ADAS-systemen produceert, groeien met een CAGR van 16,49%-16,77% in 2023-2035 en $300-$400 miljard bereiken tegen het einde van de periode.

Er wordt ook voorspeld dat het aantal apparaten dat gebruik maakt van de Internet of Things (IoT)-technologie zal groeien. Volgens Statista zal hun aantal toenemen van 15,14 miljard in 2023 tot 29,42 miljard in 2030, wat neerkomt op een CAGR van 9,96%.

Ongeveer 20% van de inkomsten van Amkor is afkomstig van de productie van halfgeleiders voor de markt van computers en krachtige computers. Volgens Precedence Research zal deze industrie groeien met een CAGR van 7,6% in 2023-2032 om tegen het einde van de periode $85,34 miljard te bereiken.

Amkors grootste eindmarkt is de chipmarkt voor smartphones en tablets. In H1 2023 ontving het bedrijf 43% van de inkomsten uit de verkoop van dit segment. Volgens Fortune business insights zal de wereldwijde smartphonemarkt groeien met een CAGR van 7,3% in 2023-2029 en tegen het einde van de periode 792,5 miljard dollar bereiken.

Als zodanig zullen de primaire markten waarvoor Amkor halfgeleiders produceert in de komende jaren zowel in waarde als in hoeveelheid toenemen, wat waarschijnlijk zal resulteren in een even sterke vraag naar de producten en diensten van het bedrijf.

Reden 2. Gediversifieerde productie en consumentenbasis

De industriële markten van Amkor zijn vrij goed gediversifieerd: geen enkele sector is goed voor meer dan 50% van de omzet van het bedrijf. Hierdoor is Amkor veerkrachtiger tijdens perioden van vertraging in bepaalde sectoren van de economie.

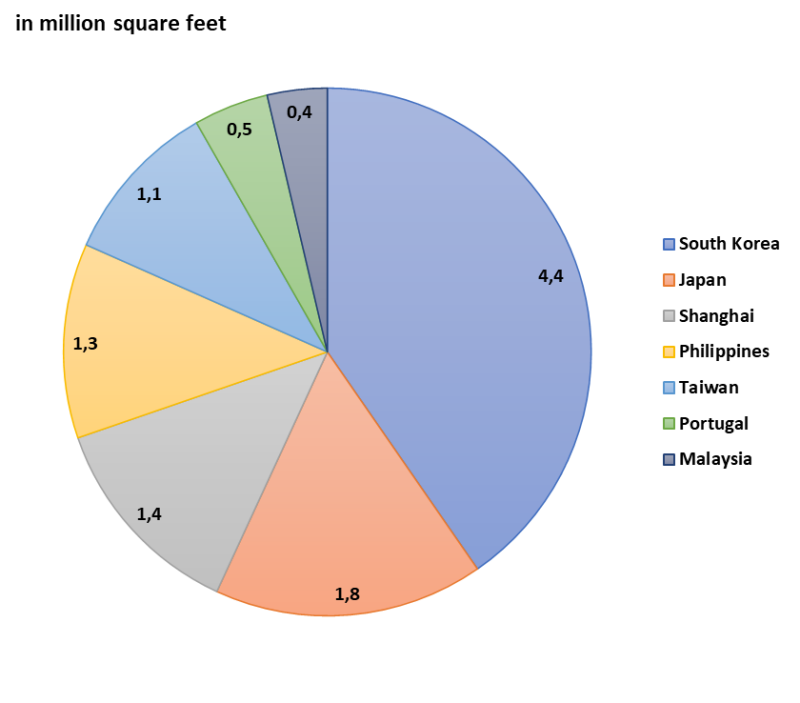

Te midden van de huidige gespannen relaties tussen de VS en China, en een mogelijk militair conflict tussen China en Taiwan, moet worden opgemerkt dat Amkor een van de weinige halfgeleiderfabrikanten is waarvoor de mogelijke impact van deze factoren minimaal is. Dit is te danken aan een goed gediversifieerde productiebasis, die Amkor, in tegenstelling tot zijn concurrenten, niet in Taiwan heeft geconcentreerd. Het diagram hieronder toont de verdeling van de productiefaciliteiten van het bedrijf per land en regio. Zoals te zien is in het diagram, is de totale productieoppervlakte van het bedrijf 10,9 miljoen vierkante meter, terwijl Taiwan slechts 10,1% van de oppervlakte inneemt, waardoor de risico's van een mogelijk conflict tussen China en Taiwan voor het bedrijf worden geneutraliseerd.

Zoals te zien is in het diagram, is de totale productieoppervlakte van het bedrijf 10,9 miljoen vierkante meter, terwijl Taiwan slechts 10,1% van de oppervlakte inneemt, waardoor de risico's van een mogelijk conflict tussen China en Taiwan voor het bedrijf worden geneutraliseerd.

Bovendien is Amkor van plan om in het vierde kwartaal van 2023 zijn eerste productielijn te lanceren in zijn nieuwe fabriek in Vietnam. De fabriek zal een totale oppervlakte hebben van 1,9 miljoen vierkante voet en de op een na grootste productiefaciliteit van het bedrijf worden. Naast een grotere productiediversificatie zal de fabriek Amkors productie van halfgeleiders verhogen, wat een positief effect zal hebben op zijn operationele en financiële prestaties.

Als we kijken naar de dynamiek van de aandelenkoersen van Amkors belangrijkste concurrent, Taiwan Semiconductor Manufacturing Company (TSMC), kunnen we zien dat investeerders zich zorgen maken over de negatieve omgeving van het bedrijf. Ondanks TSMC's leidende positie in de wereldwijde halfgeleiderindustrie, slaagde de aandelenkoers er niet in om terug te keren naar de piekniveaus die bereikt werden tijdens de COVID-19 pandemie. De aandelenkoers heeft sindsdien meer dan 30% verloren.

De laatste tijd maken experts zich steeds meer zorgen over het vermeende plan van China om Taiwan tegen 2027 binnen te vallen. In dit verband kan worden aangenomen dat investeerders in de halfgeleiderindustrie steeds meer aandacht zullen besteden aan dit risico en de voorkeur zullen geven aan bedrijven waarvan de productie niet op het eiland is geconcentreerd, zoals Amkor.

Amkor kan dus bogen op een aanzienlijke diversificatie van zowel de afzetmarkten als de productiecapaciteiten, wat de risico's van het bedrijf vermindert in het geval van een mogelijk conflict tussen China en Taiwan.

Reden 3. Gebruik van geavanceerde technologieën in de productie

Als belangrijke speler op de markt van halfgeleiderverpakkingen gebruikt Amkor steeds meer siliciumcarbide bij de productie van zijn eigen halfgeleiders. Volgens de gegevens van het bedrijf is het gebruik van puur silicium een verouderde techniek. Omdat chips kleiner en krachtiger worden, heeft de industrie energie-efficiënte oplossingen nodig die energie efficiënter kunnen omzetten. Met siliciumcarbidematerialen zouden elektrische voertuigen bijvoorbeeld sneller kunnen worden opgeladen en langer kunnen rijden op een batterij van hetzelfde formaat.

Tegelijkertijd merkt Amkor op dat de overgang van zuiver silicium naar siliciumcarbide extra investeringen vereist. In tegenstelling tot zijn concurrenten gebruikt Amkor de nieuwe technologie al actief en biedt het zijn klanten over de hele wereld de mogelijkheid om producten met siliciumcarbide te kopen.

Ter bevestiging van Amkors grote expertise in de toepassing van nieuwe technologieën is het de moeite waard om de woorden aan te halen van NVIDIA's Senior Vice President for Autonomous Vehicle Development, Gary Hickok. In juni 2023 zei hij dat naarmate de auto-industrie geavanceerde besturingssystemen ontwikkelt, de vraag naar halfgeleiders met efficiënte verpakking toeneemt, en dat de architectuur en kracht van Amkor's apparaten het bedrijf tot een betrouwbare leverancier van halfgeleiders voor toepassingen in de auto-industrie maken.

De efficiëntie van de door Amkor gebruikte technologieën wordt dus bevestigd door de meest gerenommeerde klanten van het bedrijf.

Reden 4. Overdreven negatieve reactie op SPO

Op 6 september kondigde de belangrijkste aandeelhouder van Amkor, de familie Kim, de verkoop aan van 10 miljoen aandelen van het bedrijf, waardoor de aandelenkoers met 20% kelderde naar $22,5. Deze stap van een belangrijke aandeelhouder is inderdaad alarmerend en brengt bepaalde risico's met zich mee van wantrouwen bij beleggers over de toekomst van het bedrijf. Deze stap van een belangrijke aandeelhouder is inderdaad alarmerend en brengt bepaalde risico's met zich mee van wantrouwen bij investeerders over de toekomst van het bedrijf.

Het is echter vermeldenswaard dat het totale aantal Amkor-aandelen in Kims portefeuille meer dan 50 miljoen bedroeg. Dit suggereert dat de verkoop van het belang van 20% waarschijnlijk het gevolg was van de wens van de aandeelhouder om zijn investeringen te diversifiëren. Dit wordt ook bevestigd door het feit dat de SPO-koers van $24 per aandeel lager was dan de aandelenkoers op het moment dat het nieuws werd aangekondigd.

Naar onze mening was de negatieve reactie van de markt op de verkoop van het belang van de familie Kim dus overdreven en opent dit een goed instapmoment voor het kopen van Amkor-aandelen.

Financiële analyse Amkor Technology aandelen

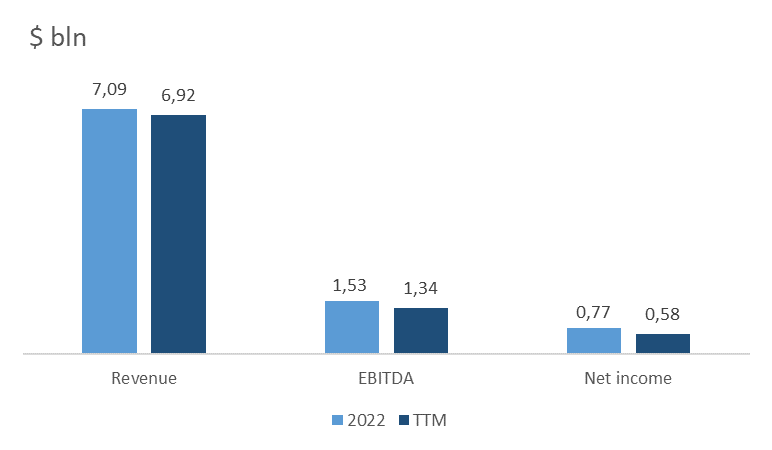

De financiële resultaten van Amkor Technology over de afgelopen 12 maanden kunnen als volgt worden samengevat:

- De omzet bedroeg $6,92 miljard, een daling van 2,43% ten opzichte van eind 2022.

- EBITDA daalde van $1,53 miljard naar $1,34 miljard. De EBITDA-marge daalde van 21,56% naar 19,34%.

- De nettowinst bedroeg $ 580 miljoen tegenover $ 766 miljoen eind vorig jaar. De nettomarge daalde van 10,80% naar 8,38%.

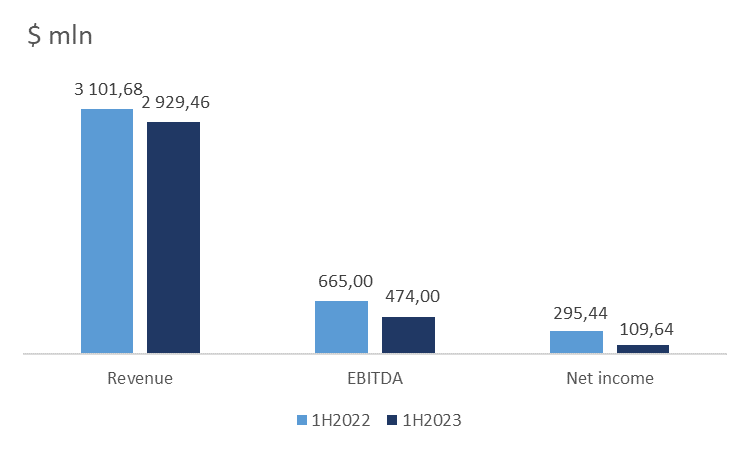

Zoals het bedrijf opmerkt, daalden de omzet en winst voornamelijk door een lagere vraag naar de producten van het bedrijf, wat op zijn beurt weer gevolgen had voor de resultaten van H1 2023. De resultaten van Amkor in H1 2023 worden hieronder weergegeven:

De resultaten van Amkor in H1 2023 worden hieronder weergegeven:

- De omzet daalde met 5,55% op jaarbasis: van $3,10 miljard naar $2,93 miljard.

- EBITDA daalde van $665 miljoen naar $474 miljoen. De EBITDA-marge daalde van 21,44% naar 16,18%.

- De nettowinst bedroeg $110 miljoen tegenover $295 miljoen een jaar eerder.

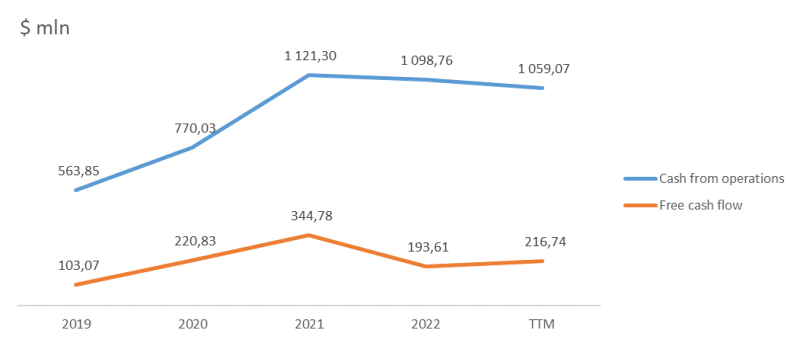

- In de afgelopen 12 maanden daalde de operationele kasstroom van $1,10 miljard eind 2022 naar $1,06 miljard.

- De vrije kasstroom steeg de afgelopen 12 maanden van $193,61 miljoen naar $216,74 miljoen.

De operationele kasstroom daalde licht, voornamelijk door lagere opbrengsten en bedrijfswinst, gedeeltelijk gecompenseerd door een stijging van het werkkapitaal. Tegelijkertijd steeg de vrije kasstroom door lagere investeringen in H1 2023.

Amkor heeft een absoluut gezonde balans:

- De totale schuld is $1,25 miljard.

- Kasequivalenten en kortetermijninvesteringen zijn goed voor $1,20 miljard.

Dit niveau van schuldenlast geeft de absolute financiële stabiliteit van het bedrijf aan, waardoor het zijn activiteiten kan uitbreiden zonder veel externe financiering aan te trekken.

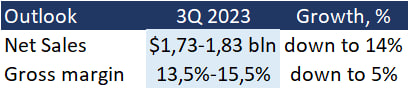

Amkor voorspelt een negatieve JoJ-dynamiek van de financiële resultaten voor het derde kwartaal van 2023:

Het bedrijf verwacht echter $750 miljoen uit te geven aan kapitaaluitgaven aan het einde van 2023, wat 17% lager is dan aan het einde van 2022. Ondanks de negatieve omzetvooruitzichten heeft het bedrijf dus de mogelijkheid om meer vrije kasstroom te genereren door de kapitaaluitgaven te verlagen. Bovendien zal een nieuwe halfgeleiderfabriek in Vietnam naar verwachting in het vierde kwartaal van 2023 online komen, wat de operationele en financiële prestaties van het bedrijf een boost zou kunnen geven.

Waardering Amkor Technology aandelen

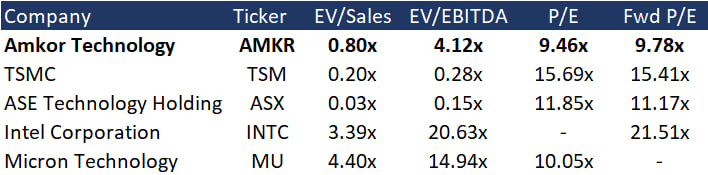

Amkor Technology wordt verhandeld tegen een premie ten opzichte van het industriegemiddelde: EV/Sales - 0,80x, EV/EBITDA - 4,12x, P/E - 9,46x, Fwd P/E - 9,78x.

Het koersdoel van een van de grootste investeringsbanken op Wall Street, DA Davidson, is $ 36 per aandeel. Volgens onze consensus is het bedrijf ondergewaardeerd ten opzichte van historische en industriële gemiddelden; de reële marktwaarde van het aandeel is $29 per aandeel, wat een opwaarts potentieel van 30,3% impliceert.

Belangrijkste risico's Amkor Technology aandelen kopen

- De aandelenkoers van Amkor is onlangs sterk gedaald door nieuwsberichten over de verkoop van een belang door een van de meerderheidsaandeelhouders van het bedrijf. Ondanks het feit dat er geen extra aandelen zullen worden uitgegeven, werd de SPO verkoopprijs van een groot belang vastgesteld op $24 per aandeel, een daling van $3 ten opzichte van de slotkoers van de vorige handelssessie. Hierdoor is de aandelenkoers nu gedaald tot minder dan $23 per aandeel. Wij denken dat deze reactie van de markt overdreven was, maar de verkoop met voorkennis kan een negatieve invloed blijven hebben op de kijk van beleggers op het bedrijf.

- Bij een mogelijke vertraging in de auto-industrie zal het aantal geproduceerde voertuigen dalen, wat een negatieve invloed zal hebben op de vraag naar nieuwe auto-onderdelen.

- Onvoldoende inkomstendiversificatie. Ongeveer 30,7% van de inkomsten van Amkor in 2022 kwamen van twee klanten: Apple en Qualcomm Technologies. Als een van de twee klanten de producten van Amkor in de steek laat, kan dit een negatieve impact hebben op de financiële resultaten van het bedrijf.

En, wat denk jij? Amkor Technology aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.