Sparen of ETF beleggen: 4 Grote Verschillen voor Rijker Worden

Beste Happy Investor, ambieer je meer financiële vrijheid? Wat is hiertoe de beste manier: sparen of ETF beleggen? Let op vier grote verschillen. Met name het verschil in opbrengst (rendement) tussen sparen vs. ETF beleggen is levensbepalend. Met één financiële keuze kan je beduidend rijker worden óf armer. De keuze is aan jou. Hieronder vind je de cruciale verschillen.

Op naar duurzaam succes!

Sparen of ETF beleggen: verschil in opbrengst

In relatie tot financiële vrijheid creëren is verschil in opbrengst het grootste verschil tussen sparen vs. ETF beleggen. ETF beleggen wordt ook wel nieuwe sparen genoemd. Ik ben het hiermee eens, maar wel op voorwaarde dat dit op lange termijn gebeurt op een goede manier. Hedendaags ontkom je er ook niet aan. De spaarrente op spaardeposito’s is lager dan de inflatie (2%). Op de lange termijn worden spaarders armer. ETF beleggers worden rijker.

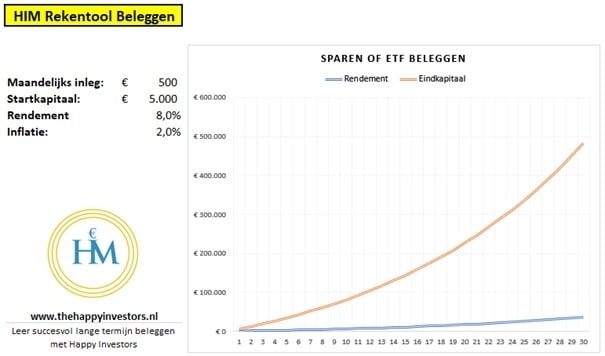

Het verschil in opbrengst ziet er zo uit:

- Spaardepositie 1,5% p.j. (het hoogst haalbare op dit moment)

- ETF beleggen 8% (gemiddeld) p.j.

- Inflatie 2% p.j.

Op de lange termijn leidt dit ogenschijnlijk “acceptabel” verschil tot een immens gat in vermogen. Stel dat we iedere maand 500 euro sparen of ETF beleggen. Dit is het verschil na 30 jaar (excl. belastingen):

- Totale inleg zonder inflatie: €180.000

- Totale vermogen spaardeposito met inflatie: €165.091

- Totale vermogen ETF beleggen met inflatie: €482.646

Omdat de spaarrente lager is dan de inflatie, neemt het netto vermogen af. Dat is het effect van inflatie: uw koopkracht neemt af.

Het verschil tussen sparen of ETF beleggen is al helemaal groot: €317.555. De conclusie mag duidelijk zijn.

PS: vanuit Nibud wordt een minimale spaarbuffer geadviseerd. Dit komt uit op zo’n €5000, maar kan ook hoger zijn afhankelijk van jouw situatie. Derhalve is ons startkapitaal in deze €5000.

Bron: Rekentool Happy Investors. De tool kan je gratis downloaden via ‘menu’ > ‘gratis training beleggen’

Bron: Rekentool Happy Investors. De tool kan je gratis downloaden via ‘menu’ > ‘gratis training beleggen’

Sparen of ETF beleggen: verschil in risico

Waarom gaat men niet massaal ETF beleggen? Er zijn meerdere redenen die in essentie gegrond zijn op angst. Angst voor het risico wat komt kijken met beleggen. Terecht. Het klopt dat beleggen risico’s tot geld verlies kent. Anderzijds is het een aantoonbaar feit dat positief rendement kan worden behaald. Het grote voordeel van ETF beleggen is dat het juist risico verkleint.

Sparen is nagenoeg risicoloos. ETF beleggen niet.

Vanuit financieel oogpunt is het rationeel om te starten met ETF beleggen. Maar dit vergt wel enige kennis. Geen zorgen: je hoeft geen expert te zijn. Het is echter wel nodig om de basis te begrijpen.

Wil je een begin maken? Ik heb een gratis boek ETF beleggen gemaakt die je kosteloos kan downloaden.

Als je ETF beleggen té risicovol vindt, kan je ook obligaties als alternatief overwegen. Ook obligaties leveren meer op dan spaardeposito’s. Of wat te denken van vastgoed? Veel mensen vinden het een fijne gedachten dat dit een “tastbare” investering is.

Lees hier alles over obligatie kopen.

Sparen of ETF beleggen: verschil in looptijd

Een groot verschil tussen sparen en ETF beleggen is de looptijd. ETF’s zijn altijd een lange termijn belegging. Sparen is een korte termijn investering. De meest langlopende spaardeposito’s bedragen 10 jaar. Er zijn echter ook spaardeposito’s van 1 jaar. Het nadeel is dat hierbij de rente lager ligt (op dit moment maar 0.7%...).

ETF beleggen wil je in essentie voor minimaal tien jaar doen. Denk niet dat er altijd winst wordt gemaakt. Er zijn lange perioden waarin zelfs verlies wordt gemaakt. Bekijk maar eens de koersgrafiek van S&P 500 tussen 2000 – 2010.

Om dit risico te mitigeren is periodiek ETF beleggen belangrijk.

Sparen of ETF beleggen: verschil in liquiditeit

Tot slot is er verschil in liquiditeit bij sparen vs. ETF beleggen. Een normale spaarrekening is zeer liquide. Via de mobiele app is geld binnen één minuut overgeboekt. Dat is wel anders met een spaardeposito. In dat geval is er geen liquiditeit. Immers, een 3-jarige spaardeposito impliceert dat het geld voor drie jaar vaststaat. Dat is een lange tijd.

ETF’s zijn doorgaans wel liquide. Met name bij grote aandelenfondsen van Vanguard of Invesco. Het is mogelijk om via een beleggingsapp binnen één minuut alle ETF’s te verkopen. De enige voorwaarde is dat dit gebeurt op een moment dat de beurzen open zijn (dit verschilt per continent). In uitzonderlijk geval kan liquiditeit voorkomen. Bijvoorbeeld bij grote beurspaniek wanneer men massaal ETF’s verkoopt. Dit komt gelukkig zelden voor. Bovendien is dit juist een kans om lager bij te kopen 😉.

Wat wordt jouw keuze: sparen of ETF beleggen?

Het een hoeft het ander niet uit te sluiten. Vanuit financieel oogpunt is het wel verstandig om in ieder geval een deel van het geld te beleggen. Beleg alleen met geld wat je op de lange termijn kan missen. Kies voor relatief veilige en grote aandelenfondsen met veel spreiding, zoals deze beste wereldwijde ETF’s.