Beste Energy ETF: 7 Beleggingsfondsen voor Energie

Beste Happy Investor, de beste energy ETF’s presteren de afgelopen jaren bijzonder sterk. Allereerst was er de enorme boom in schone energie aandelen. Dit momentum zwakt af en vervolgens exploderen de energie ETF’s gericht op olie & gas. Interessante ontwikkelingen die worden gedreven door macro-economische omstandigheden. In dit onderzoek streef ik naar een overzicht van de beste energie trackers. Dit is een mix van schone energie en beleggingsfondsen gericht op olie & gas. Ook zijn er verschillende tactieken mogelijk, voor zowel de korte- als lange termijn belegger.

Op naar duurzaam (financieel) succes!

Inhoudsopgave

De Beste Energy ETF’s: Olie & Gas vs. Schone Energie

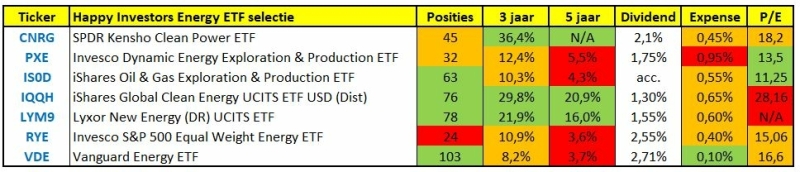

In onderzoek naar de beste energy ETF’s voor korte- en lange termijn, is er duidelijk onderscheid te maken tussen olie & gas vs. schone energie. De afgelopen jaren hebben schone energie ETF’s het beste gepresteerd. Maar na de covid-19 crisis presteren de olie & gas energy ETF’s fenomenaal.

Dit is een overzicht van de beste energy ETF’s:

bron: Happy Investors

bron: Happy Investors

Als we kijken naar de jaarlijkse performance van 2021 en 2022, is het te verwachten dat olie & gas tot de beste energy ETF’s behoren. Deze sector kent een sterk momentum. Staat dan ook op nummer 1 onder de Zacks ranking voor beste sector op EPS revisie. Bovendien verwacht men ook in 2022 een forse winststijging van olie- en gasconcerns.

Ik verwacht dat voor de korte termijn PXE en IS0D de beste energy ETF’s zijn. Zij zullen naar verwachting het hoogste rendement geven in 2022, omdat de huidige financiële waardering gunstig is en de markt op sterke winstgroei rekent.

Voor de lange termijn is het mijns inziens echter geen houdbare investering. Olie en gas zijn op dit moment hard nodig. En waarschijnlijk ook nog wel over 3 jaar. Maar als we echt toekomstgericht willen beleggen, zou mijn persoonlijk voorkeur uitgaan naar de beste ETF’s voor schone energie. Hier vind je tevens meer informatie over duurzame ETF’s.

Hieronder gaan we dieper in op enkele van deze beste energie ETF’s. De fondsen IQQH en LYM9 worden niet meegenomen, omdat zij reeds zijn behandeld in het artikel over duurzame ETF’s.

Beschikbaar via DEGIRO: LYM9, IQQH en IS0D

Beschikbaar via eToro: IQQH onder ticker ICLN

Beschikbaar via Freedom24 of Mexem: alle bovenstaande ETF’s

Beste Energy ETF: SPDR Kensho Clean Power

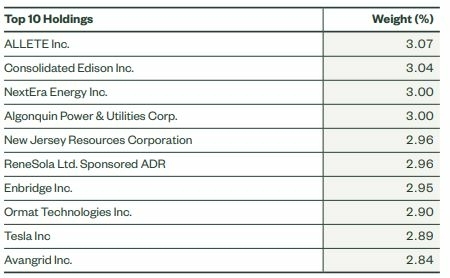

De SPDR Kensho Clean Power ETF (CNRG) behoort tot de potentieel beste energy ETF voor de lange termijn. Het is een relatief nieuw fonds. Helaas niet te koop via DEGIRO/BUX/eToro. Wel via Mexem, Freedom24 of Interactive Brokers.

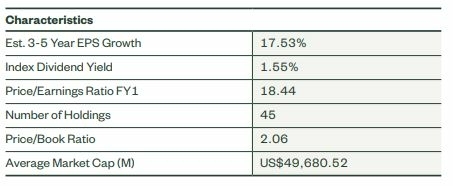

De tracker richt zich op innovatieve bedrijven die schone energie mogelijk maken. In haar TOP 10 holdings zitten niet alleen maar de standaard bedrijven. Dit maakt het fonds meer uniek, wat kan leiden tot hoger dan gemiddeld rendement. Ook de focus op slechts 45 posities, wat enerzijds een risico is, kan leiden tot hoger rendement.

Bron: factsheet iShares CNRG

De TOP 10 holdings bevat circa 30% van het totaal. Dit is gunstig omdat het een meer evenredige spreiding geeft over alle posities. Wat betreft geografische spreiding is 75% V.S. beursgenoteerd. Vervolgens nog eens 9% in Canada en 9% in China.

Het jaarlijks rendement over de afgelopen 3 jaar was 36,4% (!) gemiddeld. Het rendement van 2021 was echter circa -17%. En als we kijken naar gewogen gemiddelden zoals de financiële waardering, dan lijkt het erop dat CNRG op zowel korte- als lange termijn een aantrekkelijk rendement kan realiseren.

Bron: factsheet iShares CNRG

Beste Energy ETF: Invesco Dynamic Energy Exploration & Production

Invesco Dynamic Energy Exploration & Production ETF is mogelijk dé beste energy ETF voor 2022. Het fonds explodeert. In 2021 was het rendement maar liefst 90%! Bizar. En in 2022 staat het rendement nu al op 34% YTD.

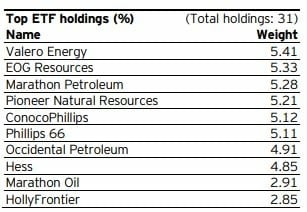

PXE is echter wel een risicovol fonds. Het aantal posities is beperkt met ±30 bedrijven. Bovendien is er geen geografische spreiding, aangezien 97% V.S. beursgenoteerd is. Ook is het fonds duur met 0,95% jaarlijkse kosten (expense ratio).

Bron: factsheet Invesco PXE

PXE is als beleggingsfonds gericht op olie & gas. Gezien de karakteristieken en de focus op fossiele brandstoffen, lijkt deze energy tracker alleen geschikt als korte termijn belegging. Ondanks de recente koersexplosie lijkt begin 2022 alsnog een acceptabel instapmoment te zijn. De huidige financiële waardering (gewogen gemiddelde) is aan de goedkope kant. En gezien de sterke prijsstijgingen in olie en gas, is het waarschijnlijk dat de winstgroei in 2022 verder toeneemt.

Zowel beste energie ETF PXE en CNRG zijn te koop via de grotere brokers zoals Freedom24.

Beste Energy ETF: iShares Oil & Gas Exploration & Production

De iShares Oil & Gas Exploration & Production ETF, onder ticker IS0D en IOGP bij DEGIRO, behoort momenteel tot de beste energie ETFs voor olie. Let er wel op dat dit een korte termijn gebeurtenis is. Immers, het fonds staat sinds inceptie (2011) nog altijd op -7%. In de covid-19 crash was dit zelfs -74%. Bedenk daarom goed in wat voor soort beleggingsfondsen je investeert. Idealiter kies je thema’s met groot toekomstpotentieel.

Hoe dan ook, op de korte termijn presteert IS0D/IOGP uitstekend. Naast het gebrek aan lange termijn perspectief, is er ook risico op vlak van aantal posities. De tracker volgt circa 60 bedrijven. De TOP 10 holdings hebben een weging van 65%. De spreiding is derhalve onevenredig. Ook is er weinig geografische spreiding, met respectievelijk 66% en 20% aandelen uit de V.S. en Canada.

Lees hier meer over de beste olie trackers als korte termijn investering.

![]()

Bron: factsheet iShares IOGP

Beste Energie ETF: Invesco S&P 500 Equal Weight Energy

![]()

De Invesco S&P 500 Equal Weight Energy ETF (RYE) richt zich louter op energiebedrijven binnen de S&P 500. En, zoals de naam het zegt, kent de tracker een evenredige verdeling toe over alle posities. Dit zijn er overigens maar ±20. Een voordeel aan beleggen in S&P 500, is dat deze bedrijven moeten voldoen aan enkele richtlijnen om tot de S&P 500 te mogen behoren. Een daarvan is dat zij achtereenvolgende kwartalen winstgevend moeten zijn. Dit verlaagt enigszins het risico.

RYE behoort tot de beste energie ETF’s op basis van rendement. Maar mijns inziens is dit niet de beste keuze als tracker van energiebedrijven. Zo is de TOP 10 holdings bijna identiek aan de PXE (zie boven). De PXE presteert echter beter op rendement én biedt iets meer risicospreiding aan in termen van aantal posities. Ook is het zo dat PXE een gunstigere financiële waardering lijkt te hebben (gewogen gemiddelde van (toekomstige) P/E- en P/B-ratio).

Anderzijds heeft RYE een lagere expense ratio van 0,4%. Buitenom de lagere kosten zie ik geen reden om voor deze tracker te kiezen.

![]()

Bron: factsheet Invesco RYE

Beste Energie ETF: Vanguard Energy ETF

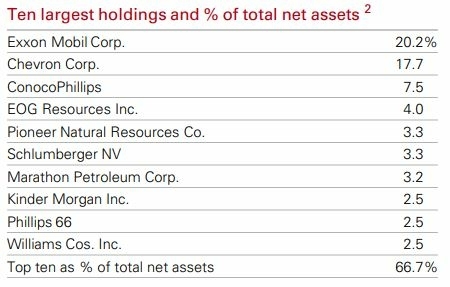

De laatste der beste energie ETF’s is de Vanguard Energy ETF (VDE). Een voordeel aan alle Vanguard Exchange-Traded fondsen is dat zij een lage expense ratio hebben. In geval van VDE is dit slechts 0,1%. Op de lange termijn leidt dit tot een aanzienlijk hoger netto rendement, zelfs wanneer zij mogelijk (iets) minder goed presteert dan vergelijkbare doch dure beleggingsfondsen.

Een ander voordeel aan Vanguard trackers is dat zij meestal veel risicospreiding bieden. Dit was immers de filosofie van John Bogle, de oprichter van Vanguard. Hij is ervan overtuigd dat de gemiddelde belegger niet in staat is om de markt te verslaan. Daarom heeft hij de focus gelegd op zo laag mogelijke kosten.

De VDE behoort tot de beste energie ETF’s omwille haar spreiding en lage kosten. Qua rendement lijkt de VDE geen interessante lange termijn belegging, omdat de huidige posities voornamelijk gericht zijn op oliebedrijven. Opvallend is dat, ondanks de vele posities, de TOP 10 holdings een totaal gewicht van 66,7% kent. Maar liefst 37% (!) wordt toegekend aan de twee grootste posities. Wel is het zo dat deze bedrijven op korte termijn waarschijnlijk sterk toenemen omwille het momentum van olie.

Er zijn beduidend betere Vanguard ETF’s dan de VDE (voor lange termijn beleggers).

![]() bron: vanguard factsheet VDE

bron: vanguard factsheet VDE

Hoe kan ik het beste beleggen in beleggingsfondsen voor energie?

Energie is een sector. Beleggingsfondsen voor energie behoren daarom tot thema ETF’s. Ook beschouw ik energie als een vorm van commodities/grondstoffen. Olie en gas zijn daar een goed voorbeeld van.

Over het algemeen is het zo dat thema ETF’s doorgaans korte- tot middellange termijn investeringen zijn. Dit is overigens niet altijd het geval, zoals bij de beste technologie ETF’s. Maar in het geval van energie is dit meer het geval. En al helemaal bij de olie & gas geconcentreerde beleggingsfondsen. Immers, grondstoffen kennen een cyclische beweging. Nu was olie enigszins consistent, maar voor natural gas is dat niet het geval. Zo kan een energie ETF voor natural gas jarenlang dalen, om vervolgens in één jaar tijd te verdubbelen of zelfs verdrievoudigen.

De cyclische beweging is een van dé belangrijkste kenmerken bij beleggen in grondstoffen.

Een ander belangrijk kenmerk is de lage correlatie met andere soorten aandelen. Zo zien we recentelijk dat technologieaandelen hard dalen, terwijl olie & gas aandelen exploderen (figuurlijk…). Kortom, beleggen in de beste energie ETF’s is een gediversifieerde aanvulling op je portfolio, maar er moet rekening gehouden worden met cyclische bewegingen. Ook is het zo dat olie & gas een minder aantrekkelijk lange termijn perspectief hebben. Voor schone energie ETF’s is dat een ander verhaal.

Dus: hoe het beste beleggen in deze beleggingsfondsen voor energie?

Voor energie ETF’s gericht op met name olie & gas zou korte termijn handel mijn voorkeur zijn. Op dit moment lijkt het vooralsnog een goed instapmoment te kunnen zijn. Houd 6 tot 24 maanden vast, en verkoop op basis van de financiële waardering. Wordt de toekomstige financiële waardering (P/E, P/B, Groei, Winst, etc.) minder gunstig? Verkoop dan op tijd.

Voor de beste energie ETF’s gericht op schone energie heeft lange termijn handel mijn voorkeur. De strategie daartoe is afhankelijk van jouw voorkeur. Je kan ervoor kiezen om nu de volle 100% te beleggen, of voor een meer gedoseerde tactiek.

Vragen of opmerkingen voor de beste energie ETF’s? Stel ze in de reacties hieronder.