MSCI China Consumer Discretionary ETF (CHIQ) Analyse Koersverwachting

Beste Happy Investor, de MSCI China Consumer Discretionary ETF biedt een gespreide belegging in Chinese bedrijven die consumptiegoederen leveren. In het kader van diversificatie is het verstandig om een klein deel van het vermogen te investeren in Azië en/of emerging markets. Uit onze CHIQ ETF analyse blijkt echter dat het een nogal risicovolle zet kan zijn. De volatiliteit is hoog, en de spreiding beperkt zich tot louter Chinese consumenten. Terwijl er ook andere zetten mogelijk zijn, zoals een wereldwijde ETF of een van de beste ETF’s voor Azië.

In deze MSCI China Consumer ETF analyse (CHIQ) leggen we de voor- en nadelen uit. Ook vind je een analyse van de top 10 aandelen, en bekijken we de risico’s en koersverwachtingen (rendement).

Inhoudsopgave

ETF Analyse: MSCI China Consumer Discretionary ETF (CHIQ)

Deze tracker streeft naar beleggingsresultaten die vergelijkbaar zijn met die van de MSCI China Consumer Discretionary 10/50 Index wat betreft rendement. Het fonds belegt ten minste 80% van zijn totale vermogen in de effecten van de onderliggende index, evenals in ADR's en GDR's op basis van de effecten van de index. De onderliggende index meet hoe goed bedrijven in de MSCI China Index (de "moederindex") presteren in de categorie 'consumer discretionary', zoals gedefinieerd door de indexprovider.

Het doel van het fonds is beleggers vermogensgroei en lopende inkomsten te bieden met een minimale volatiliteit. Uit onze MSCI China Consumer ETF analyse blijkt dat de tracker momenteel slecht presteert op zowel rendement als volatiliteit. Hieronder leggen we uit waar je op moet letten.

Strategie van MSCI China Consumer Discretionary ETF

CHIQ richt zich op een van China's populairste beleggingscategorieën: de consument. Hoewel de tracker een breed beeld geeft van de sector van de discretionaire consumptiegoederen, sluit het small-caps uit en past het positielimieten toe op de grootste merken. Alle belangrijke aandelenklassen, waaronder aandelen A, B en H, rode chips, P chips en internationale noteringen, worden door CHIQ gedekt. Bovendien maakt de driemaandelijks gebalanceerde index van het fonds gebruik van een 10/50 market-cap-wegingstechniek.

Voor- en nadelen van MSCI China Consumer Discretionary ETF

Een analyse van MSCI China Consumer Discretionary ETF op voor- en nadelen.

Voordelen

- MSCI China Consumer Discretionary ETF is een prima manier om blootstelling aan de consumentensector in China te krijgen met iets lager risico vanwege spreiding.

- Het werd speciaal opgericht om beleggers te helpen blootstelling te krijgen tot de consumentensector in China, wat een belangrijk onderdeel kan zijn van de diversificatie in niet-V.S.

- De CHIQ tracker richt zich op bedrijven die leiders zijn in hun gerespecteerde industrieën

- Het heeft een hoge concentratie op large cap-aandelen met een grote marktkapitalisatie

- Het fonds heeft slechts 76 aandelen in de portefeuille, wat het overzicht vergemakkelijkt om individuele aandelen te volgen

Nadelen

- Het beleggingsfonds is sterk geconcentreerd in één enkele sector - de sector van de consumptiegoederen in China. Dit betekent dat het fonds onderhevig is aan sectorspecifiek risico, of het risico dat een hele sector op hetzelfde moment een negatief rendement zal kennen. Als consumenten bijvoorbeeld stoppen met het kopen van auto's of minder vaak uit eten gaan, kan dit de prestaties van het fonds schaden.

- Dit ETF is extreem volatiel, wat betekent dat het naar verwachting meer dan twee keer zoveel zal stijgen of dalen met de markt als een S&P 500-indexfonds zou doen. Dit kan goed zijn als je meer geld wilt verdienen aan een bepaald aandeel of een bepaalde sector, maar het betekent ook dat dit ETF sneller waarde zal verliezen dan andere beleggingen wanneer de markt daalt

- Het aantal holdings van 76 is niet heel hoog. Bovendien bedraagt de top 10 zo’n 50% van het totaal. Daarmee is dit fonds mogelijk minder geschikt voor risicomijdende en/of passieve investeerders

Hier zijn enkele belangrijke financiële gegevens over onze CHIQ ETF-analyse:

- Ticker: CHIQ

- Jaarlijks rendement sinds de oprichting: 3.44%

- Dividend: 0,73%

- Aantal participaties: 76

- Totale kostenratio: 0,65%

- Koers/winstverhouding: 54,15 (volgens factsheet)

Op basis van deze financiële in onze China Consumer ETF analyse, kunnen we zeggen dat het nogal duur is met 0,65% per jaar. Belangrijker nog, de koers-winstverhouding is erg hoog voor een exchange traded fund. Misschien is dit gerechtvaardigd als de holdings sterke toekomstige groeicijfers laten zien. Maar toch, een hoge koers-winstverhouding wijst op een groter neerwaarts risico, wat betekent dat het zou kunnen dalen en op termijn een beter instapmoment zou kunnen bieden.

Op dit moment behoort CHIQ ons inziens niet langer tot de beste ETF’s.

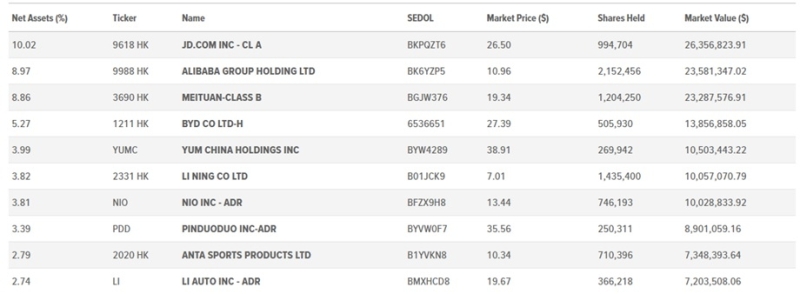

TOP 10 Aandelenanalyse van MSCI China Consumer Discretionary ETF (CHIQ)

factsheet CHIQ

factsheet CHIQ

De top tien van grootste holdings is goed voor 53,67% van de portefeuille. Het fonds is ook sterk gericht op aandelen uit Hongkong en China, met een gecombineerde blootstelling van bijna 95,94%. Dit betekent dat de top 10 holdings een aanzienlijke impact heeft op het totale CHIQ ETF. Volgens onze ervaring en analyse kan dit leiden tot hogere rendementen als de top 10 uit sterke aandelen bestaat. Volgens onze CHIQ ETF analyse zal dit echter ook betekenen dat het fonds zeer volatiel is. Daarom is dit exchange traded fund niet geschikt voor beginnende beleggers, tenzij ze de volatiliteit kunnen beheersen.

Analyse van top 10 aandelen binnen CHIQ ETF

Laten we een aantal aandelen binnen de CHIQ tracker nader bekijken. Goed om te weten is dat geen van deze aandelen tot onze beste selectie behoren. Chinese aandelen staan sterk onder druk vanuit Chinese overheid. Dit drukt de winst enorm. En mogelijk het lange termijn groeipotentieel.

Wil je investeren in aandelen? Bekijk onze beste aandelen op basis van factoranalyse en rekenmodellen. Dit is een bewezen strategie die leidt tot hoger dan gemiddeld rendement.

JD.com Inc.

JD.com, Inc. is een technologie-gedreven online retailer. Het verkoopt audio, video en boeken, maar ook gadgets en andere spullen. De sectoren JD Retail en New Businesses zijn verantwoordelijk voor de activiteiten van het bedrijf. JD Retail is gespecialiseerd in online detailhandel, online marktplaatsen en marketing.

JD.com heeft zwaar geïnvesteerd in hightech- en AI-bezorging via drones, autonome technologieën en robotica, en beschikt nu over 's werelds grootste dronebezorgingssysteem, -infrastructuur en -capaciteiten. Het bedrijf is onlangs begonnen met het testen van bezorgdiensten met robots, het creëren van luchthavens voor bezorging met drones en het lanceren van zijn eerste bestelwagen zonder bestuurder.

De sector New Businesses omvat logistieke diensten voor derden, internationale activiteiten en technologie-inspanningen, vermogensbeheerdiensten voor eigenaars van logistiek vastgoed en de verkoop van ontwikkelingsvastgoed door JD Property. Qiang Dong Liu richtte het bedrijf op 18 juni 1998 op en het hoofdkantoor is gevestigd in Beijing, China.

Alibaba

Alibaba Group Holding Ltd (Alibaba Group) is een bedrijf dat actief is op het gebied van technologische infrastructuur en e-commerce. Handelaars en ondernemingen kunnen gebruik maken van de fundamentele technische infrastructuurdiensten van het bedrijf om op het internet te promoten, te verkopen en te opereren. Tot haar ondernemingen behoren internationale handel, digitale media en entertainment, cloud computing en andere innovatieprojecten.

Taobao, Tmall, Freshippo, Aliexpress, Lazada, Alibaba.com, 1688.com, ele.me, Youku, DingTalk, Alimama, Alibaba Cloud, en Cai Niao zijn enkele van de dochterondernemingen van Alibaba Group. Via Koubei en Cainiao Network biedt het ook logistieke diensten aan.

Alibaba's invloed strekt zich uit tot het internetbetalingssysteem alipay.com, dat op dezelfde wijze werkt als Paypal. Het bezit ook een aanzienlijk aandeel in Sina Weibo, China's equivalent van Twitter, evenals Youku Tudou, een online videoprovider die verwant is aan YouTube.

Alibaba rekent, in tegenstelling tot eBay, geen vergoeding voor het plaatsen van een advertentie. In plaats daarvan zorgt reclame op de vele websites voor het grootste deel van de inkomsten. Online marketing, cloud computing, en een logistieke operatie zijn allemaal beschikbaar.

Meituan

Volgens de Chinese overheid is Meituan met een marktaandeel van 70,7 procent het grootste bedrijf voor maaltijdbezorging in China. Wang Xing startte het bedrijf in 2010 en heeft zijn hoofdkantoor in Beijing. Het bedrijf biedt een verscheidenheid aan applicaties en websites voor verschillende diensten.

Meituan biedt zijn consumenten een rijke, gemakkelijke en op maat gemaakte ervaring op het gebied van voedselbezorging, het plannen en boeken van reizen, het zoeken en boeken van lokale diensten, mobiele betalingen en andere sectoren, dankzij geavanceerde technologie en een breed scala aan producten en diensten.

Meituan's belangrijkste app, Dazhong Dianping, verbindt meer dan 240 miljoen gebruikers en vijf miljoen lokale bedrijven in heel China via een breed scala aan lifestyle diensten zoals maaltijdbezorging, ride-hailing, reviews en kortingen. Zie het als een kruising tussen Yelp, Tripadvisor, Uber, Groupon en Grubhub.

Hoe gediversifieerd is het MSCI China Consumer Discretionary ETF?

Het MSCI China Consumer Discretionary ETF is gericht op de discretionaire consumentensector. Met slechts 76 aandelen in de portefeuille en een beperkte geografische focus op de Chinese discretionaire consumentensector is CHIQ niet zo gediversifieerd.

Het fonds is overwogen in aandelen uit de discretionaire consumentensector in vergelijking met andere sectoren in zijn benchmarkindex, waardoor het meer geconcentreerd is dan andere fondsen. En hoewel de consumentenbestedingen in China de afgelopen tien jaar snel zijn gegroeid, blijven ze relatief klein in vergelijking met ontwikkelde landen als Canada of de VS.

CHIQ kan kwetsbaar zijn in tijden waarin de consumentenbestedingen terugvallen of vertragen (zoals tijdens een economische neergang), maar het zal ook ruimte hebben voor groei als de consumentenbestedingen aanzienlijk toenemen.

Risico's en rendementen van MSCI China Consumer Discretionary ETF (CHIQ)

Laten we de risico's en verwachte rendementen van het MSCI China Consumer Discretionary ETF (CHIQ) analyseren.

Risico's van MSCI China Consumer Discretionary ETF: waarmee rekening houden?

Volgens onze MSCI China Consumer Discretionary ETF analyse brengt het fonds risico's met zich mee. Ten eerste is het fonds mogelijk niet in staat om te allen tijde voldoende liquiditeit te bieden vanwege de toegenomen vraag naar aandelen in perioden waarin er geen belangrijke gebeurtenissen plaatsvinden of weinig nieuws wordt vrijgegeven over individuele bedrijven binnen deze sector van de Chinese economie.

MSCI China Consumer Discretionary ETF is een niet-gediversifieerd fonds. Beleggers dienen de beleggingsdoelstellingen, risico's, kosten en onkosten van dit fonds zorgvuldig te overwegen alvorens te beleggen. Verwacht een hoge volatiliteit.

Beleggingen in het buitenland brengen risico's met zich mee die gewoonlijk niet verbonden zijn aan beleggingen die in de Verenigde Staten zijn gevestigd, met inbegrip van economische, politieke en sociale risico's en valutaschommelingen die een nadelige invloed kunnen hebben op de waarde van het fonds.

Beleggingen in opkomende markten zijn onderhevig aan extra risico's, zoals sociale instabiliteit, overheidsinterventie of andere overheidsmaatregelen die een nadelige invloed kunnen hebben op de waarde van uw belegging in het fonds.

Een hoog risico volgens onze CHIQ ETF analyse is de Chinese overheid. Niemand weet wat zij van plan zijn. We hebben gezien dat hun regime een sterke invloed heeft op bedrijven en haar aandelen.

Potentieel jaarlijks rendement van MSCI China Consumer Discretionary ETF

Om een nauwkeurige prognose te maken voor MSCI China Consumer Discretionary ETF (CHIQ), is het belangrijk om verschillende factoren in overweging te nemen:

- De toestand van de economie in China: als u verwacht dat de groeicijfers van de consumentenbestedingen in China zullen dalen, dan moet u twee keer nadenken voordat u aandelen van CHIQ koopt. Aan de andere kant, als u denkt dat de consumentenbestedingen in een gezond tempo zullen blijven groeien, dan kan het een goed idee zijn om in dit fonds te beleggen.

- De mate van concurrentie van andere bedrijven: als er veel concurrenten zijn die soortgelijke producten of diensten aanbieden als CHIQ, dan kunnen de inkomsten van CHIQ daar aanzienlijk onder lijden

- De koers-winstverhouding is zeer hoog, zelfs als rekening wordt gehouden met de top 10 aandelen binnen de CHIQ tracker

Normaal gesproken zou een meer geconcentreerde ETF met 50 - 100 holdings een hoger jaarlijks rendement kunnen geven (d.w.z. 9 – 10%). Na onze CHIQ ETF analyse zijn we daar niet zo zeker van. Wij beschouwen het als een tracker met een hoog risico, die alleen geschikt is voor ervaren beleggers. Sinds de start in 2009 tot 2020 heeft deze tracker in verlies geresulteerd. CHIQ ETF is naar onze mening minder geschikt voor lange termijn beleggen, en meer geschikt voor korte termijn handel of momentum trading.

Waar koop ik ETF's?

Het is belangrijk om de beste beleggingsplatformen te kiezen. Zij bieden een breed scala aan ETF’s en overige assets, zodat je een goede portefeuille kunt opbouwen. Ze hebben ook lage transactiekosten. Sommige bieden zelfs beleggen zonder commissie aan. Op de lange termijn bespaart dit veel kosten. Vergelijk alvorens te beginnen.