Aandelenportfolio: €7227,24 rendement in één dag + een aandelentip | Happy Investors

Bij Happy Investors geloven wij erin dat iedereen financieel vrij kan worden. Wij staan dan ook voor simpel en met vertrouwen beleggen voor financiele vrijheid.

In deze nieuwsbrief gaan we het hebben over de kracht van lange termijn beleggen, en de noodzaak van geduld.

Eerst een feitje waar we trots op zijn: in 2022 hadden wij het beste aandeel van 2023 geselecteerd, namelijk SMCI (>900% in één jaar). In December 2023 hebben wij het beste aandeel van 2024 geselecteerd, namelijk Applovin (APP). Sinds onze aanbeveling op 23 December 2023 binnen de Happy Aandelen analyses staat het aandeel op +603,74% in 11 maanden. Dat is 7x de inleg.

Aandelenportfolio update November

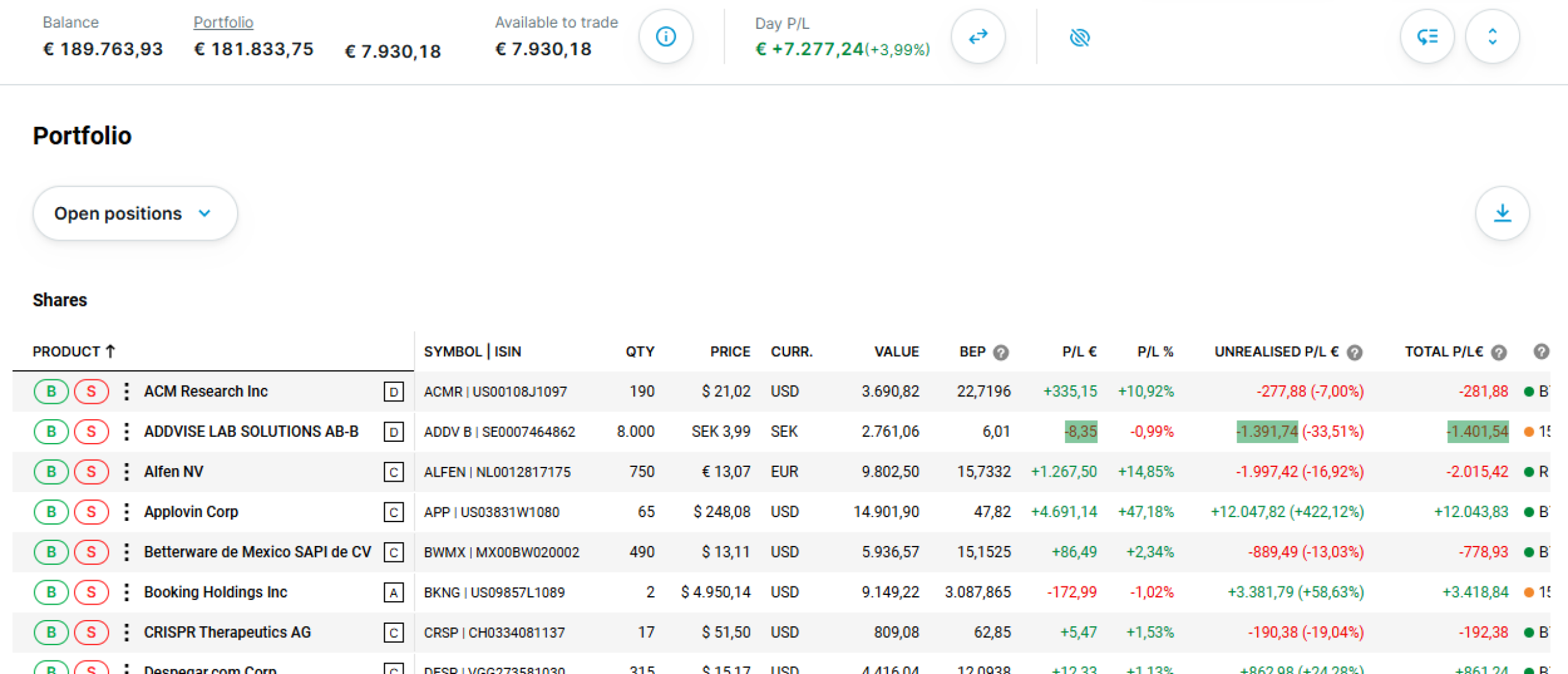

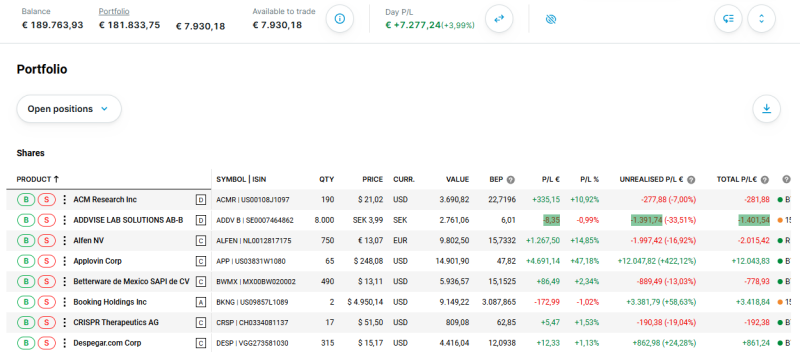

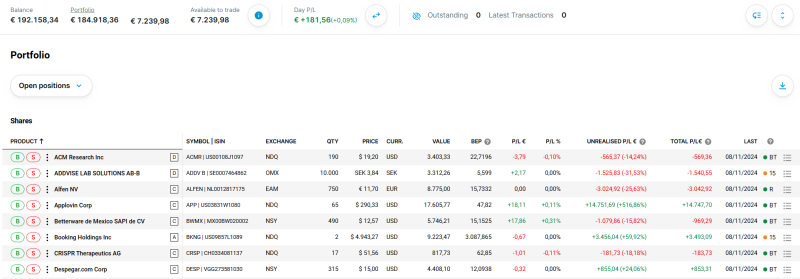

Op donderdag 7 November stond mijn persoonlijke portfolio op €7227,24 rendement in één dag, met dank aan Applovin (note: bij mij staat APP nu op +516% omdat ik een keer heb bijgekocht na Q1 2024, maar op dit moment zou ik APP niet willen bijkopen vanwege de waardering):

En vrijdag 8 November 2024 is Applovin met nog eens 17% op één dag toegenomen. En dan beweert men dat de markt efficiënt is? Overigens beginnen deze bizarre koersrendementen mij zorgen te maken. De reactie op Trump als nieuwe president voelt voor mij aan als de laatste fase van een marktversnelling, die altijd wordt opgevolgd door een beurscorrectie. De S&P 500 P/E-ratio staat momenteel op 30. Dat is historisch gezien uitzonderlijk hoog. (en de Shiller P/E staat op 38.25).

Note 2: je ziet overigens hoe volatiel mijn risicovolle posities zijn. Dit is absoluut geen aanrader om te kopiëren. Alfen die op één dag -10% staat (ik heb bewust vroegtijdig geïnvesteerd omdat ik van mening ben dat het bedrijf ondergewaardeerd is, maar ik kan er naast zitten). ADDVISE Group, een kleine serial acquirer, die ik kocht op op -56% tegen een goedkope waardering, maar desondanks nu op -31% staat (spotgoedkoop, maar dat terzijde). Hierbij neem ik relatief kleinere posities in die tegendraads op de markt zijn, en dat pakt natuurlijk niet altijd goed uit. En toch zie je dat mijn portfolio wederom is gegroeid t.o.v. één dag ervoor. De essentie is dat je slechts een paar winnaars nodig hebt op de lange termijn. En hier heb je geduld voor nodig.

Om markt timing zoveel mogelijk te vermijden, richten we onze aandacht op individuele bedrijven. Vanuit dat perspectief is het eenvoudiger te bepalen of een aandeel overgewaardeerd is, waardoor we tijdig kunnen besluiten om winst te nemen. Daarnaast blijven we het liefst zo lang mogelijk in de markt, tenzij het overduidelijk is dat een flinke daling dreigt. In mijn video's over mijn aandelenportfolio heb ik al vaker aangegeven dat ik momenteel relatief veel cash achter de hand houd. Dit is deels omdat ik dat geld niet nodig heb om mijn financiële doel te behalen (financiële onafhankelijkheid) en deels omdat deze comfortabele positie mij in staat stelt extra rendement te behalen bij een daling van de beurs.

Dit alles vereist geduld. Hoe meer geduld je hebt, hoe groter je kans op succes in de aandelenmarkt. Dit geldt zowel voor het lang genoeg vasthouden van aandelen als voor het geduldig wachten tot een oververhitte markt afkoelt.

Happy Aandelen

Onze kracht ligt in een onderzoeksmethodiek waarbij we kandidaten selecteren die potentieel sterke winnaars kunnen zijn, zowel op de korte (door databronnen) als lange termijn (via eigen onderzoek). Potentieel betekent niet dat al onze aandelen altijd goed presteren. Maar het voordeel van lange termijn beleggen is dat je slechts één grote winnaar nodig hebt om financieel onafhankelijk te worden. SMCI en Applovin zijn voorbeelden van aandelen die in relatief korte tijd een exponentieel rendement hebben opgeleverd.

Bij Happy Investors streven we naar financiële vrijheid voor iedereen. We bieden onze diensten daarom betaalbaar aan. Goedkoop betekent bij ons zeker geen lage kwaliteit. Onze aandelen presteren aantoonbaar beter dan gemiddeld, iets wat veel dure beleggingsfondsen ons niet kunnen navertellen. En slechts één goede winnaar kan de jaarlijkse kosten van onze analyses in veelvoud terugverdienen.

Aandelenportfolio nieuwe tip: Zeta Holdings (ZETA)

Ons meest recente Happy Groei Aandeel is Zeta Holdings (ZETA), dat we op vrijdag 1 november 2024 hebben genoemd. Een week later staat het aandeel al op +32%. Toegegeven, we kregen wat hulp van Trump, maar ZETA is een potentieel winnend aandeel, net als Applovin. Het is een aandeel met hoger risico, maar een bedrijf met sterke groeivooruitzichten en goed management. (Let op: deze tip is niet geschikt voor beginners en wij raden zelf aan maximaal 2% te investeren).

Wil je ook toegang tot onze potentiele winnende groeiaandelen? Voor 99 euro per jaar krijg je toegang tot de Happy Groei Aandelen. Je kan het eerst 14 dagen uitproberen. Niet goed = geld terug.

Nogmaals: ons doel is om iedereen financieel vrij te maken met eerlijke begeleiding in beleggen. Wij hoeven geen miljonair te worden met ons bedrijf, dat worden we namelijk al door lange termijn beleggen. Win-Win, en het is aan jou of je het wilt geloven of niet.

Je kunt ook kiezen voor toegang tot onze Happy Value Aandelen (lager risico) en Happy Dividend Aandelen (potentieel beste dividendaandelen) voor €99.

Als je lid wordt, geef onze aandelenanalyses een eerlijke kans. Sommige aandelen presteren direct goed, terwijl andere meer tijd nodig hebben. Zo hebben we bijvoorbeeld Twilio (TWLO) enkele maanden geleden genoemd. Acht maanden lang gebeurde er niets, maar nu staat Twilio op +55% rendement na sterke kwartaalcijfers. Dat is 55% in negen maanden. Twilio is slechts één voorbeeld. We kunnen je aantoonbaar vele winnaars laten zien, zoals Arista Networks (>350%), Broadcom (>250%), SMCI (>1000%), Applovin (>500%), Celestica (>200%), Pampa Energia (>300%), en meer. Natuurlijk hebben we ook enkele verliezers, zoals StoneCo (-30%) en Pagseguro (-30%). Maar deze worden ruim gecompenseerd door de vele winnaars. Het draait uiteindelijk om het gemiddelde rendement.

Maak gebruik van je grootste voordeel als particuliere belegger: geduld.

PS: Naast diepgaande analyses ontvang je ook een maandelijkse update van TOP-aandelen op basis van onze databronnen. We besteden jaarlijks meer dan €7.000 aan databronnen en vertalen dit naar concrete overzichten voor onze leden. Zo maken we beleggen simpel en betaalbaar voor iedereen.

Klik hier voor de 14 dagen proefperiode tot onze winnende groeiaandelen.

Het sterkste voordeel bij beleggen? Geduld.

Onderzoek van Hendrik Bessembinder is heel interessant. Het gaat over de vraag "do stocks outperform treasury bills?". Lang verhaal kort: de mediam cumulative return van aandelen is -7.41%, terwijl het gemiddelde cumulative return van aandelen 22,840% is. Lees hier meer details.

Dit betekent dat meer dan de helft van alle aandelen op de lange termijn leidt tot een negatief rendement. Maar dat het gemiddelde van alle aandelen op de lange termijn leidt tot aantrekkelijk gemiddeld rendement.

Dit kan je interpreteren als: het is heel moeilijk om de beste aandelen op de lange termijn te selecteren (slechts 4%). Maar als het je lukt om er één te vinden, dan is dat genoeg om rijk te worden.

Deze winnaars op de lange termijn zijn overigens verrassend. Je zou direct denken aan technologiebedrijven. Zie het onderzoek van H. Bessembinder voor de verrassende resultaten.

Bedenk alleen wel goed dat het hier over een hele lange tijdshorizon gaat. De onderzoeker heeft (volgens een podcast die wij hebben beluisterd) aangegeven dat op de meer korte termijn het verschil minder extreem is, maar wel bestaat. Met name bedrijven die een bovengemiddeld presteren op winstgevendheid, hebben een relatief hogere kans op uitzonderlijk rendement. Dit ondersteunt wederom de beleggingsstrategie van Charlie Munger en Warren Buffet:

"It's far better to buy a wonderful company at a fair price than a fair company at a wonderful price."

Terugkomende op onze Happy Aandelen Analyses: wij hebben voorgeselecteerde lijsten in onze screeners. Van bedrijven met sterke Moats, tot aan snelgroeiende bedrijven. En binnen onze analyses selecteren we bij voorkeur kleinere bedrijven die momenteel sterke fundamentals hebben. Waarom? Omdat lange termijn voorspellingen heel lastig zijn. Maar op de korte termijn kan je met iets meer zekerheid concluderen of een bedrijf momenteel een aantrekkelijke waardering heeft en ook genoeg kenmerken van een (in potentie) sterk bedrijf.

Op de lange termijn (>5 jaar), zijn het de sterke bedrijven die overwinnen en floreren. Hiervoor zal je diepgaand onderzoek moeten doen per bedrijf. En onderzoeken hoe sterk het competitieve voordeel (Moat) is. Of het verdienmodel bovengemiddelde winst kan realiseren i.c.m. de Moat. Of het management sterk is (en bij voorkeur Founder-led). En nog wat meer factoren. (In deze video leg ik meer uit over hoe ik aandelen selecteer voor de lange termijn).

Als je dit doet. En je koopt een geweldig bedrijf tegen een goede prijs (met Margin of Safety), dan heb je een streepje voor. En als je dan ook nog het geduld kan opbrengen om een aandeel langer dan één jaar vast te houden. Dan speel je een ander spel dan de korte termijn handelaren (en grote beleggingsfondsen), waardoor je een extra voordeel voor jezelf creëert.