Patria Investments Aandelen Kopen? +8,5% Dividend en Groei | Happy Investors

In dit artikel behandelen we een analyse van Patria Investments aandelen. Patria Investments aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Ben je nog niet bekend met Freedom24? Klik hier voor meer informatie over deze partij.

Over Patria Investments, Latijns-Amerikaanse vermogensbeheerder

Patria Investments (PAX) is een alternatieve vermogensbeheerder die zich richt op investeringen in Latijns-Amerika. Het bedrijf beheert private-equityfondsen, infrastructuurontwikkelingsfondsen, vastgoedfondsen en kredietfondsen. Patria Investments werd opgericht in 1994 en heeft haar hoofdkantoor op de Kaaimaneilanden.

- Ticker: PAX

- Toegangsprijs: $14.70

- Richtprijs: $20,0

- Potentieel: 38,4%

- Potentieel dividendrendement: 8,5%.

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Waarom investeren in Patria Investments aandelen?

- Er zijn duidelijke voorwaarden voor de snelle groei van de sector alternatieve activa in Latijns-Amerika, met Patria als een van de begunstigden.

- In de loop der jaren heeft Patria het beter gedaan dan de markt in alle belangrijke activaklassen, waaronder private equity, infrastructuur, krediet en commercieel vastgoed.

- Het bedrijf biedt beleggers een hoog dividendrendement dat de komende twee jaar kan verdubbelen.

- Het volume van de activa onder beheer van Patria groeit gestaag, wat de financiële prestaties van de onderneming stimuleert.

- Patria wordt verhandeld met een korting op het sectorgemiddelde. Volgens de consensus op Wall Street bedraagt het opwaarts potentieel van het aandeel meer dan 38%.

Patria Investments kan een interessant dividendaandeel zijn om te kopen. Let er echter op dat het bij investeren in dividendaandelen belangrijk is om de dividendzekerheid te toetsen. Onderzoek criteria zoals de pay-out ratio, cashflow, dividendgroei en dividendhistorie. Naast individuele aandelen kunt u ook dividend ETF’s of de beste ETF’s overwegen.

Patria Investments aandelen kopen of niet?

Hieronder enkele redenen om het kopen van Patria Investments aandelen te overwegen. Puur ter inspiratie. Beleg alleen op basis van eigen onderzoek.

Reden 1. Potentieel doelmarkt

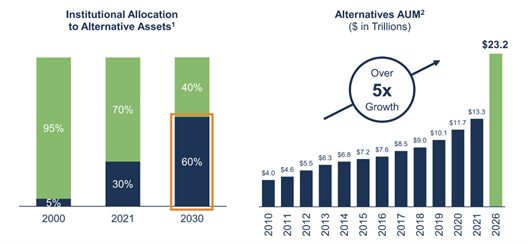

In de afgelopen 20 jaar heeft de sector van de alternatieve activa een lange weg afgelegd, van een gespecialiseerd activasegment voor zeer vermogende beleggers tot een vast onderdeel van de beleggingsportefeuilles van de meeste pensioenfondsen en universiteiten. Terwijl institutionele beleggers in 2000 slechts 5% van hun portefeuilles hadden belegd in alternatieve beleggingscategorieën, waaronder private equity, infrastructuur en commercieel vastgoed, is dat nu meer dan 30%. Verwacht wordt dat het tegen 2030 60% zal bedragen.

Aandeel van alternatieve activa in portefeuilles van institutionele beleggers; bron: Brookfield Asset Management

De economisch ontwikkelde landen hebben de groei van de sector van de alternatieve activa altijd op de voet gevolgd. Door de grote concurrentie op de ontwikkelde markten steeg de waarde van de activa waaruit private equity (PE)-ondernemingen konden kiezen aanzienlijk, terwijl het verwachte rendement daalde. Op zoek naar aantrekkelijkere mogelijkheden richtten beleggers hun aandacht op de opkomende markten.

Het oplopen van de politieke spanningen heeft de risico's verhoogd voor investeringen in Azië en Oost-Europa, ooit de belangrijkste bestemmingen voor investeerders in ontwikkelingsgebieden. Daardoor is Latijns-Amerika een van de aantrekkelijkste bestemmingen geworden. In de afgelopen tien jaar is het aantal transacties waarbij private-equityfondsen in de regio betrokken waren, aanzienlijk toegenomen. Volgens Private Equity Wire is bijna driekwart (70%) van de PE-firma's van plan de komende vijf jaar kapitaal in Latijns-Amerika te plaatsen.

Deze trend lijkt rationeel gezien verschillende macro-economische trends. Het bruto binnenlands product van de regio is de afgelopen 30 jaar aanzienlijk gegroeid en de bevolking is rijker geworden. Terwijl de middenklasse in 1990 slechts 23% van de bevolking uitmaakte, bedroeg dit percentage in 2020 47% en zal het naar verwachting verder stijgen tot 64% in 2040.

De Latijns-Amerikaanse economie blijft echter relatief onderontwikkeld. De regio is goed voor 7% van het mondiale BBP, maar het aandeel van de particuliere kapitaalmarkt bedraagt slechts 1%. Er zijn dus duidelijke voorwaarden voor een snelle groei van de sector alternatieve activa in Latijns-Amerika, en Patria wordt gezien als een van de begunstigden.

Reden 2. Sterke positionering

Investeerders die zelf willen investeren in Latijns-Amerika kunnen echter te maken krijgen met verschillende tegenslagen. Volgens Private Equity Wire zegt 44% van de investeerders dat het grootste probleem voor hen de verschillen in wet- en regelgeving zijn; een op de drie (33%) legt de nadruk op culturele verschillen. Ook de hoge mate van corruptie en het lage ontwikkelingsniveau van de politieke instellingen verdienen aandacht. Investeerders hebben dus een betrouwbare partner nodig die de specifieke kenmerken van de markt begrijpt. Een van de meest geprefereerde opties is Patria.

Patria heeft een sterke concurrentiepositie. Het bedrijf is de grootste beheerder van alternatieve activa in de regio. Tot voor kort was de belangrijkste aandeelhouder van Patria Blackstone, een van de grootste PE-firma's ter wereld. Patria weigerde een meerderheidsbelang te verkopen, waardoor Blackstone zich terugtrok uit het vermogen van de onderneming. Het werken onder auspiciën van de private equity-mastodont heeft Patria echter een solide reputatie, een vergelijkbaar dienstenpakket en een beheersing van waardecreatie-instrumenten opgeleverd.

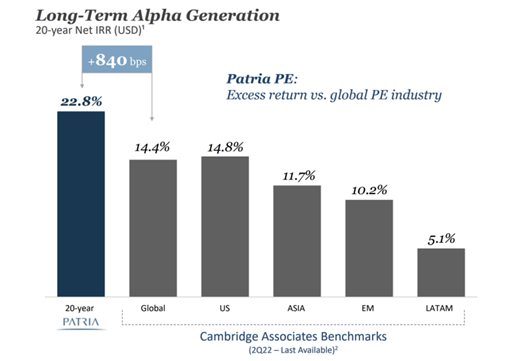

In de loop der jaren heeft het bedrijf beter gepresteerd dan de markt in alle belangrijke activaklassen, waaronder private equity, infrastructuur, krediet en commercieel vastgoed. In de afgelopen 20 jaar hebben de door Patria beheerde PE-fondsen een intern rendement van 22,8% gegenereerd, ruim boven het sectorgemiddelde.

Prestaties van fondsen onder beheer van Patria; bron: Bedrijfspresentatie

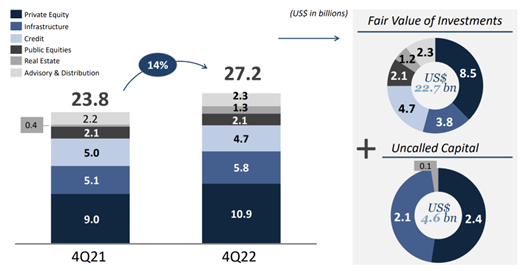

Dankzij het vermogen om hoge rendementen te genereren heeft Patria het beheerd vermogen (AUM) gestaag kunnen vergroten. Ondanks de macro-economische turbulentie steeg het beheerd vermogen in de laatste verslagperiode met 14% op jaarbasis tot 27,2 miljard dollar.

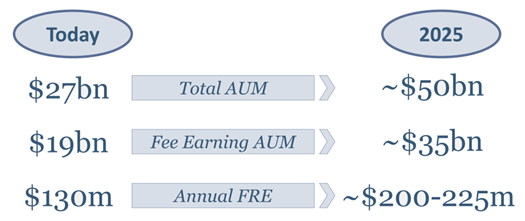

Patria's AUM; bron: Bedrijfspresentatie

Vergeleken met de Amerikaanse marktleiders met honderden miljarden dollars in AUM heeft Patria een enorme aanloop. Het beheerd vermogen van de onderneming zal naar verwachting groeien met een samengesteld jaarlijks percentage (CAGR) van meer dan 20% om eind 2025 50 miljard dollar te bereiken. Fee-Earning AUM (beheerd vermogen dat stabiele beheersvergoedingen oplevert) zal naar verwachting stijgen van $ 19 miljard naar $ 35 miljard, en de beheersvergoedingen zullen naar verwachting $ 200 miljoen-$ 225 miljoen bedragen.

Strategische doelstellingen van het bedrijf; bron: Bedrijfspresentatie

Reden 3. Toetreding tot de REIT-markt

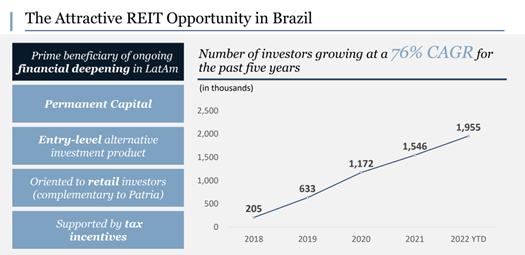

Het concept van vastgoedbevaks is relatief nieuw voor Brazilië. De sector wint echter actief aan kracht en vandaag de dag is REIT de grootste klasse van alternatieve activa in het land. In de afgelopen vijf jaar is het aantal REIT-beleggers in Brazilië volgens Patria met 76% per jaar gestegen.

REIT-marktpotentieel; bron: Bedrijfspresentatie

Door de overname van VIB Real Estate - een Braziliaanse vermogensbeheerder gespecialiseerd in vastgoedbevaks - betrad Patria de veelbelovende REIT-markt. Momenteel omvat de portefeuille van het bedrijf slechts zeven trusts in Brazilië, maar Patria zou het concept in heel Latijns-Amerika kunnen uitbreiden. Het potentieel van het segment wordt bewezen door zijn rol in de inkomstenstructuur van volwassen vermogensbeheerders. Zo zijn de vastgoedactiva van Blackstone goed voor een derde van zijn totale AUM, tegenover 4,8% voor Patria.

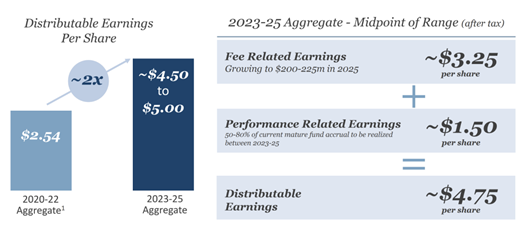

Reden 4. Hoog dividend Patria aandelen

Patria biedt haar aandeelhouders een solide dividendrendement. In februari verhoogde het bedrijf zijn uitbetaling met 80% tot $0,308 per aandeel per kwartaal. Het verwachte rendement bedraagt dus 8,5%.

Verwachte groei van de uitkeerbare winst per aandeel; bron: Bedrijfspresentatie

Het management van de onderneming is voornemens ten minste 85% van de nettowinst als dividend uit te keren. Verwacht wordt dat de uitkeerbare winst per aandeel tegen 2025 ruwweg zal zijn verdubbeld. Bij het bereiken van langetermijndoelstellingen kunnen beleggers het rendement dus binnen enkele jaren verdubbelen.

Financiële analyse Patria Investments aandelen

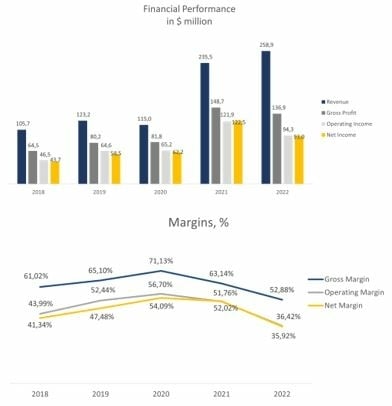

De financiële resultaten van Patria worden weergegeven in Amerikaanse dollars. De financiële resultaten van de onderneming voor 2022 kunnen als volgt worden samengevat:

- De omzet bedroeg 258,9 miljoen dollar, 9,9% meer dan een jaar eerder.

- De brutowinst daalde van 148,7 miljoen dollar naar 136,9 miljoen dollar. Brutomarge gedaald van 63,14% naar 52,88%.

- De bedrijfswinst daalde van 121,9 miljoen dollar naar 94,3 miljoen dollar. De operationele marge daalde van 51,76% naar 36,42%.

- Het nettoresultaat bedroeg 93,0 miljoen dollar tegen 122,5 miljoen dollar een jaar eerder. De nettomarge daalde van 52,02% naar 35,92%.

Dynamiek van de financiële resultaten van de onderneming; bron: samengesteld door auteur

De winstgevendheid van de onderneming daalde door het optreden van verscheidene niet-monetaire kosten, waaronder uitgestelde belastingen, afschrijvingen en de vergoeding van aandelen. De uitkeerbare winst waarover Patria dividend uitkeert, omvat geen niet-monetaire posten. Eind 2022 bedroegen ze 147,1 miljoen dollar, tegenover 141,3 miljoen dollar een jaar eerder. Aangezien de onderneming haar beheerd vermogen blijft uitbreiden, verwachten wij dat zowel de inkomsten als de winstgevendheid van de onderneming op lange termijn zullen toenemen.

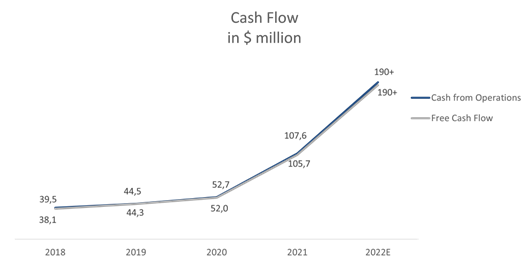

De afgelopen vijf jaar heeft Patria haar kasstroom gestaag verhoogd. Het bedrijf heeft nog geen geconsolideerde jaarrekening voor 2022 ingediend, die een kasstroomoverzicht zou bevatten. Wij verwachten echter dat de operationele en vrije kasstromen meer dan $190 miljoen zullen bedragen, aangezien het nettowerkkapitaal van de onderneming aanzienlijk is afgenomen.

Kasstroom van de onderneming; Bron: samengesteld door auteur

Patria heeft een sterke balans: de onderneming heeft geen schulden, haar kasequivalenten en kortetermijninvesteringen zijn goed voor 312,3 miljoen dollar, en de nettoschuld is met - 312,3 miljoen dollar diep negatief.

Patria Investments aandelen kopen op waardering?

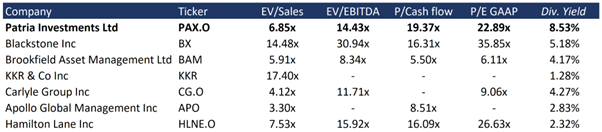

Patria handelt tegen een korting op zijn Amerikaanse sectorgenoten op de EV/Sales (6,85x) en EV/EBITDA (14,43x) multiples, maar staat op een gemiddeld niveau op P/E (22,89x). Aangezien Patria veel groeipotentieel heeft en ook een hoog dividendrendement biedt, zou het aandeel volgens ons aanzienlijk hoger kunnen handelen.

Vergelijkbare waardering; bron: samengesteld door auteur

Het minimum koersdoel van Santander is $20 per aandeel. Itau BBA raamt PAX op $21,2 per aandeel. Volgens de consensus op Wall Street is de reële marktwaarde van het aandeel $20 per aandeel, wat een opwaarts potentieel van 36% impliceert.

Koersdoelen van investeringsbanken; bron: samengesteld door auteur

Belangrijkste risico's bij Patria Investments aandelen kopen

- Aangezien Patria actief is in opkomende markten, staat zij bloot aan relatief hoge institutionele risico's, waaronder corruptie en onvolkomenheden in het gerechtelijke en politieke systeem.

- De valuta's van Latijns-Amerika devalueren al jaren gestaag ten opzichte van de Amerikaanse dollar. Deze tendens houdt risico's in voor de financiële resultaten van de onderneming en de waarde van haar aandelen.

- De vermogensbeheersector is zeer conjunctuurgevoelig. Als de economie in een recessie belandt, kan Patria te maken krijgen met een verdere vertraging van de fondsenwerving en zouden de inkomsten van de onderneming aanzienlijk dalen.

En, wat denk jij? Patria Investments aandelen kopen of niet? Ze keren momenteel hoog dividend uit, maar voor hoelang is de vraag. Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.