ARK Innovation ETF Analyse (ARKK): Hoge Groei Met Prijskaartje

Beste Happy Investor, de ARK Innovation ETF (ARKK) is een van de best presterende (actieve) ETF’s met nog enige vorm van diversificatie. Maar, zoals je weet, zijn “prestaties uit het verleden geen garantie voor de toekomst”. Dus, hoe zit dat met ARKK? Hieronder vind je een uitgebreide ARK Innovation ETF analyse. We kijken naar de strategie, de aandelen, rendement en risico’s.

Na deze ARK Innovation ETF analyse weet jij of dit fonds voor jou geschikt is. Heb je vragen of opmerkingen? Laat ze dan beslist achter in een reactie onderaan dit artikel 😊

Op naar de ARKK analyse!

Inhoudsopgave:

Groeistrategie ARK Innovation ETF Analyse: disruptieve innovatie

Analyse van top 10 innovatiebedrijven ARKK: wat zijn de beste aandelen?

ARKK historisch rendement vergelijken

Risico analyse ARK Innovation ETF: “hoogvlieger” die hard kan crashen

Conclusie over dit innovatie fonds met High Risk/High Reward-profiel

Groeistrategie ARK Innovation ETF Analyse: disruptieve innovatie

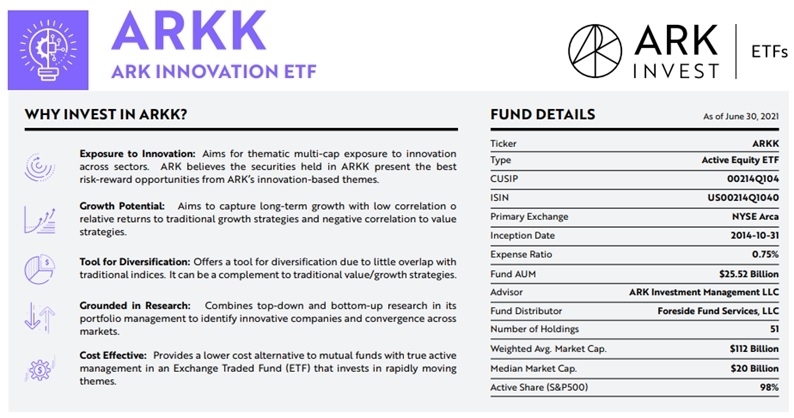

Waarschijnlijk heb je al gehoord van de ARK ETF’s. Deze fondsen hebben over de afgelopen 5 jaar subliem gepresteerd. Het gemiddelde rendement van ARKK was 48% (2017 Q2 – 2021 Q2). Werkelijk een wereldprestatie. Hoe kan een fonds zo uitzonderlijk goed presteren? Wel, allereerst was het economisch uitermate gunstig. Ook het momentum op de aandelenbeurs heeft bijgedragen. Eigenlijk waren alle factoren gunstig voor de strategie van ARK Innovation ETF. De afbeelding hieronder omschrijft de strategie:

Het fonds ARK Innovation ETF investeert in innovation disruptors. Dit zijn nieuwe bedrijven met een (radicaal) nieuwe manier van werken. Meestal door unieke technologie en/of een uniek verdienmodel. Klassieke voorbeelden zijn Amazon (toen de gehele wereld nog boeken in een winkel kocht) en Netflix (toen nog niemand films on-demand kon streamen).

Beleggen in de potentiële winnaars van de toekomst kan leiden tot exponentiele rendementen. Anderzijds is dit een extreem risicovolle beleggingsstrategie. Vroegtijdig beleggen in dit soort groeibedrijven kan ook leiden tot fors kapitaalverlies. Immers, het bedrijf kan falen met haar nieuwe technologie of verdienmodel.

ARK Innovation ETF biedt een gediversifieerde oplossing. In plaats van zelf alle research te doen, kan je de ARKK ETF kopen. Je geld wordt gespreid over 30 – 55 innovatieve groeibedrijven. Dit geeft een aantal voordelen, waaronder tijdsbesparing en spreiding. Of zoals John C. Bogle zou zeggen:

Don’t look for the needle in the haystack. Just buy the hackstack! – John C. Bogle

Ben jij een (zeer) risicovolle belegger? Wil je deels geld investeren in unieke groeibedrijven voor potentieel hoger rendement? De ARKK ETF is dan interessant voor jou. Maar let op: hoog risico betekent ook potentieel veel verlies. Zie deze tracker als risicovol component binnen je gediversifieerde beleggingsportefeuille.

Dit zijn relevante kerncijfers in 2021 (download de factsheet voor actuele cijfers):

- Totaalrendement sinds oprichting (2014): 34.27%

- Totaalrendement afgelopen 5 jaar: 48.36%

- Dividend: 0%

- Aantal posities: 35 – 55

- Total expense ratio: 0,75%

- P/E-ratio: N/A

- Risicocategorie DEGIRO: N/A (zie risico analyse hieronder!)

PS: de beste ETF’s waaronder de ARK ETF’s kan je commissievrij kopen bij eToro. Lees hier 7x de beste ETF’s bij eToro.

Analyse van top 10 innovatiebedrijven ARKK: wat zijn de beste aandelen?

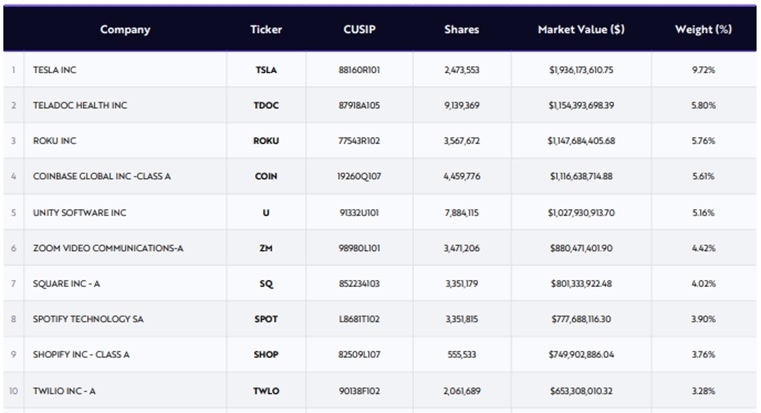

Bron: factsheet ARKK, 7 oktober 2021

We vervolgen de ARK Innovation ETF analyse met een inhoudelijke review op de holdings. Hierboven vind je een overzicht van de top 10 innovatiebedrijven binnen ARKK. De gehele top 10 maakt circa 50% van het totaal uit. De grootste positie betreft Tesla. Dit aandeel heeft ARKK sterk laten groeien in de afgelopen jaren. Voor 2022 acht ik de kans op grote koersstijging van Tesla als zeer klein. Het is aannemelijk dat dit overgewaardeerde aandeel behoorlijk kan dalen op de korte termijn.

Interessante posities zijn Teladoc, Roku, Coinbase, Unity en Zoom Video. 2021 was geen goed jaar voor deze aandelen. Maar op moment van schrijven is er mijns inziens een interessante “buy the dip”-kans voor de lange termijn. Ook Square en Shopify zijn interessante groeiaandelen.

Het karakter van deze bedrijven is dat zij zich in de groeifase bevinden. De meesten zijn nog altijd verliesgevend, ondanks haar enorme omzet. Deze groeistrategie wordt gehanteerd omwille belastingvoordelen. Als belegger moet je onderzoeken of het bedrijf op de (middel) lange termijn winstgevend wordt. Het risico bestaat dat er geen winstgevend verdienmodel is. Bijvoorbeeld omdat het break-even point niet wordt gehaald. Het gevolg: faillissement.

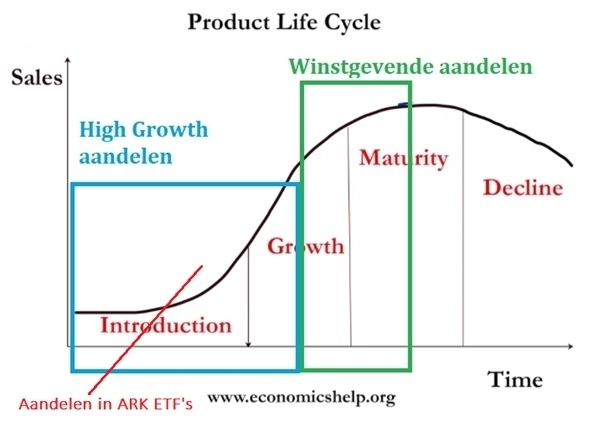

Binnen het Happy Investors aandelen abonnement richten we ons onderzoek eveneens op disruptieve groeibedrijven die in haar groeifase zitten. Dit noem ik de “High Growth”-aandelen (zie afbeelding). Dit geeft hoog risico, maar ook potentieel hoge rendementen van x5 of x10.

De aandelen van ARK Innovation ETF vallen ook onder deze definitie.

ARKK historisch rendement vergelijken

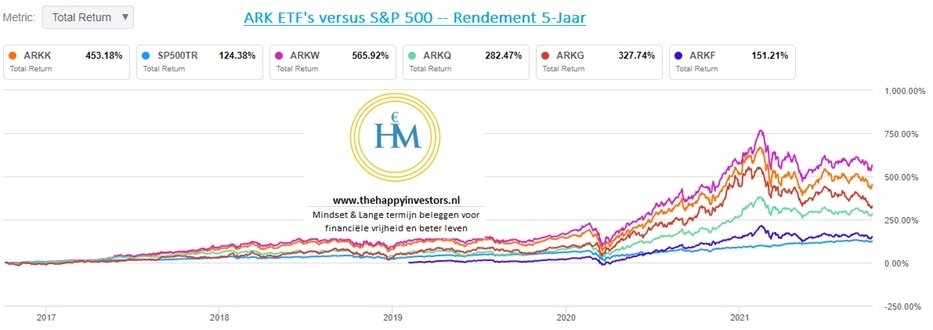

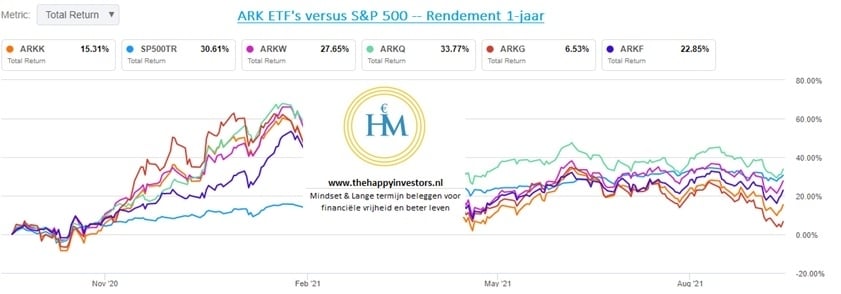

Happy Investors ARK ETF vergelijking, 7 oktober 2021. Bron: researchtool van seekingalpha

De volgende stap in onze ARK Innovation ETF analyse is de vergelijking op rendement. De grafiek hierboven toont het rendement op basis van de afgelopen 5 jaar. Het resultaat is verbluffend: de ARK ETF’s verslaan de S&P 500 keihard. Eigenlijk al snel vanaf inceptie. Echter is het afgelopen jaar minder rooskleurig.

De grafiek hieronder weergeeft het ARKK rendement vs. S&P 500 over het afgelopen jaar.

Happy Investors ARK ETF vergelijking, 7 oktober 2021. Bron: researchtool van seekingalpha

2021 was een goed jaar voor de S&P 500. Voor de ARK ETF’s wat minder. Alleen de ARKQ heeft beter gepresteerd. De ARKG heeft bijzonder slecht gepresteerd. Hier liggen uiteraard kansen.

De laatste jaren heeft ARK management de aandelenmarkt keihard verslagen. Het gemiddeld rendement versus de S&P 500 is bijzonder hoog. De vraag is alleen: voor hoelang nog?

Dé cruciale vraag is of de ARK Innovation ETF de komende tien jaar beter zal presteren dan de S&P 500. Vanuit beleggingsstrategie zou dit eenvoudig kunnen. Het hoge risico kan echter ook leiden tot een significante wanprestatie. Is de macro-economie en het politieke (rente)beleid de komende tien jaar gunstig voor groeibedrijven? Dan zal ARKK aanzienlijk beter gaan presteren. In het andere geval mag je een deceptie verwachten. Met name bij een bear market zullen beleggers opzoek gaan naar veiligere havens. Hier behoort de ARKK ETF niet bij.

ARKK is een van de meest risicovolle ETF’s voor groeibedrijven in de innovatie. Dit is niet voor iedereen geschikt. Voor minder risico kan je overwegen om te investeren in QQQ, VGT of BST.

Risico analyse ARK Innovation ETF: “hoogvlieger” die hard kan crashen

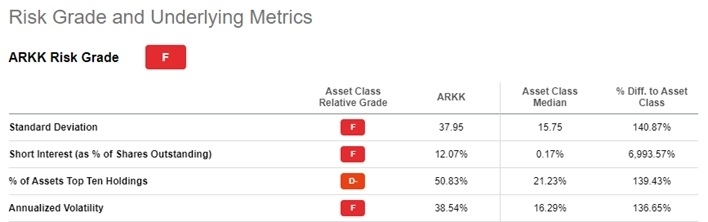

Bron: seekingalpha, 7 oktober 2021

Een zorgwekkend punt uit mijn ARK Innovation ETF analyse is dit: ARKK heeft fenomenaal gepresteerd. Indien we echter de grafiek bekijken, zien we dat de exponentiele groei voornamelijk voorkomt uit de recente aandelenstijging ná de covid-19 crisis. Ook de gigantische stijging van Tesla, die buitenproportioneel is, heeft grote impact gehad.

Heeft ARKK haar kruit verschoten? Het is aannemelijk dat de aankomende vijf jaar minder indrukwekkend zullen zijn. Tenzij… ARK management revisies aanbrengt en nieuwe innovatie disruptors toevoegt aan haar fonds.

Met name het rente- en inflatiebeleid hebben een sterke impact op het toekomstige rendement van ARK ETF’s (in het algemeen). Groeibedrijven zijn gebaat bij lage rente, zodat zij goedkoop geld lenen voor expansie. Hogere rente leidt tot minder (of duurdere) groei.

Een ander groot risico is de toenemende short interest. Momenteel is dit 12%. Als dit toeneemt zal dit zwaar drukken op de koers.

Tot slot is er een serieus risico vanwege hoge koersvolatiliteit. Heb je geen sterke maag? Dan zal je bij -30% koersverlies geneigd zijn om toch maar te verkopen. Dit is een begrijpelijke al dan niet kansloze onderneming. ARK Innovation ETF is een lange termijn belegging.

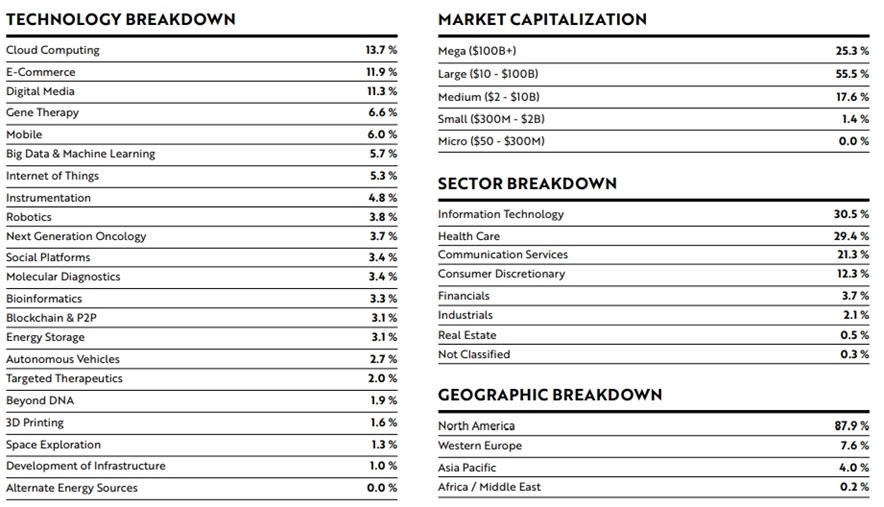

Hieronder vind je de fondsverdeling over technologie, sectoren, marktkapitalisatie en geografie.

bron: ark innovation etf factsheet, 7 oktober 2021

Conclusie over dit innovatie fonds met High Risk/High Reward-profiel

Uit de ARK Innovation ETF analyse komt geen schokkende conclusie. Dit fonds heeft een High Risk/High Reward-profiel. Voor lange termijn beleggers kan de ARKK ETF potentieel hoger rendement op de lange termijn geven.

Uit mijn ARKK ETF analyse (en ervaring) lijkt mij dit een nuttige toevoeging aan de conclusie: de afgelopen 5-jaar waren subliem. Alles zat mee. Zelfs de covid-19 crisis was gunstig. Vanaf 2022 kan dit een ander verhaal zijn. Het is aannemelijk dat de rente zal stijgen. Immers, overheden moeten geld terugverdienen. Met name de Verenigde Staten met haar enorme schuldenberg. Hoelang is dit alles houdbaar? Of is het inmiddels irrelevant?

Als economische groei afzwakt en rente stijgt, zullen de ARK ETF’s mogelijk slechter presteren dan de S&P 500.

Ben je net als ik een optimist? Geloof je in economische groei voor de komende jaren? In dat geval zou je een kleine positie willen innemen in de ARK ETF’s. Wees je wel bewust van de hoge risico’s!

PS: de beste ETF’s waaronder die van ARK ETF’s kan je commissievrij kopen bij eToro