Boyd Gaming aandelen kopen of niet? Analyse +33,6% Groei | Happy Investors

In dit artikel behandelen we een analyse van Boyd Gaming aandelen. Boyd Gaming aandelen kopen of niet willen we doen omwille haar groeipotentieel. De markt verwacht een interessant groeipotentieel. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? In deze analyse lees je relevante informatie ter kennisgeving.

Dit artikel is gemaakt en geschreven door Freedom24. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. In samenwerking met Freedom24 mogen wij van Happy Investors als enige in Nederland haar content publiceren. Dit doen wij louter ter inspiratie en vermaak. Op onze website vind je diverse onderwerpen, van ETF beleggen tot aan informatie over vastgoedfondsen of beleggen in aandelen en beleggen in crypto.

Wil je meer inspiratie omtrent aandelen analyses? Bekijk dan de Happy Investors analyse naar de beste aandelen. Of bekijk onze cursussen beleggen indien je wilt leren succesvol investeren in lange termijn vermogensopbouw.

Over Boyd Gaming, een grote casino-exploitant

Boyd Gaming Corporation (BYD) is eigenaar en exploitant van casino's, hotels en amusementsoorden in Nevada, Illinois, Indiana, Iowa, Kansas, Louisiana, Mississippi, Missouri, Ohio en Pennsylvania, en is ook actief in de markten voor online gokken en sportweddenschappen. Het bedrijf is actief in drie segmenten: Las Vegas Locals, Downtown Las Vegas en Midwest & Zuid. Boyd Gaming is opgericht in 1975 en heeft zijn hoofdkantoor in Las Vegas, Nevada.

- Ticker: BYD

- Toegangsprijs: $57,65

- Richtprijs: $77

- Potentieel: 33,6%

- Potentieel dividendrendement: 1,1%

- Horizon: 12 maanden

- Risico: Hoog

- Positiegrootte: 2%

Analyse Boyd Gaming aandelen

- Vandaag handelt Boyd Gaming ongeveer een kwart onder de hoogste koersen van juli. Volgens ons is de tegenwind al ingeprijsd en biedt de recente sell-off een bullish opportunity.

- Door strategische partnerschappen en gerichte overnames heeft Boyd Gaming een sterke positie verworven in de markt voor sportweddenschappen en online gaming, die naar verwachting de komende jaren snel zal groeien.

- De marktwaarde van het online segment van Boyd Gaming zou rond de $1,8 miljard kunnen liggen. Het bedrijf heeft ook een belang in FanDuel en een grote portefeuille met hoog gewaardeerd onroerend goed.

- Onder het huidige aandeleninkoopprogramma heeft het bedrijf een geautoriseerd bedrag van $ 426 miljoen, of 7,6% van de marktkapitalisatie. Wij geloven dat Boyd Gaming kapitaal zal blijven uitkeren aan zijn aandeelhouders.

- We verwachten dat hoge marges en een sterke balans Boyd Gaming zullen aanmoedigen om actief aandelen in te kopen, wat de marktwaarde zal ondersteunen in een zwakke marktomgeving.

- Ondanks de hoge intrinsieke waarde van Boyd Gaming, gedreven door de hoge kwaliteit van de activa, het online groeipotentieel van het bedrijf, de eersteklas marges en de sterke balans, wordt het aandeel momenteel verhandeld tegen een aanzienlijke korting ten opzichte van het sectorgemiddelde.

Waarom Boyd Gaming aandelen kopen?

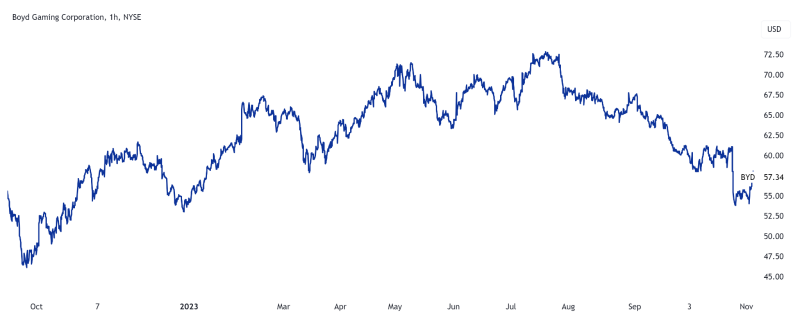

Reden 1. Tijdelijke tegenwind en potentieel op lange termijn

Na een lange rally die begon in het tweede halfjaar van 2022 hebben aandelen van Boyd Gaming, een van de grootste casino-exploitanten ter wereld, opnieuw de aandacht getrokken van de beren. Eind juli verkochten beleggers het aandeel actief vanwege gemengde financiële resultaten. Terwijl de inkomsten met 2,5% stegen en de consensusramingen van analisten versloegen, daalden de inkomsten uit kansspelen met 3,5% en bleef de winst per aandeel (WPA) achter bij de verwachtingen. Het management van Boyd Gaming schreef de tegenwind toe aan de hoge basis van vorig jaar.

De geleidelijke neerwaartse trend hield aan tot eind oktober, toen Boyd Gaming een nieuw kwartaalverslag presenteerde. De negatieve trends zetten door, waardoor de inkomsten uit kansspelen met een hoge marge met 4% daalden. Hoewel het bedrijf de omzetverwachtingen overtrof ($903 miljoen versus $881 miljoen volgens de consensus), dankzij het online segment, stelde de winst per aandeel de markt teleur ($1,36 versus $1,47 volgens de consensus). Het aandeel verloor 11,8% en vandaag wordt het bedrijf ongeveer een kwart onder de hoogtepunten van juli verhandeld.

Wij denken dat de tegenwind al is ingeprijsd en dat de recente sell-off een goede gelegenheid biedt om een bullish positie in te nemen:

- De uitdagingen voor Boyd Gaming zijn niet uniek en komen in de hele sector voor. Bekende bedrijven als MGM Resorts, Las Vegas Sands, Caesars Entertainment en Wynn Resorts kwamen ook onder druk te staan. In tegenstelling tot veel van zijn sectorgenoten heeft Boyd Gaming echter een aantal sterke groeimotoren. Bovendien bezit het bedrijf een grote portefeuille van hoog gewaardeerd vastgoed, wat het neerwaartse potentieel beperkt. Het is vermeldenswaard dat het bedrijf momenteel aanzienlijk onder het niveau van voor de pandemie handelt op basis van belangrijke multiples.

- Ondanks de winstgevendheid van de sector is het casino-aanbod zeer beperkt door de hoge toetredingsdrempels als gevolg van strenge overheidsregels. Als een van de grootste casino-exploitanten heeft Boyd Gaming een sterke concurrentiepositie. Als onderdeel van zijn expansiestrategie, die fusies en overnames omvat, kan Boyd Gaming locaties verwerven en hun efficiëntie verbeteren dankzij zijn schaalgrootte en grote naamsbekendheid. Zo verhoogde Boyd Gaming de omzet van het in 2016 overgenomen Aliante Casino van $17 miljoen naar $84 miljoen. Met andere woorden, het bedrijf kan profiteren van de huidige omgeving en de markt consolideren.

Reden 2. Online segment vooruitzichten

Boyd Gaming is een grote speler op de markt voor sportweddenschappen en online gokken. In 2018 is Boyd Gaming een strategische samenwerking aangegaan met FanDuel Group, het grootste online gokbedrijf in de VS. Volgens de voorwaarden van de overeenkomst heeft Boyd Gaming onder zijn eigen merknaam een aanwezigheid op een groeiende markt opgebouwd met behulp van FanDuel's oplossingen voor online gokken en het beheer van sportweddenschappen. FanDuel Group biedt op zijn beurt mobiele en online diensten aan onder de merknaam FanDuel in staten waar Boyd Gaming een licentie heeft. Boyd Gaming heeft een belang van 5% in FanDuel.

Tegenwoordig exploiteert Boyd Gaming sportwedkantoren in 16 gebouwen en biedt het online sportweddenschappen aan in alle staten waar het bedrijf casino's heeft, behalve Mississippi en Missouri, waar online weddenschappen nog steeds illegaal zijn. Daarnaast exploiteert Boyd Gaming online casino's onder de merknaam Stardust in Pennsylvania en New Jersey.

In november 2022 verwierf Boyd Gaming Pala Interactive, een online gaming bedrijf dat actief is in de B2B en B2C segmenten in de VS en Canadese markten, voor $170 miljoen. Pala Interactive is een contentprovider voor online en offline casino-exploitanten en biedt meer dan 396 spellen, waaronder online roulette, tafelkaartspellen, live streaming en bingo. Tot de klanten van het bedrijf behoren grote casino- en sportwedders. Boyd Gaming heeft hiermee zijn positie in de strategisch belangrijke en groeiende markt versterkt.  Analisten van Growth Market Reports voorspellen dat de wereldwijde online gokmarkt zal groeien met een samengesteld jaarlijks percentage (CAGR) van 12,5% tot 2030. De verwachte dynamiek zal worden gedreven door de stijgende internetpenetratieniveaus wereldwijd, vooral in opkomende economieën, evenals technologische vooruitgang gericht op het vergroten van de betrokkenheid van spelers. Onderzoeksbureau H2 Gambling Capital geeft vergelijkbare schattingen.

Analisten van Growth Market Reports voorspellen dat de wereldwijde online gokmarkt zal groeien met een samengesteld jaarlijks percentage (CAGR) van 12,5% tot 2030. De verwachte dynamiek zal worden gedreven door de stijgende internetpenetratieniveaus wereldwijd, vooral in opkomende economieën, evenals technologische vooruitgang gericht op het vergroten van de betrokkenheid van spelers. Onderzoeksbureau H2 Gambling Capital geeft vergelijkbare schattingen.

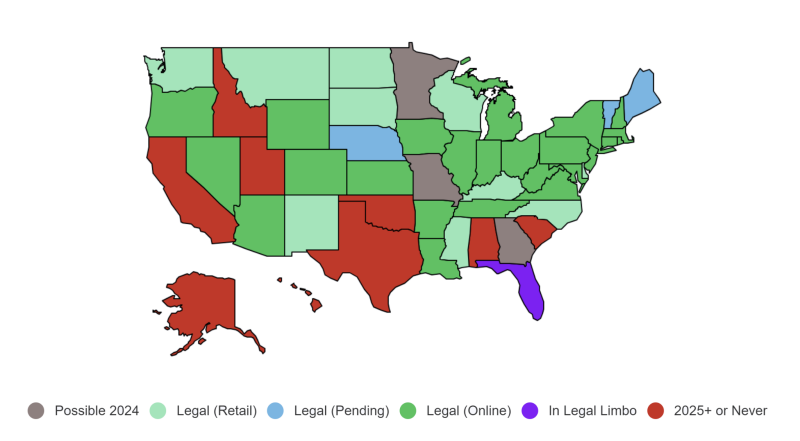

De inkomsten van gokexploitanten zijn grotendeels afhankelijk van de wetgeving, aangezien de sector actief wordt gereguleerd door overheidsinstanties. Er zijn positieve trends in de regulering. De sector wordt actief gelegaliseerd in de VS na de beslissing van het Hooggerechtshof in mei 2018, dat staten de bevoegdheid gaf om zelfstandig de status van sportweddenschappen en online gokken op hun grondgebied te bepalen. Als gevolg hiervan is meer dan de helft van de Amerikaanse staten begonnen met het legalisatieproces.

Sinds 2018 is de industrie in meer dan 30 staten gelegaliseerd, waaronder economische grootmachten als New York, Florida, Illinois en Pennsylvania. Binnenkort wordt legalisatie verwacht in de staten Maine, Nebraska, North Carolina en Vermont. Wetgevers willen gokken en sportweddenschappen legaliseren in Hawaï. In Alaska werd een wetsvoorstel uit 2020 gesteund door de gouverneur, maar dit liep af vanwege de pandemie. In Texas wordt een legalisatiestemming verwacht in november, terwijl in Florida, waar weddenschappen in 2021 werden gelegaliseerd, de eerste sportwedkantoren begin december van start zullen gaan.

Reden 3. Significante intrinsieke waarde

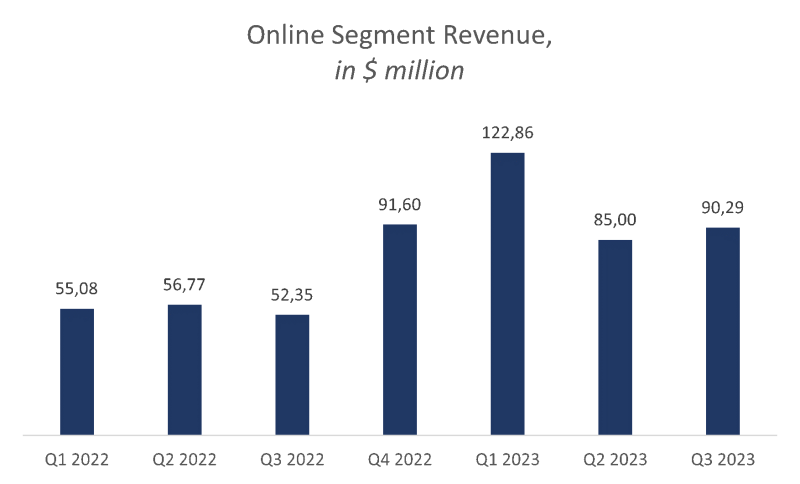

Wij geloven dat Boyd Gaming een aanzienlijke intrinsieke waarde heeft. In de afgelopen drie jaar heeft het bedrijf een lange weg afgelegd in de ontwikkeling van online gokken. Sinds 2020 zijn de overige inkomsten van Boyd Gaming, die voor meer dan 60% bestaan uit inkomsten uit online activiteiten, 3,5 keer zo groot geworden, van $119,3 miljoen naar $415,6 miljoen. In 2023 begon Boyd Gaming het online segment af te splitsen. De inkomsten van het segment bedroegen in de eerste negen maanden van het jaar $298,2 miljoen, een stijging van 81,6% ten opzichte van een jaar eerder.

Het segment is winstgevend op operationeel niveau. In 2022 bedroeg de aangepaste EBITDAR (winst voor rente, belastingen, afschrijvingen en herstructurerings- of leasekosten) van het online segment $40 miljoen. Tegen het einde van 2023 zal de EBITDAR naar verwachting $60-$65 miljoen bedragen. Ter vergelijking: de belangrijkste concurrenten, BetMGM en DraftKings, blijven niet winstgevend.

In 2022 bedroegen de inkomsten van DraftKings $2,24 miljard met een operationeel verlies van -$1,51 miljard. Tegelijkertijd is de kapitalisatie van de concurrent $13,4 miljard, wat 4,6x hoger is dan de inkomsten over de afgelopen 12 maanden. Met een vergelijkbare multiple zou de huidige marktwaarde van het online segment van Boyd Gaming dus ongeveer $1,8 miljard kunnen zijn. De kapitalisatie van het hele bedrijf is $5,64 miljard.

Daarnaast heeft Boyd Gaming, zoals eerder opgemerkt, een belang van 5% in FanDuel, de grootste speler op de Amerikaanse markt voor online weddenschappen met een marktaandeel van meer dan 35%. Tijdens het arbitrageproces met FOX werd FanDuel gewaardeerd op 20 miljard dollar. Het aandeel van Boyd Gaming zou dus gewaardeerd kunnen worden op ongeveer $1 miljard.

De afgelopen jaren hebben grote casino-exploitanten op agressieve wijze sale-leasebackdeals op hun onroerend goed nagestreefd om hun schuldenlast te verlagen en minder kapitaalintensief te worden. Sinds de afsplitsing van PENN National Gaming in 2013 heeft de vastgoedbeleggingsmaatschappij Gaming & Leisure Properties ongeveer 57 regionale casino's in 17 staten. VICI Properties, een REIT die in 2017 is afgesplitst van Caesars Entertainment, heeft een portefeuille van 45 gaming centra in 15 staten, met een aanzienlijk aantal locaties geconcentreerd in Las Vegas. In februari 2022 sloot Realty Income een sale and leaseback deal van $1,7 miljard met Wynn Resorts voor Encore Boston Harbor.

In tegenstelling tot veel concurrenten is Boyd Gaming onafhankelijk eigenaar van de eigendommen waarin de casino's van het bedrijf zijn gevestigd, wat een aanzienlijke verborgen waarde met zich meebrengt. Het onroerend goed van Boyd Gaming kan worden gewaardeerd op $3,5 miljard, de minimale waarde die op de balans van het bedrijf staat. De marktwaarde kan aanzienlijk hoger zijn, omdat het leeuwendeel van de eigendommen tientallen jaren geleden is gekocht en vastgoed sindsdien duurder is geworden. Hoewel het management van het bedrijf niet van plan is om sale-leaseback deals te sluiten, biedt de uitgebreide portefeuille van hoog gewaardeerd vastgoed een sterke buffer voor het bedrijf.

Reden 4. Kapitaalallocatie

Boyd Gaming beloont aandeelhouders actief via dividenden en aandeleninkoop. In oktober 2021 gaf de raad van bestuur van het bedrijf toestemming voor een inkoopprogramma van $300 miljoen, dat een paar maanden later werd uitgebreid met $280,6 miljoen. In juni 2022 lanceerde de raad van bestuur een nieuw programma voor een stevig bedrag van $500 miljoen. Sinds het begin van 2022 heeft Boyd Gaming $854,3 miljoen toegewezen aan buybacks.

Op 30 september 2023 was er nog $ 426 miljoen, of 7,6% van de marktkapitalisatie, beschikbaar voor het bedrijf onder het huidige terugkoopprogramma. Daarnaast keert Boyd Gaming $0,16 per aandeel uit aan kwartaaldividenden, wat een forward yield van 1,1% betekent. Wij denken dat het bedrijf kapitaal zal blijven toewijzen aan aandeelhouders omdat:

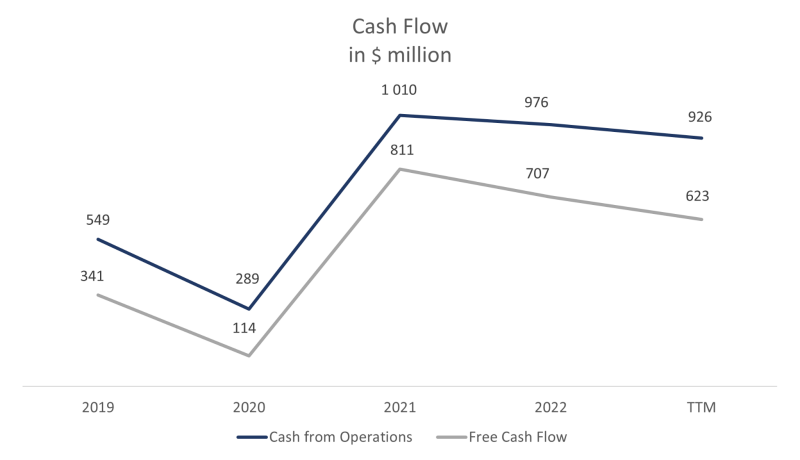

- In 2022 gaf Boyd Gaming $589,8 miljoen uit aan inkoop van eigen aandelen en dividenden ($541,6 miljoen aan inkoop en $48,2 miljoen aan dividenden), wat neerkomt op 60% van de operationele kasstroom en 83% van de vrije kasstroom van de onderneming. Deze uitkeringsratio gaat uit van een redelijke veiligheidsmarge.

- Boyd Gaming heeft een gezonde balans. De financiële hefboom van het bedrijf is 2,3x en de aangepaste hefboom is 2,7x. Daarnaast verhoogde het bedrijf zijn schuldenlast in 2020-2021, toen de financieringsvoorwaarden gunstig waren vanwege een omgeving met lage rentetarieven. De volgende belangrijke vervaldatum staat gepland voor 2027, wanneer het bedrijf naar verwachting $ 1 miljard aan senior notes zal aflossen tegen een rente van 4,75%.

Financiële analyse Boyd Gaming aandelen

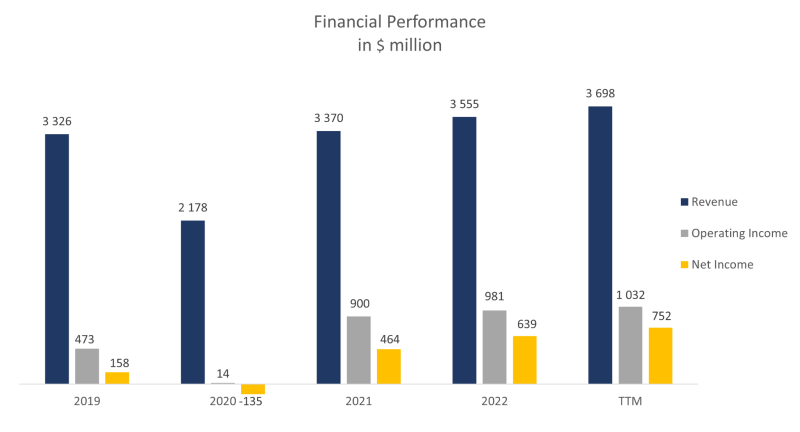

De financiële prestaties van Boyd Gaming over 12 maanden (TTM) kunnen als volgt worden samengevat:

- De omzet bedroeg $3,70 miljard, een stijging van 4% ten opzichte van eind 2022. Het online segment liet de grootste groei zien met 52%.

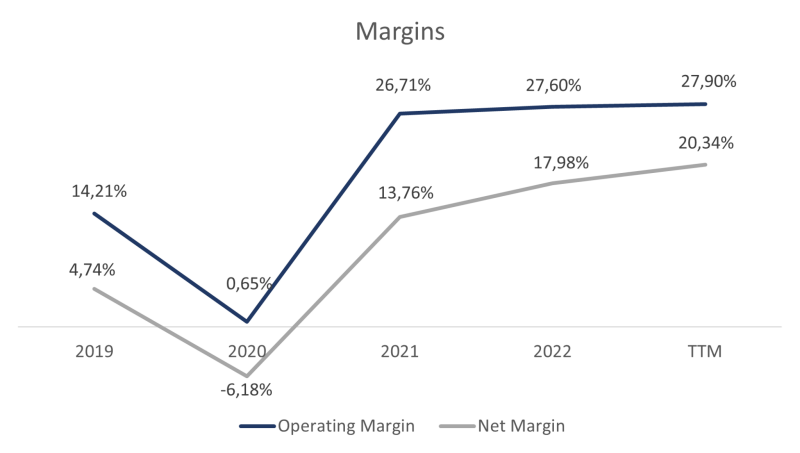

- De bedrijfswinst steeg van $981 miljoen naar $1,03 miljard. De brutowinstmarge steeg van 27,60% naar 27,90%.

- Het nettoresultaat bedroeg $752 miljoen tegenover $639 miljoen aan het einde van het jaar. De nettomarge steeg van 17,98% naar 20,34%.

Boyd Gaming genereert een solide kasstroom:

- TTM kasstroom uit bedrijfsactiviteiten was $926 miljoen versus $976 miljoen voor het jaar. De daling is het gevolg van de dynamiek in het nettowerkkapitaal.

- De vrije kasstroom daalde van $ 707 miljoen naar $ 623 miljoen door hogere investeringen voor het nieuwe landcasinoproject in Kenner.

Boyd Gaming heeft een sterke balans:

- De totale schuld is $2,87 miljard, met $270 miljoen aan contanten en kortetermijninvesteringen.

- De nettoschuld is $2,60 miljard, wat overeenkomt met 2x TTM EBITDA (Net Debt/EBITDA - 2,01x).

Hoewel de inkomsten uit kansspelen op de korte termijn waarschijnlijk onder druk zullen staan, zullen de totale inkomsten van het bedrijf blijven groeien, gesteund door de snelle groei van het online segment. Gezien het vroege ontwikkelingsstadium van het segment denken we bovendien dat de operationele hefboom van het bedrijf zal blijven verbeteren. We verwachten dat de hoge marges en een sterke balans het bedrijf zullen aanmoedigen om actief aandelen in te kopen, wat de kapitalisatie van Boyd Gaming zal ondersteunen ondanks een negatief marktklimaat.

Waardering Boyd Gaming aandelen

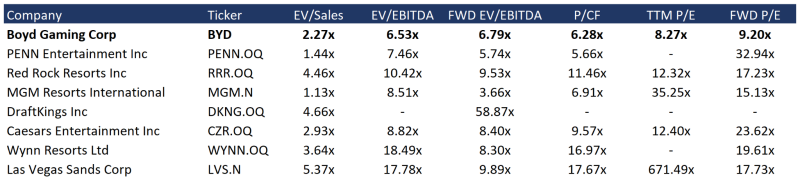

Ondanks de aanzienlijke intrinsieke waarde van Boyd Gaming, gedreven door de hoge kwaliteit van de activa, het groeipotentieel van het online segment, de eersteklas marges en de sterke balans, wordt het aandeel verhandeld tegen een aanzienlijke korting ten opzichte van het sectorgemiddelde op basis van de huidige en toekomstige multiples: EV/Sales - 2,27x, EV/EBITDA - 6,53x, FWD EV/EBITDA - 6,79x, P/Cashflow - 6,28x, P/E - 8,27x, FWD P/E - 9,20x.

Het minimale koersdoel van Morgan Stanley is $ 67 per aandeel, terwijl CBRE Securities BYD schat op $ 84 per aandeel. Volgens de consensusschatting van Wall Street is de reële marktwaarde van het aandeel $77, wat een opwaarts potentieel van 33,6% impliceert.

Belangrijkste risico's Boyd Gaming aandelen

- Boyd Gaming opereert in een zeer cyclische bedrijfstak. Het is mogelijk dat de vertragende economische groei en het verslechterende consumentenvertrouwen een grote impact zullen hebben op de activiteiten van het bedrijf. In dat geval kan het aandeel BYD voor langere tijd onder druk blijven staan.

- De langetermijnontwikkelingsstrategie van Boyd Gaming omvat fusies en overnames. Hoewel strategische acquisities tegen aantrekkelijke voorwaarden gunstig zijn voor aandeelhouders, worden nieuwe activiteiten vaak verworven tegen een controlepremie, wat risico's met zich meebrengt voor de omzet van activa en de algehele winstgevendheid van het bedrijf.

- Boyd Gaming opereert in een extreem concurrerende markt met grote namen als MGM Resorts, Las Vegas Sands, Caesars Entertainment en Wynn Resorts. De grote concurrentie kan het vermogen van het bedrijf om autonoom te groeien op de lange termijn beïnvloeden.

En, wat denk jij? Boyd Gaming aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. De prognoses en prestaties uit het verleden zijn geen betrouwbare indicatoren voor toekomstige prestaties. Het is essentieel dat u uw eigen analyse uitvoert voordat u een belegging doet. Indien nodig dient u zorgvuldig onafhankelijk beleggingsadvies in te winnen bij een erkende professional. Het kopen van aandelen tegen IPO-prijzen kan extra beperkingen met zich meebrengen. Alle content en afbeeldingen zijn van Freedom24. Dit artikel bevat op geen enkele wijze koopadvies.