Credicorp Aandelen Kopen of Niet? +31% Analyse | Happy Investors

In dit artikel behandelen we een analyse van Credicorp aandelen. Credicorp aandelen kopen of niet wilt u doen omwille haar groeipotentieel. De markt verwacht een potentieel van +32% groei. Hoe presteert het aandeel nu, en wat zijn de koersverwachtingen? Deze analyse is gemaakt en geschreven door Freedom24. In een samenwerking met IPObeleggen.nl delen we nieuws over IPO aandelen en aandelen analyses ter inspiratie voor beleggers. Houdt er rekening mee dat dit artikel op geen enkele wijze persoonlijk beleggingsadvies is. Dit is geen koopadvies over Credicorp aandelen kopen. Het is puur een analyse ter inspiratie.

Dit artikel wordt gedeeld ter inspiratie voor nader onderzoek. U bent zelf verantwoordelijk voor uw eigen beleggingen. Het is louter een beleggingsidee waarbij in dit geval de Credicorp aandelen kopen of niet een potentiële groei kunnen vertonen. Download onze gratis tools en boeken voor meer kennis over beleggen.

Over het bedrijf

Credicorp Ltd. is een in Peru gevestigde holding voor financiële diensten. Het bedrijf opereert via de vier bedrijfslijnen: Universal Banking, Insurance en Pensions die voornamelijk de algemene Peruaanse markt bedienen, evenals Microfinance en Investment Banking en Wealth Management die sterk aanwezig zijn in Latijns-Amerika. Het bedrijf heeft zijn franchises uitgebouwd en geconsolideerd tot een groep met meer dan 36.000 werknemers en activiteiten in hoofdzakelijk zes landen: Peru, Bolivia, Colombia, Chili, Panama en de Verenigde Staten.

- Ticker: BAP

- Huidige prijs: 129,9 dollar

- Richtprijs: $170

- Potentieel: 31%

- Dividendrendement: 3,3%

- Horizon: 6-9 maanden

- Risico: hoog

- Positiegrootte: 1%

- Te koop bij: freedom24, DEGIRO, eToro, Mexem, Easybroker, et cetera

Analyse Credicorp aandelen: in het kort

- De meeste zorgen van beleggers en management komen al tot uiting in de aandelenkoers.

- Bij een economisch herstel van de ontwikkelingslanden in 2023 kan het bedrijf goede groeicijfers laten zien.

- Veelbelovende zakelijke trends in Peru bieden extra potentieel voor de groei van het bedrijf.

- De wettelijke kapitaalratio van 1,34x wijst op een voldoende niveau van bedrijfsstabiliteit.

Credicorp Aandelen Kopen of niet?

Reden 1. Goede positionering in het huidige macro-economische klimaat

Macro-economische uitdagingen in 2022 verslechterden de omstandigheden voor kredietnemers - het volume van NPL (non-performing loans, de leningen waarvoor de oorspronkelijke voorwaarden van de leningovereenkomst niet worden nageleefd) steeg met 9,4% op jaarbasis. Uit vrees voor een verslechterende macro-economische omgeving heeft het risicobeheer van Credicorp haar voorzieningen voor kredietverliezen aanzienlijk verhoogd - van S/ 284,1 miljoen in het vierde kwartaal van 2021 tot S/ 799,9 miljoen in het vierde kwartaal van 2022. Naar onze mening vormen deze veranderingen in de balans van het bedrijf een aantrekkelijke investeringsmogelijkheid, aangezien:

- De extra voorzieningen en het verhoogde NPL-niveau zijn reeds in de aandelenkoers van de onderneming terug te vinden, wat een extra opwaarts potentieel oplevert indien de indicatoren normaliseren.

- Een van de belangrijkste oorzaken van de toename van de voorzieningen voor verliezen op leningen was de bezorgdheid over de inflatie. Zoals blijkt uit de linker grafiek hieronder, blijft de Amerikaanse inflatie dalen - dit kan de daling van de inflatie in ontwikkelingslanden versnellen door lagere prijzen voor ingevoerde goederen, wat een positief effect zou moeten hebben op de kwaliteit van de kredietportefeuille van het bedrijf. Tegelijkertijd is er een positieve trend in het volume van de kasstromen op de opkomende markten (rechter grafiek hieronder), waar Credicorp actief is, wat het economisch herstel ondersteunt.

- Bij economisch herstel en verbetering van de financiële omstandigheden van kredietnemers kunnen wij een daling van de NPL en de vrijval van voorzieningen voor kredietverliezen verwachten, waardoor de winst van Credicorp kan toenemen.

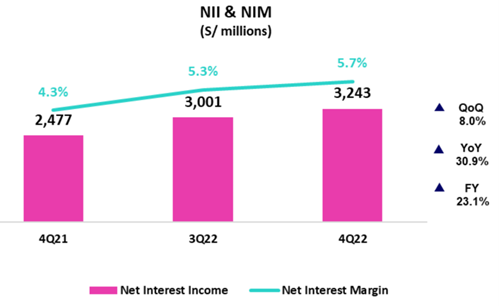

- Banken verdienen geld aan het renteverschil: gewoonlijk verhogen kredietinstellingen tijdens de cycli van renteverhogingen door de regelgevers de kredietrente meer dan de depositorente. Tegelijkertijd worden kredietproducten voor een langere periode uitgegeven dan spaarproducten. Zolang de rente blijft stijgen, zal Credicorp dus haar netto rentebaten verhogen, zoals het bedrijf in heel 2022 heeft gedaan (onderstaande grafiek). Zodra de centrale banken de renteverlagingscyclus starten, zal het niveau van de rentemarge nog enige tijd boven het niveau van 2021 blijven als gevolg van de rentespread.

Bron: https://credicorp.gcs-web.com/static-files/cc3cc90e-1ac9-4a9c-b800-55da25375de0

Credicorp heeft dus een vrij gunstige positie ingenomen in de huidige economische omstandigheden. Extra voorzieningen, die reeds in de aandelenprijs tot uiting komen, stellen de onderneming in staat om zowel stabiliteit te behouden in geval van een sterke recessie als goede winstgroeicijfers te laten zien in geval van economisch herstel.

Reden 2. Extra mogelijkheden door veelbelovende trends in Peru

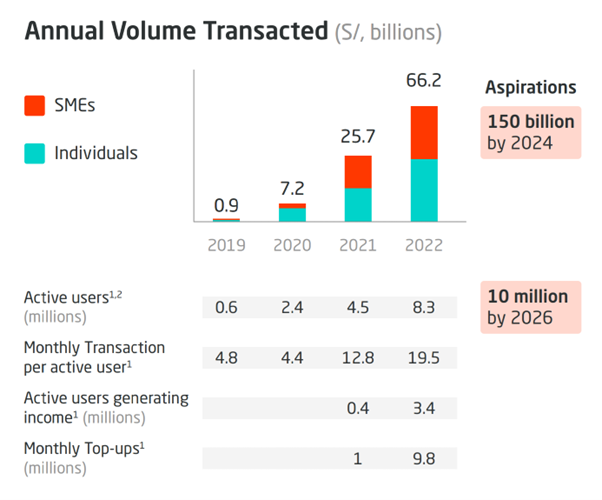

Naast de klassieke bankactiviteiten ontwikkelt Credicorp ook de Yape-applicatie voor geldtransfers. Zoals blijkt uit onderstaande illustratie, heeft de applicatie in 2022 uitstekende groeicijfers behaald: het aantal actieve gebruikers is bijna verdubbeld en het aantal gebruikers dat inkomsten genereert is 8,5 keer zo groot geworden. Ook het jaarlijkse transactievolume steeg met een factor 2,5 en zal naar verwachting tegen 2024 meer dan verdubbelen.

Bron: Credicorp investors relations

De ontwikkeling van de applicatie helpt Credicorp een groeiend marktaandeel in Peru te veroveren en haar gebruikers sneller bij andere holdingdiensten te betrekken. Het is te verwachten dat de applicatie, bij het bereiken van grote transactievolumes, het bedrijf een behoorlijk bedrag aan commissie zal opleveren.

Volgens een rapport van Deloitte kan het aandeel van hernieuwbare energiebronnen (waterkracht - blauw in onderstaande grafiek, wind - donkergroen, zon - lichtgroen) in Peru in 2030 meer dan 70% van de totale opgewekte energie bedragen.

Wij gaan ervan uit dat Peru in de nabije toekomst financiering nodig zal hebben voor de energietransitie. Banco de Credito del Peru S.A. (BCP, de dochteronderneming van Credicorp) zou een van de banken kunnen zijn die de staat zouden kunnen helpen met de uitgifte van obligaties, aangezien zij soortgelijke ervaring had toen zij op 27 juni 2022 de eerste internationale groene obligaties in het Peruaanse banksysteem uitgaf.

Financiële analyse Credicorp aandelen

Aangezien de onderneming haar resultaten publiceert in Peruaanse soles (S/), werd de munt gemakshalve omgerekend naar US dollar tegen de aanbevolen Refinitiv-wisselkoers PEN/USD: 0,257967 voor 2021 en PEN/USD: 0,261445 voor 2022. De resultaten van de onderneming voor 2022 zijn als volgt:

- Netto rentebaten en -lasten na voorzieningen voor kredietverliezen: gestegen van $2,10 miljard naar $2,78 miljard

- Netto inkomen: gestegen van $0,92 miljard naar $1,21 miljard

- Nettorentemarge: gestegen van 4,10% naar 5,07%.

- ROAE: gestegen van 13,90% naar 16,70%. Het ligt boven het gemiddelde van de opkomende markten van ongeveer 14%.

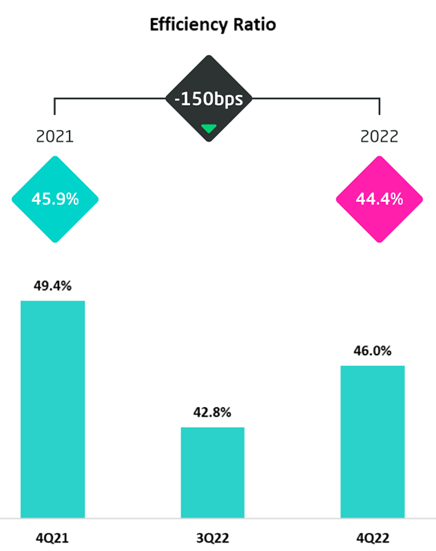

- Efficiëntieverhouding (kosten-batenverhouding): gedaald van 45,9% naar 44,4%. Op kwartaalbasis is er in 4Q22 echter een stijging van 42,8% naar 46,0%.

Sources: Credicorp investors relations

Credicorp is ook betrokken bij Investment Banking en Wealth Management, Verzekeringen en Pensioenen, maar de hoofdactiviteit is Universal Banking:

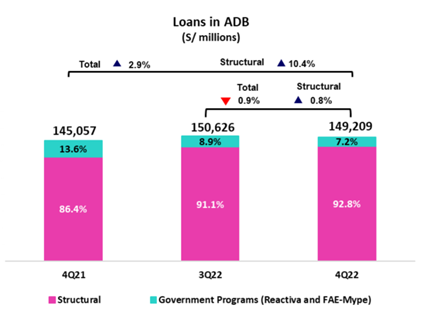

- Het kredietvolume in gemiddelde dagsaldi steeg met 10,4% voor het structurele deel van de portefeuille en met 2,9% wanneer rekening wordt gehouden met de overheidsprogramma's.

Bron: Credicorp investors relations

- De risicokosten stegen van 0,99% naar 1,22% op jaarbasis.

- BCP common equity tier 1 ratio (CET1): gestegen van 11,91% naar 12,59%.

- Mibanco CET1: gestegen van 15,24% naar 16,46%.

Ondanks de stijging van de risicokosten in verband met het hogere aandeel van de NPL's in de portefeuille is de wettelijke kapitaalratio op het niveau dat voldoende is voor stabiele activiteiten.

Financiële waardering Credicorp

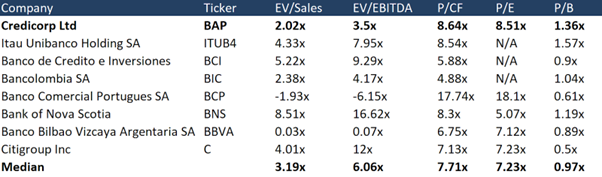

In termen van multiples is Credicorp ondergewaardeerd ten opzichte van sectorgenoten op EV/S en EV/EBITDA, maar wordt iets hoger verhandeld in termen van P/BAP (8,64x vs 7,71x), P/E (8,51x vs 7,23x door het ontbreken van enkele indicatoren voor concurrenten) en P/B (1,36x vs 0,97x).

Bron: Refinitiv

Credicorp betaalt kwartaaldividenden met een huidig jaarlijks dividendrendement van 3,3%.

In 2023 verwacht het management van Credicorp de volgende prestatieresultaten:

Bij positieve veranderingen in de macro-economische omgeving kunnen de reële resultaten van het jaar volgens ons de beter dan verwachte groei van de portefeuille en de veranderingen in de risicokosten laten zien.

Koersverwachting Credicorp

Volgens Refinitiv kreeg Credicorp sinds begin februari acht koersdoelaanbevelingen, waarvan twee "strong buy", twee "buy" en vier "hold". De gemiddelde adviesprijs is $ 163,75 per aandeel, wat een opwaarts potentieel van 26% impliceert.

Bron: Refinitiv

Belangrijkste risico's Credicorp aandelen kopen

- Een mogelijke recessie kan een negatieve invloed hebben op de financiële prestaties en de aandelenkoers van Credicorp.

- Tijdens het gesprek over de resultaten van het vierde kwartaal constateerde het management van de onderneming een verslechtering in de sectoren toerisme en vastgoed. Als de negatieve trend aanhoudt, kan dit het economisch herstel vertragen van de landen waar het bedrijf actief is en het NPL-niveau verhogen. Een dergelijk scenario zou een negatief effect kunnen hebben op de aandelenkoers van Credicorp.

- De onderneming is actief in opkomende markten, wat betekent dat de politieke risico's waarschijnlijk groter zijn dan voor soortgelijke ondernemingen die in de Verenigde Staten actief zijn.

En, wat denk jij? Credicorp aandelen kopen of niet? Wat is jouw analyse en jouw koersverwachting? Laat het ons weten!

Disclaimer: dit artikel is geschreven door Freedom24. Bekijk haar website en het artikel voor de volledige disclaimer. Gebruikte afbeeldingen zijn gepubliceerd onder de aankooprechten van Freedom24. Dit artikel bevat op geen enkele wijze beleggingsadvies. Het kan zijn dat de analyse niet volledig is. U bent zelf verantwoordelijk voor uw beleggingen. Beleggingen in effecten en andere financiële instrumenten houden altijd het risico van verlies van uw kapitaal in. IPO beleggen, het kopen van aandelen tegen IPO-prijzen, kan extra beperkingen met zich meebrengen. De voorspellingen of prestaties uit het verleden zijn geen garantie voor toekomstige resultaten.