Gemiddeld Rendement Beleggen in Aandelen + Verwachting 10 Jaar

Beste lange termijn belegger, wij beleggen voor de lange termijn. Maar wat is eigenlijk het gemiddeld rendement bij beleggen in aandelen? Door de recente beursprestaties worden verkeerde verwachtingen gewekt. De realiteit is dat het gemiddeld rendement in aandelen een stuk lager ligt dan de afgelopen 5 jaar. Door te kijken naar historisch gemiddelde rendementen worden we een betere belegger. We krijgen meer context, waarop we adequaat kunnen acteren.

In dit artikel kijken we naar context over het gemiddeld rendement in aandelen. Ook kijken we naar het gemiddeld rendement van S&P 500, de AEX, ETF’s en beleggingsfondsen. Wat kunnen we hiervan leren? Wat zijn de verwachtingen voor 10 jaar? En hoe halen we hoger rendement?

Op naar duurzaam succes!

Inhoudsopgave

Gemiddeld Rendement Aandelen en S&P 500

Over de afgelopen 140 jaar hebben USA aandelen een gemiddeld rendement van 9,2% gerealiseerd binnen een tijdsbestek van 10-jaar intervallen. De jaren 1930 waren het slechtste met -4%. De jaren 1950 waren extreem goed met 21% gemiddeld rendement bij beleggen in aandelen. Dit blijkt uit onderzoek van Goldman Sachs.

De aandelenindex S&P 500 wordt als benchmark gebruikt. Haar historisch jaarlijks gemiddelde ligt op 9 – 10%. In sommige tijdsperioden van 10 jaar is dit lager of hoger. Bovendien is de S&P 500 geen graadmeter voor de wereldeconomie.

Historisch gezien presteren Europese- en Aziatische aandelen minder goed. Zo realiseert de wereldwijde VWRL ETF naar schatting 8% gemiddeld rendement, wat 2% lager zou moeten liggen dan de S&P 500 op de lange termijn. Naast geografische locatie heeft dit verschil ook te maken met selectiecriteria voor opname van aandelen binnen de index.

“Never bet against America” – Warren Buffet

De jaren 1950 – 1960 waren historisch gezien het beste. Ook 2010 – 2020 was een zeer goede periode. Wat is hier aan de hand? Het antwoord vinden we deels door te kijken naar financiële waardering. De jaren 2010 – 2020 werden gekenmerkt door lage interest, economische groei, terugkoopprogramma’s, et cetera. Tevens stond de aandelenmarkt bij aanvang 2010 relatief laag ten gevolg van de financiële crisis:

Historische gemiddelde P/E-ratio van S&P 500. Bron: multpl.com/s-p-500-pe-ratio

Historische gemiddelde P/E-ratio van S&P 500. Bron: multpl.com/s-p-500-pe-ratio

Vanaf 2020 ligt de gemiddelde P/E-ratio van S&P 500 op een historisch hoog niveau. Het is daarom aannemelijk dat de jaren 2022 – 2030 minder gunstig zijn (zie verder).

Het gemiddeld rendement van individuele aandelen varieert sterk. Op de lange termijn zijn er maar weinig beleggers die structureel beter presteren dan de S&P 500. Ook het type aandeel verschilt in potentieel gemiddeld rendement:

- Dividendaandelen: ±11%

- Large cap aandelen: ±13%

- Small cap aandelen: ±15%

In economisch slechte perioden geven hoger-risico aandelen zoals small caps een lager dan gemiddeld rendement (tot soms zelfs -75% op korte termijn). En, omdat de S&P 500 gemiddeld 10% biedt, betekent dit dat menig aandeel onder de 10% zit. Dit is het gevaar én de kans van uitschieters.

Gemiddeld Rendement Aandelen 10 jaar

Volgens hetzelfde onderzoek van Goldman Sachs heeft de S&P 500 in de afgelopen 10 jaar +13.6% rendement gerealiseerd. Dit is hoger dan het historisch gemiddelde rendement van 9 – 10% in S&P 500 aandelen. Voor de aankomende 10 jaar, tot 2030, verwacht Goldman Sachs voor de S&P 500 aandelen een gemiddeld rendement van 6%. Met een range van 2 – 11%. En voor USA aandelen verwacht men 8% gemiddeld rendement.

Alhoewel niemand in de toekomst kan kijken, is het aannemelijk dat het gemiddeld rendement van aandelen in de komende 10 jaar minder goed zal zijn. Dit puur op basis van de afgelopen 10 jaar.

Anderzijds is mijn interpretatie dat er veel kansen blijven voortdoen binnen de technologiesector. De jaren 2022 – 2030 zijn niet hetzelfde als het jaartal 1930 of 1950. Hedendaags leiden meerdere factoren, van het Internet tot Globalisering, tot véél snellere groei van bedrijven. Een hogere P/E is hierdoor deels gerechtvaardigd.

Desalniettemin zal het gemiddeld rendement van aandelen op de lange termijn convergeren naar het historisch gemiddelde. En aangezien aandelen in met name de afgelopen 5 jaar (2016 – 2021) tot extreme hoogte zijn gestegen, is het aannemelijk dat de komende 10 jaar minder gunstig zijn.

Waar liggen de kansen?

Op ieder gegeven zijn er aantrekkelijke Value aandelen die hoger dan gemiddeld rendement geven. Dit kunnen ondergewaardeerde waarde- en/of groeiaandelen zijn. Op de korte termijn kunnen waardeaandelen mogelijk beter presteren, gezien het huidige beurssentiment.

Inspiratie nodig? Bekijk hier de beste aandelen op dit moment.

Gemiddeld Rendement Aandelen 20 jaar

Aandelen kunnen op 10 jaar ondermaats presteren. Op 20 jaar is het waarschijnlijk dat aandelen een gemiddeld rendement behalen. Het ligt aan de strategie en kennis van de belegger hoe hoog dit gemiddelde rendement is.

In het algemeen is een tijdsbestek van 20 jaar voldoende om het historisch gemiddelde rendement van 10% te behalen (S&P 500). Dit is waarom wij altijd aangeven om te beleggen voor minimaal 20 jaar. Indien jij structureel beter belegd, zal het gemiddelde uiteraard hoger liggen.

In het beste geval behalen we met aandelen zeer hoog gemiddeld rendement op 5 of 10 jaar. Zo zijn er beleggers, waaronder Warren Buffet, die in bepaalde tijdvakken van 3-jaar een gemiddeld rendement van +50% met aandelen genereren. In sommige enkele jaren zelfs +100%. Dit is dé reden tot investeren in individuele aandelen: het streven naar hoger dan gemiddeld rendement.

In het slechtste geval presteren we slechter dan gemiddeld op diezelfde tijdsperiode. In dit geval kunnen we alsnog naar het gemiddelde convergeren door middel van een langere looptijd. Althans, indien we leren van onze fouten en continue verbeteren 😉.

Gemiddeld Rendement Aandelen 30 jaar

Bij het gemiddeld rendement van aandelen op 30 jaar is het zeer waarschijnlijk dat dit gelijk is aan het historisch gemiddelde. Er is veel te zeggen voor ETF beleggen. Waarom moeilijk doen als je ook het gemiddelde rendement kan krijgen? Kies voor de beste ETF’s. Zij geven zelfs kans op hoger dan gemiddeld rendement zonder de moeite van stock picking. Voor beginnende en passieve beleggers zijn mijns inziens ETF’s een slimmere keuze. Veiliger, en meestal hoger rendement (door het voorkomen van fouten).

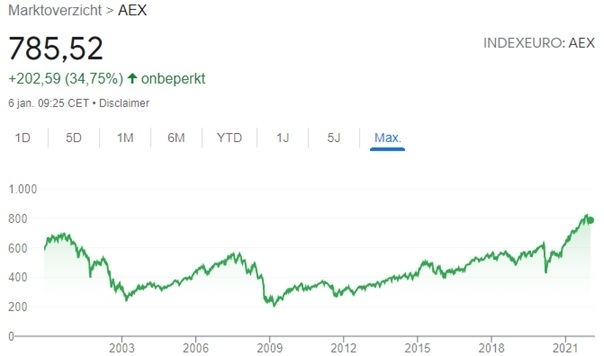

Gemiddeld Rendement AEX

Het gemiddeld rendement van AEX was over de afgelopen 20 jaar veel lager dan de S&P 500. Ook andere beursindexen, zoals de DAX index, presteerde significant beter dan de AEX. Dit zien we terug aan de grafieken:

Het totale rendement van de AEX tussen 31-12-1999 en 24-12-2021 was 17,7%. Het totale rendement van de DAX en S&P 500 in diezelfde periode was respectievelijk ±125% en ±220%. Het gemiddeld jaarlijks rendement van de AEX was dusdanig laag, dat we verlies zouden maken indien we rekening houden met inflatie. De DAX en met name de S&P 500 hebben véél beter gepresteerd.

En recentelijk?

De afgelopen 5 jaar heeft de AEX (61,3%) beter gepresteerd dan de DAX (38,4%). Ook nu deed de S&P 500 het wederom beter (106,4%).

Niet voor niets zegt Warren Buffet: “never bet against America”.

Er zijn meerdere redenen waarom de AEX lager rendement haalt op de lange termijn. Zo heeft Amerika een gunstiger economisch klimaat met meer groei. Dit zit in de Amerikaanse cultuur en is ook terug te zien aan bijvoorbeeld het politieke- en monetaire beleid. Het lijkt een beetje op “the winner takes it all”. Recentelijk realiseert de AEX index een hoger gemiddeld rendement dankzij de opmars van sterke bedrijven als ASML en Adyen.

Ook voor de toekomst, ondanks gebrek aan glazen bol, verwacht ik hoger rendement uit USA aandelen in verhouding tot Europa.

Dit baseer ik op meerdere factoren waaronder het economische- en politieke klimaat, maar ook demografische ontwikkelingen. Europa kent sterke, toenemende vergrijzing. Amerika heeft een relatief jongere populatie met een hoger percentage bevolkingsgroei. Natuurlijk geeft beleggen in vergrijzing ook kansen.

Lees hier verder over AEX beleggen.

Gemiddeld Rendement Beleggen in ETF

Het gemiddeld rendement bij beleggen in ETF is 7 – 12% op de lange termijn. De minst risicovolle ETF’s met globale spreiding realiseren 7 – 8% op een termijn van 30 jaar. Hoog-risico ETF’s kunnen 11 – 12% gemiddeld rendement realiseren. Hoe lager het risico, hoe stabieler en waarschijnlijker het rendement. Hoe hoger het risico, hoe sterker de volatiliteit op termijn. Over de afgelopen 5 jaar zijn er ETF’s die gemiddeld >30% rendement hebben gerealiseerd. Het kan echter ook zijn dat dit circa -10% per jaar is, zoals de QQQ ETF tussen 2000 – 2005.

Succesvol beleggen in ETF’s is niet zo evident. De belangrijkste principes hebben wij vastgelegd in een gratis boek.

Lees hier meer over het gratis e-boek ETF beleggen.

Gemiddeld Rendement beleggingsfondsen

Tot slot hebben we nog beleggingsfondsen. Een beleggingsfonds verschilt met een ETF in de manier van handelen. Beleggingsfondsen kopen en verkopen actief aandelen aan binnen haar fonds. Door het traden streven ze naar een hoger rendement dan simpelweg ‘buy & hold’ zoals een ETF dat doet.

Er is een groot verschil tussen laten beleggen en zelf beleggen in beleggingsfondsen. Bij beheerd beleggen kies je voor een risicoprofiel. Bij een defensief risicoprofiel wordt voornamelijk geïnvesteerd in obligatie- en aandelenfondsen. Iets wat je overigens zelf ook kan. Bij offensief risicoprofiel is er meer allocatie in aandelen. Op verzoek kan men ook actief handelen in individuele aandelen.

Bij zelf beleggen in beleggingsfondsen kan je hoger rendement halen. Denk aan Robecofondsen of beursgenoteerde beleggingsfondsen als BlackRock of ARK Invest.

Beleggingsfondsen zijn duurder. Jaarlijkse kosten variëren van 0,75 tot 2,5% per jaar. Hierdoor neemt het gemiddelde netto rendement fors af.

Dit mag je verwachten bij gemiddeld rendement van beleggingsfondsen:

- Laten beleggen: 4% tot 7% (defensief tot offensief)

- Zelf beleggen in beleggingsfondsen: 6% tot 9% (na aftrek kosten)

Klik hier voor beheerd beleggen vergelijken.