5x Energie Aandelen met Value [2022]

2022 is het jaar van de energie aandelen. Waar de S&P 500, AEX en andere indexfondsen in elkaar duikelen, stijgen de energie ETF’s en energie aandelen naar nieuwe hoogtes. Veel beleggers verwachten dat deze trend dit jaar blijft doorzetten. Maar is beleggen in energie aandelen een goede zet? Hieronder bekijken we voor- en nadelen en belangrijke tips. Daarnaast bekijken we 5 energie aandelen met Value, ter inspiratie en vermaak.

Laten we beginnen!

Inhoudsopgave

Beleggen in energie aandelen

Een energie aandeel is een beursgenoteerd bedrijf dat betrokken is bij de winning, verwerking, distributie of verkoop van energie. Energie aandelen worden vaak gekenmerkt door hoge groeicijfers en een hoge volatiliteit op korte termijn. Het is een cyclische belegging. Dit betekent dat de koers van energie aandelen jarenlang in een bear market kunnen zitten, maar ook dat de enorm koers snel kan stijgen als je op het juiste moment in het juiste bedrijf belegt.

De meest voorkomende types van energieaandelen zijn olie- en gasbedrijven, die olie uit de grond halen en op de markt verkopen. Energiebedrijven kunnen betrokken zijn bij het winnen, verwerken en distribueren van olie, gas en steenkool. Meer recentelijk behoort hier ook het ontwikkelen van hernieuwbare energiebronnen zoals wind- of zonne-energie tot. Dit laatste valt onder duurzame aandelen, en zij hebben wat ons betreft een beter vooruitzicht op de lange termijn (alhoewel ook zij cyclisch zullen bewegen). Ook is investeren in duurzame energie simpelweg veel beter voor het milieu. Persoonlijk vind ik dat veel beter. Maar alles belegger moet je wel op de risico’s letten, zoals wanneer schone energie aandelen overgewaardeerd zijn.

Voordelen

- Energieaandelen kunnen in bepaalde tijden een goede investering zijn omdat ze gedreven worden door de wereldwijde vraag en aanbod

- De energie-industrie is een blijvertje. In ontwikkelde landen zal er altijd behoefte zijn om auto's van brandstof te voorzien, gebouwen te verlichten en voedsel koud te houden. De vraag is alleen: welke energiebronnen hebben de meest gunstige vooruitzichten?

- Wanneer de energieprijzen stijgen, kunnen energiebedrijven winst boeken door veel meer te ontvangen per vat olie, zelfs als hun kosten ongeveer gelijk blijven. Dit is een kans voor hen om de dividenden aan beleggers te verhogen of om te investeren voor toekomstige groei. Dit is het grootste voordeel van energieaandelen. Als de prijs snel stijgt, terwijl de vaste kosten gelijk blijven, dan zal de koers van het aandeel binnen enkele maanden exploderen.

- Omdat ze zo volatiel zijn, hebben ze de neiging om zeer hoge rendementen te bieden wanneer de energiemarkt het goed doet. Energie aandelen zijn echter cyclisch. Het vereist bepaalde vaardigheden en kennis om ervan te profiteren, omdat timing van groot belang is.

Nadelen

- Je moet een goed inzicht hebben in macro-economische trends voordat je in deze sector belegt. De sector is erg afhankelijk van externe factoren zoals sociale- en geopolitieke trends.

- Er zijn veel verschillende soorten energiebedrijven en het kan moeilijk zijn om te bepalen welke goed zullen presteren in een bepaald jaar of zelfs in een bepaalde maand.

- Ondanks het feit dat olie de kern vormt van de huidige grondstoffen super-cyclus, zijn olie aandelen fundamenteel cyclisch. Dat betekent dat oliebeleggers op een bepaald moment in de toekomst zullen moeten uitstappen om hun winsten veilig te stellen. Dit geldt ook voor olie ETF’s.

- In het afgelopen decennium zijn nieuwe groene energiebronnen zoals zonne-energie aanzienlijk goedkoper geworden. Dit vermindert de vraag naar niet-duurzame brandstoffen zoals steenkool en kan de vraag naar olie, gas en andere traditionele energiesectoren gaan schaden. Hierdoor komt haar lange termijn potentie in het gedrang.

- Soms duurt het langer dan verwacht voordat de winst van een energiebedrijf weer begint te groeien nadat een economische recessie voorbij is (zoals in 2008-2009), wat betekent dat bij onjuiste timing de rendementen aanzienlijk tegenvallen

- Omdat ze cyclisch zijn, is het geen passieve lange termijn belegging zoals dividendaandelen dat zijn.

Hoe selecteren we de beste energie aandelen

Zoals aangegeven zijn alle energie aandelen behoorlijk cyclisch. Timing is van groot belang. De beste manier om te investeren in energie aandelen is vanuit macro-economisch perspectief. Je wilt instappen vóór dat de kudde investeert. Dit is hoe je fenomenale rendementen van x10 of zelfs x50 realiseert.

Binnen de Happy Investors ligt onze expertise in lange termijn beleggen in de beste aandelen. Dit zijn unieke bedrijven met duurzaam competitief voordeel. Aanvullend gebruiken wij factoranalyses om Value aandelen op de korte termijn van 6 – 24 maanden te ontdekken. Deze Value aandelen vragen om een iets meer actieve handelwijze, bijvoorbeeld door na X maanden weer te verkopen. Anderzijds bieden zij wel potentieel (veel) hoger rendement dan de S&P 500, juist omdat we gebruik maken van onderwaardering op de korte termijn.

De beste energie aandelen vind je echter door vroegtijdig te investeren. Dat is een vak apart. Wij presteren met onze Value aandelen in 2022 aanzienlijk beter dan de markt. Maar onze partner Capitalist Exploits is een echte expert in commodity’s en asymmetrisch beleggen. Omdat wij een partnerschap hebben mogen we hun aanbevelingen niet delen, maar uit persoonlijke ervaring kan ik je verzekeren dat het gemiddelde rendement van haar energie aandelen (vanaf 2016) bijzonder interessant is.

Klik op onderstaande banner voor meer informatie over hun onderzoek.

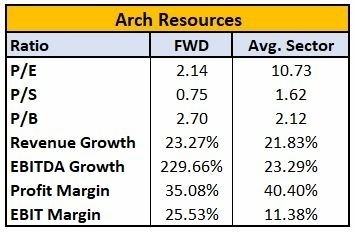

Energie aandelen 1. Arch Resources (ARCH)

Bron: Happy Investors analyse Q2 2022

Bron: Happy Investors analyse Q2 2022

Arch Resources is 's werelds grootste leverancier van premium High-Vol A metallurgische kolen en een prominente Amerikaanse producent van metallurgische producten voor de wereldwijde staalindustrie. Arch en zijn dochterondernemingen bezitten en exploiteren vier grote, moderne metallurgische mijnen die voortdurend de industrienormen bepalen op het gebied van mijnveiligheid en milieuzorg.

De Leer-mijn, het paradepaardje van Arch, behoort tot de metallurgische mijnen met de laagste kosten in de Verenigde Staten en produceert een productkwaliteit die wereldwijd erkend en gewild is.

Arch en zijn dochterondernemingen exploiteren ook zeer efficiënte, goedkope thermische mijnen in het Powder River Basin en Colorado. Deze mijnen produceren zeer kosteneffectieve thermische kolen voor de binnenlandse en internationale markten voor energieopwekking.

Arch Resources is een grondstoffenbedrijf dat opereert in een cyclische markt. De inkomstengroei was aanzienlijk negatief in 2020, maar Arch Resources was in staat om zijn activiteiten te keren en zeer aantrekkelijke groeipercentages te genereren in 2021. Dit bedrijf kan in 2022 tot de beste energie aandelen behoren. Een groot nadeel is echter dat steenkool aandelen alles behalve duurzame bedrijven zijn!

Het mag geen verrassing zijn dat het scenario dat voor ons ligt zeer veranderlijk is, en dat de aandelenkoers van Arch Resource zeer onvoorspelbaar zal zijn.

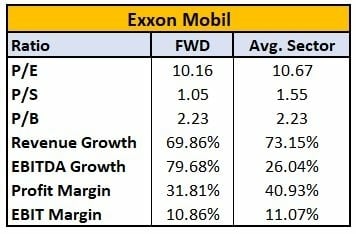

Energie aandeel 2. Exxon Mobil (XOM)

Bron: Happy Investors analyse Q2 2022

Bron: Happy Investors analyse Q2 2022

De ExxonMobil Corporation, soms ook bekend als XOM, is een van de meest succesvolle en bekende oliebedrijven ter wereld. Haar voornaamste activiteit is de exploratie en productie van ruwe olie en aardgas, alsook de productie, handel en transport van ruwe olie, aardgas, petroleumproducten en petrochemische producten.

Zij is betrokken bij zowel de upstream- als de downstream-aspecten van de olie- en gasindustrie, naast de chemische industrie.

Wanneer men Exxon overweegt, moet men rekening houden met bepaalde belangrijke risico's die moeilijk te meten zijn. Hoewel het onwaarschijnlijk is dat Exxon binnenkort failliet zal gaan, is haar lange termijn potentie minder rooskleurig. Op de korte termijn kan Exxon echter tot de beste energie aandelen behoren omdat zij veel Value bevat. Of dit in 2023 zal doorzetten is uiteraard volledig afhankelijk van de marktontwikkelingen.

ExxonMobil zet zijn toekomst op het spel door afhankelijk te zijn van fossiele brandstoffen nu overheden de vervuiling proberen terug te dringen. Het ontbreekt ExxonMobil nog aan een levensvatbare aanpak om waarde te behouden tijdens de energietransitie.

ExxonMobil is actief in de zeer concurrerende energie- en petrochemische industrie. Het heeft te maken met wereldwijde concurrentie van zowel commerciële als staatsbedrijven. Natuurlijk kan je ook investeren in energie ETF’s, zoals een tracker voor alle olie- en gasbedrijven. Daarmee reduceer je niet-systematisch risico van deze sector.

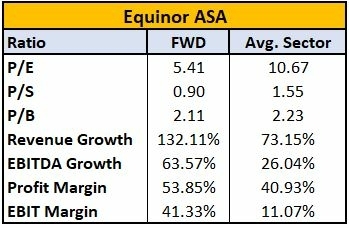

Energieaandelen 3. Equinor ASA (EQNR)

Bron: Happy Investors analyse Q2 2022

Bron: Happy Investors analyse Q2 2022

Equinor ASA is een energiebedrijf dat zich bezighoudt met de exploratie, productie, transport, raffinage en verkoop van aardolie en van aardolie afgeleide producten, alsook andere soorten energie, in Noorwegen en wereldwijd.

Het bedrijf is actief via de volgende segmenten: Exploratie & Productie Noorwegen; Exploratie & Productie Internationaal; Exploratie & Productie VS; Marketing, Midstream & Verwerking; Hernieuwbare energie; en Overige.

Het bedrijf transporteert, verwerkt, produceert, verkoopt en verhandelt ook olie- en gasgrondstoffen zoals ruwe olie en condensaatproducten, gasvloeistoffen, aardgas en vloeibaar aardgas; verkoopt en verhandelt elektriciteit en emissierechten; exploiteert raffinaderijen, terminals en verwerkingsinstallaties, en elektriciteitscentrales; en ontwikkelt koolstofarme olie- en gasoplossingen. Het bedrijf ontwikkelt ook wind- en koolstofafvang- en opslagprojecten en levert andere duurzame energie.

Het grootste risico voor Equinor is dat de wereldwijde vraag naar olie en gas de operationele marges zal verkleinen. Het Noorse ministerie van Olie en Energie beheert het bedrijf als een staatsbedrijf.

De uitstekende activa waarover het beschikt, volstaan op zich echter niet om een aanhoudende winstgevendheid te garanderen. Zij heeft momenteel te kampen met een ongekende oliemarkt die naar verwachting nog een aantal jaren volatiel zal zijn.

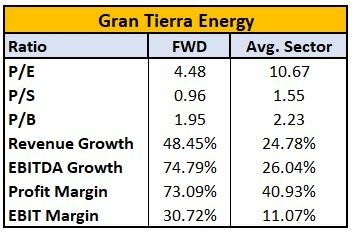

Energieaandelen 4. Gran Tierra Energy (GTE)

Bron: Happy Investors analyse Q2 2022

Bron: Happy Investors analyse Q2 2022

Gran Tierra Energy Inc. is een energiebedrijf gevestigd in Canada. Het bedrijf houdt zich voornamelijk bezig met olie- en gasexploratie en -productie in Colombia en Ecuador.

Gran Tierra Energy heeft belangen in producerende en prospectieve projecten in Latijns-Amerika, met een concentratie op Colombia en Ecuador. De portefeuille van activa omvat onshore oliereserves en -productie in de Midden-Magdalenavallei en het Putumayo-bekken in Colombia.

Gran Tierra Energy beschikt over een ruime foutenmarge dankzij de stijgende olieprijzen en een goed afgeloste schuldpositie. Gran Tierra vereist een hoog niveau van risicotolerantie gezien de politieke onzekerheid in Colombia en de aanzienlijke schuldenlast op lange termijn.

Een ander punt van zorg voor Gran Tierra is de Colombiaanse politieke onrust, die heeft geleid tot blokkades en productiebeperkingen voor de boorder in 2021. Hoewel er enige speelruimte is tussen de Colombiaanse leiders en hun kiezers, denken wij niet dat het land uit de problemen is wat de protesten betreft.

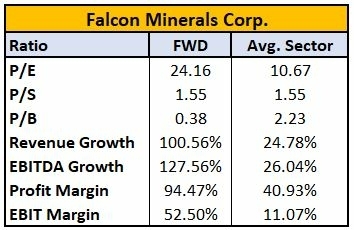

Energieaandelen 5. Falcon Minerals Corporation (FLMN)

Bron: Happy Investors analyse Q2 2022

Bron: Happy Investors analyse Q2 2022

Falcon Minerals Corp. is een mineralenfirma met een belangrijke weging in de olie-industrie. Het bedrijf bezit en koopt olie- en gasmineralen met een sterk groeipotentieel. Het heeft ook minerale, royalty- en voorkeursroyaltybelangen in de Eagle Ford en Austin Chalk formaties in Karnes, DeWitt en Gonzales counties in Texas.

De onderneming genereert inkomsten uit royaltybelangen, minerale belangen, niet-deelnemende royaltybelangen en doorlopende royaltybelangen in Noord-Amerikaanse olie- en gasprojecten. Vooraanstaande boorbedrijven in de sector, waaronder ConocoPhillips, BP en EOG Resources, zijn verantwoordelijk voor de booractiviteiten.

Falcon Minerals keert een groot deel van zijn winst en meer dan de helft van zijn cashflow uit, waardoor het moeilijk is om te bepalen of de onderneming voldoende herinvesteert in haar activiteiten om haar status te verbeteren.

Het dividend dat Falcon Minerals uitkeert, is de voorbije vier jaar met gemiddeld 12% per jaar gedaald, wat geen erg bemoedigende trend is om te zien. Niet de beste dividend belegging als je het ons vraagt.

Vragen of opmerkingen over beleggen in energie aandelen? Laat het ons weten in de reacties hieronder.