Hoe Sparen voor Pensioen? 5 Stappen (vervroegd) Pensioensparen

Beste Happy Investor, alhoewel pensioen nog ver weg lijkt te zijn is het zeer verstandig om zo vroeg mogelijk te starten met het (structureel) sparen voor pensioen. Hoe meer tijd je hebt, hoe meer vermogen je kan accumuleren alvorens je met pensioen gaat. In dit artikel leer je aan de hand van 5 stappen hoe je succesvol kan pensioensparen. En meer dan dat. Diezelfde stappen leren je hoe je zelfs met vervroegd pensioen gaat.

Zo gaat het correct uitvoeren van alle vijf de stappen jou een verschil van honderdduizenden euro’s extra pensioengeld opleveren. Tja, als ik nu niet je aandacht heb…

Laten we direct beginnen! En heb je hierna nog vragen? Stel ze dan in een reactie onderaan dit artikel.

Inhoudsopgave:

5 stappen voor succesvol pensioensparen

- Definieer het eindstation: hoeveel spaargeld heb je nodig voor je pensioen?

- Be SMART: financiële doelen stellen voor het structureel sparen voor pensioen

- Spaarroutine: gewoonte creëren om het sparen gemakkelijk te maken

- Geld Mindset: focus op inkomen verhogen om het sparen voor pensioen eerder te realiseren

- Laat spaargeld voor jou werken: investeren voor financiële vrijheid

5 stappen voor succesvol en structureel pensioensparen

In de basis zijn er 5 stappen die je vandaag kan nemen als start met succesvol en structureel pensioensparen.

De vijf stappen zijn:

- Definieer het eindstation

- Be SMART

- Spaarroutine

- Geld Mindset

- Laat spaargeld voor jou werken

Zonder actie is er geen resultaat. Na het lezen van dit artikel weet je exact hoe je de vijf stappen in jouw voordeel kan gebruiken. Uiteraard is dit slechts het begin; de blueprint voor succesvol sparen voor pensioen. Daarna begint een lange reis met het vervullen van je plan.

Zelf ben ik nu al weer in mijn 8ste jaar van mijn reis naar financiële onafhankelijkheid. Het begon met een idee. Deze gedachte ontwikkelde zich tot een sterk verlangen. Het verlangen leidde tot het opstellen van een strategie voor financiële onafhankelijkheid. En na het leggen van de basis, die ik iedere dag bekijk en waar nodig bijwerk, begint de lange reis naar het doel.

Natuurlijk krijg je tijdens zo’n reis ook nieuwe inzichten. Dit zal ook bij jou gebeuren. Hierbij is het belangrijk dat je blijft vasthouden in het geloof en daar ook plezier bij hebt. Vertrouw jezelf, geloof in jezelf dat je het kan bereiken, en geniet van de reis.

Na dit artikel weet jij niet alleen hoe je succesvol kan sparen voor pensioen. Ook zal ik je helpen begrijpen hoe je (veel) eerder met vervroegd pensioen kan gaan. Als ik het kan, kan jij het ook!

1. Definieer het eindstation: hoeveel spaargeld heb je nodig voor je pensioen?

Je hebt een bepaalde gedachte, namelijk hoeveel je moet sparen voor pensioen. De eerste stap hierbij is om het eindstation te definiëren. Het liefst zo concreet mogelijk. Stel jezelf de volgende vraag:

Hoeveel spaargeld heb je nodig voor je pensioen?

Dit is een moeilijkere vraag dan je wellicht denkt. Immers, wat houdt pensioen voor jou in? Betekent dit letterlijk nul dagen werken. Of zou je toch nog wel een paar dagen willen “beunen” zolang je hier 100% van geniet (lees: passie)?

Laten we uitgaan van nul dagen werken. In dit geval komen er een aantal zaken om de hoek kijken. Allereerst is er de vraag hoeveel geld je per jaar nodig hebt om te kunnen leven. Om dit te bepalen zal je een inschatting willen maken van je jaarlijkse kosten op dat moment.

Dit behelst:

- Vaste lasten: hypotheek, verzekeringen, auto, abonnementen, et cetera

- Variabele lasten: eten, uitstapjes, vakanties, et cetera

Een veelvoorkomende fout die men maakt, is dat ze geen rekening houden met de inflatie en belastingen. Over dertig jaar van nu zijn prijzen fors gestegen vanwege de inflatie.

Aan de andere kant heb je allerlei manieren voor slim omgaan met geld, waardoor je meer kan besparen en bijvoorbeeld je vaste lasten kan reduceren. Denk hierbij niet alleen aan hypotheek aflossen, maar ook aan zonnepanelen, isolatie, warmtepomp, et cetera.

Zo is een van de beste investeringen voor een betere wereld die van duurzaamheid. Niet alleen goed voor het milieu, maar ook voor jouw portemonnee. Zo heb je investeringen in warmtepompen, isolatie, en zonnepanelen binnen enkele jaren terugverdient. Vanaf dat moment blijft het geld genereren, zodat je vrijer kan leven.

Kies voor deze veilige en duurzame investering met mooi rendement van 5 – 7%! Via deze link van offerte.nl kan je de beste deals vergelijken

Uiteindelijk is de cruciale vraag: hoeveel maandelijkse uitgaven en inkomsten heb je op moment van pensioen gaan?

Als je meer inkomsten dan uitgaven hebt, zit je prima. Denk bij inkomsten aan: AOW, aanvullende pensioenuitkering vanuit fonds, privé beleggingen, en overige inkomsten (hetzij zwart geld).

Voorbeeld Jan Modaal

Om je een voorbeeld te geven: Jan Modaal is 55% van netto inkomsten kwijt aan vaste lasten. Het netto inkomen van Jan Modaal is €1600 per maand. 55% daarvan geeft €880 aan vaste lasten. Tel hier €500 variabele kosten per maand (als schatting) bij op, en het totaal komt neer op €1400 per persoon.

Nu ben jij misschien geen Jan Modaal en gaat dit voorbeeld niet voor jou op. Tevens is het ook zo dat als je over dertig jaar met pensioen gaat, die €1400 ook aanzienlijk hoger zal zijn vanwege de 2% inflatie. Zo zal je eerder richting de €2000 nodig hebben (omdat inflatie leidt tot hogere prijzen).

Anderzijds is de AOW, mocht je daarvoor in aanmerking komen, redelijk hoog. Hierdoor heb je al een mooie basis qua maandelijkse inkomsten (zonder te werken).

Na enig denkwerk zal je op een bepaald bedrag uitkomen. Om dat te bereiken zullen we financiële doelen moeten gaan stellen. Dit is stap 2.

2. Be SMART: financiële doelen stellen voor het structureel sparen voor pensioen

Met Be SMART bedoel ik niet zozeer dat je slim moet zijn. Wel dat je jouw doel slim moet formuleren. SMART staat voor Specifiek, Meetbaar, Actueel, Realistisch en Tijdsgebonden. Het is belangrijk dat je jouw doel tot sparen voor pensioen zo concreet mogelijk maakt.

Hierbij twee voorbeelden:

- Binnen twintig jaar zal ik €000 netto vermogen op mijn spaarrekening hebben staan

- Binnen dertig jaar zal ik €450.000 netto vermogen in beleggingen tegen gemiddeld 8% jaarlijks rendement hebben staan

Het gaat erom dat je een heel specifiek spaarbedrag (stap 1) voor jezelf opgeeft, en dat binnen een specifieke tijdsperiode. Vervolgens gaan we vanaf dat moment terugrekenen. Als je over dertig jaar bedrag X nodig hebt, hoeveel dien je dan jaarlijks te sparen? En hoeveel is dit per maand?

Vanuit bovenstaand voorbeeld krijgen we €15.000 per jaar (450.000/30) en €1250 per maand (15.000/12). Je zou dit zelfs per week kunnen stellen, al lijkt mij persoonlijk dat een maandelijks bedrag een prima stuurmiddel is. Op deze wijze heb je heel concreet voor jezelf gemaakt hoeveel je maandelijks exact moet sparen voor pensioen.

Nu denk je wellicht “hoe kom ik godsnaam aan €1250 per maand?”. Maar geen zorgen, daar komen we straks op terug. Immers, het is niet zo slim om alleen maar hard te werken en veel te sparen. Sterker nog, je zou eigenlijk nog meer moeten sparen dan €1250 per maand, omdat ieder jaar jouw geld 2% minder waard wordt (vanwege de inflatie).

Nu, schrik niet. Laten we positief, realistisch en slim blijven. Ik ga je hieronder leren hoe je niet méér, maar juist minder dan €1250 per maand hoeft te sparen voor pensioen en desalniettemin €450.000 aan netto vermogen na 30 jaar te hebben.

Dit zien we terug in stap 5. Maar eerst gaan we werken aan onze spaarroutine (stap 3) en Geld Mindset (stap 4).

Tip: een goed begin is cruciaal voor succesvol beleggen met hoger rendement en vermijd geld verliezen

Wie succesvol wilt beleggen (of vermogen opbouwen) dient goed te beginnen. Een goed begin is het halve werk. Je wilt immers voorkomen dat je geld verliest, en er zeker van zijn dat je positief rendement haalt op de langer termijn. Dit is het verschil tussen rijker of armer worden. Begin daarom 100% goed door in jezelf (continue) te investeren!

Hieronder mijn persoonlijke tips om in jezelf te investeren voor succesvoller beleggen:

- Met mijn bewezen strategie kan letterlijk iedereen financieel onafhankelijk worden, en je hebt niet veel geld nodig. Klinkt te mooi om waar te zijn? Als het mij lukt, kan jij het ook. Lees hier meer over financieel onafhankelijk worden.

- Wil je leren hoe succesvol beleggen in aandelen en ETFs? Wil je hoger rendement en/of minder risico? Lees hier meer informatie over mijn online cursus beleggen.

- Begin op het beste en meest goedkope beleggingsplatform. Klik hier voor de beleggingsplatformen vergelijker en ontdek wat de beste keuze is om op te starten met beleggen

- Spreid je kansen en investeer een deel van je geld in vastgoedfondsen voor 100% passief inkomen en jaarlijks 6% tot 8% dividend. Klik hier voor de vastgoedfondsen vergelijker voor de beste keuze

- Nooit meer unieke aandelen met potentieel +300% rendement missen? Klik hier voor meer informatie.

3. Spaarroutine: gewoonte creëren om het sparen gemakkelijk te maken

Uit ervaring vanuit onder meer de HIM community, weet ik dat stap 1 en 2 vrijwel altijd succesvol doorlopen worden. Waar men echter tegen aanloopt is om het doel, in dit geval sparen voor pensioen, te implementeren in het dagdagelijkse leven. Zeker wanneer je een ambitieus doel stelt, kan het bij vlagen bijzonder zwaar zijn.

De grote uitdaging bij sparen voor pensioen, financiële vrijheid bereiken en ieder ander doel, is dat je niet mag opgeven gedurende het proces. Dit komt vaak neer op keiharde discipline. De discipline om iedere maand genoeg geld te sparen voor je pensioen. En als dat een hoog bedrag is, kan dit wel eens betekenen dat je jezelf moet “inhouden”. Dit kan de reis zwaar maken omdat “inhouden” kan voelen als een limitatie. Maar dit hoeft niet zo te zijn, zoals ik je in stap 4 en 5 ga uitleggen.

Los hiervan, zal je wel iedere maand bepaalde acties moeten uitvoeren om aan je spaarplan voor pensioen te voldoen. Uit ervaring weet ik dat maar weinig mensen dit lukt op pure motivatie, wilskracht en discipline. Veel van ons hebben af en toe een steuntje in de rug nodig. En daarom stel ik voor dat je een spaarroutine gaat ontwikkelen. De kracht zit hem in het woord routine, wat impliceert dat het een dagelijkse gewoonte(n) is.

De truc is simpel doch effectief: design je leven zodat je een spaarroutine ontwikkelt die jou helpt om te sparen voor pensioen. Eveneens net zo effectief is om het jezelf moeilijk (of onmogelijk) te maken om niet te sparen voor je pensioen.

Ik kan je hier heel veel over bijleren, maar in dit artikel beperk ik het tot één tip. De tip is “Pay Yourself First” (van het boek Rich Dad, Poor Dad).

De korte uitleg is dat je jezelf als eerste uitbetaalt voor de financiële doelen die je hebt. In dit geval gaat het om €1250 per maand. Dit kan je eenvoudig realiseren door het instellen van een automatische betaling bij je bankrekening. Stel in dat je direct na het ontvangen van je salaris, een bedrag van €1250 overmaakt naar een aparte spaarrekening.

Niet alleen zal je hierdoor automatisch het juiste bedrag per maand sparen. Ook dwing je jezelf om te kunnen rondkomen na aftrek van dit spaarbedrag. Immers, de gemakkelijkste wijze tot veel geld besparen is door het niet uit te geven. Met Pay Yourself First maak je het jezelf moeilijker om grote bedragen te spenderen aan overbodige luxe.

Meer uitleg en persoonlijke coaching over dit soort Mindset-trainingen vind je op de Happy Investors Community.

4. Geld Mindset: focus op inkomen verhogen om het sparen voor pensioen eerder te realiseren

In dit uitgebreide artikel over Geld Mindset vind je vele praktische denkwijzen die jou helpen naar financiële onafhankelijkheid. Een bepaalde manier van denken (Mindset) is noodzakelijk wanneer je ambitieuze financiële doelen voor jezelf stelt. Resultaat komt voort uit actie. Actie komt voort uit gedachte. Zoals het boek “Think and Grow Rich” suggereert, kan je jezelf rijk denken. Zomaar een concreet voorbeeld is de volgende vraag:

‘Wat moet ik doen om mijn maandelijks spaarbedrag van €1250 te halen?’

Wanneer jij iedere dag aan jezelf deze vraag stelt, zal je een ander resultaat krijgen dan wie zich deze vraag niet stelt. Het gaat erom dat je er 100% in gelooft, en vervolgens de juiste acties neemt om het eerste resultaat te boeken. Na enkele maanden bemerk je een aantoonbare vooruitgang, die jouw motivatie en geloof verder zal voeden. Tot het moment dat je jezelf afvraagt ‘wat moet ik doen om meer dan 1250 euro per maand te sparen?’. En zo blijf je continue doorgroeien tot een ongekend potentieel. Een potentieel die je jezelf niet voor mogelijk had gehouden. En dat alles begint met jezelf kritische vragen te stellen over hoe je iets wel kan bereiken, in plaats van twijfelen of negeren dat het mogelijk is. (dit is waarom het ‘6-minuten dagboek’ zo effectief is)

Mijn tip is om je vooral te focussen op meer geld verdienen. Meer geld verdienen is leuker en makkelijker dan geld besparen. Geld besparen is meer “negatief”, omdat je jezelf beperkingen moet opleggen. Meer geld verdienen daarentegen werkt als een opwaartse spiraal, waarbij je plezier en voldoening haalt uit vooruitgang. Bovendien is het makkelijker om €5000 per maand extra te verdienen, dan €1250 per maand extra te sparen.

Dit wordt al helemaal eenvoudiger als je stap 5 naleeft.

5. Laat spaargeld voor jou werken: investeren voor financiële vrijheid

Een absolute cruciale stap voor structureel sparen voor pensioen, is om het spaargeld voor jou te laten werken.

Er zijn twee redenen waarom:

- Als de spaarrente lager is dan de inflatie, word je geld minder waard

- Als je spaargeld niet voor jou laat werken, zal je een leven lang hard moeten werken om maandelijks te sparen voor pensioen

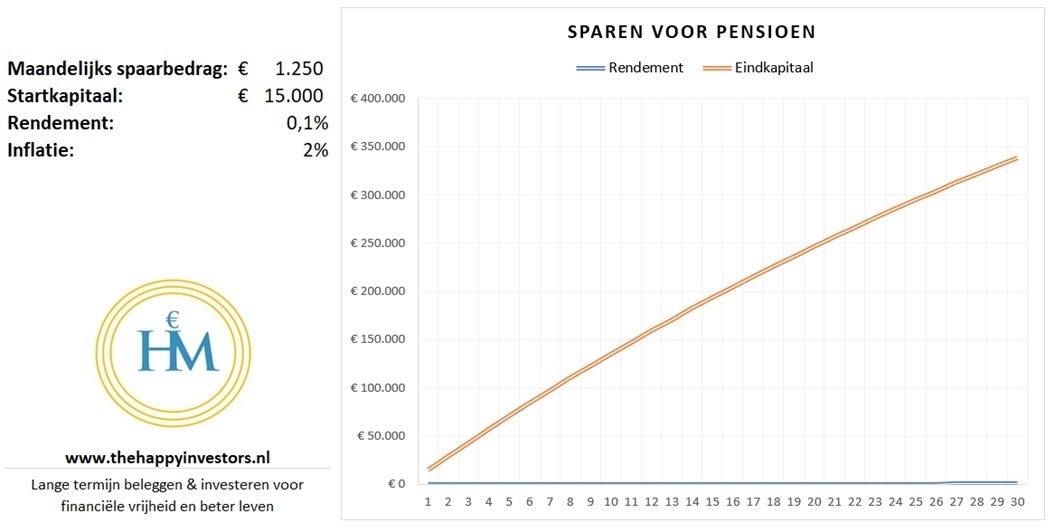

In bovenstaand voorbeeld hielden we €450.000 in dertig jaar aan. Daarvoor zouden we €1250 per maand moeten sparen. We hebben echter geen rekening gehouden met de inflatie. Als we daarmee rekeninghouden, wordt ons geld ieder jaar 1,9% minder waard. Daardoor komen we na dertig jaar niet op €450.000, maar op €338.788 uit. En let op: hier moet ook nog belasting vanaf!

Nu word ik heel fanatiek. Want we zijn toch niet gek geworden dat we een leven lang hard werken en vervolgens armer worden?

Ik herhaal: spaargeld voor ons laten werken is absoluut noodzakelijk!

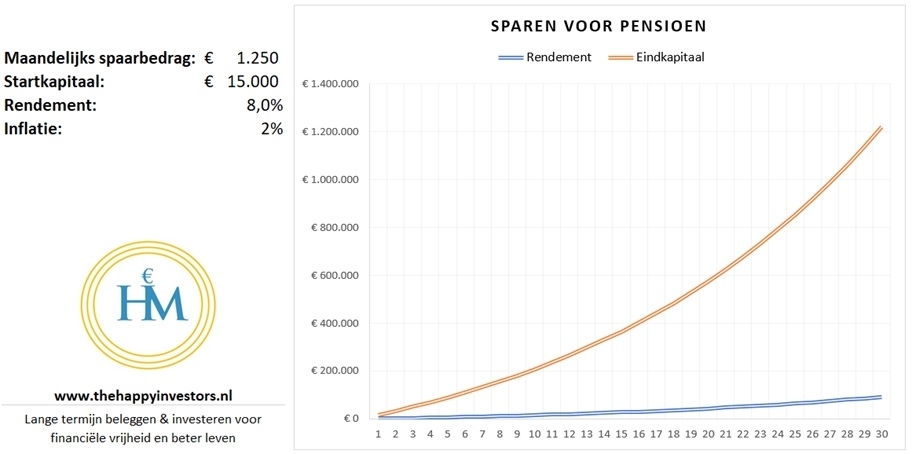

Dit doen we door het geld te investeren. Op de HIM community help ik mensen naar een hoger rendement. Maar laten we voor nu even uitgaan van lager-risico investeringen. In dat scenario zou op de lange termijn een rendement van 8% haalbaar zijn. Ik vertel je straks hoe je dit doet, maar eerst even de bewustzijn creëren:

Door iedere maand €1250 te investeren tegen 8% rendement, komen we na dertig jaar niet op €450.000 maar op €1.220.337 uit.

Hier moet nog wel belasting van af, maar in dat andere voorbeeld ook. Het onwerkelijke verschil is dat je bij 100% sparen na dertig jaar circa 150.000 euro armer bent (t.o.v. 450K). Terwijl je bij spaargeld investeren na dertig jaar circa 650.000 euro rijker bent (t.o.v. 450K).

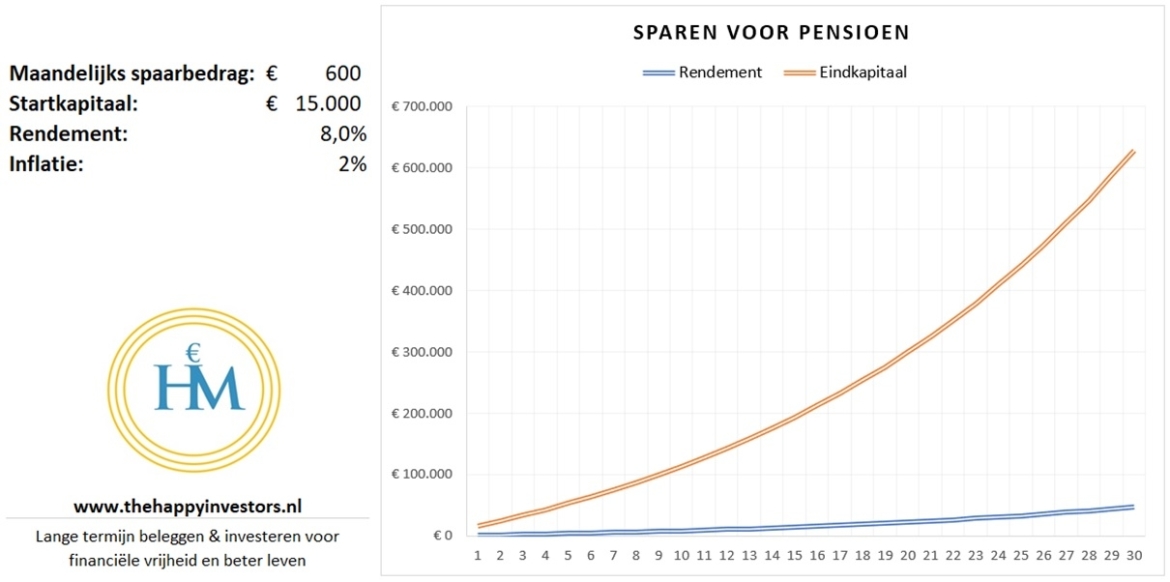

En het wordt nog beter: bij 8% rendement per jaar hoef je ook niet meer €1250 per maand te sparen voor pensioen. In plaats daarvan zal €600 per maand volstaan (rekening houdende met belasting).

Hoe dit precies werkt, lees je in dit artikel over hoeveel maandelijks beleggen.

Geld investeren werkt als een katalysator voor pensioensparen

Pensioenfondsen doen niet anders. Zij investeren al ons pensioengeld in de aandelen- en obligatiemarkt. Zo werkt dat nu eenmaal. En als zij het kunnen, dan waarom jij niet?

Sterker nog. Ik zweer erbij dat je een hoger rendement kan halen als je het zelf doet, en daar hoef je niet onacceptabel veel meer risico voor te nemen! Natuurlijk is hier wel de voorwaarde dat je de juiste kennis nodig hebt, waarvoor je mijn online cursus beginnen met beleggen kan volgen.

Hoe haal je 8% rendement voor structureel sparen voor pensioen?

Sparen voor pensioen wordt makkelijker dankzij het investeren van je spaargeld. Nu raken veel mensen direct in paniek bij de woorden “investeren” en “beleggen”. De associatie met “risico” en “geld verlies” is al snel gemaakt. En dat is ook terecht. Als je geen enkele kennis van beleggen hebt, kan het ook gevaarlijk zijn. Maar zelfs in dat scenario kan je er altijd nog voor kiezen om je geld te laten beleggen.

Als je er echter voor kiest om zelf te (leren) beleggen, kan je een hoger jaarlijks rendement behalen. Simpelweg omdat je de kosten voor laten beleggen bespaart.

De truc om dit te realiseren zonder (te) onacceptabel risico, is door het samenstellen van een gediversifieerde beleggingsportefeuille. Het gaat hierbij om de juiste samenstelling van verschillende laag- en hoger-risico investeringen, waardoor je voldoende risicospreiding krijgt én hoger rendement.

Zo kan je zelf al een start maken met prima investeringen zoals Mintos P2P beleggen, en SynVest en Corum Investments voor vastgoed. En als het aankomt op (dividend)aandelen en ETF’s, die absoluut noodzakelijk zijn voor risicospreiding, kan je een kijkje nemen op de Happy Investors Community voor de juiste keuzes.

Door zelf acties te ondernemen kan je op een jaarlijks gemiddeld rendement van 6 – 8% uitkomen. Zelf richt ik op een jaarlijks gemiddeld rendement van 14,6%. Dit is echter wel met meer risico. Zo vind je op de HIM community een gediversifieerde beleggingsportefeuille waarmee je circa 11 – 12% kan realiseren, of je kan mijn portefeuille kopiëren (op eigen risico uiteraard 😉).

Het verschil van een paar procent rendement op de lange termijn loopt op tot tienduizenden tot zelfs honderdduizenden euro’s. (reken zelf maar uit).

Conclusie en samenvatting over structureel sparen voor pensioen

In dit uitgebreide artikel over sparen voor pensioen hebben we heel wat geleerd. Zo weet je inmiddels dat je aan de hand van 5 stappen jouw pensioen een werkelijkheid kan maken. En zelfs meer dan dat. Je weet nu ook hoe je met vervroegd pensioen kan gaan, oftewel financiële vrijheid realiseren.

De vijf stappen zijn:

- Definieer het eindstation

- Be SMART

- Spaarroutine

- Geld Mindset

- Laat spaargeld voor jou werken

Het gaat hier om een combinatie van voorbereidend werk (stap 1 en 2) en het daadwerkelijk tot actie overgaan (stap 3 en 4). Dankzij stap 1 t/m 4 kan je starten met structureel sparen voor pensioen. Dit zal een lange weg zijn, waarbij je werkt tegen de inflatie. Om dit te voorkomen dien je ook stap 5 te implementeren.

Stap 5 is absoluut noodzakelijk voor iedereen die zorgeloos met pensioen wilt gaan. Ook maakt het mogelijk om met vervroegd pensioen te gaan. Stap 5 behelst dat je geld gaat investeren. Cruciaal hierbij is dat je niet te veel risico neemt. Dit kan wel, als je hoger rendement wilt, maar daarvoor dien je wel kennis en ervaring met beleggen te hebben (of opdoen).

Als je hiertoe niet bereidt bent, dan heb je altijd nog als alternatief om je geld te laten beleggen door professionals. Ook dit is niet zonder risico, alhoewel je zelf kan aangeven hoeveel risico je wenst te nemen. Evident is dat het rendement lager ligt bij laten beleggen vs. zelf beleggen. Immers, je betaalt voor expertise en peace-of-mind. Het voordeel is dan weer dat het een vorm van passief inkomen kan vormen.

Persoonlijk kies ik voor zelf beleggen, omdat je hierbij hoger rendement kan halen en het zeer leerzaam is.

Wat je keuze ook is, het is mijns inziens bij sparen voor pensioen een must om spaargeld voor jou te laten werken!